ليلة "فضح" بيانات التوظيف غير الزراعي: كيف يمكن لتعديل بيانات واحد أن يشعل العاصفة القادمة في سوق العملات المشفرة؟

تحلل المقالة تأثير التقديرات الأولية لتعديل معيار الوظائف غير الزراعية الأمريكية على الاقتصاد وسوق العملات الرقمية، مشيرة إلى أن التعديل قد يكشف عن مبالغة في تقدير بيانات التوظيف، مما قد يؤثر على قرارات تخفيض أسعار الفائدة من قبل الاحتياطي الفيدرالي وسيولة سوق العملات الرقمية.

الساعة 22:00 بتوقيت شرق آسيا (UTC+8) الليلة ، ستتجه أنظار الأسواق العالمية إلى بيانات تبدو مملة تصدرها مكتب إحصاءات العمل الأمريكي — وهي القراءة الأولية لتعديل معيار الوظائف غير الزراعية لعام 2025. ومع ذلك، فهذه ليست مجرد تقرير شهري عادي عن الوظائف، بل هي بمثابة "تدقيق حقائق" نهائي لأسطورة الاقتصاد الأمريكي خلال العام الماضي. مع توقع السوق بأن يتم "عصر" ما يصل إلى 800,000 وظيفة من البيانات، لماذا قد تصبح هذه "العاصفة التصحيحية" الناتجة عن الإحصاءات رافعة تدفع الاحتياطي الفيدرالي نحو خفض أسعار الفائدة بشكل أكثر جرأة، وتجلب موجات عاتية لعالم العملات الرقمية؟

في عالم العملات الرقمية، اعتدنا على تتبع بيانات السلسلة، والانتباه للسرد التقني، وقراءة الورقة البيضاء للمشاريع. لكن أحياناً، قد يكون المحدد لمسار السوق مؤشراً اقتصادياً تقليدياً قادماً من "العالم القديم" (TradFi) يبدو تقليدياً للغاية. وتعديل معيار الوظائف غير الزراعية الليلة هو بالضبط هذا "الرجل الحاسم".

فهو لا يخبرنا فقط عن حالة سوق العمل في الشهر الماضي مثل تقرير الوظائف الشهري، بل يعمل كمراجع دقيق يعود لينظر إلى بيانات عام كامل، ثم يقول لنا: "مهلاً، ربما كنا جميعاً مخطئين من قبل."

ما الذي يتم تعديله بالضبط؟ ليس تحديثاً، بل "تصحيح أخطاء"

لفهم أهمية هذا التعديل، علينا أولاً أن ندرك ما الذي يتم تصحيحه.

البيانات الشهرية للوظائف غير الزراعية (تقرير CES) التي نراها كل شهر هي في الواقع "قيمة تقديرية". يتم الحصول عليها من خلال مسح حوالي 119,000 شركة، مع التركيز على السرعة على حساب الدقة. ولتعويض حدود العينة، تستخدم الجهات الإحصائية أيضاً "نموذج ولادة/وفاة الشركات" (Birth/Death Model) لتقدير التغيرات في الوظائف الناتجة عن تأسيس أو إغلاق الشركات.

أما التعديل السنوي للمعيار، فيتم باستخدام بيانات أكثر موثوقية وشمولية — "مسح التوظيف والأجور ربع السنوي" (QCEW). تغطي بيانات QCEW حوالي 95% من الوظائف في الولايات المتحدة، لأنها تأتي مباشرة من سجلات الضرائب الخاصة بتأمين البطالة في الولايات، وتكاد تكون بمثابة "تعداد" للوظائف.

بعبارة بسيطة، تقرير الوظائف الشهري يشبه استطلاع رأي سريع، بينما التعديل السنوي هو النتيجة النهائية للفرز.

التركيز الليلة هو أن السوق يتوقع عموماً أن تكون "نتيجة الفرز" أقل بكثير من "استطلاع الرأي" السابق. التعديل المتوقع بانخفاض يصل إلى 800,000 وظيفة يعني أن "محرك التوظيف" في الاقتصاد الأمريكي خلال العام الماضي قد لا يكون قوياً كما كنا نتصور، بل وربما كان هناك "فقاعة" كبيرة.

لماذا التعديل ضروري؟ عندما لا تواكب "التقديرات" الواقع

السبب الجوهري لهذا الانحراف الكبير في التوقعات قد يكمن في "نموذج ولادة/وفاة الشركات".

في فترات الاستقرار الاقتصادي، يعمل هذا النموذج بشكل جيد. لكن في فترة ما بعد الجائحة، ومع التغيرات الهيكلية في الاقتصاد وارتفاع أسعار الفائدة، ازدادت الضغوط على الشركات الصغيرة بشكل كبير، وقد يكون معدل الإغلاق أعلى بكثير من تقديرات النموذج. وكل مرة يخطئ فيها النموذج، يعني ذلك تقارير وظائف مبالغ فيها.

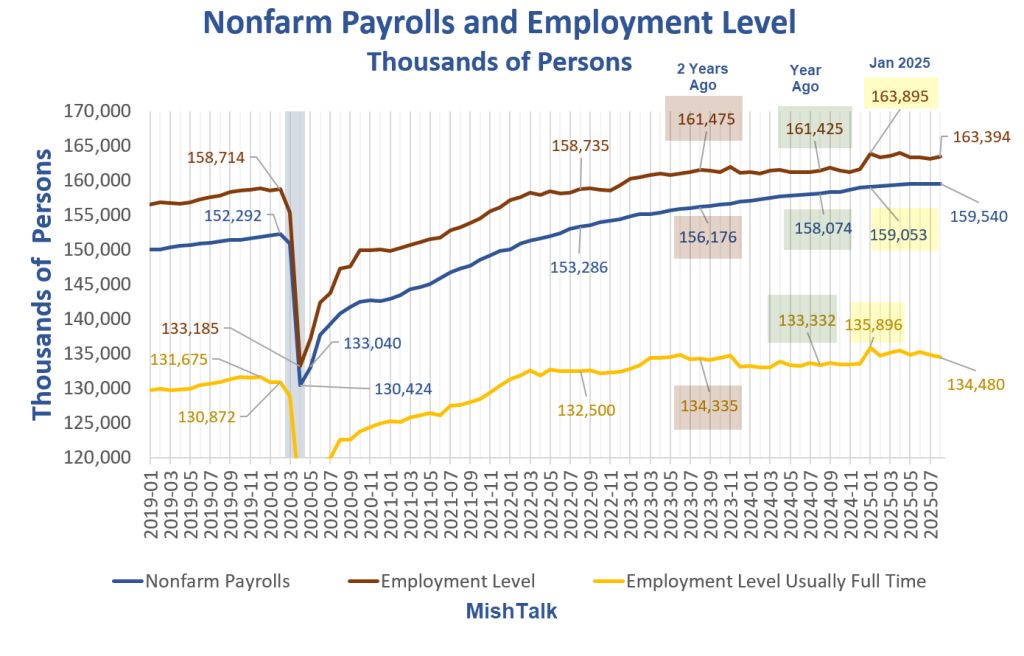

في الواقع، الشكوك حول المبالغة في تقدير بيانات الوظائف ليست بلا أساس. فقد بدأت معايير الإحصاء المختلفة في إظهار تناقضات واضحة. أولاً، من حيث "جودة" الوظائف، ظهرت المشكلة منذ فترة. كما هو موضح في الرسم البياني أدناه، لا تزال بيانات "الوظائف غير الزراعية" (الخط الأزرق) التي تمثل نمو التوظيف الكلي في ارتفاع، لكن "مستوى التوظيف بدوام كامل" (الخط الأصفر) الذي يعكس صحة الاقتصاد بشكل أفضل، توقف عن النمو منذ فترة. الفجوة المتزايدة بين الخطين تشكل ما يسمى "مقص البيانات"، مما يشير بقوة إلى أن معظم الوظائف الجديدة قد تكون بدوام جزئي أو مؤقت، وأن أساس سوق العمل غير مستقر.

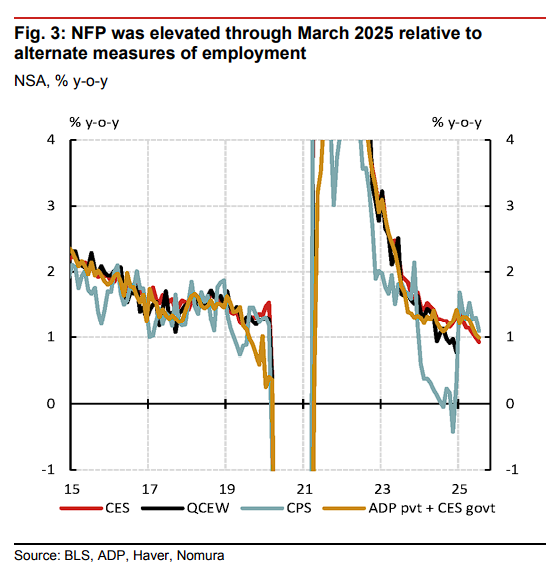

ثانياً، من حيث "كمية" الوظائف، تظهر علامات المبالغة بشكل أوضح. الرسم البياني أدناه يقارن بشكل مباشر بين معدلات النمو السنوية لأنواع مختلفة من بيانات الوظائف. يرجى الانتباه إلى الخط الأحمر (يمثل تقديرات CES الشهرية) والخط الأسود (يمثل بيانات QCEW الأكثر دقة). يمكننا أن نرى بوضوح أنه منذ عام 2023، ظل الخط الأحمر أعلى من الخط الأسود باستمرار. هذا الانحراف المنهجي هو الأساس الرئيسي لتوقع السوق أن التعديل الحالي سيقوم "بعصر" البيانات بشكل كبير، وهو بمثابة إعلان بأن "الأخبار الجيدة" التي نسمعها كل شهر قد تكون مختلطة بالشوائب.

عندما تتراكم الأدلة على تراجع "جودة" الوظائف والمبالغة في "كميتها"، قد تظهر حقيقة مذهلة: سوق العمل القوي الذي دعم موقف الاحتياطي الفيدرالي المتشدد وأعطى السوق ثقة في "الهبوط الناعم"، قد يكون مجرد "سراب" تم تجميله بالإحصاءات.

تأثير ذلك على السوق: من "دحض البيانات" إلى "تغيير السياسات"

إذا تم دحض "أسطورة" سوق العمل، ستسقط أحجار الدومينو واحدة تلو الأخرى.

- أزمة ثقة الاحتياطي الفيدرالي: خلال العام الماضي، كان رئيس الاحتياطي الفيدرالي باول يذكر "قوة سوق العمل" كحجر الأساس لقراراته في كل مؤتمر صحفي تقريباً. إذا ثبت أن هذا الأساس غير صحيح، فإن الإطار الكامل للسياسة سيتعرض للتشكيك في شرعيته. فهل كانت القرارات المبنية على بيانات وظائف "مفرطة السخونة" خاطئة منذ البداية؟

- فتح الباب أمام خفض الفائدة بمقدار 50 نقطة أساس: سوق عمل أضعف بكثير من المتوقع يعني ارتفاع خطر الركود الاقتصادي، وتراجع ضغط دوامة الأجور التضخمية بشكل كبير. في هذه الحالة، قد لا يكون خفض الفائدة بمقدار 25 نقطة أساس كافياً. ولتجنب هبوط اقتصادي حاد، قد يتحول خفض الفائدة بمقدار 50 نقطة أساس من مجرد تخمين جريء إلى خيار واقعي مطروح على الطاولة.

- "وليمة السيولة" في سوق العملات الرقمية: وهذا هو الجزء الأكثر ارتباطاً بنا.

- ضخ سيولة ماكرو: أي خفض للفائدة يفوق التوقعات، خاصة بمقدار 50 نقطة أساس، يعادل إرسال إشارة واضحة بالسياسة التيسيرية للأسواق العالمية. وبمجرد فتح بوابة سيولة الدولار، ستتلقى سوق العملات الرقمية، كواحدة من أكثر فئات الأصول حساسية للسيولة، دفعة مباشرة. وتخبرنا الدورات التاريخية بوضوح أن الوقود الأساسي لسوق العملات الرقمية الصاعد هو دائماً السيولة الماكروية.

- قوة السرد: سيتحول سرد السوق من "مكافحة التضخم" إلى "مكافحة الركود". وفي ظل تصاعد حالة عدم اليقين الاقتصادي، ستبرز من جديد خصائص البيتكوين كـ"ذهب رقمي" ووسيلة لحفظ القيمة. وعندما تتآكل القوة الشرائية للعملات الورقية بسبب السياسات التيسيرية، سيصبح البحث عن الأصول الصلبة إجماعاً، ويعد البيتكوين أحد أكثر هذه الأصول تميزاً في هذا العصر.

الخلاصة: اربطوا الأحزمة، واستعدوا لـ"لحظة الحقيقة"

تعديل البيانات الليلة هو أكثر من مجرد حدث اقتصادي، بل هو "لحظة حقيقة". سيجبر السوق على إعادة تقييم الماضي وإعادة تسعير المستقبل.

بالنسبة لمستثمري العملات الرقمية، فهذه ليست مجرد ليلة أخرى من السهر أمام الشاشات. علينا أن نفهم أن أهمية هذا التعديل تتجاوز الأرقام نفسها. إنه مفتاح قد يفتح "صندوق باندورا" للسياسة النقدية للاحتياطي الفيدرالي، ويحدد في النهاية ما إذا كان تدفق السيولة إلى عالم العملات الرقمية في الأشهر المقبلة — أو حتى لفترة أطول — سيكون مجرد تيار صغير أم فيضاناً هائلاً.

يرجى متابعة رد فعل السوق بعد صدور البيانات عن كثب، خاصة مؤشر الدولار، عوائد سندات الخزانة الأمريكية، وأداء الأصول الخطرة. وبالطبع، يجب الاستعداد للتقلبات الشديدة المحتملة. فعندما تأتي "الحقيقة"، لا يكون السوق هادئاً أبداً.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

جي بي مورغان يرفع هدفه لسهم Circle وسط شراكات جديدة وأرباح "قوية"

في الربع الأخير، أعلنت Circle عن خطط للعمل مع Deutsche Börse وFinastra وVisa وعملاق البنوك البرازيلي Itau. وقد أصدر المحللون هدفًا جديدًا لسعر سهم Circle بقيمة 100 دولار بحلول ديسمبر 2026.

شركة Upexi التابعة لـ Solana DAT هي أحدث شركة خزانة عملات رقمية تطلق برنامج إعادة شراء الأسهم

وافقت مجلس إدارة Upexi على برنامج إعادة شراء أسهم مفتوح بقيمة 50 مليون دولار، بهدف زيادة قيمة المساهمين. أعلنت Upexi عن إجمالي إيرادات بلغ 9.2 مليون دولار في ربعها الأخير، مقارنة بـ 4.4 مليون دولار في نفس الربع من العام الماضي.

صندوق ETF الفوري لـ Canary الخاص بـ XRP يحقق حجم تداول بقيمة 58 مليون دولار في اليوم الأول، متجاوزًا إجمالي إطلاق صندوق ETF الخاص بـ SOL من Bitwise

سجل Bitwise’s Solana ETF حجم تداول في اليوم الأول بلغ حوالي 57 مليون دولار، وهو أعلى مستوى سابق تم تحقيقه.

انخفض سعر Bitcoin إلى أقل من 100,000 دولار مع وصول إجمالي تصفيات العملات المشفرة إلى 463 مليون دولار

انخفض سعر Bitcoin إلى 98,841.86 دولار، متراجعاً بأكثر من 2% خلال الـ 24 ساعة الماضية. وقال محللو JPMorgan إن التكلفة التقديرية لإنتاج Bitcoin — والتي كانت تاريخياً بمثابة أرضية أو سعر دعم — قد ارتفعت إلى حوالي 94,000 دولار.