محاولة باول الأخيرة؟ وكالة الاتصالات الجديدة للاحتياطي الفيدرالي: خفض سعر الفائدة هو خيار صعب بعد الموازنة بين الضغوط "السياسية" و"الاقتصادية"

يواجه باول تحدي الحفاظ على استقلالية الاحتياطي الفيدرالي التقليدية في ظل ضغوط ترامب، بالإضافة إلى تعامله مع قضايا معقدة مثل تباطؤ النمو واستمرار التضخم.

يتعين على باول مواجهة تحديات ترامب لاستقلالية الاحتياطي الفيدرالي التقليدية، وفي الوقت نفسه التعامل مع قضايا معقدة مثل تباطؤ النمو واستمرار التضخم. يرى Timiraos أن قرار باول بخفض أسعار الفائدة في ظل عدم وجود إشارات واضحة على الركود الاقتصادي يُعد "مغامرة سياسية"، قد تؤدي إلى عودة التضخم، وزيادة الضغوط الاقتصادية، وربما التسبب في ركود. النتيجة المثالية هي تكرار "الهبوط الناعم" الذي نجح فيه الاحتياطي الفيدرالي في منتصف التسعينيات.

الكاتب: Zhao Ying

المصدر: Wallstreetcn

يوم الخميس، كتب الصحفي الاقتصادي الشهير Nick Timiraos، المعروف باسم "New Fed News Agency"، أن إعلان الاحتياطي الفيدرالي عن خفض أسعار الفائدة يوم الأربعاء قد يبدو ظاهريًا كإجراء تقليدي للسياسة النقدية، لكنه في الواقع قد يمثل "المحاولة الأخيرة" لباول لإثبات استقلالية الاحتياطي الفيدرالي وتنفيذ "المهمة المزدوجة".

مع اقتراب نهاية فترة رئاسة باول في الربيع، يواجه تحديات سياسية غير مسبوقة وحالة من عدم اليقين الاقتصادي.

ترى المقالة أن باول يقوم بمغامرة سياسية عالية المخاطر — حيث يختار خفض أسعار الفائدة دون وجود إشارات واضحة على الركود الاقتصادي. وهذه هي المرة الثالثة خلال ولايته التي يحاول فيها هذا النوع الدقيق من الإجراءات، أي خفض الفائدة ليس بسبب اقتراب الركود، بل للوقاية من حدوثه.

في السابق، طالب ترامب مرارًا وتكرارًا باول بخفض أسعار الفائدة فورًا وبمعدل أكبر مما كان يتوقعه.

تشير المقالة أيضًا إلى أن الاحتياطي الفيدرالي يواجه تحديات استثنائية لاستقلاليته التقليدية، بالإضافة إلى التعامل مع قضايا معقدة مثل تباطؤ النمو واستمرار التضخم. كل هذه العوامل تجعل قرارات السياسة الحالية أكثر تعقيدًا وخطورة من أي وقت مضى.

ضعف سوق العمل يثير القلق، هل هو تغير هيكلي أم ضعف دوري مؤقت؟

ما هي العوامل التي دفعت الاحتياطي الفيدرالي لاتخاذ قرار خفض الفائدة هذه المرة؟ الجواب يشير بدرجة كبيرة إلى التباطؤ الملحوظ في سوق العمل.

قال باول يوم الأربعاء إنه قبل سبعة أسابيع، عندما وافق الاحتياطي الفيدرالي على إبقاء أسعار الفائدة دون تغيير، كان "سوق العمل في حالة جيدة". لكن أحدث البيانات المعدلة أظهرت أن متوسط نمو الوظائف خلال ثلاثة أشهر حتى أغسطس انخفض من 150,000 وظيفة كما كان معلنًا في البداية إلى 29,000 فقط، وهو فرق كبير يكشف عن الضعف الحقيقي في سوق العمل. وكما قال باول، تشير هذه البيانات إلى "وجود مخاطر هبوطية كبيرة بالفعل".

يعتقد بعض الاقتصاديين أن إجراءات الاحتياطي الفيدرالي ليست كافية، بما في ذلك خفض الفائدة بمقدار 50 نقطة أساس هذا الأسبوع. وأشار كبير الاقتصاديين في شركة إدارة الأصول Payden & Rygel في لوس أنجلوس، جيفري كليفلاند:

نادرًا ما يتسارع نمو الوظائف مجددًا بعد أن يتباطأ إلى هذا المستوى، إلا إذا حدث ركود في المنتصف.

في ظل البيئة الاقتصادية المعقدة الحالية، يبقى السؤال الرئيسي: هل من الممكن أن يخطئ الاحتياطي الفيدرالي في تفسير التغيرات الهيكلية على أنها ضعف دوري مؤقت؟ هذا القلق ليس بلا أساس.

قد تكون التجارب السياسية لإدارة ترامب — بما في ذلك القيود على الهجرة التي تحد من نمو القوى العاملة وزيادة الرسوم الجمركية بشكل أوسع من الفترة الأولى — تغير بشكل دائم قدرة الاقتصاد على إنتاج السلع والخدمات. وهذا ما يدفع بعض الخبراء للقلق بشكل خاص من مخاطر خفض الفائدة المفرط.

حذر إيثان هاريس، الرئيس السابق للأبحاث الاقتصادية العالمية في Bank of America، من أنه لا ينبغي لنا أن نفترض أن الناس العاديين سيصدقون أن الاحتياطي الفيدرالي سيخفض التضخم لمجرد أن الاقتصاديين يعتقدون ذلك. هناك فجوة هنا. الأمريكيون العاديون قلقون جدًا بشأن التضخم، وقد دفعت مخاوفهم بشأن التضخم نتائج الانتخابات الأخيرة. بعد سنوات من التضخم المرتفع، قد يعتاد المستهلكون والشركات على رفع الأسعار بشكل دوري، مما يسمح باستمرار التضخم المرتفع.

توازن صعب تحت الضغط السياسي

في هذا الوضع المعقد، كيف يمكن لباول الحفاظ على الإجماع داخل الاحتياطي الفيدرالي؟ لا شك أن هذا اختبار كبير لقدراته القيادية.

على الرغم من وجود خلافات حول التوقعات وضغوط سياسية هائلة، تمكن باول حتى الآن من الحفاظ على الإجماع. ثلاثة من مسؤولي الاحتياطي الفيدرالي الذين صوتوا هذا الأسبوع — وجميعهم رؤساء بنوك الاحتياطي الفيدرالي الإقليمية — أعربوا مؤخرًا عن قلقهم بشأن التضخم، لكنهم دعموا قرار خفض الفائدة يوم الأربعاء. كما دعم اثنان من أعضاء مجلس الاحتياطي الفيدرالي الذين صوتوا ضد القرار في يوليو هذا الإجراء هذه المرة.

ومن الجدير بالذكر أن صوت المعارضة الوحيد هذا الأسبوع جاء من عضو مجلس الاحتياطي الفيدرالي ستيفن ميلان، الذي كان حتى بداية هذا الأسبوع مستشارًا كبيرًا لترامب، لكنه حصل على التأكيد وأدى اليمين في الوقت المناسب للمشاركة في التصويت. أيد ميلان خفضًا أكبر بمقدار نصف نقطة مئوية، وتوقع أن تنخفض أسعار الفائدة إلى أقل قليلاً من 3% بحلول نهاية العام.

بالنظر إلى المستقبل، ما هي التحديات والفرص التي يواجهها الاحتياطي الفيدرالي؟ تبرز توقعات أسعار الفائدة احتمالية المزيد من النقاشات المثيرة للجدل في المستقبل.

من بين 19 مشاركًا في الاجتماع، يرى 7 أنه لا حاجة لمزيد من خفض الفائدة هذا العام، بينما يرى اثنان أن هناك حاجة لخفض واحد فقط إضافي. هذا الانقسام يشير إلى أن الخلافات قد تستمر بغض النظر عمن يتولى رئاسة الاحتياطي الفيدرالي. اعترف باول بصراحة بالمخاطر المزدوجة لضعف سوق العمل واستمرار التضخم، وأنه لا يوجد مسار خالٍ من المخاطر. إذا لم تحل البيانات المستقبلية هذه الخلافات، سيواجه باول احتمال الدفاع عن استقلالية البنك المركزي في كل قرار محفوف بالمخاطر.

بالإضافة إلى ذلك، يبرز ازدهار سوق الأسهم مسألة مهمة: على الرغم من القلق بشأن ضعف سوق العمل وجمود قطاع الإسكان، لا يزال إنفاق المستهلكين مستقرًا، وتستثمر الشركات بكثافة في البنية التحتية للذكاء الاصطناعي. السؤال هو، مع تباطؤ نمو الدخل، هل سيتباطأ الإنفاق في النهاية، أم يمكن لقوى أخرى الحفاظ عليه؟

بشكل عام، قد يحدد هذا الاختبار السياسي الذي يجريه باول مستقبل استقلالية وفعالية الاحتياطي الفيدرالي. في ظل الضغوط السياسية والواقع الاقتصادي، يجب عليه إثبات أن البنك المركزي المستقل لا يزال قادرًا على التعامل بفعالية مع التحديات الاقتصادية المعقدة، وهذا لا يتعلق فقط بالأداء الاقتصادي الأمريكي على المدى القصير، بل قد يؤثر أيضًا على اتجاه السياسة النقدية العالمية في المستقبل.

ثلاث نتائج محتملة من التجارب التاريخية

إذًا، ما هي النتائج المحتملة لـ"مغامرة السياسة" التي يخوضها باول هذه المرة؟

تشير المقالة إلى أن التاريخ يوفر لنا ثلاث سيناريوهات محتملة كمرجع:

النتيجة المثالية هي تكرار "الهبوط الناعم" الذي نجح فيه الاحتياطي الفيدرالي في منتصف التسعينيات. في ذلك الوقت، من خلال تعديل وتيرة رفع أسعار الفائدة بشكل مناسب، تمكن الاحتياطي الفيدرالي من تمديد فترة التوسع الاقتصادي دون التسبب في ارتفاع التضخم، ويُعتبر هذا الإنجاز بمثابة "الكأس المقدسة" التي يتطلع كل رئيس للاحتياطي الفيدرالي إلى تكرارها.

ومع ذلك، يحذرنا التاريخ أيضًا من وجود مخاطر. فقد ساعد خفض أسعار الفائدة المبكر في عام 1967 على إشعال الضغوط السعرية المستمرة في السبعينيات، والتي تفاقمت بفعل الضغوط السياسية وسوء تقدير الأوضاع الاقتصادية.

بالإضافة إلى ذلك، في أعوام 1990 و2001 و2007، لم تنجح إجراءات خفض الفائدة في منع حدوث الركود، وتذكرنا هذه الحالات بحدود السياسة النقدية.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

ارتفع $PING بنسبة 50%، نظرة سريعة على مشروع منصة الإطلاق المستندة إلى $PING وهو c402.market

تميل آلية c402.market إلى تحفيز منشئي التوكنات أكثر من مجرد منح الفوائد للمُصدِرين والمتداولين.

الرأسمالية المشفرة، التشفير في عصر الذكاء الاصطناعي

شركة إعلامية فردية، عصر المؤسسين للجميع.

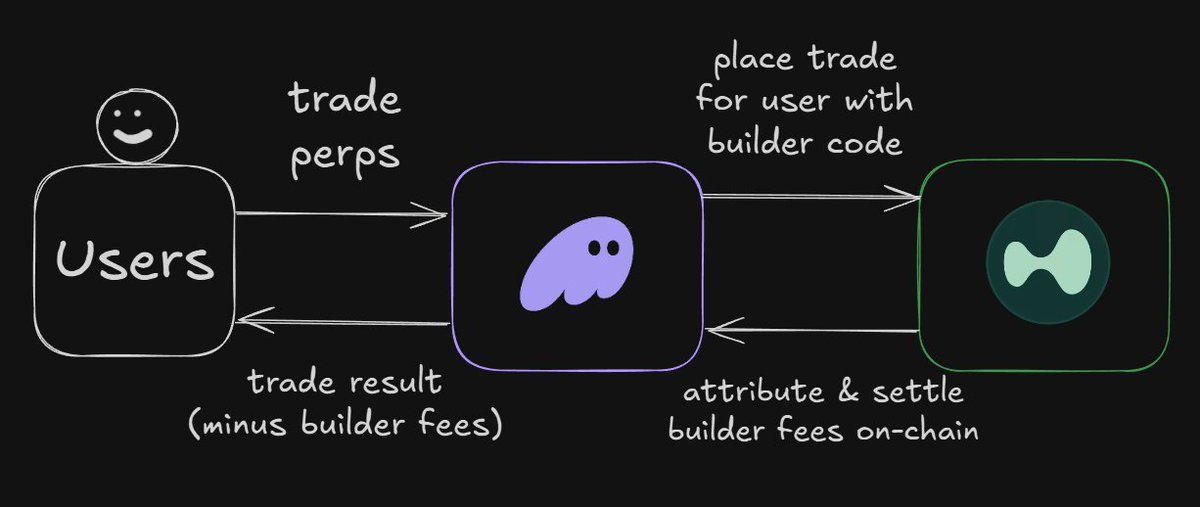

تفسير اقتراح ERC-8021: هل سيسمح لإيثريوم بنسخ أسطورة ثراء المطورين في Hyperliquid؟

تُعتبر المنصة أساسًا يتيح لآلاف التطبيقات إمكانية البناء وتحقيق الأرباح.

تشير البيانات إلى أن قاع السوق الهابطة سيتشكل في نطاق 55,000 إلى 70,000 دولار.

إذا تراجع السعر إلى نطاق 55,000-70,000 دولار، فسيكون ذلك سلوكًا دوريًا طبيعيًا وليس إشارة على انهيار النظام.