Das Dilemma der Fed: Zölle, Inflation und das Argument für defensive Konsumaktien

- Die Fed sieht sich 2025 mit einer leichten Stagflation konfrontiert und muss eine Inflation von 3% gegen eine Arbeitslosenquote von 4,5% abwägen, wobei zollbedingte Kosten und schwache globale Nachfrage den Druck erhöhen. - Bei Leitzinsen von 4,25–4,50% sind die Notenbanker uneins über mögliche Zinssenkungen um 50 Basispunkte, da Zölle die Preisstabilität und Wettbewerbsfähigkeit belasten. - Defensiv aufgestellte Konsumwerte (z.B. Costco, Versorger) gewinnen angesichts wirtschaftlicher Unsicherheit an Beliebtheit, da sie stabile Nachfrage, widerstandsfähige Lieferketten und Preissetzungsmacht bieten. - Unternehmen wie Kraft Heinz reagieren auf Zölle mit heimischer Produktion und Innovation.

Die Federal Reserve steht im Jahr 2025 vor einem heiklen Balanceakt, da sie sich mit dem Gespenst der „leichten Stagflation“ auseinandersetzen muss – einer Mischung aus Inflation und schwachem Wachstum, die durch Handelspolitik und globale wirtschaftliche Veränderungen verursacht wird. Die im Juni 2025 veröffentlichten Summary of Economic Projections der Fed zeigen einen herausfordernden Weg: Die PCE-Inflation wird voraussichtlich über dem Zielwert von 2% bleiben und 2025 bei 3%, 2026 bei 2,4% und 2027 bei 2,1% liegen, während die Arbeitslosigkeit auf 4,5% steigen und auf diesem erhöhten Niveau verharren soll [1]. Diese Kombination aus Inflationsdruck und nachlassender Nachfrage zwingt die Zentralbank zu einer vorsichtigen Haltung: Der Leitzins bleibt bei 4,25-4,50% und es werden mögliche Zinssenkungen signalisiert, sofern die Daten dies rechtfertigen [1].

Das Dilemma der Fed liegt in ihrem doppelten Mandat: Preisstabilität und Förderung maximaler Beschäftigung. Zölle, die bereits begonnen haben, die Verbraucherpreise zu erhöhen, erschweren diese Aufgabe, indem sie eine Rückkopplungsschleife aus höheren Kosten und sinkender Wettbewerbsfähigkeit erzeugen [1]. Während die Fed anerkennt, dass die durch Zölle verursachte Inflation vorübergehend sein könnte, bleibt sie wachsam gegenüber dem Risiko verfestigter Inflationserwartungen [1]. Diese Unsicherheit hat zu einer Spaltung unter den FOMC-Mitgliedern geführt: Zehn rechnen 2025 mit Zinssenkungen um 50 Basispunkte, sieben erwarten keine Senkungen [1].

In diesem Umfeld wenden sich Investoren zunehmend defensiven Konsumgütern als Absicherung gegen stagflationäre Risiken zu. Diese Aktien, die sich durch stabile Nachfrage und Preissetzungsmacht auszeichnen, bieten eine überzeugende Möglichkeit für strategische Positionierung. So hat beispielsweise Costco Wholesale Corp. (COST) durch sein Mitgliedschaftsmodell Widerstandsfähigkeit bewiesen, da es einen stetigen Cashflow generiert und das Unternehmen vor kurzfristiger wirtschaftlicher Volatilität schützt [2]. Ebenso haben Versorgungsunternehmen und Konsumgüter des täglichen Bedarfs – Sektoren mit unelastischer Nachfrage – in Zeiten der Stagflation historisch besser abgeschnitten, da ihre Gewinne weniger anfällig für konjunkturelle Abschwünge sind [3].

Die Widerstandsfähigkeit des defensiven Konsumsektors geht über die Preissetzungsmacht hinaus. Unternehmen in diesem Bereich haben sich an die Volatilität der Zölle angepasst, indem sie Lieferketten optimiert, in Automatisierung investiert und ihr Produktangebot angepasst haben, um preissensible Verbraucher zu halten [4]. Firmen wie Kraft Heinz und Clorox haben ihre Position weiter gestärkt, indem sie Innovation und inländische Produktion priorisieren und so die Abhängigkeit von importierten Vorprodukten verringern [4]. Diese Strategien ermöglichen es ihnen, die Markentreue zu erhalten und Abwanderungen zu günstigeren Eigenmarken zu vermeiden [4].

Dennoch bestehen Herausforderungen fort. Zölle auf importierte Komponenten haben die Inputkosten für einige Hersteller erhöht, und die globale Nachfrage – insbesondere in China – bleibt verhalten [5]. Trotz dieser Gegenwinde wird erwartet, dass die Ausgaben für langlebige Güter im Jahr 2025 um 0,7% steigen, gestützt durch lohngetriebenes Verbraucherverhalten und Unternehmensinvestitionen [5]. Dies deutet darauf hin, dass selbst innerhalb eines stagflationären Rahmens bestimmte Segmente des defensiven Konsumsektors gedeihen können.

Für Investoren ist es entscheidend, sich auf Unternehmen mit strukturellen Vorteilen zu konzentrieren – wie starke Bilanzen, diversifizierte Lieferketten und Preissetzungsmacht –, die makroökonomische Turbulenzen überstehen können. Defensiv ausgerichtete Konsumaktien bieten, auch wenn sie nicht völlig immun gegen gesamtwirtschaftliche Risiken sind, einen berechenbareren Weg in einer Ära der Unsicherheit. Während die Fed mit ihrer Reaktion auf die „leichte Stagflation“ ringt, könnten diese Aktien einen Ausgleich zur Volatilität zyklischer Sektoren bieten.

Quelle:

[1] Fed's Latest Economic Projections Hint at Stagflation

[2], [7 Best Stagflation Stocks to Buy in 2025 | Investing | U.S. News]

[3], [What Could Stagflation Mean for Equity Investors?]

[4] What Tariff Volatility Means for the Consumer Defensive Sector

[5] The Resilience of U.S. Consumer Spending Amid ...

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Das Octagon der UFC bekommt ein Krypto-Makeover: Prognosemärkte stürmen die Party

Es ist vorbei, Bitfarms steigt aus dem Bitcoin-Mining aus

Hoskinsons Unterstützung für American Bitcoin löst gemischte ADA-Marktreaktionen aus

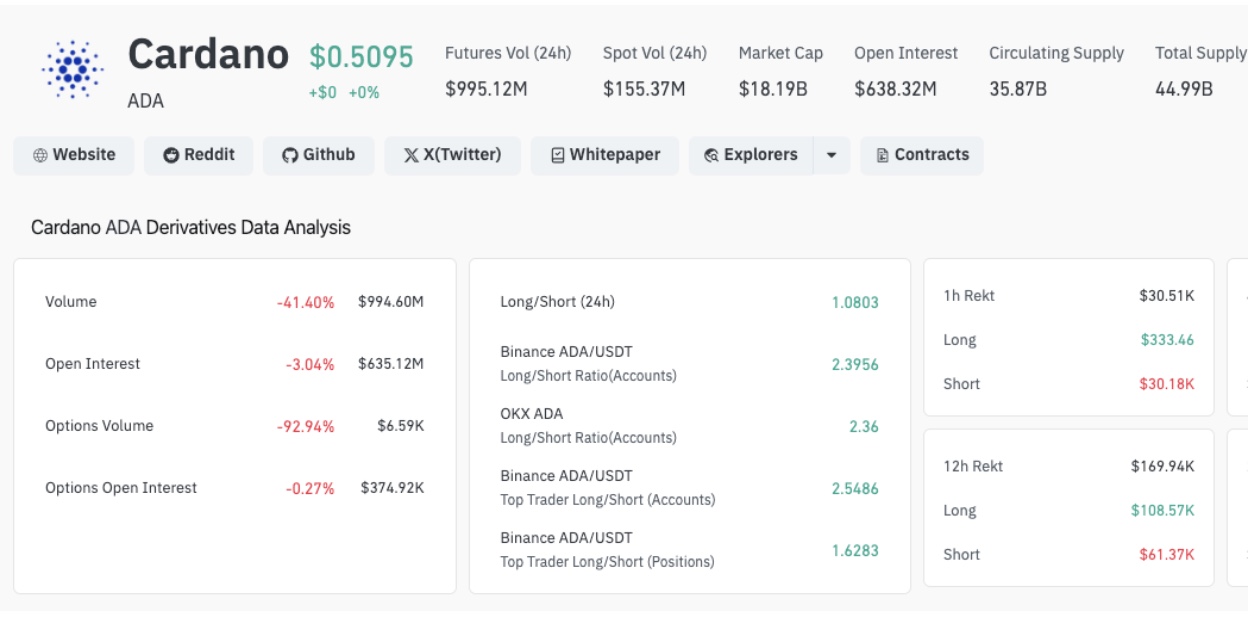

Cardano zeigte am Wochenende Schwäche, nachdem Gründer Charles Hoskinson eine bedeutende Investition in American Bitcoin bestätigte, was zu einer volatilen Reaktion an den ADA-Märkten führte.

Der Kryptomarkt hält sich bei 3,35 Billionen US-Dollar trotz wöchentlicher ETF-Abflüsse von 1,8 Milliarden US-Dollar und extremer Angst.

Der Fear and Greed Index erreicht 10, während US-Bitcoin-ETFs einen Nettoabfluss von 1.1 Milliarden Dollar verzeichnen, dennoch steigt die globale Marktkapitalisierung um 1,3 %.