Autor: Ethan Chan & Hannah Zhang

Übersetzung: TechFlow

Die Federal Reserve hat diese Woche die Zinsen gesenkt und signalisiert, dass sie die Politik in Zukunft weiter lockern wird. Fast alle Schlagzeilen der Mainstream-Krypto-Nachrichten vermitteln dieselbe Botschaft:

Kapitalkosten sinken → Liquidität steigt → Kryptowährungen bullisch.

Die Realität ist jedoch komplexer. Der Markt hat die Zinssenkungserwartungen längst eingepreist, und der Zufluss von Kapital in BTC und ETH ist nicht sofort sprunghaft angestiegen.

Daher sollten wir nicht an der Oberfläche bleiben, sondern untersuchen, wie sich Zinssenkungen auf einen Teil von DeFi auswirken – das Lending.

On-Chain-Lending-Märkte wie Aave und Morpho preisen Risiken dynamisch ein, anstatt sich auf Anweisungen von Regulierungsbehörden zu verlassen. Dennoch bieten die Richtlinien der Federal Reserve einen wichtigen Kontext.

Wenn die Federal Reserve die Zinsen senkt, wirken zwei entgegengesetzte Kräfte:

1) Gegeneffekt: Fed-Zinssenkung → On-Chain-Renditen steigen, da Anleger nach nicht korrelierten Assets suchen

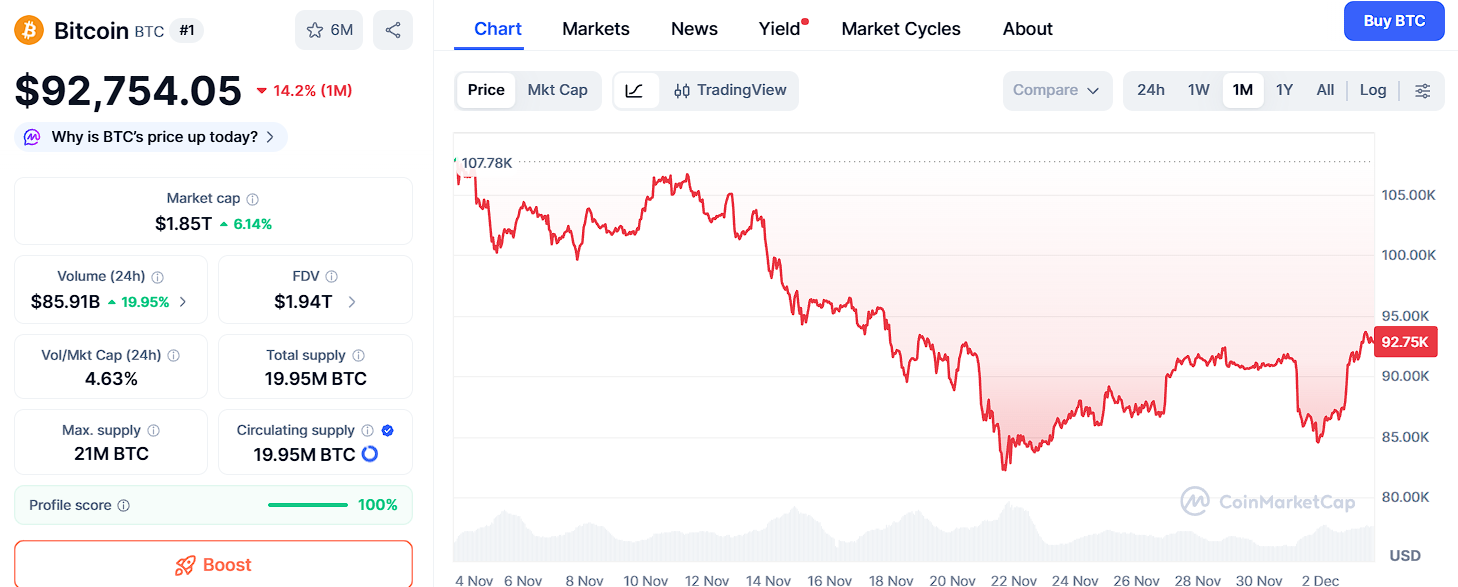

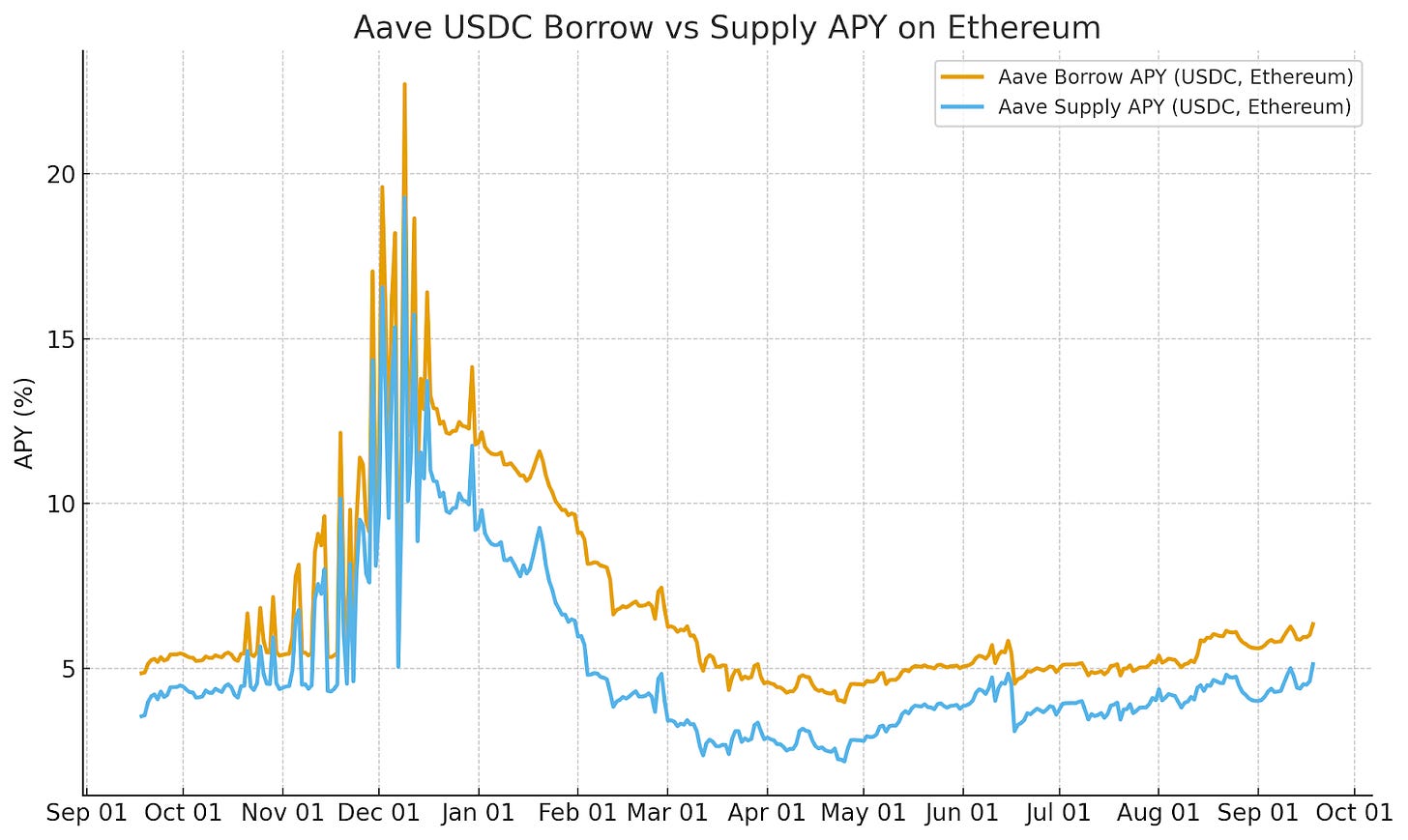

Wenn Kapital außerhalb traditioneller Staatsanleihen und Geldmarktfonds nach Rendite sucht, könnte es in DeFi fließen, was die Auslastung erhöht und die On-Chain-Zinsen steigen lässt. Vergleicht man die annualisierte Rendite (Supply APY) von USDC auf Aave mit dem SOFR (Secured Overnight Financing Rate), zeigt sich dieser Trend bereits vor der Fed-Zinssenkung im September.

Quelle: Allium

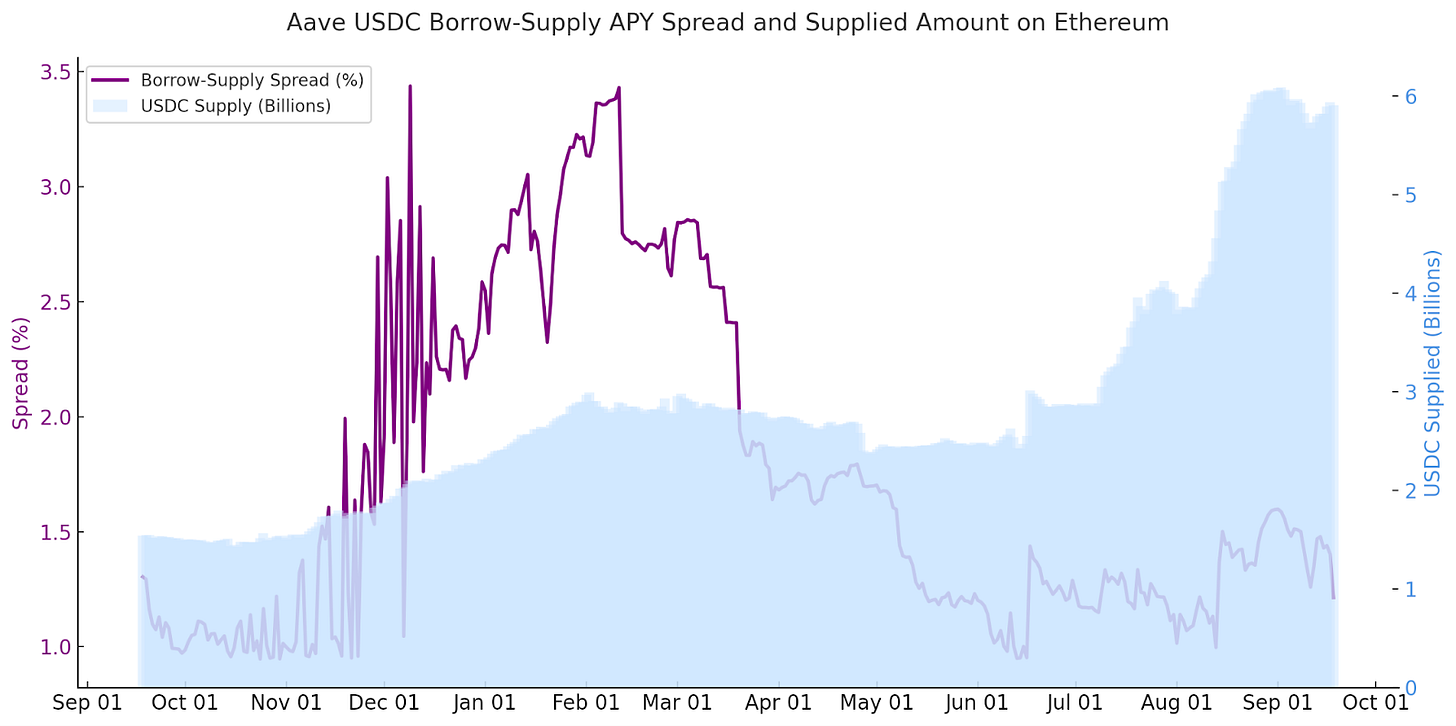

Wir sehen dieses Phänomen auch, wenn der Spread zwischen DeFi Lending- und Supply-Renditen sinkt.

Am Beispiel des USDC-Lendings auf Aave auf Ethereum: In den Tagen vor der Fed-Zinssenkungsankündigung verringerte sich der Spread zwischen Lending- und Supply-Rendite allmählich. Dies ist hauptsächlich darauf zurückzuführen, dass mehr Kapital auf Renditejagd geht und so kurzfristig den Gegeneffekt unterstützt.

Quelle: Allium

2) Direkte Korrelation: Fed-Zinssenkung → On-Chain-Renditen sinken, da alternative Liquiditätsquellen günstiger werden

Mit sinkendem risikofreiem Zinssatz sinken auch die Kosten alternativer Liquiditätsquellen wie Kryptowährungen. Kreditnehmer können refinanzieren oder mit geringeren Kosten hebeln, was die Lending-Zinsen sowohl on-chain als auch off-chain nach unten treibt. Diese Dynamik hält in der Regel mittel- bis langfristig an.

Wir sehen Anzeichen dafür in den Daten der Forward-Yield-Märkte.

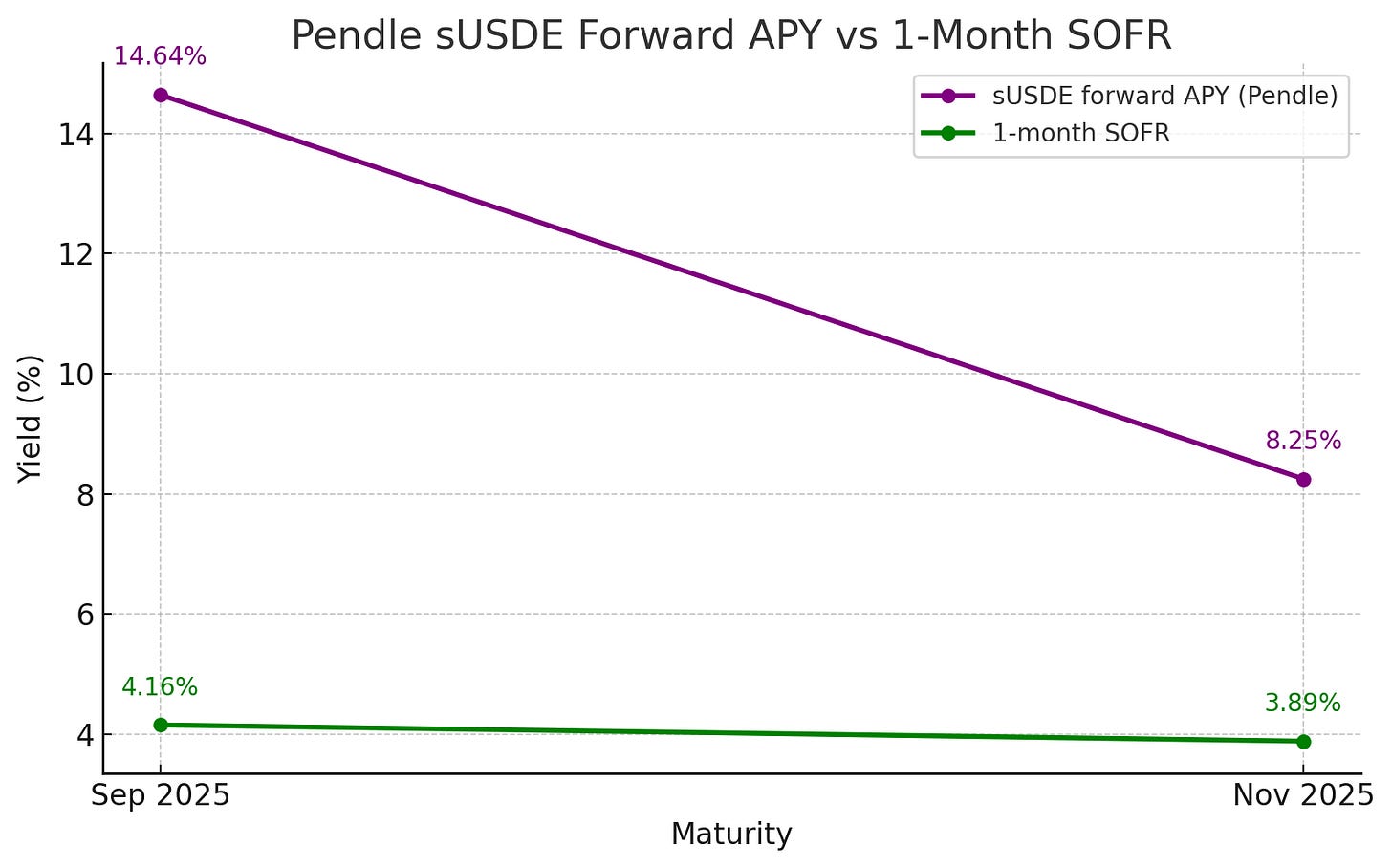

Pendle ist der Forward-Yield-Markt von DeFi, auf dem Trader zukünftige DeFi-Jahresrenditen (APY) festlegen oder darauf spekulieren können. Obwohl die Fälligkeitstermine von Pendle nicht exakt mit den traditionellen Benchmark-Zinsen übereinstimmen, liegen sie sehr nahe an SOFR, sodass ein wertvoller Vergleich möglich ist – zum Beispiel Ende September und Ende November.

An diesen Daten lag der 1-Monats-SOFR bei etwa 4,2 % (September) bzw. 3,9 % (November). Die implizite sUSDe-Rendite bei Pendle für ähnliche Laufzeiten war absolut gesehen deutlich höher (14,6 % bzw. 8,3 %). Doch die Form der Renditekurve sagt alles. Wie beim SOFR sinken auch die Forward-Yields bei Pendle, da die Erwartungen weiterer Lockerungen durch die Fed eingepreist werden.

Quelle: Allium

Wichtig: Die Entwicklung bei Pendle entspricht der Richtung der traditionellen Zinsmärkte, liegt aber auf einem höheren Niveau. Trader erwarten, dass die On-Chain-Renditen mit den makroökonomischen Veränderungen sinken werden.

Fazit: Die Auswirkungen von Fed-Zinssenkungen auf den Kryptomarkt sind nicht so einfach wie die Schlagzeilen suggerieren

Zinssenkungen wirken sich nicht nur auf den Kryptowährungsmarkt aus (so wie Zinssenkungen an den traditionellen Kapitalmärkten typischerweise die Aktienmärkte beeinflussen). Sie bringen verschiedene Effekte mit sich – sinkende On-Chain-Renditen, engere Zins-Spreads und Veränderungen der Forward-Yield-Kurve – die letztlich die Liquiditätsbedingungen prägen.

Abgesehen vom Lending können wir auch weiter untersuchen, wie sich Fed-Zinssenkungen auf den Kryptomarkt auswirken, etwa wie sich das Angebot an Stablecoins verändert, wenn die Emittentenrenditen oder die Realrenditen sinken und dadurch die ETH-Staking-Zuflüsse steigen.

Durch die Kombination realer On-Chain-Daten können wir über die Schlagzeilen hinausgehen und wirklich erkennen, wie makroökonomische Politik in den Kryptomarkt einfließt.