Autor: Delphi Digital

Übersetzung: TechFlow

Die am schnellsten wachsende Settlement-Layer für den US-Dollar

Stablecoins sind nicht nur ein weiteres Krypto-Primitive, sondern sie sind die weltweit am nächsten an einer globalen Universalwährung. Indem der US-Dollar (und andere Fiatwährungen, wenn auch in geringerem Maße) in eine digitale Form für Inhaber verpackt wird, vereinfachen Stablecoins den Transfer- und Abwicklungsprozess. Clearing und Settlement können in einer atomaren Transaktion erfolgen und werden nahezu sofort bestätigt.

Diese Eigenschaft macht Stablecoins zu einer funktionalen „Eurodollar“-Version auf der Blockchain. Stablecoins sind portable US-Dollars, die außerhalb des traditionellen Bankensystems laufen, ohne die Reibungen von Korrespondenzbanken, Kreditkartennetzwerken oder Überweisungen.

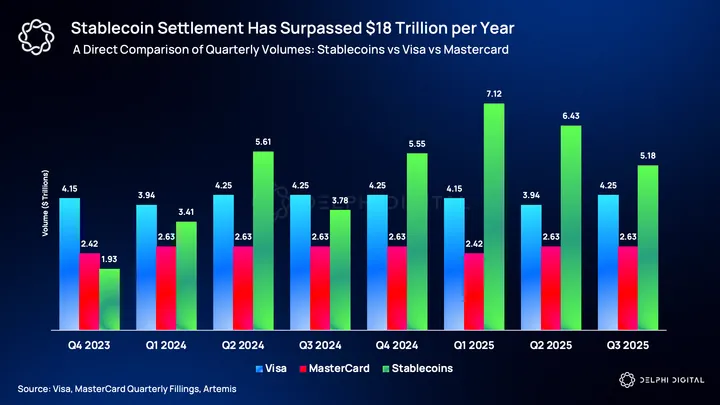

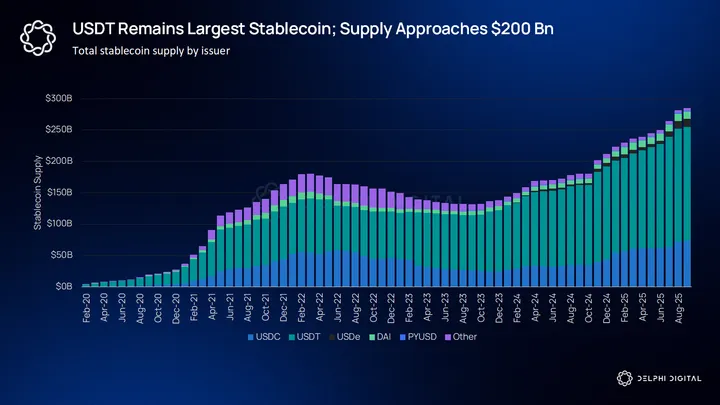

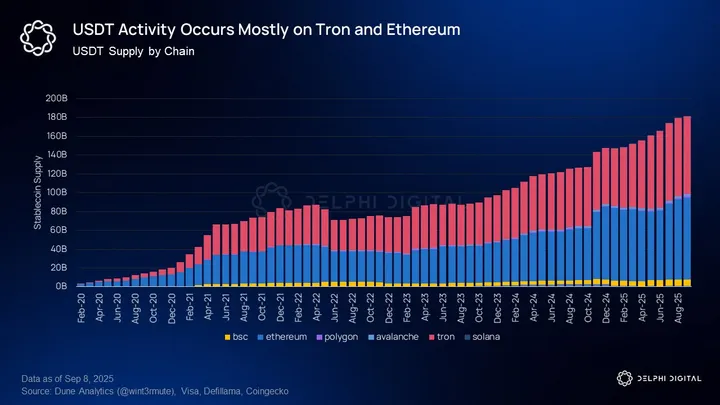

Die Akzeptanz ist bereits beeindruckend. Bis Mitte 2025 werden über 245 Milliarden US-Dollar an Stablecoins auf öffentlichen Blockchains zirkulieren, davon etwa 62% als USDT und etwa 23% als USDC. Im Jahr 2024 wird das On-Chain-Abwicklungsvolumen 15 Billionen US-Dollar übersteigen und damit Visas 14,8 Billionen US-Dollar übertreffen.

Heute ist eine der Hauptanwendungen von Stablecoins, als Quotierungswährung für den Handel zwischen Börsen (zentralisiert und dezentralisiert) zu dienen und Investoren Hebelwirkung zu bieten. Doch Stablecoins haben sich schnell von einer Nischen-Abwicklungsschicht für Trader zu einem Zahlungsweg entwickelt, der mit großen Kreditkartennetzwerken konkurriert. Im ersten Quartal 2025 überstieg das Stablecoin-Abwicklungsvolumen 7 Billionen US-Dollar und lag damit kurzzeitig über der Summe von Visa und Mastercard. In jedem folgenden Quartal blieb der Abstand zum kumulierten Abwicklungsvolumen der beiden großen Zahlungsabwickler erstaunlich groß.

Die Entwicklungspfade beider Systeme könnten unterschiedlicher nicht sein. Kreditkartennetzwerke wachsen stetig, aber langsamer. Im Vergleich dazu ist das Wachstum von Stablecoins exponentiell – noch vor wenigen Jahren war ihr Volumen kaum sichtbar, heute sind sie mit traditionellen Zahlungswegen vergleichbar.

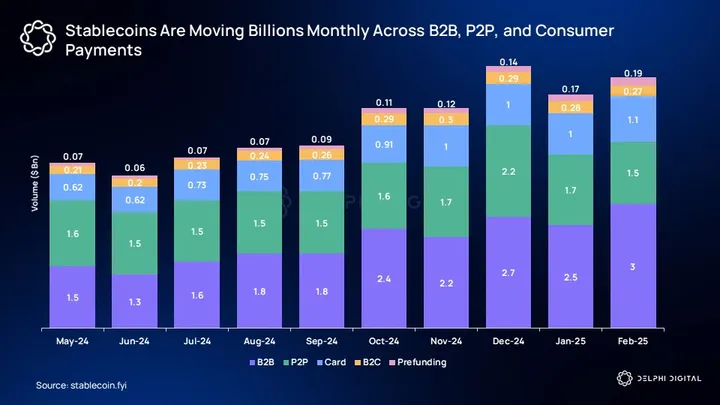

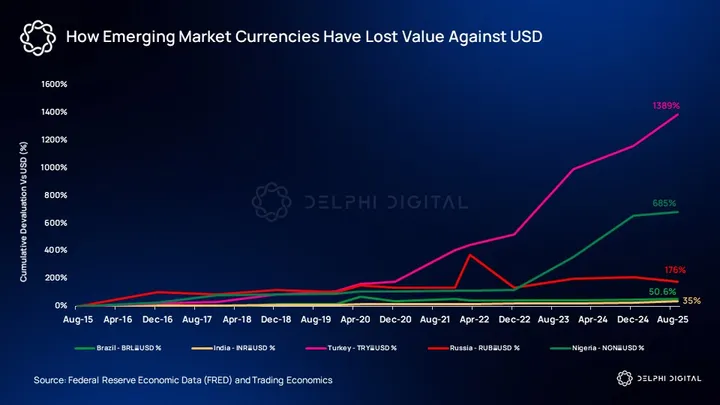

Stablecoins, die ursprünglich als Sicherheiten für Krypto-Trades dienten, haben sich inzwischen zu Geldströmen für Überweisungen, Händlerabwicklungen und B2B-Zahlungen entwickelt. Besonders in Märkten mit instabilen lokalen Währungen oder schwacher Banken-Infrastruktur sind On-Chain-Dollars nicht nur funktionaler, sondern auch ein Mittel zur Wertaufbewahrung. Im Gegensatz zu reinen Zahlungsnetzwerken wie Visa und Mastercard ermöglichen Stablecoin-Netzwerke eine größere Vielfalt an Finanzaktivitäten, was bedeutet, dass ihr Marktanteil in diesem Umfeld weiter steigen dürfte.

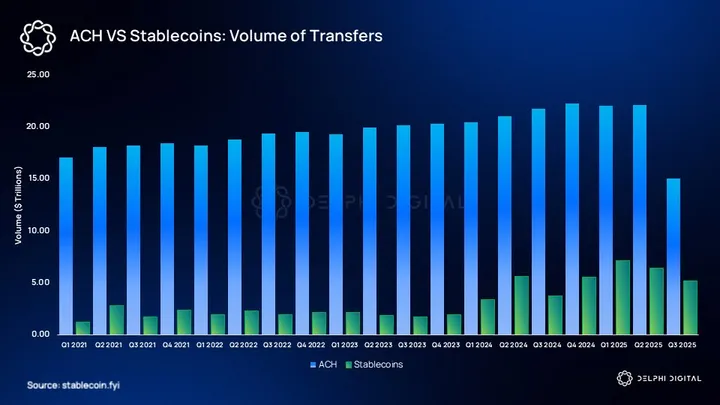

Das US-amerikanische ACH-System für Interbank-Transfers wickelt pro Quartal immer noch rund 20 Billionen US-Dollar ab, doch Stablecoins holen schnell auf. Während Stablecoins 2021 kaum Beachtung fanden, verarbeiten sie heute pro Quartal über 7 Billionen US-Dollar und verdrängen zunehmend den digitalen Dollar-Anteil von ACH.

Plasma: Die heutige Chance, die Zukunft des Zahlungsverkehrs zu gestalten

Obwohl Stablecoins von zentraler Bedeutung sind, bleiben sie auf den Blockchains, die sie tragen, Bürger zweiter Klasse. Plattformen wie Ethereum, Tron und Solana wurden als universelle Smart-Contract-Plattformen konzipiert, nicht als spezialisierte Zahlungskanäle. Daher sind Stablecoin-Transfers von schwankenden Gaspreisen, MEV-Angriffen (Miner Extractable Value) und gebührenmodellen betroffen, die in spekulativen nativen Token denominiert sind. Diese Diskrepanz führt zu Ineffizienzen: Jährlich zahlen Nutzer Milliarden von Dollar für einfache Ledger-Updates.

Plasma bricht mit diesem Modell. Es handelt sich um eine speziell für Stablecoin-Finanzierung entwickelte Layer-1-Blockchain, die USDT und andere fiat-gestützte Token als Haupt-Workload des Netzwerks behandelt – nicht nur als eine weitere Anwendung. Durch die Optimierung von Konsens, Gebührenpolitik und Anreizen für hochfrequente, margenschwache Transaktionen positioniert sich Plasma als Settlement-Layer für die globale Dollar-Ökonomie. So adressiert es intelligent die Billionen-Dollar-Chance in kosten- und geschwindigkeitssensiblen Märkten wie grenzüberschreitenden Zahlungen, Überweisungen und Händlerabwicklungen.

Plasma Architekturüberblick

Plasmas Design basiert auf den Lehren aus einem Jahrzehnt L1-Experimente. Die zugrunde liegende Schicht verwendet einen auf HotStuff basierenden BFT-Konsens (PlasmaBFT), der schnelle Finalität und hohen Durchsatz bietet. Am Tag des Mainnet-Starts wird die TPS über 1.000 liegen und kann schließlich auf über 10.000 TPS skaliert werden. Darauf aufbauend nutzt Plasma eine auf Reth basierende Ausführungsschicht, die vollständige EVM-Kompatibilität und Kompatibilität mit bestehenden Tools und Verträgen gewährleistet.

Wesentliche Designentscheidungen umfassen:

-

Stablecoin-zentriertes Gebührenmodell: USDT-Transfers sind gebührenfrei, während Nicht-Stablecoin-Transaktionen einem modifizierten EIP-1559-Burn-Mechanismus folgen, der den Wert an den XPL-Token zurückführt. Dieser Mechanismus gilt nur für Transfers, nicht für andere Transaktionstypen wie Swaps.

-

Validatorensicherheit durch XPL-Staking: XPL dient als Reserve-Collateral für Plasma, gewährleistet wirtschaftliche Sicherheit und koordiniert langfristige Anreize.

-

Liquiditätskonsistenz mit USDT: USDT wurde von Anfang an nativ integriert, Emittenten und Handelspartner stellen sofortige Tiefe für den Settlement-Pool bereit.

-

Cross-Asset-Bridge: Eine native Bitcoin-Bridge positioniert Plasma als Schnittstelle für die beiden am häufigsten verwendeten On-Chain-Asset-Klassen – BTC und Stablecoins.

Plasma ist nicht dazu gedacht, eine weitere L1-Blockchain hinzuzufügen, sondern vielmehr darum, die nächste Phase des globalen Dollar-Settlements um eine auf Stablecoins ausgerichtete Chain zu verankern.

Gebührenfreie USDT-Transfers: Plasmas strategischer Durchbruch

Einer der kühnsten Designentscheidungen von Plasma ist, dass USDT-Transfers auf der Basisschicht gebührenfrei sind. Auf den ersten Blick scheint das widersinnig. Blockchains verdienen in der Regel an Transaktionsgebühren, und Stablecoins – insbesondere USDT – sind das am häufigsten genutzte Szenario im Kryptobereich. Warum sollte eine neue Chain ihren wertvollsten Traffic kostenlos anbieten?

Die Antwort liegt darin, wie Plasma Wert abschöpft. Das vierteljährliche Settlement-Volumen von Stablecoins übersteigt bereits 10 Billionen US-Dollar. Die eigentliche Chance liegt nicht in den marginalen Gebühren für Transfers, sondern darin, das Standard-Ledger für diese Transfers zu werden. So wie Internetunternehmen E-Mail, Messaging und Suche kostenlos anbieten, um nachgelagerte Aktivitäten zu monetarisieren, nutzt Plasma gebührenfreie USDT-Transfers als Strategie zur Kundengewinnung für den globalen Dollarfluss.

Beispielsweise förderte PayPal sein frühes Netzwerk durch kostenlose Peer-to-Peer-Zahlungen und monetarisierte später über Händlergebühren und Wechselkursdifferenzen. Google verfolgte einen ähnlichen Weg, indem es das Android-Betriebssystem kostenlos verteilte, um Such- und App-Store-Einnahmen zu generieren. Plasma kopiert diese Strategie im Stablecoin-Bereich: Die grundlegendste Dienstleistung wird kostenlos angeboten, um Traffic, Anwendungen und Entwickler anzuziehen, und monetarisiert wird auf höheren Wertschichten wie Settlement, Liquidität und Finanzdienstleistungen.

Wichtig ist, dass die gebührenfreien Transfers nur für einfache USDT-Sendungen und -Empfänge gelten, ähnlich wie Überweisungen auf Venmo. Jede andere Interaktion mit USDT, wie Swaps, Lending oder Contract Calls, erfordert weiterhin reguläre Gebühren. Diese Ausnahme ist bewusst eng gefasst, um die häufigsten und am stärksten commoditisierten On-Chain-Operationen reibungslos zu gestalten, während die Validatorenanreize und das breitere Gebührenmodell intakt bleiben.

Das Paradoxon, die meistgenutzte Funktion kostenlos anzubieten, ist beabsichtigt. Durch die Beseitigung von Reibungen auf der Basisschicht will Plasma die günstigste und schnellste Plattform für USDT-Transfers über Wallets, Börsen und Settlement-Kanäle werden. Für hochfrequente Akteure, die besonders preissensibel sind (z.B. Market Maker, CEX-Ausgänge, PSPs und Remittance-Anbieter), ist Plasma besonders attraktiv.

Die langfristige Vision: Wenn der USDT-Fluss sich auf Plasma konzentriert, vertieft sich die Liquidität, Salden akkumulieren sich On-Chain und USDT-Aktivitäten migrieren von einer fragmentierten Multi-Chain-Landschaft zu einem nahezu einheitlichen Gravitationszentrum.

Plasma erwartet nicht, direkt mit USDT-Transfers Gewinne zu erzielen. Die gebührenfreie Transfer-Schicht ist der Einstiegspunkt, um Traffic ins System zu ziehen; die Monetarisierung erfolgt downstream, durch gebührenpflichtige DeFi-Trades, FX-Konvertierungen und Settlement-Services. Die langfristige Wette ist einfach: XPL wird Wert abschöpfen, indem es die Infrastruktur absichert, die diesen Traffic unterstützt, anstatt einfache Transfers zu besteuern.

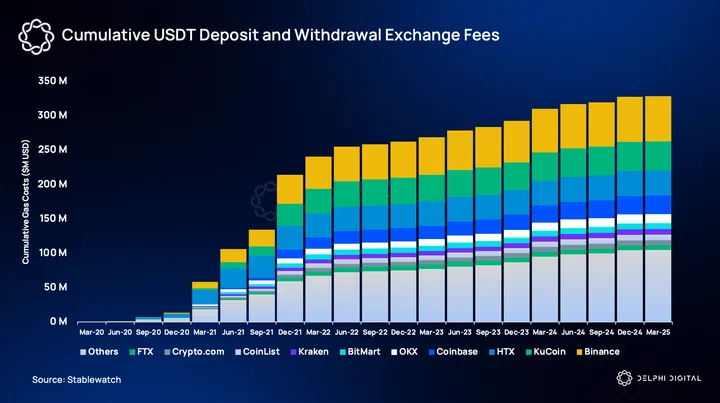

In den letzten fünf Jahren haben Nutzer über 300 Millionen US-Dollar für Ein- und Auszahlungen von USDT auf zentralisierten Börsen ausgegeben. Das unterstreicht, wie gebührenfreie USDT-Transfers einen starken Anreiz bieten, Plasma als USDT-Hub gegenüber anderen Chains zu wählen.

Plasma One: Wie wird Traffic monetarisiert?

Die nächste Frage ist, wie dieser Traffic abgeschöpft und monetarisiert werden kann. Hier kommt die neue, Stablecoin-native Bank Plasma One ins Spiel.

Plasma One ist als Zugangspunkt für Nutzer, Händler und Unternehmen konzipiert. Es erweitert den Vorteil gebührenfreier Transfers auf eine alltägliche Währungserfahrung. Nutzer können Dollar sparen, Renditen erzielen, bei Händlern bezahlen und Zahlungen kostenlos und sofort senden. Für Händler bietet Plasma One direkte USDT-Abwicklung und eliminiert Zwischenhändler und FX-Kosten. Entwickler und Institutionen können Plasma One nutzen, um Zugang zum Distributionsnetzwerk von Plasma zu erhalten.

Das Geschäftsmodell verlagert sich von der Besteuerung jeder einzelnen Transaktion hin zur Monetarisierung der darüberliegenden Schichten. Plasma One kann Wert auf drei Arten abschöpfen:

-

Kartengebühren und Händlerabwicklung: Jede Kartenzahlung oder Zahlung generiert Gebühren, ähnlich wie bei traditionellen Kartennetzwerken, jedoch zu geringeren Kosten und mit größerer Reichweite.

-

FX- und Konvertierungsmargen: Die Umwandlung zwischen USDT, lokalen Währungen und anderen Stablecoins erzeugt natürliche Spreads, die Plasma über sein integriertes FX-System abschöpfen kann.

-

Renditeabschöpfung: Einlagen der Nutzer auf Plasma One können in On-Chain-Geldmärkte transferiert werden; die erzielten Renditen können mit den Nutzern geteilt oder teilweise im Ökosystem behalten werden.

Mit der Fokussierung auf Schwellenmärkte, in denen lokale Währungen gegenüber Dollar und Euro abwerten, wird dieses Wertversprechen noch stärker.

Durch die gleichzeitige Kontrolle über Blockchain und neue Bank schafft Plasma einen geschlossenen Kreislauf zwischen Infrastruktur und Distribution. Gebührenfreie Transfers ziehen Traffic an, während Plasma One diesem Traffic eine Heimat gibt und ihn über bankähnliche Dienstleistungen monetarisiert – allerdings über Stablecoin-Infrastruktur.

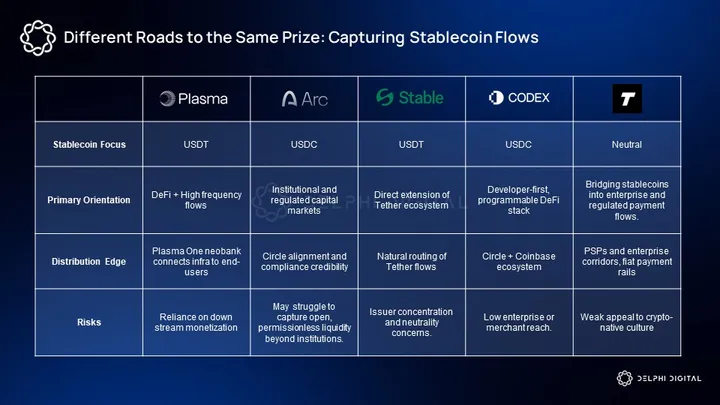

Plasmas Position im Wettbewerb der Stablecoin-L1s

Im vergangenen Jahr sind zahlreiche Blockchain-Projekte mit Fokus auf Stablecoins entstanden, da alle Unternehmen erkannt haben, dass Dollar-Settlement die Killeranwendung für Krypto ist. Einige Projekte wie Arc und Codex arbeiten eng mit Circle zusammen und bevorzugen naturgemäß USDC, sind aber auch für andere Stablecoins wie USDT offen. Ihr Fokus liegt auf regulatorischer Transparenz und institutioneller Akzeptanz und sie positionieren sich als konforme Bahnen für Kapitalmärkte.

Andere Unternehmen wie Stable positionieren sich als Plattform für den USDT-Umlauf, es fehlt jedoch an Emittentenneutralität. Tempo liegt dazwischen und betont regulierte Kanäle sowie Compliance-orientierte Integrationen mit Unternehmen und PSPs. Während diese emittenten- oder compliance-zentrierten Modelle starke Unternehmenskonformität bieten, könnten sie experimentelle und kombinierbare Innovationen einschränken.

Plasma verfolgt einen anderen Ansatz. Durch die Verankerung von USDT bei gleichzeitiger Emittentenneutralität und vollständiger EVM-Programmierung positioniert sich Plasma als bequemere Plattform für DeFi und organische Stablecoin-Anwendungen. Ziel ist es, komplexe, hochfrequente Ströme wie Überweisungen, Handel und Händlerabwicklung zu absorbieren – Ströme, die echte Liquidität treiben, nicht nur institutionelle Kanäle bedienen.

Das vierteljährliche Settlement-Volumen von Stablecoins liegt bereits bei mehreren Billionen US-Dollar; Blockchains, die Liquidität und Kombinierbarkeit erhalten, haben die besten Chancen, echte Settlement-Zentren zu werden. Neutralität, nicht Unternehmensallianzen, ist vermutlich die solidere Grundlage, um die nächste Welle von Stablecoin-Anwendungen zu gewinnen.

XPL Tokenomics

Im Kern von Plasma steht XPL, der native Token, der das Netzwerk antreibt.

XPL ist der native Token der Plasma-Blockchain, vergleichbar mit ETH auf Ethereum und SOL auf Solana. XPL dient als Gas-Token für Transaktionen und Smart-Contract-Ausführungen, als Staking-Asset für Netzwerksicherheit und als Belohnung für Validatoren.

Wie bereits erwähnt, ermöglicht Plasmas Architektur gebührenfreie Stablecoin-Transfers für Endnutzer, aber jede komplexere Interaktion (Contract-Deployment, fortgeschrittene dApp-Nutzung) erfordert XPL als Gas oder eine automatische Konvertierung eines Teils der Stablecoins in XPL zur Gebührenzahlung.

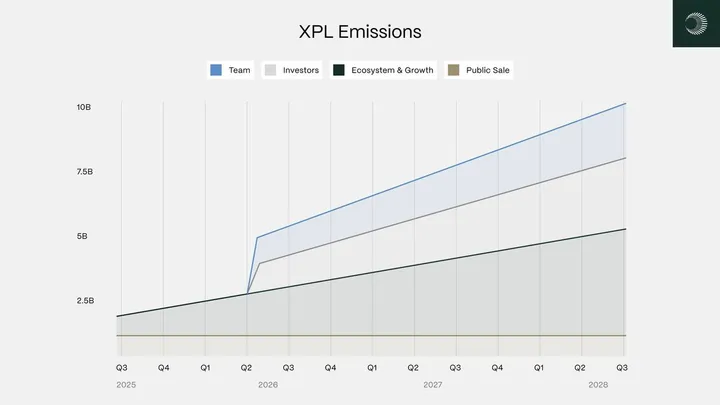

Wie bei den meisten Layer1s gibt es bei XPL keine feste Obergrenze für das Angebot; es wird programmatisch wie ETH oder SOL emittiert. Beim Start des Mainnets beträgt das anfängliche Angebot 10 Milliarden XPL, mit einer jährlichen Inflationsrate von 5% zur Belohnung der Validatoren. Danach sinkt die Inflationsrate jährlich um 0,5% und bleibt langfristig bei 3%.

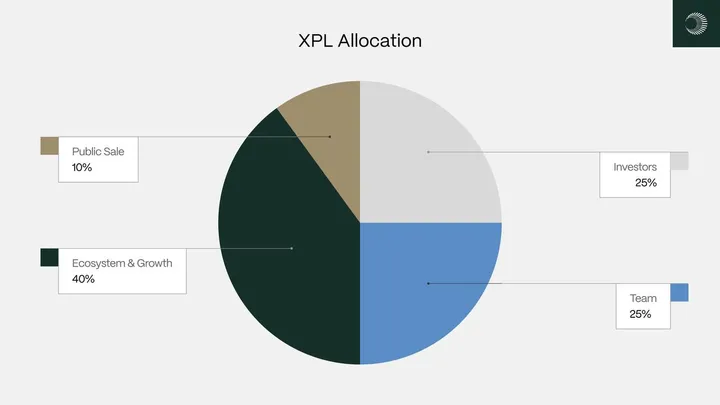

Verteilung:

-

Öffentlicher Verkauf: 10% (bei TGE für Nicht-US-Investoren freigeschaltet, US-Investoren ab dem 28. Juli 2026)

-

Ökosystem und Wachstum: 40%

-

Team: 25% (1 Jahr Lockup + 2 Jahre lineare Freigabe)

-

Investoren: 25% (1 Jahr Lockup + 2 Jahre lineare Freigabe)

Plasma übernimmt Ethereums EIP-1559: Die Grundgebühr für Transaktionen wird verbrannt. Das Netzwerk-Wachstum erzeugt deflationären Druck auf die Token-Emission. Tatsächlich könnte starke Nutzung XPL zu einem netto deflationären Token machen.

Die anfängliche Umlaufmenge beim Mainnet-Start umfasst die Token aus dem öffentlichen Verkauf (10% abzüglich des Anteils für US-Investoren), alle freigeschalteten Ökosystem-Token (8% sofort freigeschaltet) und möglicherweise einen kleinen Anteil für strategische Partner. Team- und Investoren-Token (insgesamt 50%) sind beim Genesis gesperrt. Daher ist die anfängliche Umlaufmenge relativ begrenzt und wird bei TGE etwa 18% des Gesamtangebots betragen.

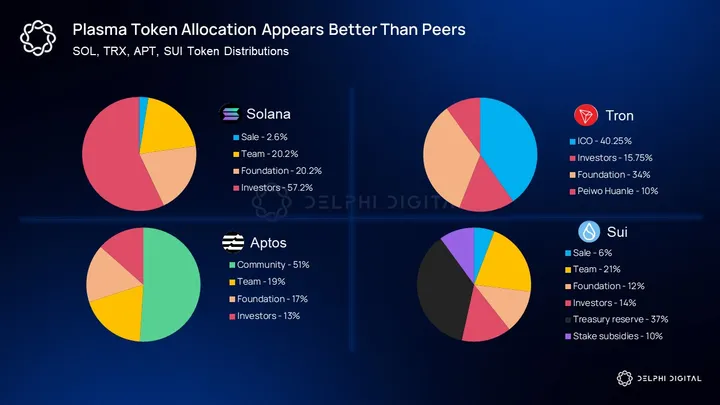

Für L1-Token ist die Tokenverteilung entscheidend. Während dies bei Governance-Token nur ein Diskussionsthema ist, müssen L1-Token öffentliche Interessen, dezentralisierte Infrastruktur und Commodity-Wert berücksichtigen. Eine aggressive oder räuberische Tokenverteilung prägt das gesamte Lebenszyklus der Blockchain. In dieser Hinsicht ist die XPL-Verteilung im Vergleich zu anderen L1-Token sehr gesund.

Es ist noch unklar, wie die XPL-Verteilung im Vergleich zu idealeren Projekten wie Tempo und Arc aussieht. Mit weiteren Details werden wir dies weiter beobachten.

Warum XPL wertvoll ist

Plasmas Wertversprechen ist eng mit der Idee verbunden, dass Stablecoins die Killeranwendung im Kryptobereich sind. Wie bereits erwähnt, erreichte das On-Chain-Volumen von Stablecoins im Jahr 2024 erstaunliche 27,6 Billionen US-Dollar und übertraf damit das kombinierte Volumen von Visa und Mastercard. Krypto-Innovation, insbesondere DeFi, befindet sich derzeit an einem Engpass. Die Verbindung von Fiatwährungen mit Blockchain-Infrastruktur ist der Schlüssel zur nächsten Innovationsphase.

Bei der Bewertung von L1-Token verwenden Analysten in der Regel zwei Rahmenwerke:

-

Real Economic Value (REV) – Gebühren + MEV (Maximal Extractable Value). Dieser Ansatz betrachtet den Token als Aktie mit Cashflow-Anspruch.

-

Monetäre Prämie – Dieser Ansatz bewertet den Token als Währung basierend auf Nutzen und Netzwerkeffekten.

Für neue Chains wie Plasma ist die Gebührenabschöpfung anfangs gering, insbesondere da Plasma gebührenfreie oder nahezu gebührenfreie Nutzung zum Start bietet. Daher ist eine Bewertung auf Basis von REV für Plasma unrealistisch. Auch andere neue Chains wie Aptos und Sui wurden vom Markt nie nach diesem Maßstab bewertet.

Die monetäre Prämie ist in dieser Phase für XPL relevanter. Der Wert von XPL liegt nicht in sofortigen hohen Staking-Belohnungen oder Dividenden, sondern in der Erwartung, dass Plasma zu einer entscheidenden Infrastruktur in einer Stablecoin-dominierten Zukunft wird.

Staking-Belohnungen und deflationärer Druck durch Burn-Mechanismen helfen, diesen Fortschritt zu messen und das Narrativ zu bestätigen. Die Geldpolitik ist für L1s entscheidend und trägt zur Wahrnehmung als Wertaufbewahrungsmittel bei. Dennoch wird ein deflationäres Emissionsmodell wahrscheinlich nicht der Kern der Plasma-Bewertung sein, zumindest nicht in der Anfangsphase.

Die Märkte für neue L1-Token tendieren dazu, das Potenzial der neuen Chain zu bewerten, nicht die fundamentalen Kennzahlen am ersten Tag.

Beispielsweise führte die Begeisterung für MoveVM und Solana-ähnlichen Durchsatz dazu, dass Sui und Aptos als Alternativen für Hochdurchsatz-Chains Aufmerksamkeit erhielten – der Wunsch nach schnelleren Chains treibt ihre Bewertung mehr als alles andere.

Da Plasma das grundlegendste Krypto-Usecase – Stablecoins – adressiert, wird der Hauptwert von XPL aus seiner wahrgenommenen monetären Prämie stammen. Mit dem Start und der Festigung des Ökosystems erwarten wir, dass auch REV und die wichtigsten Wirtschaftskennzahlen wachsen werden.

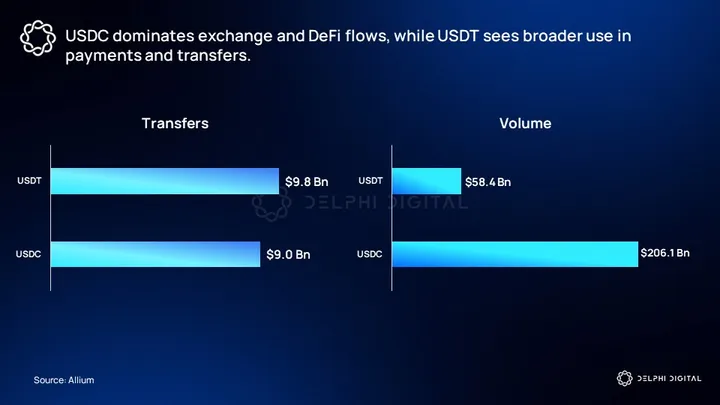

Das aktuelle Wettbewerbsumfeld

USDT ist der größte und liquideste Stablecoin auf zentralisierten Börsen (CEX). USDC ist im DeFi-Bereich beliebt, mit vielen Integrationen, ist das Hauptpaar für DEX-Liquidität und wächst im Zahlungsverkehr. Trotz wachsendem Designraum und Marktinteresse konsolidiert USDT weiterhin seinen Marktanteil, mit einem Angebot von fast 200 Milliarden US-Dollar.

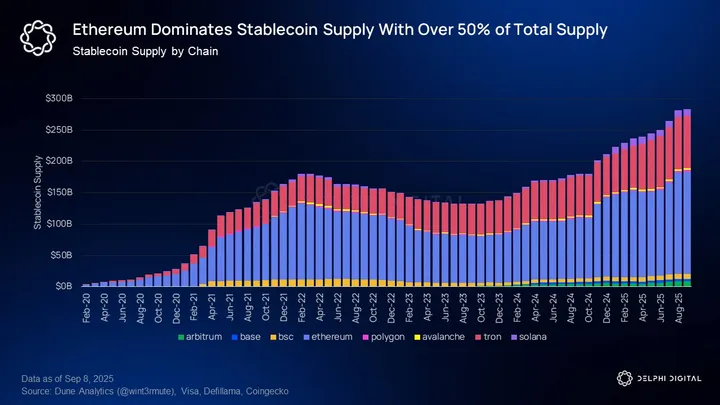

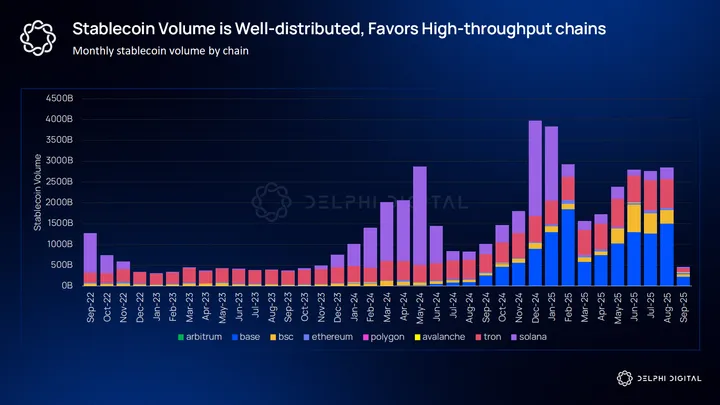

Ethereum ist dank seiner Dominanz bei DeFi-Innovationen und -Aktivitäten das Hauptliquiditätszentrum für Stablecoins. Obwohl Solana, Aptos und Sui viel Aufmerksamkeit erhalten, haben diese Chains noch nicht so viele Stablecoins angezogen wie Ethereum und Tron.

Tron ist die zweitgrößte öffentliche Blockchain für Stablecoin-Angebote und hat sich zur inoffiziellen USDT-Chain entwickelt. Abgesehen von USDT sind die Stablecoin- und DeFi-Aktivitäten auf Tron begrenzt, aber der Marktanteil ist beeindruckend: Trons USDT-Angebot von 83 Milliarden US-Dollar liegt sehr nahe an Ethereums 87 Milliarden US-Dollar.

Das Stablecoin-Transaktionsvolumen ist über verschiedene Ökosysteme verteilt. Ethereum liegt weit hinter Layer2s und konkurrierenden Layer1s zurück. Tron, Solana, Base und BSC haben alle ein höheres Stablecoin-Transaktionsvolumen als Ethereum. Die Hochdurchsatz-Theorie zeigt sich hier am deutlichsten, da die Gasgebühren auf Ethereum für den täglichen Stablecoin-Gebrauch zu hoch sind. Daher wird Ethereum hauptsächlich für komplexe, risikoreiche DeFi-Instrumente genutzt.

Plasmas gebührenfreie USDT-Transfers positionieren sich offen als „Killer“ von Tron. Obwohl Tron das Product-Market-Fit für USDT-Transfers gefunden hat, ist es nicht gelungen, ein aktives DeFi-Ökosystem darum herum aufzubauen – zumindest keines, das mit seinem USDT-Angebot von 83 Milliarden US-Dollar vergleichbar wäre.

Plasmas Ziel sollte es sein, Partnerschaften mit führenden DeFi-Teams einzugehen, um über das Nischenmarktsegment der Überweisungsketten hinauszugehen und gleichzeitig TVL und Volumen zu gewinnen. Hier wurden bereits bedeutende Fortschritte erzielt.

Das Binance Earn-Produkt auf Plasma ist ein vollständig On-Chain-USDT-Yield-Produkt, das vor dem Mainnet-Beta-Start bereits mit 1 Milliarde US-Dollar zugesagt wurde. Nutzer können USDT über Binance Earn sperren, diese USDT werden dann auf der von Plasma betriebenen Infrastruktur eingesetzt und generieren Rendite. Das Produkt ist vergleichbar mit dem nativen USDC-Yield auf Base.

Darüber hinaus hat Plasma Partnerschaften mit Aave, Fluid, Wildcat, Maple Finance und USD.AI angekündigt. Diese Partnerschaften balancieren zwischen Krypto-nativen Anwendungen (Aave, Fluid, USD.AI) und institutionellen Fintech-Anwendungen (Maple Finance, Wildcat, USD.AI). Plasma positioniert sich als Blockchain, auf der Nutzer wie gewohnt agieren können, während Fintech-Anwendungen bessere Chancen auf Product-Market-Fit haben – eine zuverlässige Strategie, um nachhaltige Nutzung und echte Wettbewerbsvorteile zu schaffen.

Theoretisches Bewertungsmodell

Für Plasma sind Stable, Arc (Circle) und Tempo (Stripe) die sinnvollsten Vergleichsobjekte. Diese Blockchains sind jedoch noch nicht liquide. Derzeit sind Tron, Solana, Ethereum, Aptos und Sui – allesamt Hochdurchsatz- und DeFi-zentrierte Blockchains – die besten Benchmarks.

REV ist ein intuitiver Indikator und als Denkmodell für das Verständnis der Wertabschöpfung von Layer 1 sinnvoll. Allerdings hat er kaum Bezug zur Marktpreisbildung und ist für die aktuelle Layer-1-Bewertung irrelevant. Solanas REV-Daten sind attraktiv, weil das Ökosystem viele aktive Nutzer anzieht. TVL bleibt der am häufigsten verwendete Indikator für die Attraktivität einer Blockchain, während das Stablecoin-Angebot einen guten ergänzenden Datenpunkt liefert.

Beide Indikatoren zeigen in der Stichprobe eine vernünftige Konsistenz, mit Multiplikatoren unter 15, meist im mittleren einstelligen Bereich.

Tron hat einen Nischen-Usecase, aber aufgrund der geringen DeFi-Durchdringung begrenzte Wachstumsaussichten und es fehlt der technische Premium, den Next-Gen-Blockchains bieten. Daher ist das Verhältnis von Stablecoin-Preis zu Angebot von 0,4 möglicherweise eine Anomalie.

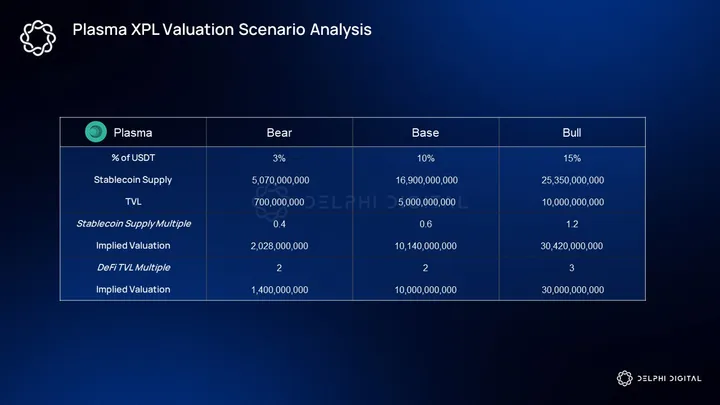

Mit einer realistischen Einschätzung, wie der Markt auf verschiedene Grade von Traktion reagiert, können wir eine Szenarioanalyse für die Bewertung von Plasmas XPL durchführen.

Unsere Bear-, Base- und Bull-Case-Szenarien gehen von einem Marktanteil von 3%, 10% bzw. 15% am USDT-Angebot aus.

Wichtig ist, auf potenzielle Schwächen in den Annahmen hinzuweisen:

-

Abwärtsrisiko: Es könnte zu einer Sättigung der Enterprise-Chain-Narrative kommen, bei der sich diese Chains gegenseitig in Nutzung und Aufmerksamkeit beeinflussen und die Multiplikatoren komprimieren. Daher verwenden wir im Bear-Case einen niedrigeren Stablecoin-Angebotsmultiplikator und nehmen Trons Anomaliewert von 0,4.

-

Aufwärtspotenzial: Unsere USDT-Marktanteilsannahme geht von einem festen Marktanteil aus. Zum Beispiel, dass Tether keine weiteren USDT ausgibt und Plasma selbst keinen Einfluss auf neue USDT-Emissionen hat. Beide Szenarien sind unwahrscheinlich, daher ist dies eine äußerst konservative Annahme. Wenn der Marktanteil weiter so wächst wie bisher, kann Plasma auch mit niedrigeren Marktanteilszahlen das gleiche Ergebnis erzielen.

Die Pre-Market-Bewertung von XPL steht weitgehend im Einklang mit dieser Netzwerkbewertungsmethodik. Das Aufwärtspotenzial hängt hier vor allem davon ab, durch Partnerschaften und Meilensteine das Narrativ zu stärken und die Attraktivität zu verbreitern. Das größte Risiko ist das Auftauchen ähnlich gebrandeter Chains. Plasmas Ziel ist attraktiv und das zugrunde liegende Narrativ ist ein Eckpfeiler des Zyklus.

Fazit

Die Entwicklung von Tether und Circle als Emittenten, die absolute Menge an Stablecoins auf On-Chain-Plattformen, das Aufkommen neuer Produkte wie Ethena und Wildcat sowie die breite Akzeptanz durch traditionelle Zahlungsunternehmen wie PayPal und Stripe zeigen eines: Die Stablecoin-Chance ist unbestreitbar.

Gleichzeitig ist es wichtig, den Kernwerten des Kryptobereichs treu zu bleiben. Permissionless-Nutzung, Dezentralisierung und Community-Aufbau von unten bleiben zentrale Elemente. Mit dem Aufstieg von Stablecoin-L1s (von denen einige als von Unternehmen genutzte Blockchains auftreten könnten) scheint Plasma hier am besten positioniert zu sein. Dank starker Integration ab dem ersten Tag und einer gewissen Distanz zu zentralisierten Betreibern vereint Plasma die Vorteile von Stablecoins mit den Prinzipien der On-Chain-Kapitalmärkte.

Der L1-Wettbewerb ist zunehmend commoditisiert. Hoher Durchsatz ist zur Grundvoraussetzung geworden. Der wahre Kampf findet im Aufbau von Ökosystemen und der Nutzergewinnung statt.

Plasma ist überzeugt, dass die Kosten für Stablecoin-Transfers letztlich gegen Null tendieren sollten und der wahre Wert darin liegt, riskantere Aktivitäten wie Lending/Finanzierung und Handel zu ermöglichen. Kurz gesagt, Plasmas Geschäftsmodell basiert darauf, das Zentrum für Stablecoin-Liquidität zu werden. Einer der einfachsten Wege dorthin ist, Nutzern hochfrequente Anwendungsfälle (wie einfache Zahlungen/Transfers) kostenlos anzubieten.

Mit Plasma One und den bald auf der Chain bereitgestellten DeFi-Protokollen sieht Plasma Distribution als seine wahre Differenzierung, nicht nur als technische Architektur. Mit der steigenden Akzeptanz von Stablecoins weltweit will Plasma eine der führenden Plattformen werden, auf der Entwickler und Nutzer Stablecoin-Produkte aufbauen und nutzen.