Der Krypto-Crash im Oktober zeigt laut Analysten einen deutlichen Gegensatz zu den Ausverkäufen im Jahr 2021

Das Verhalten der Investoren nach dem Krypto-Flash-Crash am vergangenen Freitag zeigt eine deutliche Abweichung von den panikgetriebenen Ausverkäufen früherer Zyklen, insbesondere im Jahr 2021.

Analysten deuten darauf hin, dass der aktuelle Abschwung nicht das Ende des Bullenmarktes ist, sondern vielmehr ein Zeichen dafür, dass das Vertrauen der Privatanleger wieder an Stärke gewinnt.

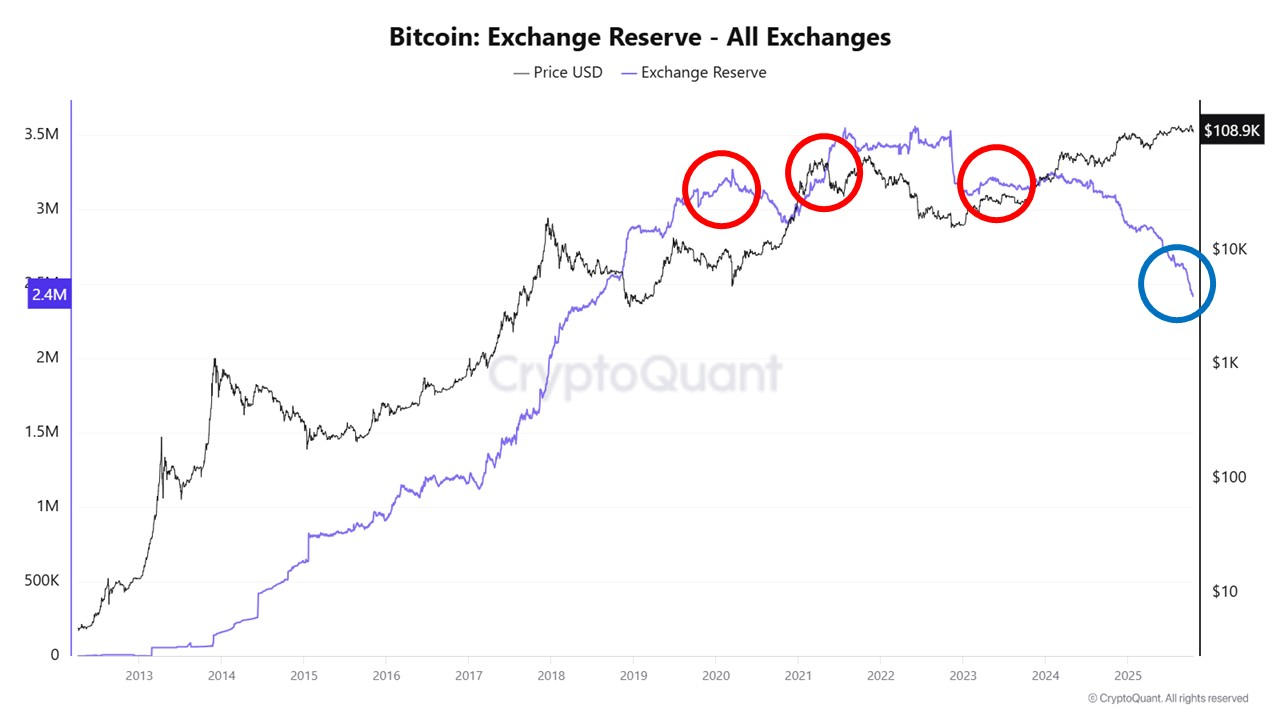

Börsenbestände erreichen Rekordtiefs

Ein Analyst der On-Chain-Datenplattform CryptoQuant veröffentlichte am Freitag eine Analyse, die diese Verschiebung detailliert beschreibt.

„Bitcoin hat erneut einen starken Rückgang erlebt, doch die heutige Marktstruktur unterscheidet sich grundlegend von 2020 oder 2021“, erklärte der Analyst.

Der auffälligste Unterschied sind die Krypto-Bestände auf zentralisierten Börsen (CEXs). Während der starken Rückgänge in den Jahren 2020 und 2021 stiegen die Krypto-Bestände auf CEXs sprunghaft an, als Panik ausbrach, was auf eine Ansammlung von zum Verkauf bereiten Token hindeutete.

Im Gegensatz dazu berichtet der Analyst, dass die Börsenbestände nach dem jüngsten Crash weiterhin nahe an den Allzeittiefs liegen. Dieses geringe Angebot an verkaufbaren Coins auf den Börsen deutet auf ein begrenztes Potenzial für einen anhaltenden, tiefen Preisverfall hin.

Der Analyst hält die Wahrscheinlichkeit eines langfristigen Bärenmarktes ebenfalls für gering.

Auch das Verhalten von Langzeitinhabern erzählt eine andere Geschichte. In den Jahren 2020 und 2021 fiel der Long-Term Holder SOPR (LTH-SOPR) für mehrere Monate unter 1, was auf Kapitulation und realisierte Verluste hindeutete. Das Verhältnis bleibt diesmal nahezu neutral.

Diese Stabilität deutet darauf hin, dass langfristige Investoren einen vorsichtigen Gewinnmitnahmen-Ansatz verfolgen, anstatt aus Angst zu verkaufen. Diese etablierten Inhaber halten ihre Positionen trotz der Volatilität und stärken damit die Widerstandsfähigkeit des Netzwerks.

Bei der Analyse größerer Rückgänge der letzten fünf Jahre stellte der CryptoQuant-Analyst fest, dass auf einen Leverage-Abbau typischerweise eine V-förmige Erholung folgt, die oft durch Akkumulation von Walen angetrieben wird.

Beispielsweise verkauften Wale während des 30%igen Rückgangs im Mai 2021 nach Nachrichten im Zusammenhang mit Tesla und chinesischer Regulierung etwa 50.000 BTC, kauften jedoch nahe dem Tiefpunkt 34.000 BTC zurück.

Ähnlich führte die 15%ige Korrektur im August 2023, ausgelöst durch die Herabstufung des US-Schuldenratings, zu einem kurzen Rückgang des SOPR, gefolgt von einer schnellen Erholung. Jedes Ereignis löste überschüssigen Leverage auf und leitete eine neue Akkumulationsphase ein.

Kleinere Inhaber treten in den Vordergrund

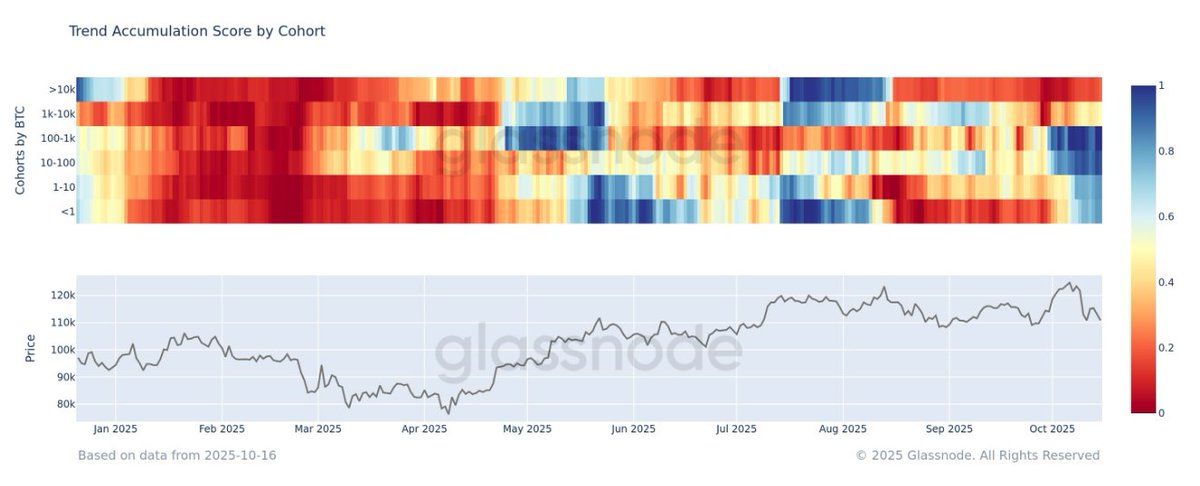

Diese Stimmung wird durch die Daten von Glassnode zum „Bitcoin Trend Accumulation Score by Cohort“ weiter untermauert.

Diese Kennzahl verfolgt, ob verschiedene Investorengruppen (Wale, Privatanleger, mittlere Inhaber) akkumulieren (kaufen und halten) oder verteilen (verkaufen). Eine starke blaue Farbe zeigt starkes Kaufen an, während Rot auf starkes Verkaufen hinweist.

Glassnode stellte fest: „Kleinere $BTC-Inhaber treten in den Vordergrund.“ Eine starke Akkumulation ist nun bei den Gruppen zu erkennen, die zwischen 1 und 1.000 BTC halten.

Unterdessen scheinen Wal-Investoren, die über 1.000 BTC halten und zuvor die starken Verkäufe anführten, ihre Verteilung zu verlangsamen.

Der Beitrag October Crypto Crash Shows Stark Contrast to 2021 Selloffs, Analyst Finds erschien zuerst auf BeInCrypto.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

RootData führt ein Transparenzbewertungssystem für Börsen ein, um neue Standards für Informationsoffenlegung und Compliance in der Branche zu setzen.

Transparenz wird zum neuen Compliance-Schauplatz: RootData arbeitet mit Börsen zusammen, um ein Vertrauensökosystem aufzubauen und Investoren dabei zu unterstützen, ihren Lebenszyklus zu verlängern.

Bekannter Krypto-KOL in „Spendenbetrug“-Skandal verwickelt, beschuldigt, gefälschte Spendenquittungen für das Hongkonger Brandunglück vorgelegt zu haben und löst damit einen Sturm der öffentlichen Meinung aus.

Die Nutzung von Wohltätigkeit für irreführende Werbung ist in der Geschichte von Prominenten keineswegs ein Einzelfall.

Im Trend

MehrRootData führt ein Transparenzbewertungssystem für Börsen ein, um neue Standards für Informationsoffenlegung und Compliance in der Branche zu setzen.

Bekannter Krypto-KOL in „Spendenbetrug“-Skandal verwickelt, beschuldigt, gefälschte Spendenquittungen für das Hongkonger Brandunglück vorgelegt zu haben und löst damit einen Sturm der öffentlichen Meinung aus.