Der Index schwankt auf hohem Niveau, die Bullen dürfen die Marke von 6750 Punkten nicht verlieren!

(Dieser Artikel enthält eine klassische Fallstudie: New Oriental_EDU)

I. Wochenrückblick: (27.10~31.10)

Der Index eröffnete diese Woche bei 6845,46 Punkten, erreichte am Mittwoch ein Tief von 6814,26 Punkten und am Freitag ein Hoch von 6920,34 Punkten. Am Ende der Woche schloss er bei 6840,20 Punkten, was einem Wochenanstieg von 0,71% und einer Schwankungsbreite von 1,56% entspricht. Die Wochenkerze bildete ein bullisches „Doji“, technisch gesehen steht der Index über dem 5-Wochen-Durchschnitt und erreichte ein neues Allzeithoch.

In dieser Woche fiel der durchschnittliche Aktienkurs der S&P 500-Komponenten um 1,74%, der durchschnittliche Aktienkurs aller US-Aktien sank um 2,10%. Unter den S&P-Komponenten führte Teradyne (Code_TER) mit einem Anstieg von 25,98%, während F&G Annuities & Life (Code_FI) mit einem Rückgang von 46,72% das Schlusslicht bildete.

Vom 7. April bis zum 31. Oktober ist der Index 30 Wochen in Folge gestiegen, insgesamt 145 Handelstage, mit einer kumulierten maximalen Steigerung von 43,13%.

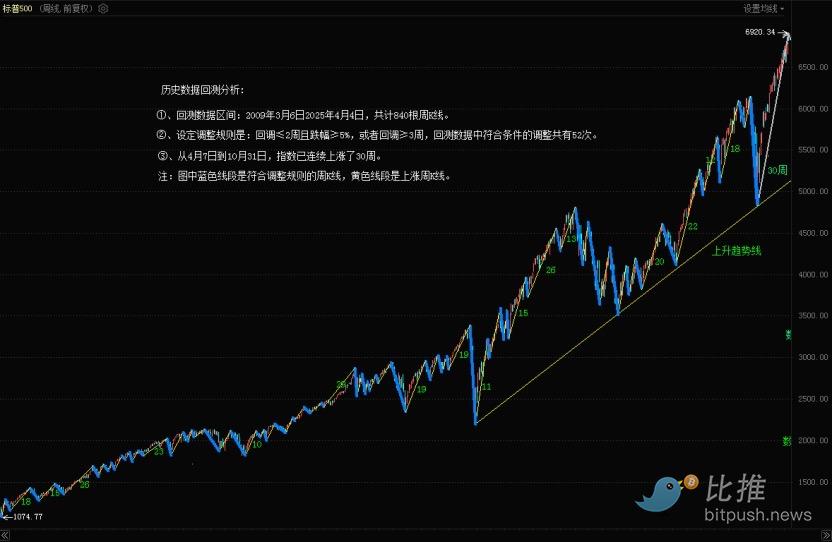

Wochenchart des S&P 500 Index: (Momentum-Quant-Modell * Sentiment-Quant-Modell)

(Abbildung 1)

Tageschart des S&P 500 Index:

(Abbildung 2)

Wochenchart des S&P 500 Index: (Historischer Backtest: 6. März 2009 bis 4. April 2025)

(Abbildung 3)

In meinem Artikel vom 26. Oktober „Sensible Zeiten, Risikokontrolle zuerst!“ habe ich auf Basis von Mehrperioden-Technikindikatoren und Backtests mit historischen Daten über mehr als ein Jahrzehnt eine Prognose für die Indexentwicklung dieser Woche abgegeben. Ich wies darauf hin, dass es in dieser Woche zwei wichtige Zeitpunkte gibt und dass in sensiblen Phasen die Kontrolle der Positionsgröße oberste Priorität hat. Die spezifische Marktprognose und die Handelsstrategie waren wie folgt:

Zur Indexentwicklung:

1. Prognose: In der nächsten Woche wird der Index die untere Begrenzung des Kanals testen, um die Gültigkeit des Ausbruchs zu überprüfen.

2. Schlüsselniveaus:

• Oberer Widerstand: Erster Widerstand bei 6850 Punkten; wichtiger Widerstand an der oberen Kanalbegrenzung.

• Untere Unterstützung: Erste Unterstützung an der unteren Kanalbegrenzung; zweite Unterstützung bei 6650 Punkten; zweiter Bereich 6500-6550 Punkte.

Zur Handelsstrategie:

• Positionsmanagement: Die Gesamtposition der Long-Positionen wird auf 30% begrenzt.

• Kurzfristiger Handel: 20% der Gesamtposition werden für kurzfristige Trades verwendet, basierend auf den angegebenen Widerstands- und Unterstützungsniveaus.

Rückblick auf die tatsächliche Entwicklung dieser Woche:

Der Markt zeigte diese Woche ein Muster von „zuerst steigend, dann nachgebend“: In den ersten drei Tagen stieg der Index volatil an und erreichte am Mittwoch mit 6920,34 Punkten ein neues Allzeithoch; ab Donnerstag kehrte sich der Trend um, beeinflusst durch die Zinssenkung der Fed, und der Index fiel zwei Tage in Folge, wobei er zweimal die untere Kanalbegrenzung testete und Unterstützung fand. Die Entwicklung bestätigte die vorherige Einschätzung der „Unterstützung an der unteren Begrenzung“ perfekt.

Im Folgenden werde ich anhand mehrerer Modellindikatoren die aktuellen Veränderungen des Index aus technischer Sicht analysieren.

(I) Analyse der Quant-Signale:

1. Wochenperspektive (siehe Abbildung 1):

① Momentum-Quant-Modell: Diese Woche gab es kein Signal, die Momentum-Linie 1 flacht allmählich ab, das Energiebarometer steigt wieder an.

Modellhinweis auf Abwärtsrisiko: Neutral

② Sentiment-Quant-Modell: Die Stärke des Sentiment-Indikators 1 liegt bei etwa 3,58 (Skala 0~10), Sentiment 2 bei etwa 3,32, der Spitzenwert-Indikator bei 9,13. Die Werte unterscheiden sich kaum von der Vorwoche, das Marktüberkaufssentiment nimmt wieder zu.

Modellhinweis auf Abwärtsrisiko: Hoch

③ Digitales Überwachungsmodell: Kein Signal für einen Wendepunkt an der Spitze.

Modellhinweis auf Abwärtsrisiko: Neutral

2. Tagesperspektive (siehe Abbildung 2):

① Momentum-Quant-Modell: Am Montag nach Börsenschluss wurde ein Signal für eine Top-Dämpfung ausgegeben (dies ist ein Vorläufer einer Top-Divergenz); in den ersten drei Tagen der Woche stieg das Energiebarometer allmählich an, in den letzten beiden Tagen schrumpfte es wieder.

Modellhinweis auf Abwärtsrisiko: Relativ hoch

② Sentiment-Quant-Modell: Die beiden Sentiment-Indikatoren und der Spitzenwert-Indikator schwächten sich im Wochenverlauf allmählich ab, nach Börsenschluss am Freitag lagen beide Sentiment-Indikatoren bei 0, der Spitzenwert-Indikator bei 4,93, was auf eine Abkühlung des Marktüberkaufssentiments hindeutet.

Modellhinweis auf Abwärtsrisiko: Tagesebene beginnt zu korrigieren

③ Digitales Überwachungsmodell: Am Mittwoch nach Börsenschluss wurde das digitale Signal „A“ ausgegeben, danach blieb der Wert unverändert, was darauf hindeutet, dass das Signal für einen Wendepunkt an der Spitze im Gange ist.

Modellhinweis auf Abwärtsrisiko: Hoch

(II) Trendsequenz und historischer Backtest (Abbildung 3):

1. Backtest-Modell-Einstellungen:

• Backtest-Zeitraum: 6. März 2009 bis 4. April 2025, insgesamt 840 Wochenkerzen.

• Anpassungsregeln: Eine Korrektur gilt als gültig, wenn eine der folgenden Bedingungen erfüllt ist:

▪ Korrekturzeitraum ≤ 2 Wochen und Rückgang ≥ 5%;

▪ Korrekturzeitraum ≥ 3 Wochen (Rückgang beliebig).

▪ Nach diesen Regeln wurden im Backtest-Zeitraum insgesamt 52 gültige Korrekturen identifiziert.

2. Bis zum 31. Oktober erreichte der Index erneut ein Allzeithoch, was bedeutet, dass die seit dem 7. April laufende Aufwärtsbewegung bereits 30 Wochen andauert. Dies setzt nicht nur den Aufwärtszyklus fort, sondern stellt auch einen neuen Rekord für die längste Aufwärtsphase der letzten 16 Jahre auf.

II. Prognose für die nächste Woche: (03.11~07.11)

1. Prognose: In der nächsten Woche dient die untere Kanalbegrenzung als kurzfristige Trennlinie für Stärke und Schwäche des Index; wenn sie gehalten wird, bedeutet dies, dass der aktuelle Aufwärtstrend intakt ist und der Markt wahrscheinlich weiterhin stark volatil aufwärts tendiert; bei einem Durchbruch nach unten wird der Markt in eine schwache Seitwärtsbewegung übergehen und Unterstützung bei 6750 Punkten suchen.

2. Schlüsselniveaus:

• Oberer Widerstand: Erster Widerstand bei 6920 Punkten; wichtiger Widerstand an der oberen Kanalbegrenzung.

• Untere Unterstützung: Erste Unterstützung an der unteren Kanalbegrenzung; zweiter Bereich 6740~6770 Punkte; dritter Bereich 6500-6550 Punkte.

III. Handelsstrategie für die nächste Woche: (03.11~07.11)

1. Positionsmanagement: Die Gesamtposition der Long-Positionen wird auf 30%~50% begrenzt (je nach Marktlage).

2. Kurzfristiger Handel: 20% der Gesamtposition werden für kurzfristige Trades verwendet, basierend auf den angegebenen Widerstands- und Unterstützungsniveaus.

3. Kurzfristige Techniken: Für kurzfristige Trades sollten 60/120-Minuten-Charts zur Verbesserung der Einstiegs- und Ausstiegspunkte herangezogen werden.

4. Anwendung auf Einzeltitel: Diese Strategie eignet sich für das Positionsmanagement und den Handel mit Einzeltiteln.

IV. Besonderer Hinweis:

Für Swing-Trades in Einzeltiteln, egal ob Long- oder Short-Positionen, sollte unmittelbar nach dem Einstieg ein initialer Stop-Loss gesetzt werden. Sobald der Kurs einen Gewinn von 5% erreicht, wird der Stop-Loss sofort auf das Kostenniveau (Break-Even) angehoben, um sicherzustellen, dass der Trade keinen Verlust erleidet; bei einem Gewinn von 10% wird der Stop-Loss auf 5% Gewinn angehoben. Danach wird der Stop-Loss bei jedem weiteren Gewinnanstieg von 5% entsprechend nachgezogen, um die bereits erzielten Gewinne dynamisch zu schützen.

(Hinweis: Die oben genannte 5%-Gewinnschwelle kann vom Anleger je nach Risikopräferenz und Volatilität des Basiswerts flexibel angepasst werden.)

V. Klassische Fallstudie: (Nur zur Analyse, keine Anlageempfehlung)

1. New Oriental (Aktiencode_EDU): (Long-Position)

Tageschart von New Oriental:

• Kaufbedingungen (Long): Kaufpreis 56~58,10 USD, initialer Stop-Loss bei 54,4 USD, erstes Kursziel 70 USD, Swing-Trading.

• Rückblick auf die tatsächliche Entwicklung dieser Woche:

• Eröffnungskurs: 61,18 USD

• Tiefstkurs: 55,00 USD (Dienstag)

• Höchstkurs: 61,56 USD (Montag)

• Schlusskurs: 59,57 USD

• Wochenveränderung: Wochenverlust 0,88%, maximale Schwankung 10,92%

• In dieser Woche wurde wie geplant bei 56 USD eingestiegen und der Stop-Loss auf 56 USD (Kostenniveau) angehoben, die Position wird gehalten.

Um auf die sich schnell ändernden Marktbedingungen zu reagieren, wird meine Handelsstrategie dynamisch angepasst. Für aktuelle Informationen folgen Sie bitte dem untenstehenden Link.

Autor: Cody Feng

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

US-Staatsanwälte fordern fünfjährige Haftstrafen für die Gründer von Samourai Wallet

US-Staatsanwälte fordern eine Haftstrafe von 60 Monaten für beide Samourai Wallet-Gründer, Keonne Rodriguez und William Lonergan Hill, wegen des Betriebs eines nicht lizenzierten Geldübermittlungsdienstes. Die Staatsanwälte behaupten, dass Rodriguez und Lonergan einen Krypto-Mixing-Service betrieben haben, der fast ein Jahrzehnt lang bei der Geldwäsche von mindestens 237 Millionen Dollar an kriminellen Erlösen geholfen hat. Rodriguez soll am 6. November verurteilt werden, während die Urteilsverkündung für Hill am 7. November angesetzt ist.

Bitcoin-Preis erhält ein Ziel von 92.000 $, während neue Käufer in den „Kapitulationsmodus“ eintreten

Berachain verteilt Hard Fork Binary, um den Balancer V2 Exploit zu beheben

Die Berachain Foundation gab bekannt, dass sie den Validierern die Notfall-Hard-Fork-Binärdatei zur Verfügung gestellt hat. Die Validierer hatten das Netzwerk am Montag angehalten, nachdem der Exploit auf Balancer V2 Schwachstellen in Berachains nativer dezentraler Börse offengelegt hatte.

Über 1,3 Milliarden US-Dollar an Krypto-Positionen wurden liquidiert, als der Rückgang von bitcoin unter 104.000 US-Dollar den „fragilen“ Markt traf.

Bitcoin ist unter 104.000 $ gefallen, was laut CoinGlass-Daten mindestens 1,37 Milliarden $ an Liquidationen ausgelöst hat, überwiegend bei Long-Positionen. Analysten führen anhaltende Ängste nach dem Kurseinbruch am 10. Oktober, ETF-Abflüsse, den drohenden US-Regierungsstillstand sowie eine verringerte globale Liquidität als mögliche Auslöser für den Rückgang an.