Warum der aktuelle 35%ige Whale-Verkauf von Ethereum sein bisher bullischstes Signal sein könnte

Ethereum durchläuft derzeit seinen bedeutendsten Wandel seit seinem Höchststand im August.

Eine scharfe, zweistellige Korrektur von mehr als 35 % seit dem 6. Oktober hat eine Überzeugungskrise ausgelöst, die durch die spekulativen Schichten des Marktes fegt und eine Welle von Liquidationen erzwingt.

Die On-Chain-Geschichte ist jedoch kein einfacher Zusammenbruch. Es handelt sich um eine groß angelegte Neugewichtung der Kontrolle über das ETH-Angebot.

Die Daten zeigen ein klassisches Deleveraging-Ereignis, das mit einem strukturellen Akkumulationstrend kollidiert. Dies geschieht, während langfristige Inhaber verkaufen und gehebelte Trader aus dem Markt gedrängt werden, was zu einer neuen Klasse institutioneller Schatzämter führt, die gegenüber kurzfristiger Panik gleichgültig sind und das ETH-Angebot methodisch absorbieren.

Alte ETH-Inhaber verkaufen, während der Hebel abgebaut wird

Zum ersten Mal seit Anfang 2021 verteilen ältere Ethereum-Investoren ihre Bestände in großem Umfang.

Laut Glassnode haben ETH-Inhaber mit einer Haltedauer von 3-10 Jahren ihre realisierten Ausgaben auf mehr als 45.000 ETH pro Tag im gleitenden 90-Tage-Durchschnitt erhöht – ein Niveau, das zuletzt im Februar 2021 erreicht wurde.

Diese Kohorte repräsentiert einige der frühesten und profitabelsten ETH-Investoren. Während ihre erhöhten Ausgaben kein Zeichen von Panik sind, spiegeln sie vielmehr wider, dass erfahrene Investoren in Zeiten der Volatilität Gewinne mitnehmen.

Ein Paradebeispiel ist die jüngste Aktivität eines Ethereum-ICO-Teilnehmers. Am 17. November berichtete die Blockchain-Analyseplattform Lookonchain, dass 0x9a67 nach mehr als zehn Jahren Inaktivität 200 ETH (etwa $626.000) transferierte.

Diese Wallet hatte 2014 nur $310 in das ICO investiert, um 1.000 ETH zu erhalten, was den aktuellen Bestand auf über $3,13 Millionen bringt – eine 10.097-fache Rendite.

Inzwischen wird diese Gewinnmitnahme des „alten Geldes“ durch das katastrophale Auflösen gehebelter Positionen verstärkt.

Zum Kontext: Der prominente Trader Machi wurde erneut liquidiert, als der Preis fiel, was zu seinen gesamten Handelsverlusten von über $18,9 Millionen beitrug. Als Zeichen der extremen Volatilität des Marktes eröffnete er sofort eine neue Long-Position auf 3.075 ETH ($9,6 Millionen) mit einem Liquidationspreis knapp unter dem aktuellen Marktpreis – ein Beispiel für die risikoreiche, chaotische Natur des spekulativen Deleveragings.

Weitere prominente Persönlichkeiten wie Arthur Hayes wurden ebenfalls beim Verkauf beobachtet.

Das bedeutendste Ereignis betraf jedoch den „66.000 ETH geliehenen Wal“.

Die Blockchain-Plattform Onchain Lens berichtete, dass die hoch gehebelte Aave V3-Position dieser Entität unter starken Druck geriet, als die Preise fielen, was einen Abzug von 199.720 ETH (etwa $632 Millionen) zur Vermeidung einer Zwangsliquidation erforderte.

Der Wal überwies anschließend mehr als 44.000 ETH an Binance, um die Position zu schließen. Die geschätzten Verluste übersteigen $70 Millionen und markieren eines der größten Einzelereignisse zur Risikoreduzierung dieses Zyklus.

Institutionen absorbieren das Angebot

Die andere Seite dieser Umverteilung ist das Auftreten institutioneller Käufer, die große ETH-Schatzämter aufbauen. Dies sind keine Trader, sondern Akkumulatoren.

BitMine, eine von Marktstratege Tom Lee geleitete Digital-Asset-Schatzkammer, hat seine Bestände auf 3,5 Millionen ETH ausgebaut. Das entspricht 2,9 % des gesamten ETH-Angebots und bringt das Unternehmen mehr als zur Hälfte an sein Ziel, 5 % aller umlaufenden ETH zu akkumulieren.

BitMine ist kein Hedgefonds, der Zyklen handelt, sondern eine auf ETH lautende Unternehmensschatzkammer. Das erklärte Ziel ist es, das Angebot zu akkumulieren und zu staken, um einen passiven Bilanzposten in eine langfristige, ertragsgenerierende Kraft zu verwandeln.

Infolgedessen hat das Unternehmen seine ETH-Bestände aggressiv erworben und ist derzeit der größte öffentliche Inhaber des digitalen Vermögenswerts.

SharpLink, ein weiteres wachsendes ETH-Schatzamt, verfolgt eine ähnliche Strategie. Das Unternehmen hält nun 859.400 ETH (im Wert von $2,74 Milliarden) und hat seit Mitte 2025 mehr als 7.067 ETH an Staking-Belohnungen verdient.

Zusammen kontrollieren BitMine und SharpLink nun über 4,35 Millionen ETH. Ihre programmatische Akkumulation wirkt als struktureller Boden, entfernt dieses Angebot dauerhaft vom volatilen, liquiden Markt und bindet es in Staking-Verträgen.

Diese methodische institutionelle Akkumulation steht jedoch in starkem Kontrast zu einer Welle von Ausstiegen auf Einzelhandelsebene.

Laut SoSo Value-Daten steuern Spot-Ethereum-ETFs auf ihren größten monatlichen Abfluss aller Zeiten zu, mit mehr als $1,2 Milliarden, die diesen Monat abgezogen wurden.

Diese Verknappung hat zu einer gemischten, chaotischen Liquiditätslandschaft geführt.

ETF-Investoren, die oft stärker auf Preisbewegungen reagieren, verkaufen aus Angst. Gehebelte Trader werden zwangsliquidiert. Gleichzeitig nehmen langfristige Inhaber Gewinne aus mehreren Zyklen mit und stellen genau das Angebot bereit, das neue institutionelle Schatzämter programmatisch für den langfristigen Gebrauch absorbieren.

Dieses Zusammenspiel ist der Grund, warum sich die jüngste Korrektur chaotisch anfühlt, auch wenn die zugrunde liegenden Mechanismen der Übertragung von schwachen, reaktiven Händen zu starken, programmatischen Händen mit früheren Zyklus-Resets übereinstimmen.

Die Supercycle-These

Lee, Executive Chair von BitMine, argumentiert, dass die Turbulenzen eine notwendige Phase eines aufkommenden ETH-„Supercycles“ sind. Lee zieht eine direkte Parallele zu Bitcoin, das er 2017 erstmals Fundstrat-Kunden zu einem Preis von etwa $1.000 empfahl.

„Wir glauben, dass ETH denselben Supercycle beginnt“, erklärte Lee. „Um vom 100-fachen Anstieg von Bitcoin zu profitieren, musste man existenzielle Momente aushalten. [Daher diskontieren die aktuellen Kryptopreise] einfach eine massive Zukunft.“

Diese „massive Zukunft“ ist laut institutioneller These Ethereums etablierte Rolle als primäre Abwicklungsschicht der Weltwirtschaft.

Das bullische Argument für Unternehmen wie BitMine und SharpLink ist einfach: Ethereum ist die einzige Blockchain, auf der jede große Kryptoökonomie tatsächlich abgewickelt wird.

Die gesamten Ökosysteme von Stablecoins, Layer-2-Skalierungslösungen (L2s), unbefristeten Derivaten, realen Vermögenswerten (RWAs) und institutionellen Verwahrungsströmen fließen alle zurück in und schaffen Nachfrage nach ETH.

Lee sieht die starken Rückgänge nicht als strukturelles Versagen, sondern als charakteristisch für einen Vermögenswert, der sich von reiner Spekulation zu makroökonomischer Relevanz entwickelt.

Insgesamt zeigen die Daten einen Markt, der sich nach dem Merge einer groß angelegten Umstrukturierung unterzieht. Es handelt sich nicht um einen einfachen Rückgang. Es ist ein Umverteilungsereignis, bei dem das Angebot von kurzfristigen, reaktiven Händen zu langfristigen, strukturell engagierten Händen wandert.

Der Beitrag Why Ethereum’s current 35% whale sell-off may be its most bullish signal erschien zuerst auf CryptoSlate.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Powells ultimativer Test: Mindestens drei Gegenstimmen bei der Sitzung im Dezember, der Konsens der Federal Reserve bricht zusammen!

Das Sprachrohr der Federal Reserve veröffentlichte einen Artikel, der darauf hinweist, dass die Spaltung innerhalb der Federal Reserve in einem datenleeren Umfeld zunimmt: Drei von Trump ernannte Gouverneure unterstützen eine lockere Geldpolitik, während das Lager der Falken in letzter Zeit gewachsen ist.

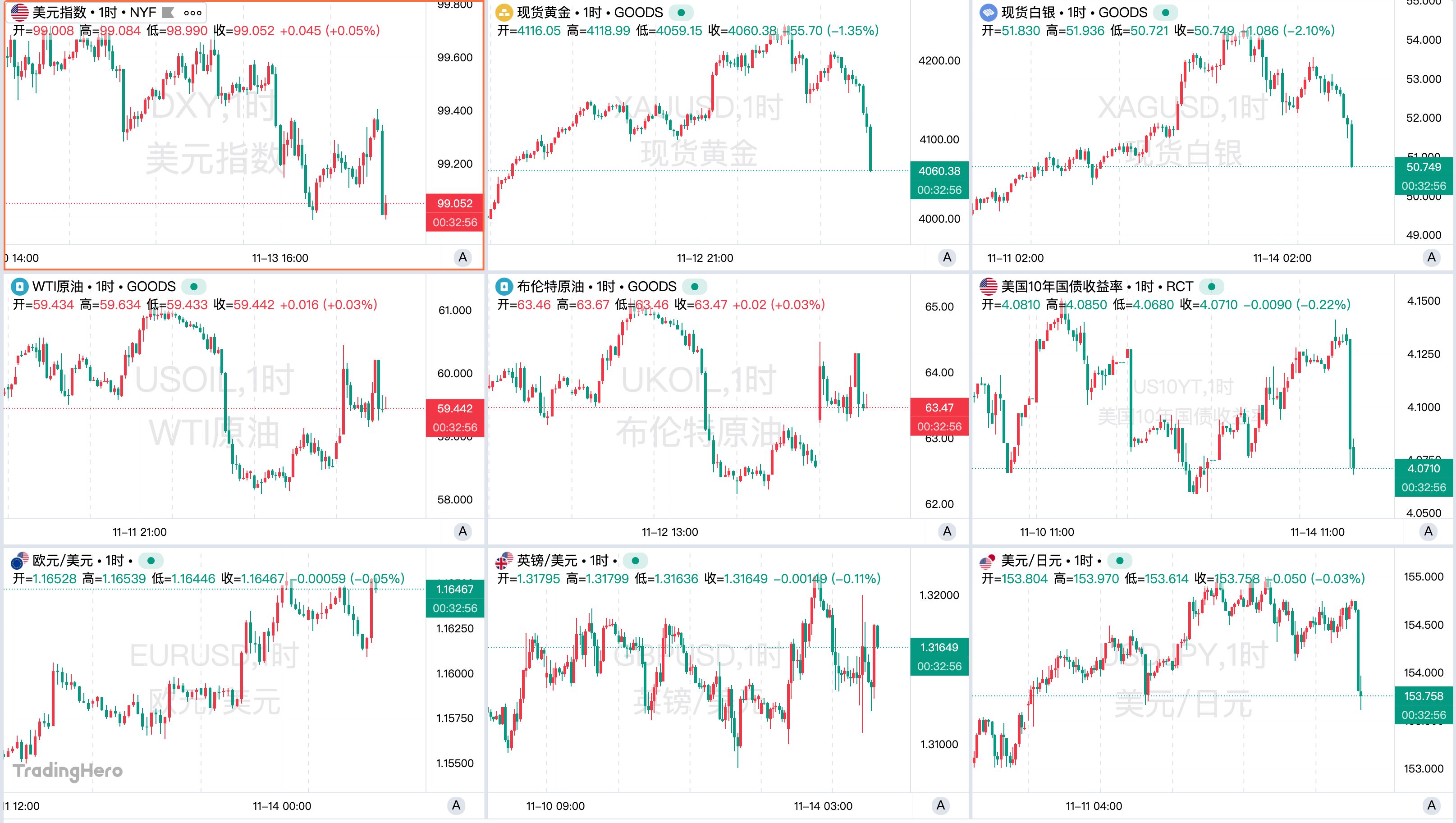

Wöchentliche Hotlist-Auswahl: Verschwundene Daten beeinträchtigen die restriktive Haltung der Fed nicht! Weltweite Multi-Asset-Anlagen werden „in den Rücken gefallen“

Die US-Regierungsstilllegung ist beendet, doch die Veröffentlichung wichtiger Daten bleibt chaotisch. Die US-Notenbank sendet verstärkt restriktive Signale, und am Freitag fielen Gold, Silber, Aktien und Währungen stark! Die USA starten die Operation „Southern Spear“. Buffett veröffentlicht seinen Abschiedsbrief, während der „Big Short“ sich plötzlich zurückzieht... Welche spannenden Marktereignisse hast du diese Woche verpasst?

SignalPlus Makroanalyse Spezialausgabe: Geht es auf Null?

In der vergangenen Woche sind die Kryptowährungspreise erneut gefallen. BTC erreichte am Montag aufgrund geringer Verkaufsdrucks ein Hoch von 94.000 US-Dollar, fiel jedoch anschließend zurück. Die wichtigsten Kryptowährungen verzeichneten im Wochenvergleich erneut Rückgänge...

Im Trend

MehrPowells ultimativer Test: Mindestens drei Gegenstimmen bei der Sitzung im Dezember, der Konsens der Federal Reserve bricht zusammen!

Bitget Täglicher Morgenbericht (18. November)|Fidelity Solana Spot-ETF startet heute Abend am US-Ostküstenmarkt; weltweit börsennotierte Unternehmen kauften in der vergangenen Woche netto BTC im Wert von über 847 Millionen US-Dollar; die drei wichtigsten US-Aktienindizes schlossen allesamt im Minus