Autor: CoinShares

Übersetzung: Deep Tide TechFlow

Zum Jahresende veröffentlichen verschiedene Institutionen ihre Jahresrückblicke und Ausblicke.

Nach dem Prinzip „zu lang, nicht gelesen“ versuchen wir, die langen Berichte der einzelnen Institutionen schnell zusammenzufassen und zu extrahieren.

Dieser Bericht stammt von CoinShares, einem 2014 gegründeten, führenden europäischen Investmentmanager für digitale Vermögenswerte mit Hauptsitz in London und Paris und einem verwalteten Vermögen von über 6 Milliarden US-Dollar.

Der 77-seitige Bericht „Outlook 2026: The Year Utility Wins“ (2026-Ausblick: Das Jahr, in dem der Nutzen siegt) behandelt zentrale Themen wie makroökonomische Grundlagen, die Mainstream-Adoption von Bitcoin, den Aufstieg hybrider Finanzsysteme, den Wettbewerb zwischen Smart-Contract-Plattformen, die Entwicklung regulatorischer Rahmenbedingungen sowie eine detaillierte Analyse von Stablecoins, tokenisierten Vermögenswerten, Prognosemärkten, dem Wandel im Mining und Risikokapital.

Im Folgenden fassen wir die Kernaussagen dieses Berichts zusammen:

I. Zentrales Thema: Das Jahr des Nutzens naht

2025 ist das Wendepunktjahr für die Branche der digitalen Vermögenswerte: Bitcoin erreicht ein Allzeithoch, die Branche verschiebt sich von spekulationsgetriebenen zu nutzengetriebenen Werten.

2026 wird voraussichtlich das „Jahr des Nutzens“ (utility wins), in dem digitale Vermögenswerte nicht mehr versuchen, das traditionelle Finanzsystem zu ersetzen, sondern bestehende Systeme verstärken und modernisieren.

Die zentrale Aussage des Berichts: 2025 markiert den entscheidenden Wandel von spekulationsgetriebenen zu nutzenorientierten digitalen Vermögenswerten, und 2026 wird das Schlüsseljahr für die beschleunigte Umsetzung dieses Wandels.

Digitale Vermögenswerte versuchen nicht mehr, ein paralleles Finanzsystem aufzubauen, sondern verstärken und modernisieren das bestehende traditionelle Finanzsystem. Die Integration öffentlicher Blockchains, institutioneller Liquidität, regulierter Marktstrukturen und realwirtschaftlicher Anwendungsfälle schreitet schneller voran als optimistisch erwartet.

II. Makroökonomische Grundlagen und Marktausblick

Wirtschaftliches Umfeld: Sanfte Landung auf dünnem Eis

-

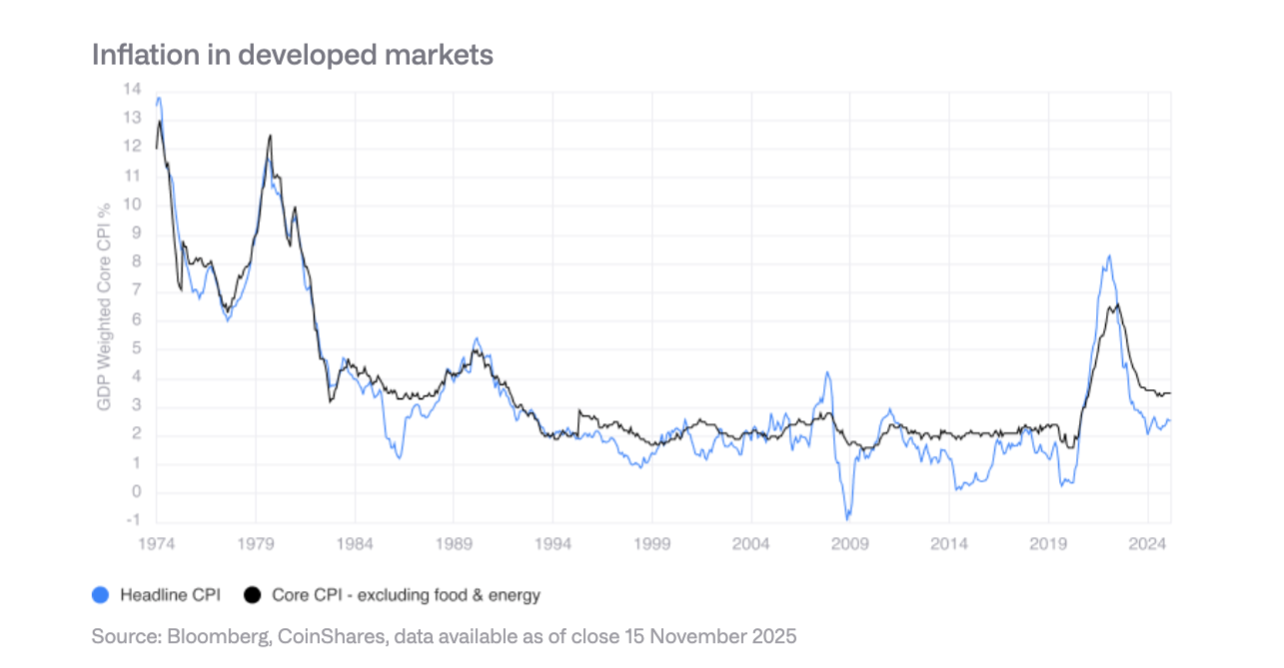

Wachstumserwartungen: Die Wirtschaft könnte 2026 eine Rezession vermeiden, aber das Wachstum bleibt schwach und fragil. Die Inflation lässt weiter nach, aber nicht entschieden genug; Zölle und Umstrukturierungen der Lieferketten halten die Kerninflation auf dem höchsten Stand seit den frühen 1990er Jahren.

-

Fed-Politik: Es wird eine vorsichtige Zinssenkung erwartet, wobei der Zielzinssatz auf den mittleren 3%-Bereich sinken könnte, aber der Prozess verläuft langsam. Die Fed erinnert sich noch gut an den Inflationsschub 2022 und will keinen schnellen Kurswechsel.

-

Drei Szenarioanalysen:

-

Optimistisches Szenario: Sanfte Landung + Produktivitätsüberraschung, Bitcoin könnte 150.000 US-Dollar überschreiten

-

Basisszenario: Langsames Wachstum, Bitcoin bewegt sich zwischen 110.000 und 140.000 US-Dollar

-

Bärisches Szenario: Rezession oder Stagflation, Bitcoin könnte auf 70.000 bis 100.000 US-Dollar fallen

-

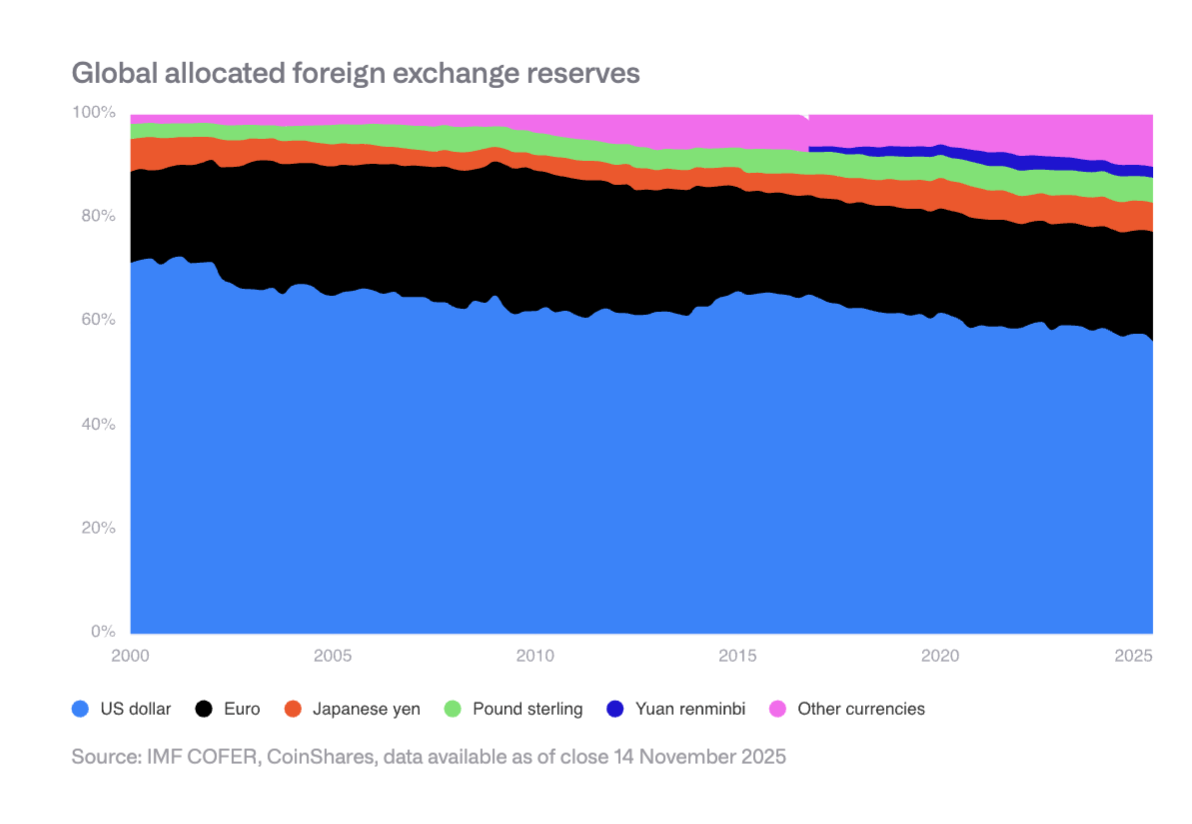

Langsame Erosion des Dollar-Reservenstatus

Der Anteil des US-Dollars an den weltweiten Devisenreserven ist von 70% im Jahr 2000 auf aktuell etwa 50% gesunken. Zentralbanken in Schwellenländern diversifizieren und erhöhen ihre Bestände an Renminbi, Gold und anderen Vermögenswerten. Dies schafft strukturelle Vorteile für Bitcoin als wertaufbewahrendes, nicht-staatliches Asset.

III. Die Mainstream-Adoption von Bitcoin in den USA

2025 wurden in den USA mehrere wichtige Durchbrüche erzielt, darunter:

-

Zulassung und Einführung von Spot-ETFs

-

Entstehung eines Top-ETF-Optionsmarkts

-

Aufhebung von Beschränkungen für Altersvorsorgepläne

-

Anwendung von Fair-Value-Bilanzierungsregeln für Unternehmen

-

Die US-Regierung stuft Bitcoin als strategische Reserve ein

Institutionelle Adoption steht noch am Anfang

Obwohl strukturelle Hürden beseitigt wurden, ist die tatsächliche Adoption weiterhin durch traditionelle Finanzprozesse und Intermediäre begrenzt. Vermögensverwaltungskanäle, Anbieter von Altersvorsorgeplänen und Compliance-Teams in Unternehmen passen sich schrittweise an.

Erwartungen für 2026

Es wird erwartet, dass der Privatsektor entscheidende Fortschritte macht: Die vier größten Broker erlauben Bitcoin-ETF-Allokationen, mindestens ein großer 401(k)-Anbieter lässt Bitcoin zu, mindestens zwei S&P-500-Unternehmen halten Bitcoin, mindestens zwei große Depotbanken bieten direkte Verwahrungsdienste an usw.

IV. Risiken für Miner und Unternehmen mit Bitcoin-Beständen

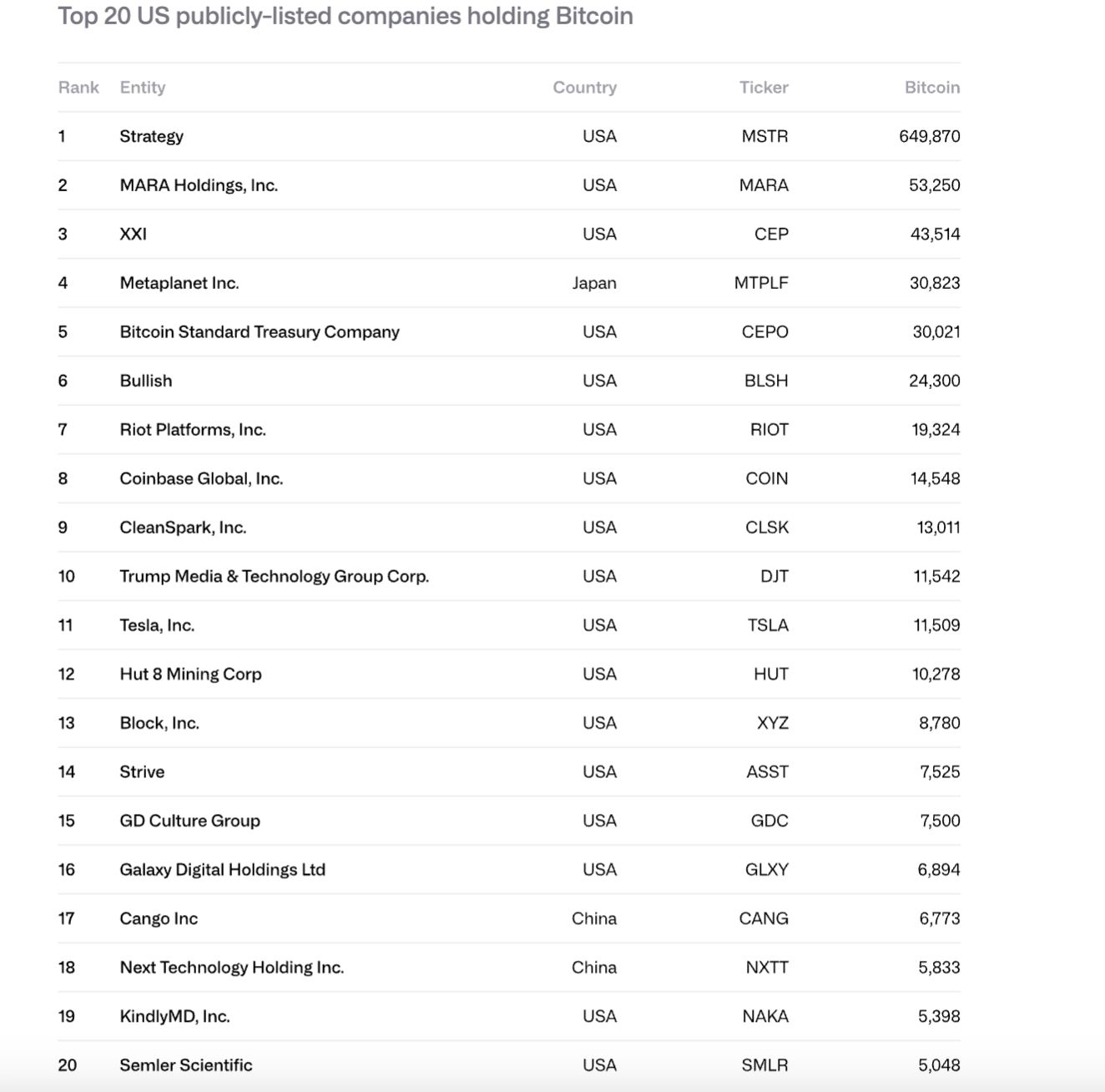

Starker Anstieg der Unternehmensbestände

Von 2024 bis 2025 stieg die Bitcoin-Bestandsmenge börsennotierter Unternehmen von 266.000 auf 1.048.000 Stück, der Gesamtwert von 11,7 Milliarden auf 90,7 Milliarden US-Dollar. Strategy (MSTR) hält 61%, die Top 10 Unternehmen kontrollieren 84%.

Potenzielle Verkaufsrisiken

Strategy steht vor zwei Hauptrisiken:

-

Unfähigkeit, Mittel für ewige Schulden und Cashflow-Verpflichtungen bereitzustellen (jährlicher Cashflow fast 680 Millionen US-Dollar)

-

Refinanzierungsrisiko (die nächste fällige Anleihe ist im September 2028)

Wenn das mNAV nahe 1x liegt oder keine Nullzins-Refinanzierung möglich ist, könnte ein Zwangsverkauf von Bitcoin erfolgen, was einen Teufelskreis auslösen würde.

Optionsmarkt und sinkende Volatilität

Die Entwicklung des IBIT-Optionsmarkts hat die Volatilität von Bitcoin gesenkt – ein Zeichen für Reife. Ein Rückgang der Volatilität könnte jedoch die Nachfrage nach Wandelanleihen schwächen und die Kaufkraft der Unternehmen beeinträchtigen. Im Frühjahr 2025 wurde ein Wendepunkt beim Rückgang der Volatilität erreicht.

V. Divergierende regulatorische Rahmenbedingungen

EU: Klarheit durch MiCA

Die EU verfügt über den weltweit umfassendsten Rechtsrahmen für Krypto-Assets, der Emission, Verwahrung, Handel und Stablecoins abdeckt. 2025 wurden jedoch Koordinationsgrenzen sichtbar, einige nationale Regulierungsbehörden könnten den grenzüberschreitenden Pass in Frage stellen.

USA: Innovation und Fragmentierung

Die USA gewinnen durch die tiefsten Kapitalmärkte und ein ausgereiftes Venture-Ökosystem an Dynamik, aber die Regulierung bleibt auf SEC, CFTC, Fed und andere Institutionen verteilt. Die Stablecoin-Gesetzgebung (GENIUS Act) wurde verabschiedet, die Umsetzung läuft jedoch noch.

Asien: Hin zu vorsichtiger Regulierung

Hongkong, Japan und andere Regionen setzen Basel-III-Krypto-Kapital- und Liquiditätsanforderungen um, Singapur hält an einem risikobasierten Lizenzsystem fest. In Asien entsteht eine kohärentere Regulierungsgruppe mit Fokus auf risikobasierte und bankenorientierte Standards.

Aufstieg des Hybrid Finance

Infrastruktur und Settlement-Ebene

-

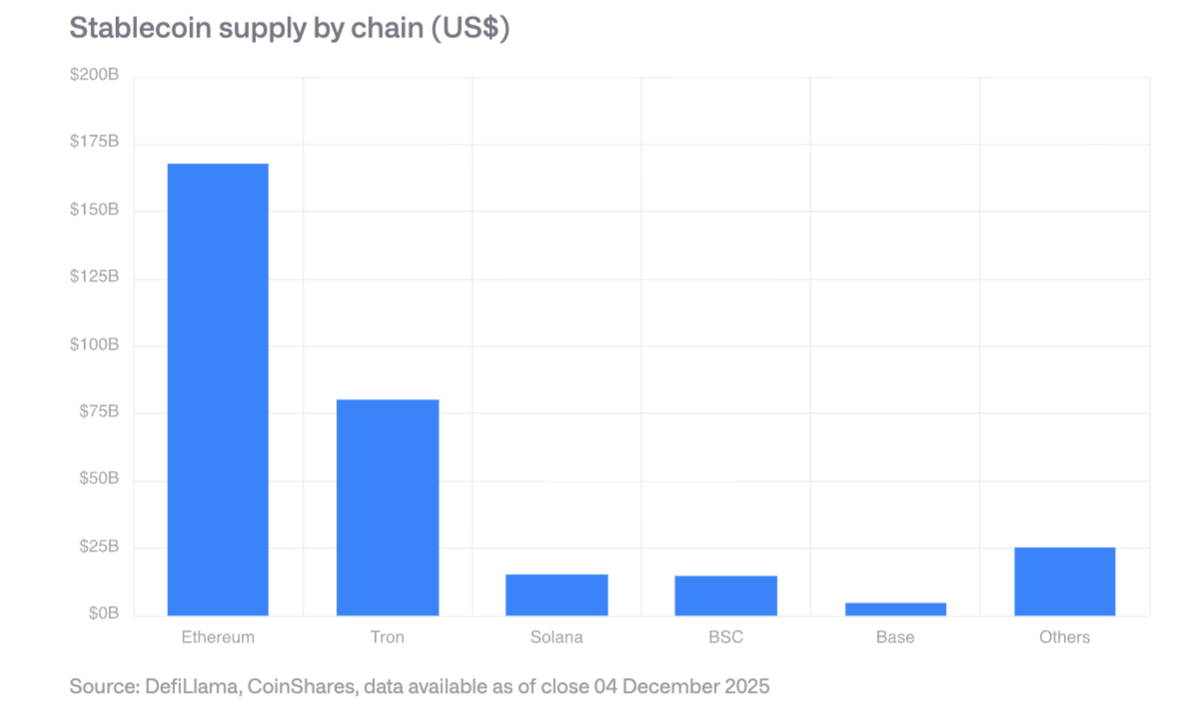

Stablecoins: Der Marktwert übersteigt 300 Milliarden US-Dollar, Ethereum hält den größten Anteil, Solana wächst am schnellsten. Der GENIUS Act verlangt, dass konforme Emittenten US-Staatsanleihen als Reserve halten, was neue Nachfrage nach Staatsanleihen schafft.

-

Dezentrale Börsen: Das monatliche Handelsvolumen übersteigt 600 Milliarden US-Dollar, Solana verarbeitet an einem Tag bis zu 40 Milliarden US-Dollar.

Tokenisierte Real-World Assets (RWA)

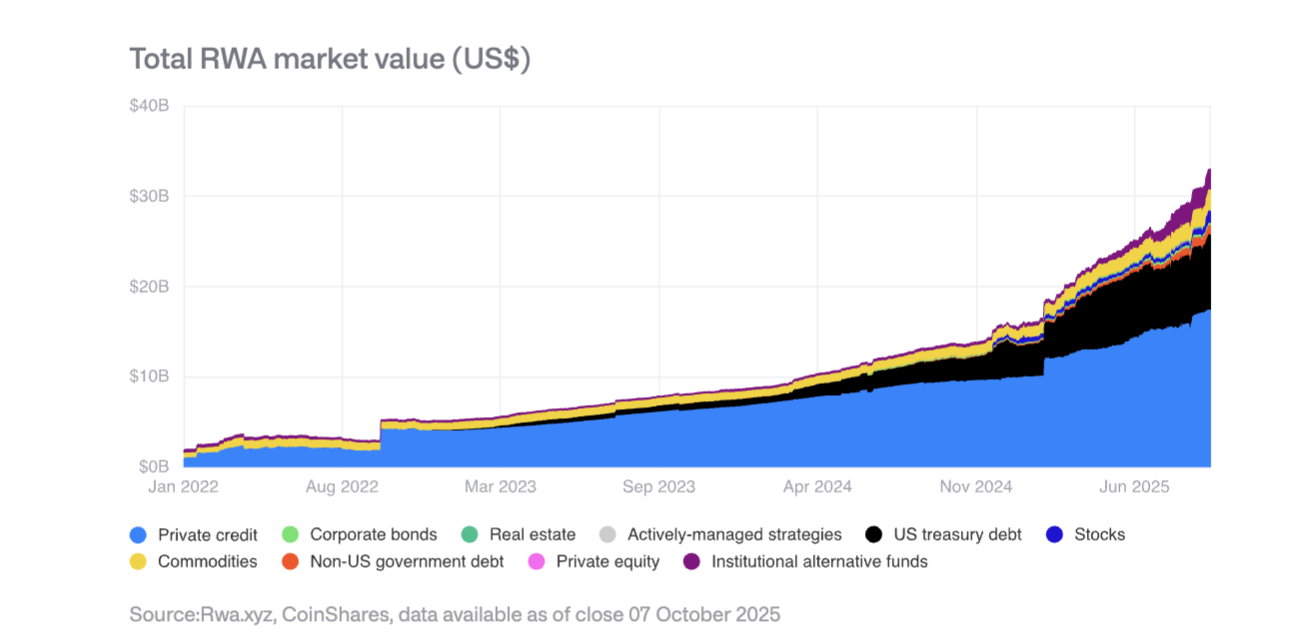

Der Gesamtwert tokenisierter Vermögenswerte stieg von 15 Milliarden US-Dollar Anfang 2025 auf 35 Milliarden US-Dollar. Private Kredite und US-Staatsanleihen wachsen am schnellsten, Gold-Token übersteigen 1,3 Milliarden US-Dollar. Der BUIDL-Fonds von BlackRock expandiert stark, JPMorgan bringt auf Base JPMD-Tokenized Deposits heraus.

Ertragsgenerierende On-Chain-Anwendungen

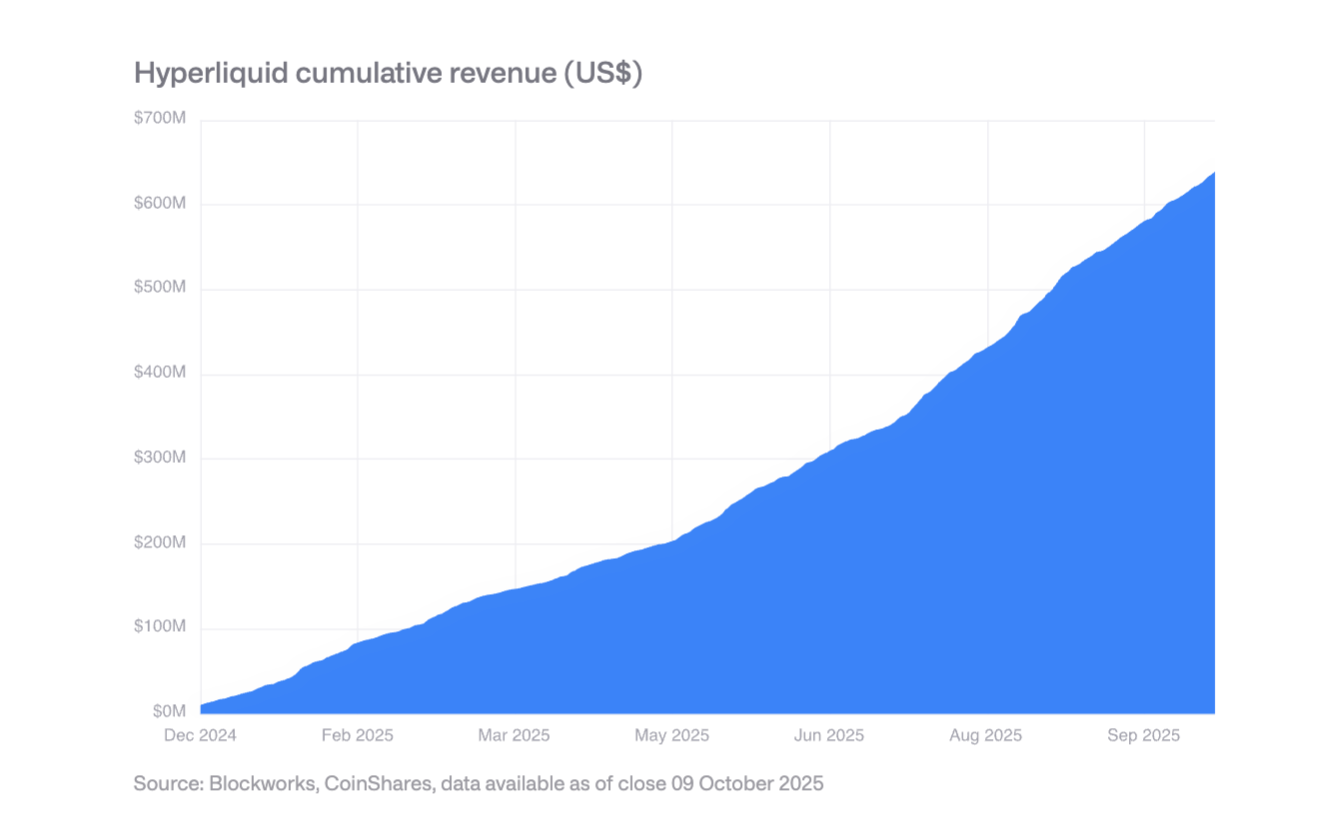

Immer mehr Protokolle erzielen jährliche Einnahmen in Höhe von mehreren hundert Millionen US-Dollar und schütten diese an Token-Inhaber aus. Hyperliquid verwendet 99% der Einnahmen für tägliche Token-Rückkäufe, Uniswap und Lido haben ähnliche Mechanismen eingeführt. Dies markiert den Wandel von Token als reine Spekulationsobjekte hin zu aktienähnlichen Vermögenswerten.

VII. Dominanz der Stablecoins und Unternehmensadoption

Marktkonzentration

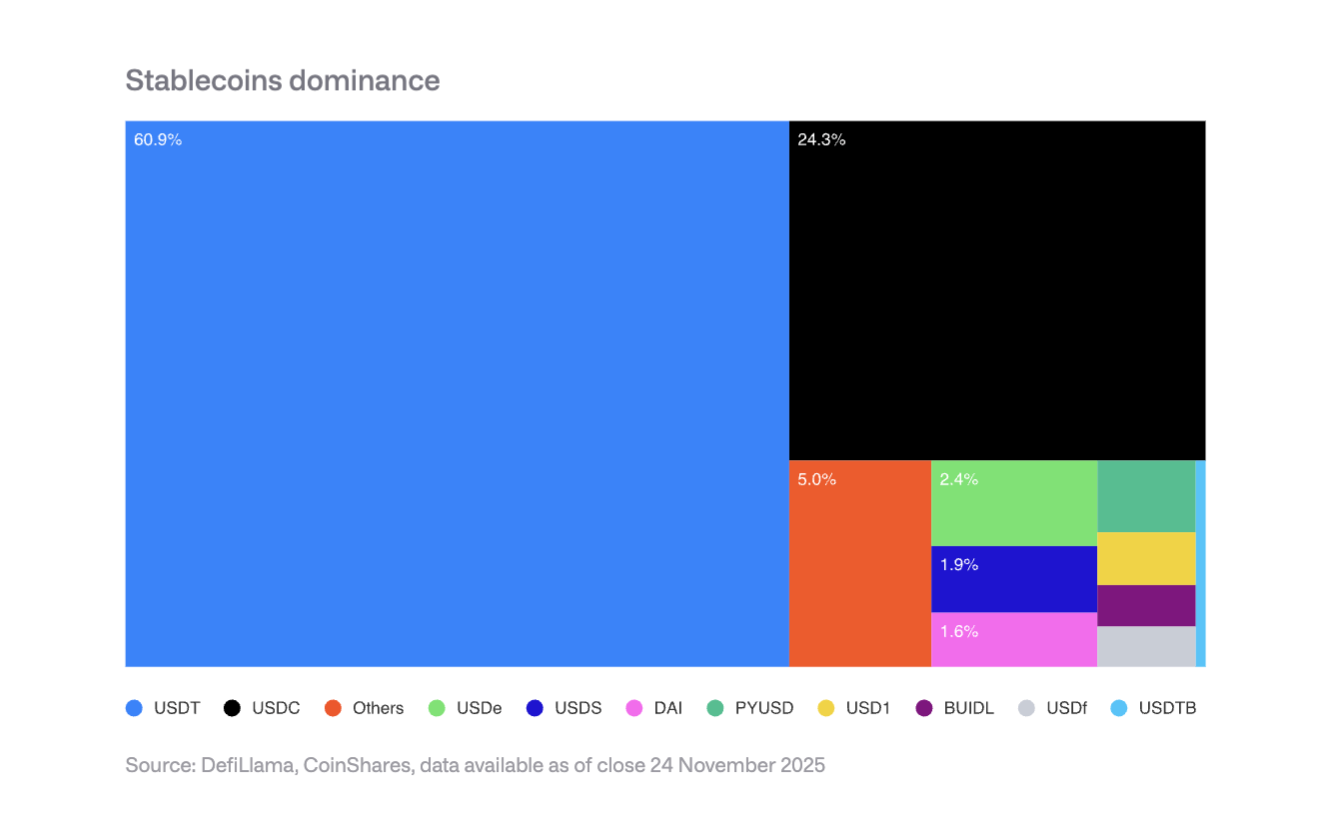

Tether (USDT) hält 60% des Stablecoin-Marktes, Circle (USDC) 25%. Neue Marktteilnehmer wie PayPals PYUSD stehen vor Herausforderungen durch Netzwerkeffekte und können das Duopol kaum erschüttern.

Erwartete Unternehmensadoption 2026

-

Zahlungsabwickler: Visa, Mastercard, Stripe usw. haben strukturelle Vorteile und können auf Stablecoin-Settlement umstellen, ohne das Frontend-Erlebnis zu verändern.

-

Banken: JPMorgan's JPM Coin hat Potenzial gezeigt, Siemens berichtet von 50% Einsparungen bei Devisen und einer Reduzierung der Abwicklungszeit von Tagen auf Sekunden.

-

E-Commerce-Plattformen: Shopify akzeptiert bereits USDC, in Asien und Lateinamerika werden Stablecoin-Zahlungen pilotiert.

Auswirkungen auf die Einnahmen

Stablecoin-Emittenten stehen vor dem Risiko sinkender Zinssätze: Sollte der Fed-Zinssatz auf 3% sinken, müssten 88,7 Milliarden US-Dollar an Stablecoins neu ausgegeben werden, um die aktuellen Zinserträge zu halten.

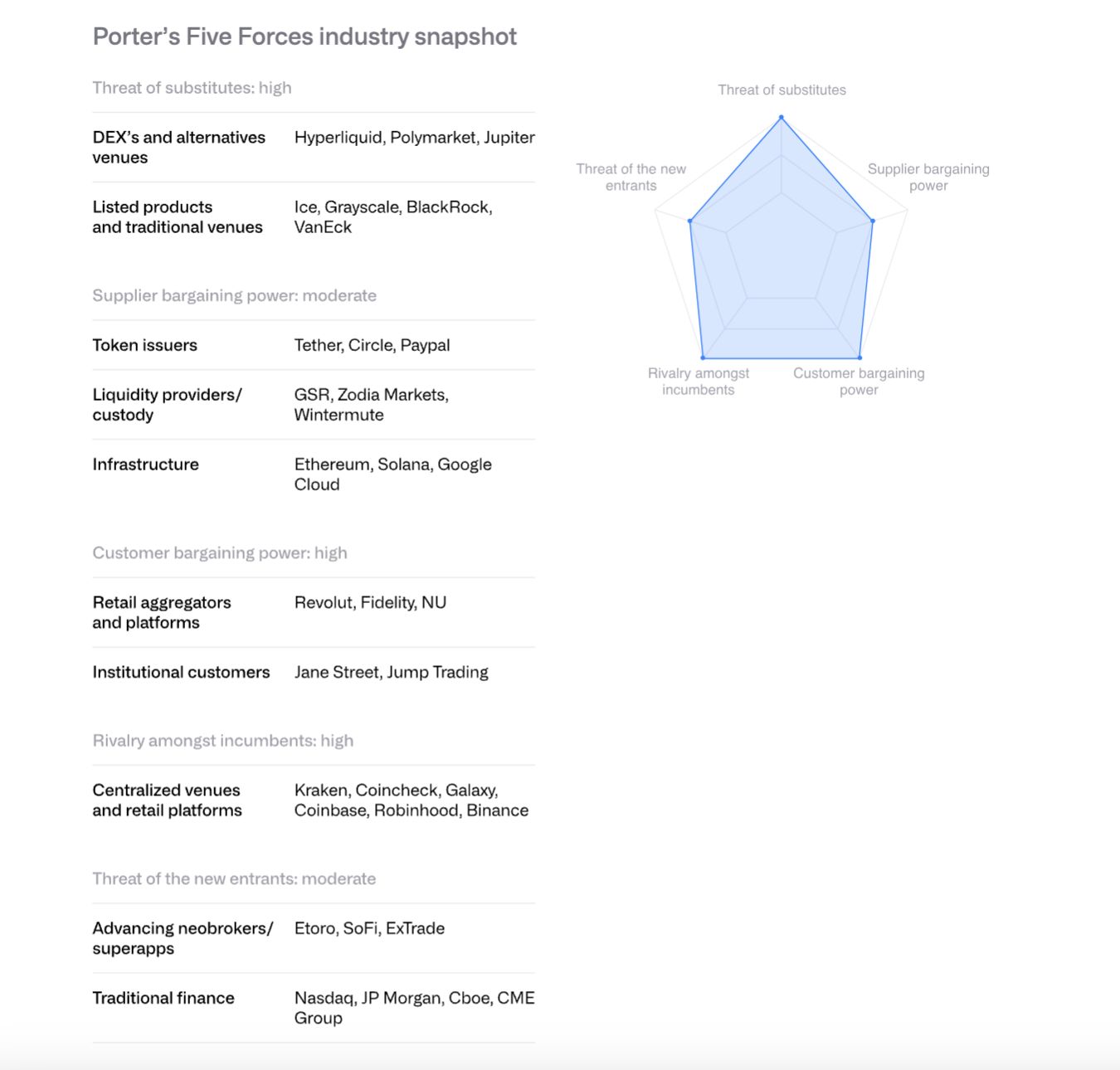

VIII. Analyse der Wettbewerbssituation von Börsen mit dem Fünf-Kräfte-Modell von Porter

-

Bestehende Wettbewerber: Der Wettbewerb ist intensiv und verschärft sich, die Gebühren sinken auf niedrige einstellige Basispunkte.

-

Bedrohung durch neue Marktteilnehmer: Traditionelle Finanzinstitute wie Morgan Stanley E*TRADE und Charles Schwab bereiten den Markteintritt vor, sind aber kurzfristig auf Partner angewiesen.

-

Verhandlungsmacht der Lieferanten: Stablecoin-Emittenten (wie Circle) stärken durch das Arc-Mainnet ihre Kontrolle. Die Umsatzbeteiligung zwischen Coinbase und Circle bei USDC ist entscheidend.

-

Verhandlungsmacht der Kunden: Institutionelle Kunden machen über 80% des Coinbase-Handelsvolumens aus und haben starke Verhandlungsmacht. Privatanleger sind preissensibel.

-

Bedrohung durch Ersatzprodukte: Dezentralisierte Börsen wie Hyperliquid, Prognosemärkte wie Polymarket und Krypto-Derivate der CME stellen Konkurrenz dar.

Für 2026 wird eine beschleunigte Konsolidierung der Branche erwartet, bei der Börsen und Großbanken durch Übernahmen Kunden, Lizenzen und Infrastruktur gewinnen.

IX. Wettbewerb der Smart-Contract-Plattformen

Ethereum: Vom Sandkasten zur institutionellen Infrastruktur

Ethereum skaliert durch den Rollup-zentrierten Fahrplan, die Layer-2-Transaktionskapazität stieg von 200 TPS vor einem Jahr auf 4.800 TPS. Validatoren treiben die Erhöhung des Gas-Limits auf der Basisschicht voran. Der US-Spot-Ethereum-ETF zieht rund 13 Milliarden US-Dollar an.

Im Bereich der institutionellen Tokenisierung zeigen der BUIDL-Fonds von BlackRock und JPMorgans JPMD das Potenzial von Ethereum als institutionelle Plattform.

Solana: Hochleistungsparadigma

Solana zeichnet sich durch eine monolithisch hochoptimierte Ausführungsumgebung aus und hält etwa 7% des gesamten DeFi-TVL. Das Stablecoin-Angebot übersteigt 12 Milliarden US-Dollar (von 1,8 Milliarden US-Dollar im Januar 2024), RWA-Projekte expandieren, der BUIDL-Fonds von BlackRock stieg von 25 Millionen US-Dollar im September auf 250 Millionen US-Dollar.

Technische Upgrades umfassen den Firedancer-Client und das DoubleZero-Validator-Kommunikationsnetzwerk. Der am 28. Oktober eingeführte Spot-ETF hat bereits einen Nettozufluss von 382 Millionen US-Dollar erzielt.

Weitere Hochleistungsketten

Neue Layer-1s wie Sui, Aptos, Sei, Monad und Hyperliquid konkurrieren durch architektonische Unterschiede. Hyperliquid konzentriert sich auf den Derivatehandel und macht über ein Drittel der Blockchain-Gesamteinnahmen aus. Der Markt ist jedoch stark fragmentiert, EVM-Kompatibilität wird zum Wettbewerbsvorteil.

X. Wandel im Mining: HPC (High Performance Computing Center)

Expansion 2025

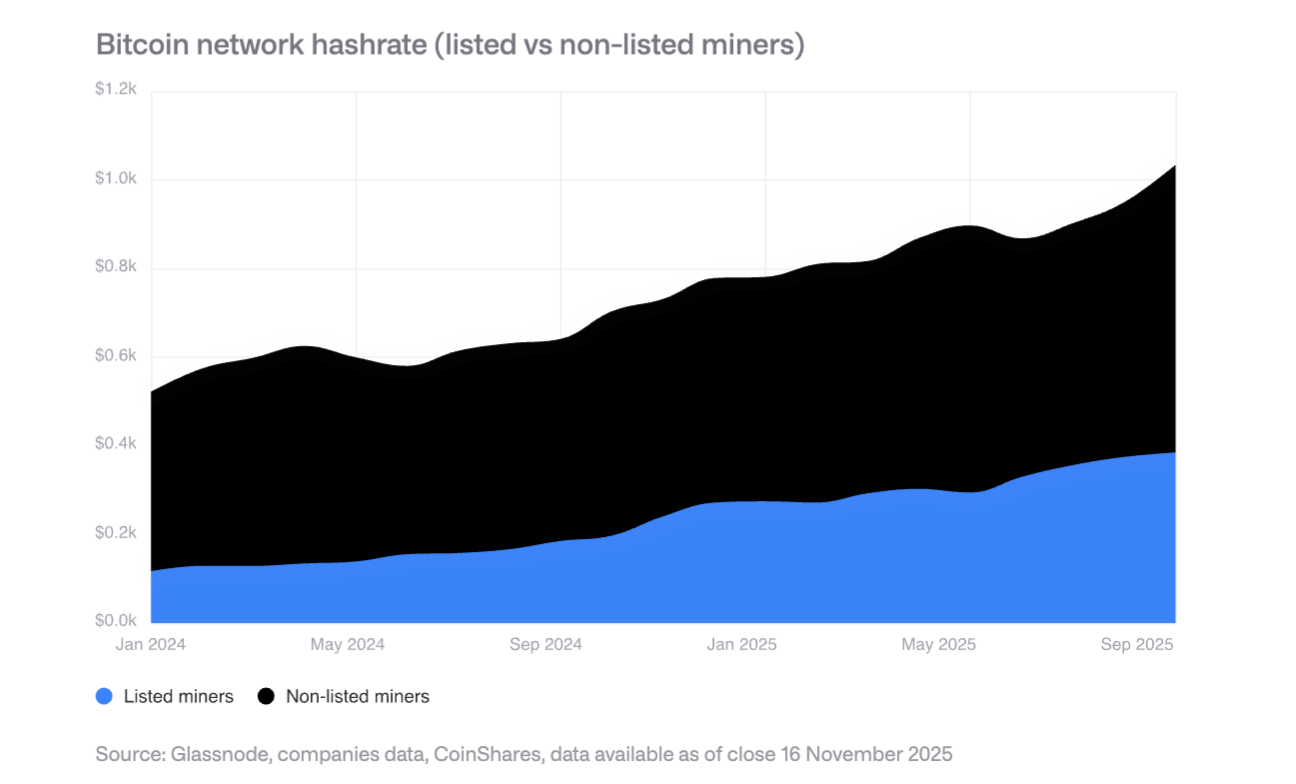

Die Hashrate börsennotierter Miner stieg um 110 EH/s, hauptsächlich durch Bitdeer, HIVE Digital und Iris Energy.

HPC-Transformation

Miner haben HPC-Verträge im Wert von 65 Milliarden US-Dollar angekündigt. Bis Ende 2026 soll der Anteil der Bitcoin-Mining-Einnahmen von 85% auf unter 20% sinken. Die operative Gewinnmarge im HPC-Geschäft liegt bei 80-90%.

Zukünftige Mining-Modelle

Es wird erwartet, dass das Mining künftig von folgenden Modellen dominiert wird: ASIC-Hersteller, modulares Mining, intermittierendes Mining (Koexistenz mit HPC), staatliches Mining. Langfristig könnte das Mining wieder zu kleinen, dezentralen Betrieben zurückkehren.

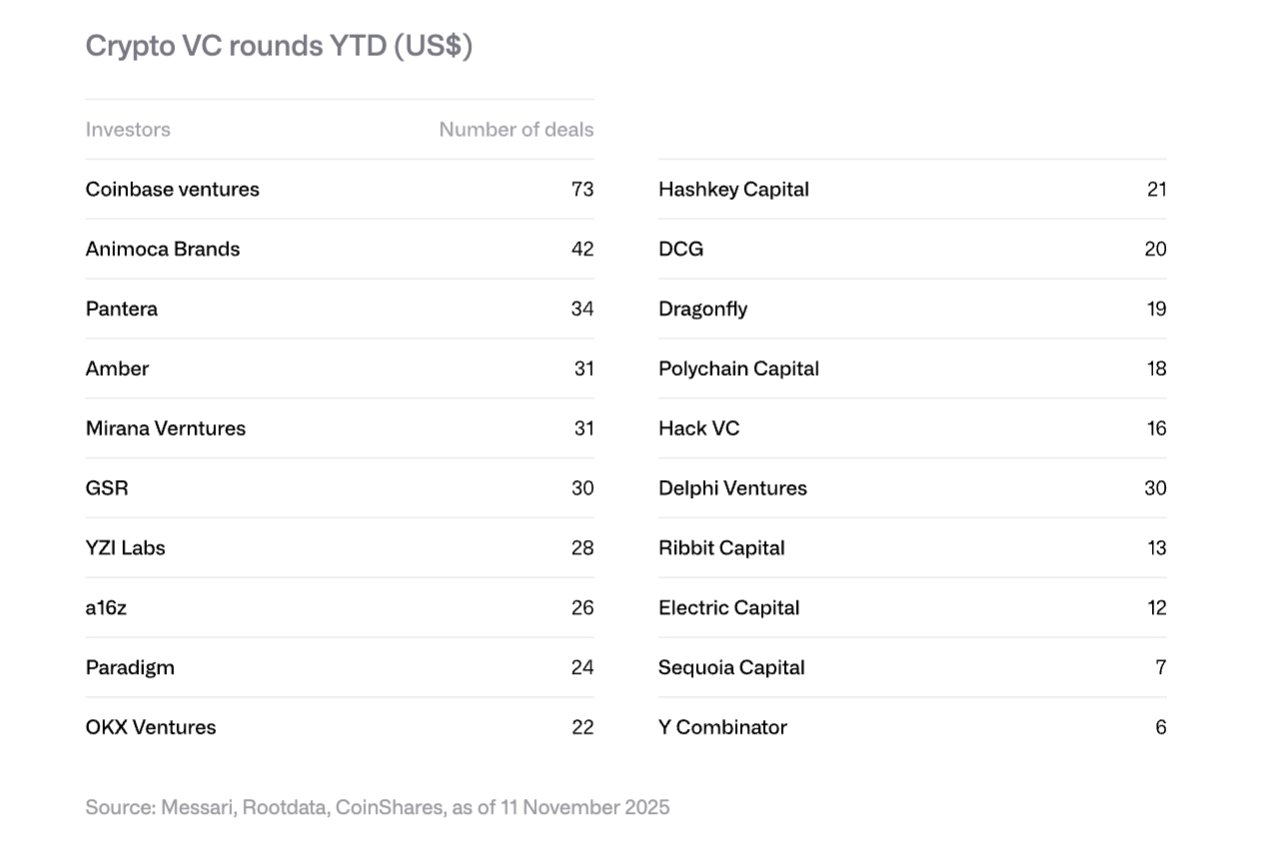

XI. Risikokapital-Trends

Erholung 2025

Krypto-Venture-Finanzierungen erreichten 18,8 Milliarden US-Dollar und übertrafen damit das Gesamtjahr 2024 (16,5 Milliarden US-Dollar). Hauptsächlich getrieben durch Großtransaktionen: Polymarket erhielt 2 Milliarden US-Dollar strategische Investition (ICE), Stripes Tempo 500 Millionen US-Dollar, Kalshi 300 Millionen US-Dollar.

Vier Trends für 2026

-

RWA-Tokenisierung: Securitizes SPAC, Agoras 50-Millionen-Dollar-Serie-A usw. zeigen institutionelles Interesse.

-

KI und Krypto-Kombination: Anwendungen wie KI-Agenten und natürliche Sprachhandelsoberflächen beschleunigen sich.

-

Plattformen für Privatanleger: Dezentralisierte Angel-Investment-Plattformen wie Echo (von Coinbase für 375 Millionen US-Dollar übernommen) und Legion entstehen.

-

Bitcoin-Infrastruktur: Layer-2- und Lightning-Netzwerk-Projekte erhalten Aufmerksamkeit.

XII. Aufstieg der Prognosemärkte

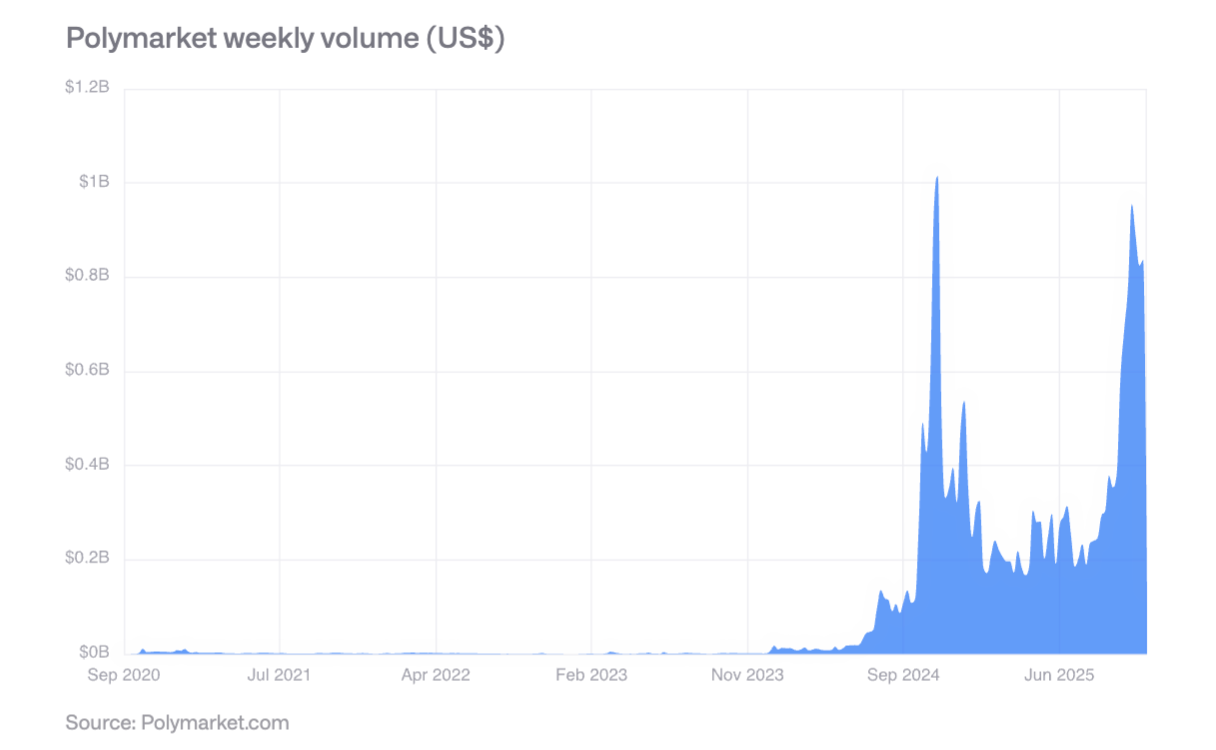

Polymarket verzeichnete während der US-Präsidentschaftswahlen 2024 ein wöchentliches Handelsvolumen von über 800 Millionen US-Dollar, die Aktivität blieb auch nach der Wahl stark. Die Prognosegenauigkeit wurde bestätigt: Ereignisse mit 60% Wahrscheinlichkeit traten zu etwa 60% ein, bei 80% Wahrscheinlichkeit zu etwa 77-82%.

Im Oktober 2025 tätigte ICE eine strategische Investition von bis zu 2 Milliarden US-Dollar in Polymarket, was die Anerkennung durch Mainstream-Finanzinstitute markiert. Für 2026 wird ein wöchentliches Handelsvolumen von über 2 Milliarden US-Dollar erwartet.

XIII. Zentrale Schlussfolgerungen

-

Beschleunigte Reife: Digitale Vermögenswerte wandeln sich von spekulationsgetriebenen zu nutzen- und cashflow-orientierten Assets, Token ähneln zunehmend Aktien.

-

Aufstieg hybrider Finanzsysteme: Die Integration öffentlicher Blockchains mit traditionellen Finanzsystemen ist keine Theorie mehr, sondern wird durch das starke Wachstum von Stablecoins, tokenisierten Vermögenswerten und On-Chain-Anwendungen sichtbar.

-

Mehr regulatorische Klarheit: Der US-GENIUS Act, die EU-MiCA und asiatische vorsichtige Regulierungsrahmen schaffen die Grundlage für institutionelle Adoption.

-

Schrittweise institutionelle Adoption: Obwohl strukturelle Hürden beseitigt sind, dauert die tatsächliche Adoption Jahre; 2026 wird ein Jahr mit Fortschritten im Privatsektor.

-

Neugestaltung der Wettbewerbslandschaft: Ethereum bleibt führend, sieht sich aber Herausforderungen durch Hochleistungsketten wie Solana gegenüber; EVM-Kompatibilität wird zum Schlüsselfaktor.

-

Risiken und Chancen: Die hohe Konzentration von Unternehmensbeständen birgt Verkaufsrisiken, aber neue Wachstumsfelder wie institutionelle Tokenisierung, Stablecoin-Adoption und Prognosemärkte bieten enormes Potenzial.

Insgesamt wird 2026 ein Schlüsseljahr sein, in dem digitale Vermögenswerte vom Rand in den Mainstream, von der Spekulation zum Nutzen und von der Fragmentierung zur Integration übergehen.