Grayscale: El tercer trimestre muestra otra temporada local de altcoins, ¿a qué debemos prestar atención en el cuarto trimestre?

La legislación sobre la estructura del mercado de criptomonedas, los estándares generales de cotización de ETP y los recortes de tasas de interés son los principales catalizadores del mercado en el cuarto trimestre.

La legislación sobre la estructura del mercado de criptomonedas, los estándares generales de cotización de ETP y los recortes de tasas son los principales catalizadores del mercado en el cuarto trimestre.

Autor: Grayscale

Traducción: Luffy, Foresight News

La firma de investigación cripto Grayscale publicó su informe de perspectivas del mercado cripto para el tercer trimestre de 2025, señalando que los seis principales sectores de criptomonedas registraron rendimientos positivos en precios durante el trimestre, aunque los fundamentales mostraron resultados mixtos. Bitcoin tuvo un desempeño inferior al de otros sectores, mostrando características de una temporada de altcoins local. Grayscale también mencionó tres temas clave: la legislación y adopción de stablecoins, el aumento del volumen de negociación en exchanges centralizados y el auge de los tesoros de activos digitales, además de anticipar los posibles impulsores y riesgos para el cuarto trimestre. La traducción del contenido original es la siguiente:

TL;DR

- En el tercer trimestre de 2025, los seis principales sectores de criptomonedas (Crypto Sectors) registraron rendimientos positivos en precios, aunque los fundamentales fueron mixtos.

- En este trimestre, bitcoin tuvo un desempeño inferior al de otros sectores del mercado cripto, una dinámica que puede considerarse como una temporada de altcoins, aunque con diferencias notables respecto a ciclos anteriores.

- Los 20 tokens principales del trimestre (basados en rendimientos ajustados por volatilidad) destacaron la importancia de la legislación y adopción de stablecoins, el aumento del volumen en exchanges centralizados y los tesoros de activos digitales (DAT).

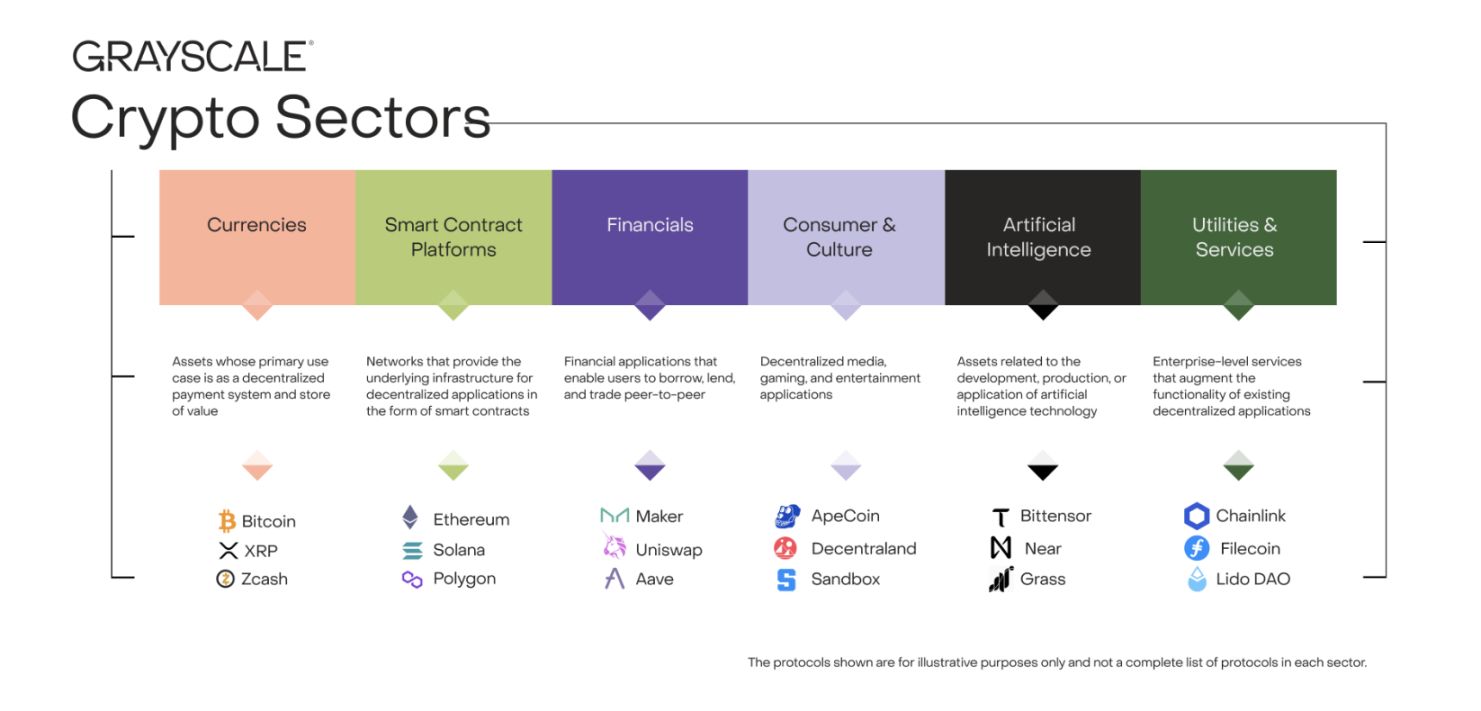

Todos los activos en el ámbito cripto están relacionados con la tecnología blockchain y comparten la misma estructura básica de mercado, pero sus similitudes terminan ahí. Esta clase de activos abarca una amplia gama de tecnologías de software, con aplicaciones en finanzas de consumo, inteligencia artificial (IA), medios de entretenimiento y más. Para organizar el mercado, el equipo de investigación de Grayscale, junto con FTSE Russell, desarrolló un sistema de clasificación propietario llamado “Crypto Sectors”. Este marco cubre seis sectores de mercado independientes (ver Gráfico 1), incluyendo un total de 261 tokens y una capitalización de mercado total de 3.5 trillones de dólares.

Gráfico 1: Marco de sectores de criptomonedas

Indicadores fundamentales de blockchain

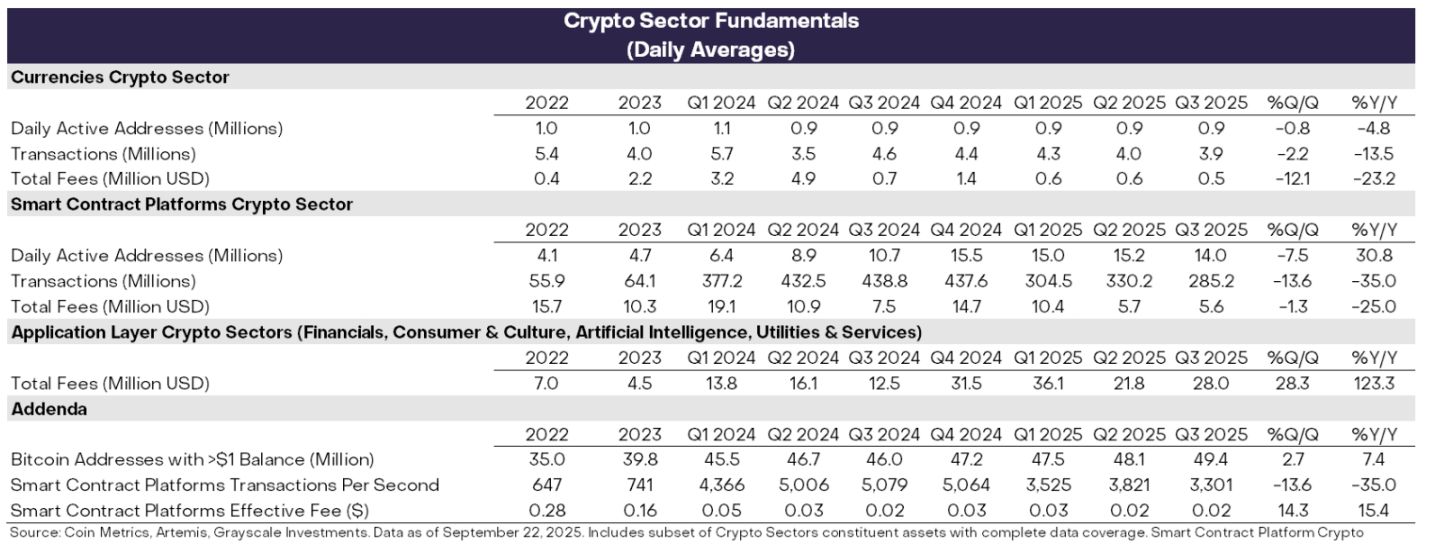

Las blockchains no son empresas tradicionales, pero aún así podemos medir su actividad económica y salud financiera por analogía. Los tres indicadores clave de actividad en cadena son: escala de usuarios, volumen de transacciones y comisiones de transacción. Debido al anonimato de las blockchains, los analistas suelen utilizar las direcciones activas (direcciones que han realizado al menos una transacción) como un sustituto del número de usuarios.

En el tercer trimestre, los fundamentales de los sectores de criptomonedas mostraron resultados mixtos (ver Gráfico 2). Entre los factores negativos, los sectores de “monedas” y “plataformas de contratos inteligentes” experimentaron descensos intertrimestrales en usuarios, volumen de transacciones y comisiones. En general, desde el primer trimestre, la actividad especulativa relacionada con los meme coins ha seguido enfriándose, lo que ha llevado directamente a una disminución tanto en el volumen de transacciones como en la actividad.

Una señal positiva a destacar es que las comisiones en la capa de aplicaciones de blockchain aumentaron un 28% intertrimestral. Este crecimiento fue impulsado principalmente por unas pocas aplicaciones líderes con altas comisiones, incluyendo: (1) el exchange descentralizado Jupiter en el ecosistema Solana; (2) el principal protocolo de préstamos cripto Aave; (3) el exchange de contratos perpetuos Hyperliquid. En términos anualizados, los ingresos por comisiones en la capa de aplicaciones ya superan los 10 mil millones de dólares. Las blockchains son tanto redes de transacciones digitales como plataformas de desarrollo de aplicaciones; por lo tanto, el crecimiento de las comisiones en la capa de aplicaciones puede considerarse una señal importante de la creciente adopción de la tecnología blockchain.

Gráfico 2: Fundamentales mixtos en los sectores de criptomonedas en el tercer trimestre de 2025

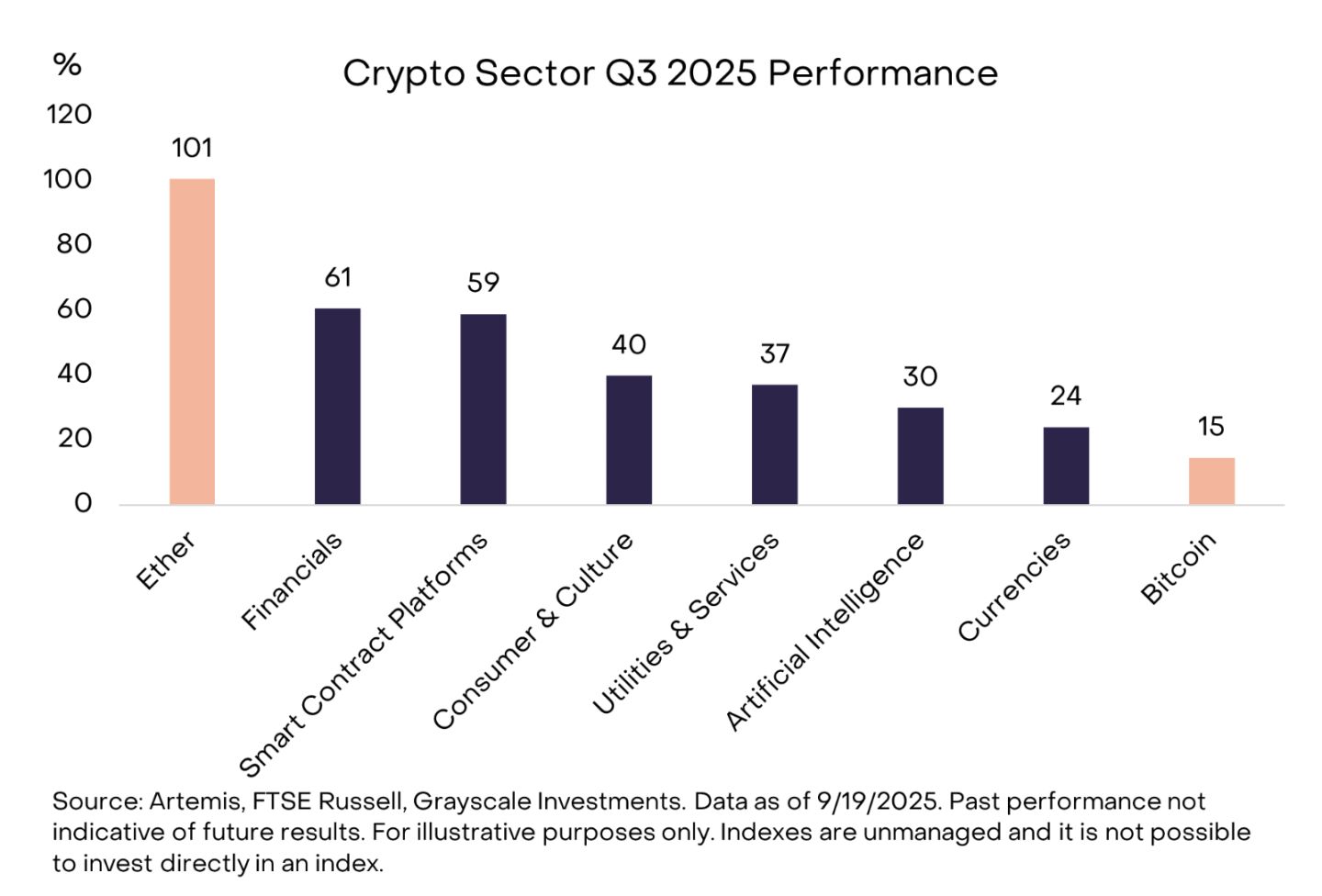

Seguimiento del desempeño de precios

En el segundo trimestre, los seis principales sectores de criptomonedas registraron rendimientos positivos en precios (ver Gráfico 3). En este trimestre, bitcoin tuvo un desempeño inferior al de otros sectores del mercado, una dinámica que puede considerarse como una “temporada de altcoins”, aunque con diferencias notables respecto a ciclos anteriores de disminución del dominio de bitcoin.

El “sector financiero” lideró el crecimiento, beneficiándose principalmente del aumento en el volumen de negociación en exchanges centralizados (CEX); el alza en el “sector de plataformas de contratos inteligentes” podría estar relacionada con el avance de la legislación sobre stablecoins y su adopción. Aunque todos los sectores lograron rendimientos positivos, el “sector de IA” tuvo un desempeño inferior al de otros sectores, una tendencia que coincide con el bajo rendimiento de las acciones de IA en el mismo periodo; el “sector de monedas” también tuvo un desempeño débil, reflejando el crecimiento moderado del precio de bitcoin.

Gráfico 3: Bitcoin tuvo un desempeño inferior al de otros sectores del mercado cripto

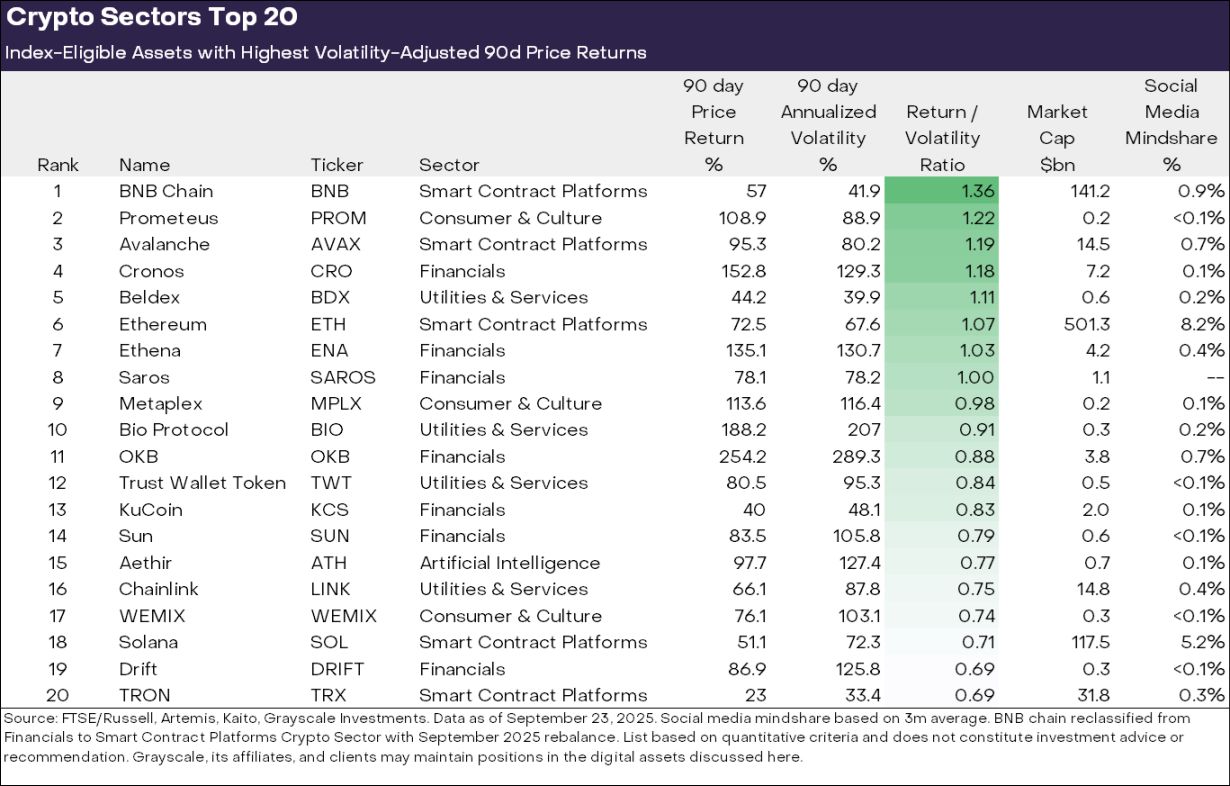

La diversidad de la clase de activos cripto significa que los temas dominantes del mercado y los sectores líderes cambian con frecuencia. El Gráfico 4 muestra los 20 tokens principales en el índice de sectores de criptomonedas del tercer trimestre, según rendimientos ajustados por volatilidad. La lista incluye tanto tokens de gran capitalización con más de 10 mil millones de dólares de capitalización (como ETH, BNB, SOL, LINK, AVAX), como algunos tokens de mediana y pequeña capitalización con menos de 500 millones de dólares. En cuanto a la distribución por sectores, el “sector financiero” (7 activos) y el “sector de plataformas de contratos inteligentes” (5 activos) dominaron el top 20 del trimestre.

Gráfico 4: Activos con mejor rendimiento ajustado por riesgo en los sectores de criptomonedas

Consideramos que hay tres temas principales que destacaron en el desempeño del mercado:

(1) Auge de los tesoros de activos digitales (DAT): En el último trimestre, el número de tesoros de activos digitales (DAT) aumentó considerablemente; estas empresas cotizadas incorporan criptoactivos en sus balances, ofreciendo a los inversores en acciones exposición a criptoactivos. Varios tokens en el top 20 de este trimestre (incluyendo ETH, SOL, BNB, ENA, CRO) podrían haberse beneficiado del lanzamiento de nuevos DAT.

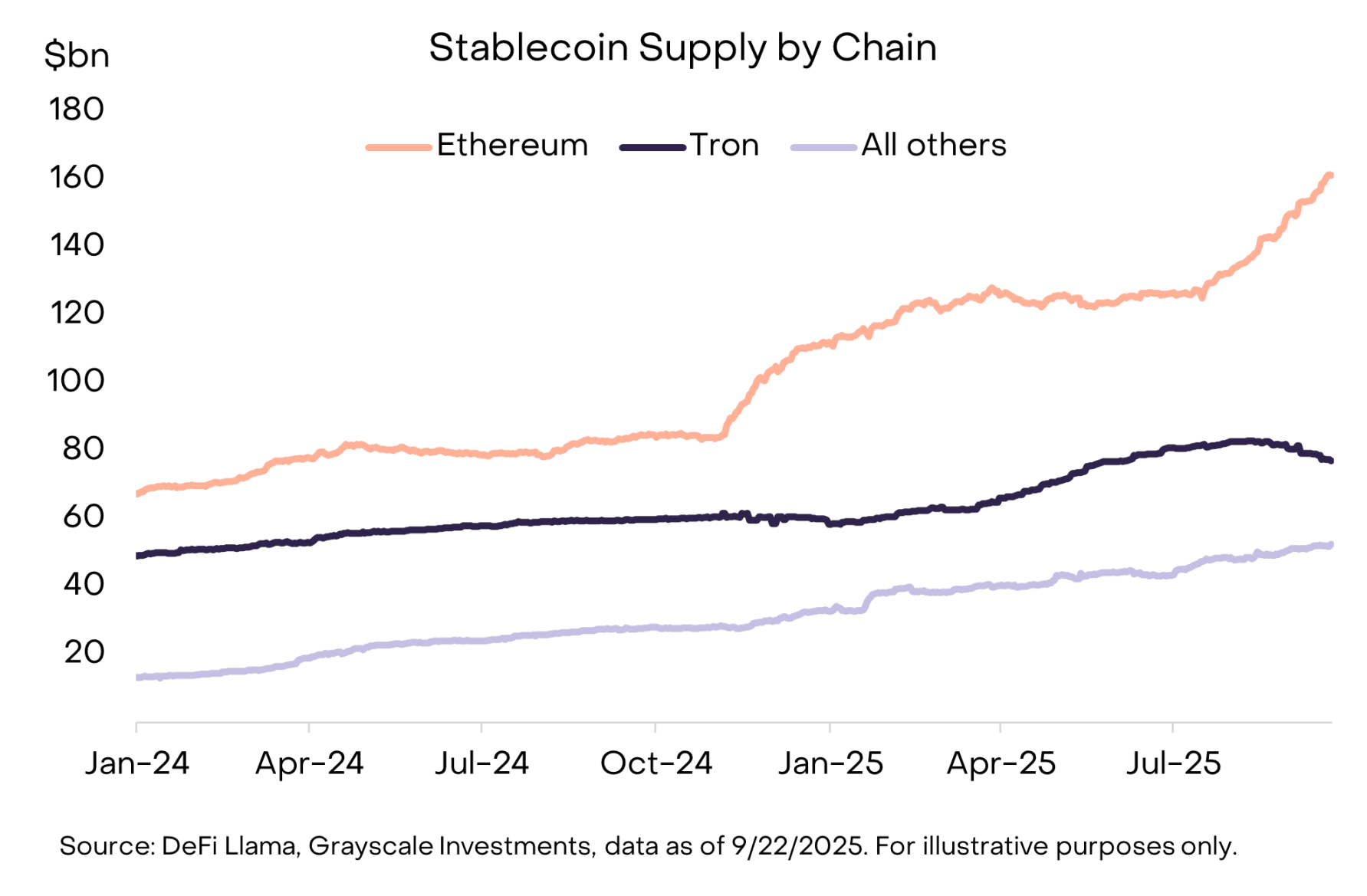

(2) Aceleración de la adopción de stablecoins: La legislación y adopción de stablecoins fue otro tema clave del trimestre pasado. El 18 de julio, el presidente Trump firmó la “Ley GENIUS”, estableciendo un marco regulatorio integral para el mercado de stablecoins en EE. UU. Tras la aprobación de la ley, la adopción de stablecoins se aceleró notablemente, con un aumento del 16% en la oferta circulante, superando los 290 mil millones de dólares (ver Gráfico 5). Los principales beneficiarios fueron las plataformas de contratos inteligentes que soportan transacciones con stablecoins, incluyendo ETH, TRX y AVAX, siendo AVAX la que registró el mayor crecimiento en volumen de transacciones con stablecoins. El emisor de stablecoins Ethena también logró un fuerte rendimiento en precios, aunque su stablecoin USDe no cumple con los requisitos de la Ley GENIUS.

Gráfico 5: Crecimiento de la oferta de stablecoins este trimestre, con una destacada contribución del ecosistema Ethereum

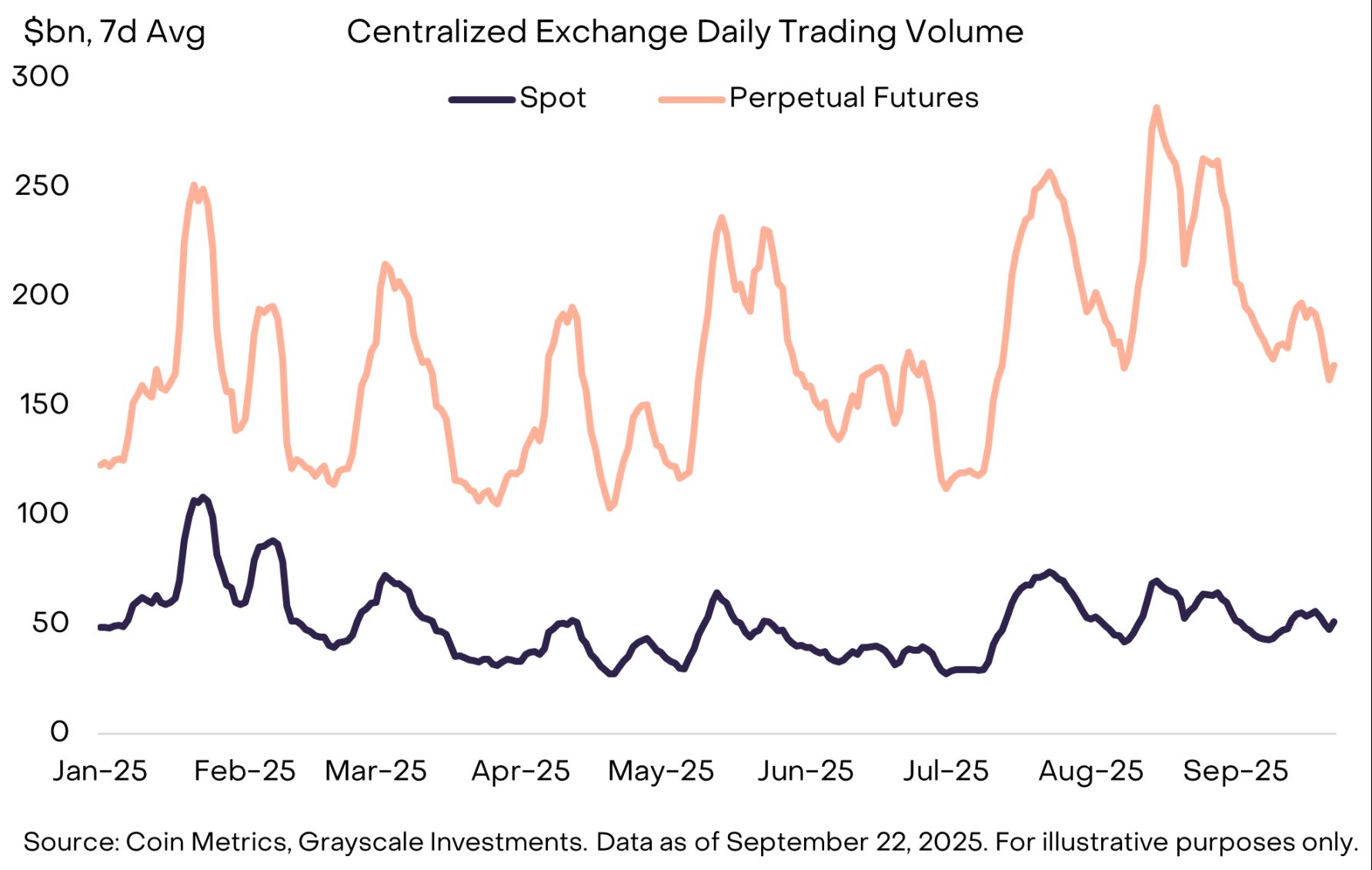

(3) Recuperación del volumen de negociación en exchanges: La actividad en el sector de exchanges fue el tercer tema principal. En agosto, el volumen de negociación en exchanges centralizados alcanzó su máximo mensual desde enero (ver Gráfico 6). Esta tendencia benefició a varios activos relacionados con exchanges centralizados, incluyendo BNB, CRO, OKB y KCS, todos ellos en el top 20 del trimestre (algunos de estos tokens también están relacionados con plataformas de contratos inteligentes).

Al mismo tiempo, el sector de contratos perpetuos descentralizados sigue en auge. El exchange líder de contratos perpetuos Hyperliquid experimentó una gran expansión este trimestre, situándose entre los tres primeros en ingresos por comisiones en criptoactivos; su competidor más pequeño DRIFT logró entrar en el top 20 de sectores de criptomonedas gracias a un aumento explosivo en el volumen de negociación; otro protocolo descentralizado de contratos perpetuos, ASTER, se lanzó a mediados de septiembre y su capitalización de mercado se disparó de 145 millones de dólares a 3.4 mil millones de dólares en solo una semana.

Gráfico 6: El volumen de negociación de contratos perpetuos en exchanges centralizados alcanzó un nuevo máximo anual en agosto

Perspectivas para el cuarto trimestre

En el cuarto trimestre, los factores que impulsan los rendimientos de los sectores de criptomonedas podrían diferir de los del tercer trimestre, con los siguientes catalizadores potenciales:

En primer lugar, los comités relevantes del Senado de EE. UU. ya han comenzado a avanzar en la legislación sobre la estructura del mercado de criptomonedas, después de que el proyecto de ley correspondiente fuera aprobado con apoyo bipartidista en la Cámara de Representantes en julio. Esta ley proporcionará un marco regulatorio integral de servicios financieros para la industria cripto, lo que podría impulsar una integración más profunda entre el mercado cripto y el sector tradicional de servicios financieros.

En segundo lugar, la Comisión de Bolsa y Valores de EE. UU. (SEC) ha aprobado los estándares generales de cotización para productos cotizados en bolsa de commodities (ETP). Esta medida podría permitir que más criptoactivos estén disponibles para los inversores estadounidenses a través de estructuras ETP, ampliando aún más el acceso al mercado.

Por último, el entorno macroeconómico podría seguir evolucionando. La semana pasada, la Reserva Federal anunció un recorte de tasas de 25 puntos básicos y sugirió que podría haber dos recortes adicionales este año. Los criptoactivos podrían beneficiarse de los recortes de tasas, ya que estos reducen el costo de oportunidad de mantener activos que no generan intereses y pueden aumentar el apetito por el riesgo de los inversores. Al mismo tiempo, la debilidad del mercado laboral estadounidense, las altas valoraciones del mercado de valores y la incertidumbre geopolítica serán los principales riesgos a la baja para el mercado cripto en el cuarto trimestre.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿Dónde se encuentra Pi Coin en medio del desplome del mercado cripto de 150 mil millones de dólares?

Pi Coin evitó ser el peor desempeño durante la caída de $150 billions en el mercado cripto, manteniéndose en $0.263. Un rebote desde $0.260 podría impulsar la recuperación, pero persisten los riesgos.