Paxos atrae la atención de NYDFS mientras un error de acuñación de $300 trillones expone los riesgos de las stablecoins

La acuñación accidental de 300 billones de dólares en PYUSD por parte de Paxos activó alarmas regulatorias y reavivó el debate sobre los mandatos de prueba de reservas, destacando que la mayor amenaza para la industria de stablecoins podría ser el error humano, no los hackeos.

El Departamento de Servicios Financieros de Nueva York (NYDFS) confirmó hoy que Paxos, el emisor de PayPal USD (PYUSD), acuñó accidentalmente stablecoins no respaldadas por un valor de 300 billones de dólares el 15 de octubre de 2025. El regulador añadió que está en contacto tanto con Paxos como con PayPal respecto al incidente.

El evento, que momentáneamente expandió la oferta de PYUSD más allá del tamaño de toda la economía global, ha provocado un nuevo escrutinio sobre los riesgos operativos y sistémicos que subyacen en el sector de las stablecoins.

El error de acuñación de 300 billones de dólares de Paxos expone grandes riesgos en la industria de las stablecoins

Según datos on-chain, el incidente comenzó como una transferencia rutinaria de 300 millones de dólares entre wallets controladas por Paxos.

The Information informa que el NYDFS destacó el asunto, citando un incidente de "fat-finger" aún más preocupante que el error de Citigroup el año pasado. En ese caso, Citigroup acreditó erróneamente a un cliente con 81 billones de dólares antes de revertir la transacción.

El Departamento de Servicios Financieros de Nueva York, que regula a Paxos, dice que está "al tanto del incidente y está en contacto con Paxos y PayPal". Anteriormente, Paxos creó por error 300 billones de stablecoins de PayPal

— Yueqi Yang (@Yueqi_Yang) 16 de octubre de 2025

Un exingeniero de Salesforce, Sam Ramirez, explicó el intento de Paxos de deshacer su error. Intentaron volver a acuñar los 300 millones que quemaron en la wallet original. Sin embargo, cometieron otro error y acuñaron accidentalmente 300 billones.

Algunos análisis forenses sobre la acuñación del token PYUSD de hoy. Es peor de lo que pensaba. Parece que Paxos intentó transferir 300M PYUSD entre wallets, pero accidentalmente quemó 300M en su lugar. Así que, para deshacer su error, intentaron volver a acuñar los 300M que quemaron en la wallet original…

— sam ramirez (@sram1337) 15 de octubre de 2025

En menos de una hora, Paxos quemó el exceso de oferta, restauró todos los saldos y confirmó que los fondos de los clientes no se vieron afectados. La compañía también afirmó que no hubo ninguna brecha externa.

Sin embargo, la magnitud del error de acuñación ha renovado las preocupaciones sobre la fiabilidad de los mecanismos de colateralización. También plantea preguntas sobre la supervisión manual en las operaciones de stablecoins.

El enlace comunitario de Chainlink, Zach Rynes, explicó cómo la prueba de reservas (PoR) habría evitado todo este FUD.

“…esto es un buen ejemplo de una situación en la que Chainlink Proof of Reserve habría evitado toda esta pesadilla de relaciones públicas. Específicamente, los emisores de activos pueden integrar Chainlink PoR en la función de acuñación de su contrato de token como una verificación de validación”, explicó Rynes.

Según Rynes, esta medida habría impedido la emisión de tokens adicionales a menos que Chainlink PoR hubiera validado previamente que existe una cantidad suficiente de reservas off-chain disponibles para mantener el 100% de colateralización.

En última instancia, habría evitado ataques de acuñación infinita, donde se acuñan muchos tokens no respaldados, poniendo en riesgo todos los mercados que listan y soportan el token.

Los comentarios de Rynes encendieron el debate en la industria sobre si la validación en tiempo real de la prueba de reservas debería ser obligatoria para todas las stablecoins reguladas.

Surgen preguntas sobre colateral y conducta ante las repercusiones regulatorias y de mercado

El blog financiero Zero Hedge rápidamente planteó la pregunta que muchos estaban pensando. Otros también destacan el potencial de uso indebido deliberado.

“…¿en qué exactamente estaban colateralizados estos 300 billones de ‘stablecoins’ cuando se acuñaron, por error o no?”, planteó la popular cuenta en X.

> acuñar 300T> prestarlos por una hora a solo 5% APY> ganar 1.71B> quemar 300T, ups, estábamos haciendo una transacción de prueba> negocio

— Pix🔎 (@PixOnChain) 15 de octubre de 2025

Estas preocupaciones reflejan el riesgo hipotético de que el acceso del operador, si se abusa, podría distorsionar los mercados incluso por períodos cortos.

En la misma línea, otros investigadores de DeFi plantearon preocupaciones sobre el momento, diciendo que plantea preguntas más profundas sobre el sistema.

“Todos vieron ‘300 billones de PYUSD acuñados’ y se rieron como si fuera un error de software. Pero el momento y el patrón importan. Esto sucedió pocos días después de la asociación de liquidez de PayPal (Spark, inyección de 1 B) y el realineamiento público de PYUSD con Treasuries tokenizados… El ‘bug’ fue el momento en que la refinería se puso en línea. PayPal se revalorará a 100 dólares lo antes posible”, escribió 941.

El comentario reflejó una creencia creciente de que el evento de Paxos pudo haber coincidido con transiciones de canales de liquidez que vinculan las finanzas tradicionales y los instrumentos de Treasury tokenizados.

La firma de datos Santiment informó que el evento “causó una atención significativa ya que representa una cantidad enorme e inusual de stablecoins siendo creadas y luego rápidamente quemadas”.

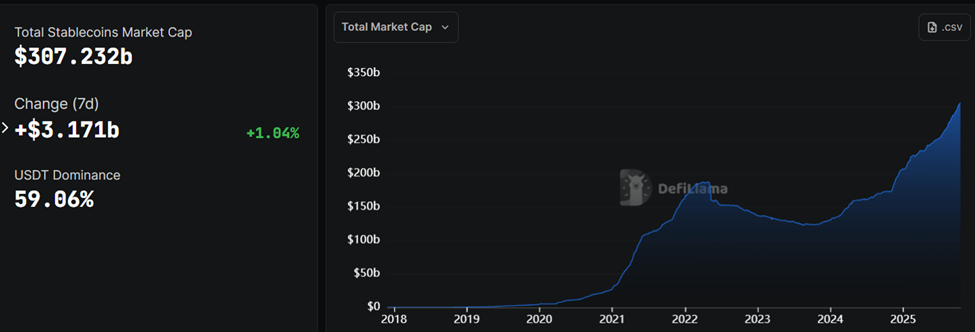

La capitalización de mercado de las stablecoins se acerca a los 310 mil millones de dólares. Con ello, la sobreacuñación de Paxos es un recordatorio dramático de que incluso los emisores regulados siguen siendo vulnerables a errores humanos y controles de procesos débiles.

Total Stablecoin Market Cap. Source: DefiLlama

Total Stablecoin Market Cap. Source: DefiLlama Para los reguladores, el evento podría acelerar los movimientos hacia la integración obligatoria de PoR, verificaciones de emisión en tiempo real y estándares de auditoría transparentes.

Si un cero fuera de lugar puede acuñar 300 billones, el mayor riesgo de la industria de las stablecoins puede que ya no sean los hackers, sino sus propios operadores.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La empresa de tesorería de Dogecoin, Thumzup Media, explora la posible integración de recompensas en DOGE

Quick Take Thumzup posee alrededor de 7.5 millones de DOGE en su tesorería hasta el 30 de septiembre y recientemente respaldó a DogeHash con un préstamo para ampliar su flota de mineros de Dogecoin.

La venta de ballenas de Bitcoin y la demanda de opciones de venta se intensifican en un mercado "bidireccional impulsado por titulares"

Resumen rápido: Bitcoin se mantuvo alrededor de su soporte de $110,000 mientras las ballenas reducían sus posiciones y la demanda de puts a corto plazo aumentaba significativamente. Las tensiones macroeconómicas derivadas de los aranceles entre EE. UU. y China, junto con un cierre prolongado del gobierno, han afectado el sentimiento, llevando el Fear & Greed Index a 28. Los analistas afirman que la demanda estructural causada por los flujos de entrada en ETF y las señales moderadas de la Fed podrían estabilizar los mercados, preparando el terreno para una posible recuperación a finales de año.

La empresa inmobiliaria que cotiza en Nasdaq, Caliber, aumenta sus tenencias de tesorería en Chainlink con una compra de 2 millones de dólares

Las acciones de Caliber han experimentado fuertes fluctuaciones desde que adoptaron su estrategia de tesorería centrada en Chainlink, subiendo bruscamente en agosto antes de volver a caer por debajo de los $4. Actualmente, la empresa posee aproximadamente 562,500 tokens LINK, valorados en más de 10 millones de dólares.

Los ETF de Bitcoin registran salidas de 104 millones de dólares mientras los fondos de Ethereum suman 170 millones de dólares

Los ETFs de Bitcoin registraron salidas netas de 104.1 millones de dólares el miércoles, mientras que los ETFs de Ethereum experimentaron entradas netas de 169.6 millones de dólares, ya que el mercado sigue asimilando el flash crash de la semana pasada. Ningún ETF spot de Bitcoin en EE. UU. generó entradas netas el 15 de octubre, en contraste con solo un ETF de Ethereum que registró salidas netas.