Cómo ganamos 5 millones de dólares con un bot de arbitraje en HyperEVM

Desde descubrir la vulnerabilidad de diferencia de precio de 2 segundos en el bloque de HyperEVM, construir un bot de arbitraje para superar a los competidores, hasta introducir contratos perpetuos y lograr una ganancia de 5 millones de dólares, completamos esta práctica de arbitraje en el sector cripto en 8 meses.

Desde el descubrimiento de la vulnerabilidad de diferencia de precio de 2 segundos en el bloque de HyperEVM, la construcción de un bot de arbitraje que superó a los competidores, hasta la introducción de contratos perpetuos para lograr una ganancia de 5 millones de dólares, completamos esta práctica de arbitraje cripto en 8 meses.

Autor: CBB

Traducción: Saoirse, Foresight News

Ahora es marzo de 2025, y la industria de las criptomonedas parece estar en peligro, con un fuerte impacto de los aranceles. Siempre hemos estado buscando la próxima gran oportunidad: en ese momento, todavía quedaba el 40% de los tokens HYPE por distribuir a la comunidad, y pensamos que era un posible punto de ruptura. Ya en febrero, habíamos probado algunas estrategias de market making en los activos de UNIT, pero solo a pequeña escala, sin llegar a formar volumen.

Cuando HyperEVM se lanzó, también se lanzaron algunos exchanges descentralizados (DEX) asociados. Mi hermano sugirió: "¿Por qué no probamos el arbitraje entre HyperEVM y Hyperliquid? Aunque tengamos que invertir algo, tal vez podamos participar en la tercera temporada de Hyperliquid." Así que empezamos a probar y, efectivamente, encontramos oportunidades de arbitraje, aunque no estábamos seguros de nuestra competitividad.

¿Por qué existen oportunidades de arbitraje en HyperEVM?

El intervalo de generación de bloques de HyperEVM es de 2 segundos, lo que significa que el precio del token HYPE solo se actualiza cada 2 segundos. Durante esos 2 segundos, el precio de HYPE puede fluctuar, por lo que en comparación con la plataforma Hyperliquid, el precio de HYPE en HyperEVM a menudo está "subvalorado" o "sobrevalorado".

Primeros intentos y resultados

Construimos la primera versión de nuestro bot de arbitraje, con funciones bastante básicas: siempre que hubiera una diferencia de precio entre el pool de liquidez AMM DEX de HyperEVM y el mercado spot de Hyperliquid, ejecutaba una operación en HyperEVM y una operación de cobertura en Hyperliquid.

Por ejemplo:

- Si el precio de HYPE subía en Hyperliquid, entonces estaría subvalorado en HyperEVM;

- Flujo de arbitraje: comprar HYPE "barato" con USDT0 en HyperEVM → vender HYPE para obtener USDC → cambiar USDC por USDT0 en Hyperliquid.

En los primeros días, nuestro volumen diario de operaciones en Hyperliquid era de unos 200,000 a 300,000 dólares, y no solo no perdimos dinero, sino que ganábamos varios cientos de dólares. Al principio, establecimos el umbral de arbitraje: solo ejecutábamos la operación si, después de deducir las comisiones de AMM DEX y Hyperliquid, la ganancia superaba el 0.15%.

Dos semanas después, a medida que las ganancias seguían creciendo, vimos un mayor potencial y también descubrimos dos competidores que operaban exactamente igual que nosotros, aunque a menor escala, y decidimos superarlos.

En abril de 2025, Hyperliquid lanzó un mecanismo de devolución de comisiones por staking de HYPE (el staking de tokens reduce las comisiones de trading), lo que fue una gran oportunidad para nosotros: ya teníamos más capital que los competidores, así que apostamos 100,000 HYPE y obtuvimos un 30% de descuento en las comisiones, reduciendo el umbral de arbitraje del 0.15% al 0.05%.

Nuestro objetivo era claro: presionar al máximo para que los competidores se retiraran y dominar el mercado; al mismo tiempo, planeábamos aumentar el volumen de operaciones a más de 500 millones de dólares en dos semanas para mejorar nuestro nivel de tarifas en Hyperliquid.

Finalmente, el volumen de operaciones y las ganancias se dispararon al mismo tiempo: cuando el volumen superó los 500 millones de dólares, los competidores quedaron completamente rezagados. Todavía recuerdo ese día: mi hermano y yo volábamos de París a Dubái, viendo cómo el bot "imprimía dinero" frenéticamente, ganando 120,000 dólares en 24 horas, mientras que los dos competidores apagaron sus bots.

Aun así, algunos competidores no se rindieron, soportando comisiones más altas, lo que nos obligó a reducir el margen de ganancia del arbitraje a aproximadamente 0.04% (básicamente igual a la diferencia de comisiones entre nosotros y ellos). Incluso así, nuestro volumen de operaciones seguía siendo fuerte, con ganancias diarias estables entre 20,000 y 50,000 dólares.

Problemas y soluciones en la expansión de escala

A medida que el negocio crecía, nos encontramos con nuevas limitaciones: el límite de gas por bloque en HyperEVM es de 2 millones, y cada operación de arbitraje consume unos 130,000 de gas, lo que significa que solo se pueden completar 7-8 operaciones de arbitraje por bloque. Especialmente con más pools de liquidez y DEX lanzándose en HyperEVM, esta limitación se volvió más evidente, e incluso algunas operaciones se retrasaban; teníamos que resolver esto rápidamente para evitar colas de operaciones y desequilibrios en el libro de órdenes.

Para ello, tomamos cuatro medidas:

- Activamos más de 100 wallets, cada una ejecutando operaciones de arbitraje por separado, para evitar que una sola wallet se atasque por exceso de operaciones;

- Limitamos a un máximo de 8 operaciones de arbitraje por bloque;

- Control de precio de gas: cuando el precio del gas en HyperEVM subía, aumentábamos el ROI requerido para el arbitraje, evitando operaciones que se atascaran por gas alto;

- Límite de velocidad de operaciones: si en los últimos 12 segundos se enviaban más operaciones que el número establecido (x), se aumentaba el requisito de ganancia para nuevas operaciones.

Era de la optimización: de "taker" a "market maker"

A medida que nuestras ganancias seguían creciendo y nuestro volumen de operaciones era de 5 a 10 veces el de los competidores, nos obsesionamos con seguir optimizando: después de todo, en la industria cripto, hoy puedes ganar fácilmente y mañana puedes ser eliminado por nuevos jugadores.

Transformación a market maker: capturando más oportunidades

En junio de 2025, mi hermano propuso una idea que llevaba semanas gestando: operar como "market maker" en Hyperliquid en lugar de "taker" (Nota: el market maker provee liquidez y coloca órdenes en espera de ser ejecutadas; el taker ejecuta órdenes existentes). Esta transformación tenía dos grandes ventajas:

- Podíamos capturar más oportunidades de arbitraje durante rápidas fluctuaciones de precio de HYPE;

- Por cada operación ahorrábamos un 0.0245% en comisiones, aumentando directamente las ganancias.

Pero la transformación también conllevaba riesgos: como market makers, debíamos colocar órdenes en Hyperliquid sin poder asegurar que podríamos ejecutar la operación inversa en HyperEVM (podría haber competidores más rápidos), lo que podía causar desequilibrios en el libro de órdenes e incluso pérdidas.

En las pruebas iniciales, siempre había un desequilibrio de ±10k HYPE: a veces enviábamos 100 operaciones en 20 segundos, pero sin herramientas de análisis de datos, no podíamos encontrar la causa del desequilibrio, y todo era un caos.

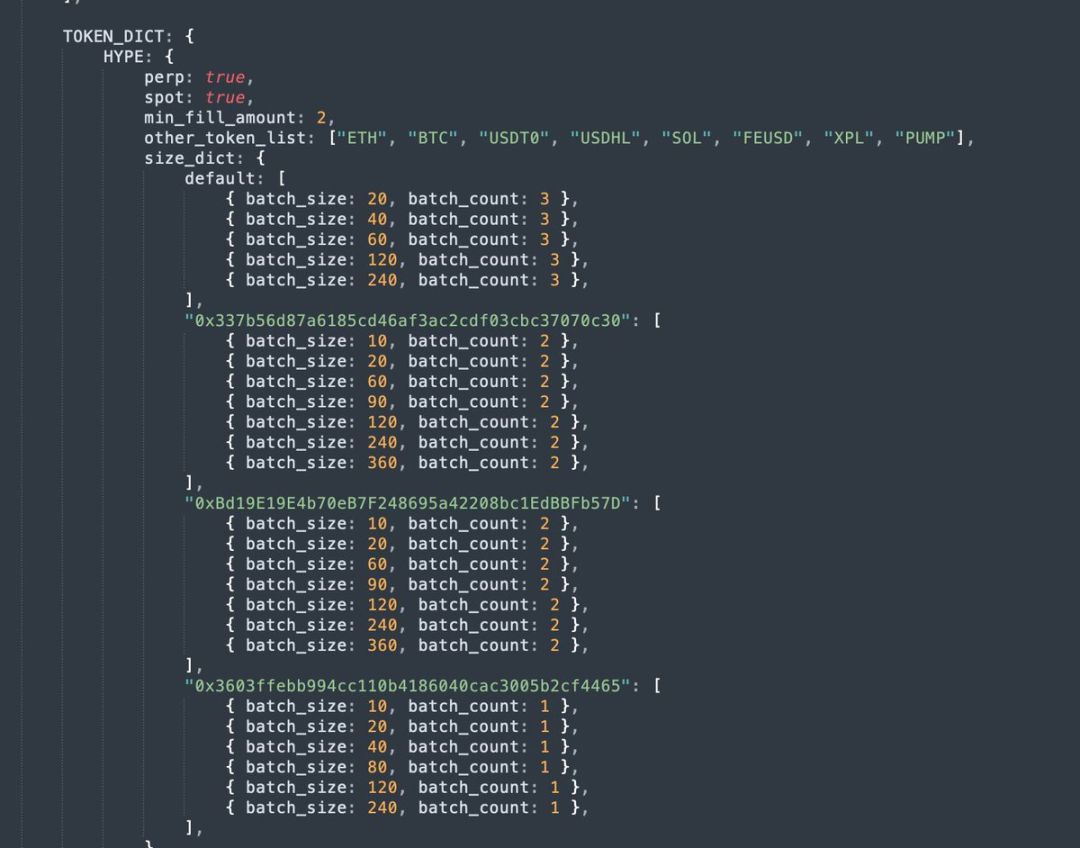

Para resolver este problema, añadimos una serie de conceptos y los convertimos en código y parámetros:

- Rango de ganancias: definir cuándo crear órdenes, cuándo mantenerlas y cuándo cancelarlas y volver a colocar;

- Rango de operaciones de market maker: limitar los pools AMM en los que estábamos dispuestos a operar como market makers (por ejemplo, el pool HYPE/USDT0 con 0.05% de comisión en HyperSwap, el pool HYPE/UBTC con 0.3% de comisión en PRJX);

- Tamaño máximo de operación y número de órdenes por pool: establecer límites máximos para cada pool AMM.

Los parámetros de las operaciones de market maker son los siguientes:

Después de varios días de ajustes, finalmente resolvimos básicamente el problema del desequilibrio; incluso si ocurría ocasionalmente, podíamos ajustarlo rápidamente usando el "precio promedio ponderado por tiempo" (TWAP), controlando el riesgo. Esta transformación fue un verdadero "game changer": los competidores seguían en modo "taker", mientras que nuestro volumen de operaciones era 20 veces el suyo.

Omitir el intercambio USDT0/USDC para reducir costos

Otro gran desafío estaba relacionado con las stablecoins: la stablecoin principal en Hyperliquid es USDC, mientras que en HyperEVM es USDT0; el pool con mayor volumen y más oportunidades de arbitraje en HyperEVM es HYPE/USDT0. Pero debido a la diferencia de stablecoins entre plataformas, teníamos que ejecutar 2 operaciones adicionales en Hyperliquid para cubrir los activos. Por ejemplo, cuando el precio de HYPE subía rápidamente:

- La orden de market maker se ejecuta → vender HYPE por USDC sin comisión;

- Comprar HYPE con USDT0 en HyperEVM;

- En Hyperliquid, como taker, vender USDC por USDT0 (pagando una comisión del 0.0245%).

La desventaja de la tercera operación es evidente: hay que pagar la comisión de taker (lo que reduce las ganancias y la competitividad), y el mercado USDT0/USDC en Hyperliquid no es lo suficientemente maduro (hay spread y desviaciones de precio).

Por ello, diseñamos nuevos parámetros y lógica para omitir este paso siempre que fuera posible:

- Umbral de saldo USDC: solo si el saldo de USDC supera 1.2 millones, se omite el intercambio USDT0→USDC;

- Umbral de saldo USDT0: solo si el saldo de USDT0 supera 300,000, se omite el intercambio USDC→USDT0;

- Fuente de datos de precio real: cada minuto consultamos la API de Cowswap para obtener el precio real de USDT0/USDC, en lugar de depender del libro de órdenes de Hyperliquid.

Introducción de contratos perpetuos para ampliar las fuentes de ingresos

Primero, una aclaración: en toda nuestra trayectoria de inversión en criptomonedas, nunca habíamos usado apalancamiento ni contratos perpetuos (excepto un intento fallido en Bitmex en 2018), y sabíamos poco sobre su funcionamiento.

Pero descubrimos que el volumen de operaciones de los contratos perpetuos de HYPE era mucho mayor que el spot, y las comisiones también eran más bajas (spot 0.0245% vs perpetuos 0.019%). Así que decidimos probar la combinación de la estrategia de arbitraje con contratos perpetuos: en ese momento, ningún competidor usaba este modelo, por lo que no teníamos que competir por la liquidez en el mismo libro de órdenes.

Aún más importante, durante las pruebas descubrimos que, usando contratos perpetuos, no solo podíamos obtener ganancias de arbitraje, sino también beneficiarnos de la "tasa de financiación"; cuando el contrato perpetuo de HYPE tenía una prima o descuento respecto al spot, podíamos capturar aún más oportunidades de arbitraje, áreas en las que los competidores no habían incursionado.

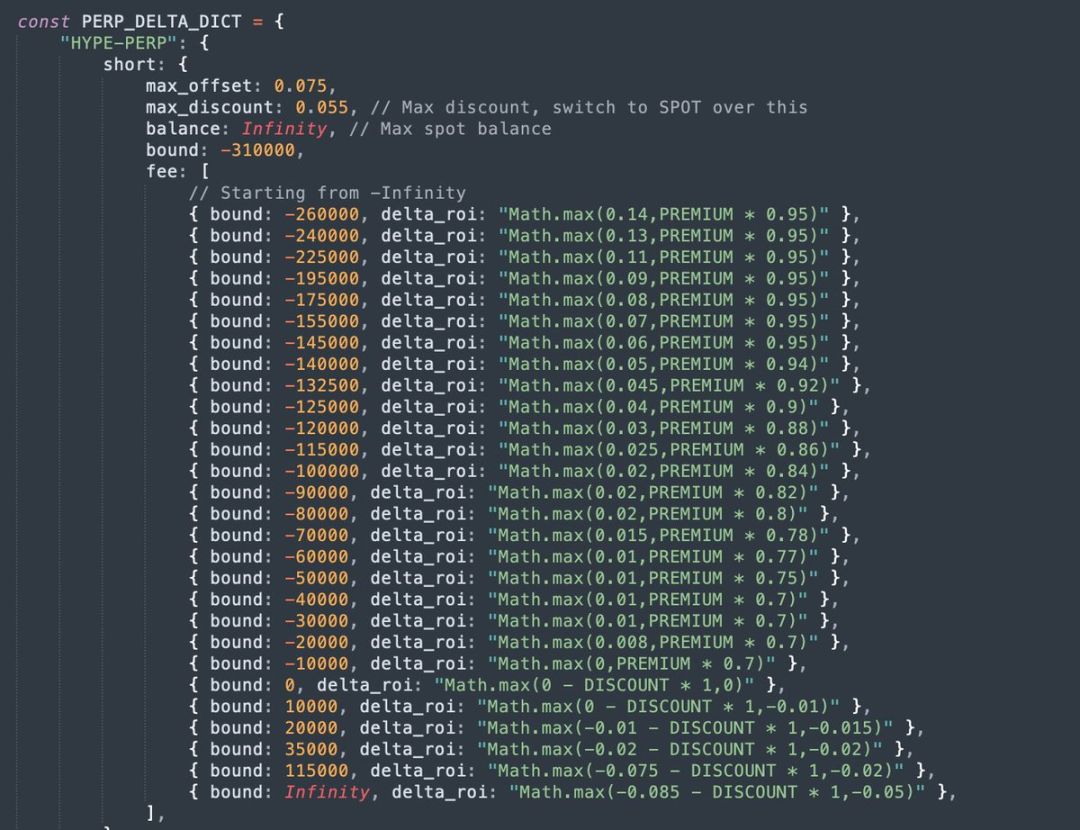

Para ello, diseñamos nuevos parámetros del sistema:

- Límite de posición: establecer el tamaño máximo de posición larga/corta en los contratos perpetuos de HYPE, para evitar liquidaciones o agotar el saldo de USDC/HYPE;

- Monitoreo de prima/descuento: seguimiento en tiempo real de la prima o descuento del contrato perpetuo respecto al spot;

- Límite de prima/descuento: si la prima es demasiado alta, se detienen las posiciones largas y se usan operaciones spot;

- ROI progresivo: cuanto mayor es la posición, mayor es la ganancia de arbitraje requerida, para evitar entrar demasiado rápido en posiciones de riesgo;

- Fórmula de cálculo de ROI: combina la prima/descuento del contrato perpetuo y el tamaño de la posición.

Ejemplo de interfaz/configuración de parámetros para abrir una posición corta de HYPE como taker:

La introducción de contratos perpetuos fue una de las actualizaciones más clave: solo con la tasa de financiación ganamos unos 600,000 dólares, y además capturamos más oportunidades de arbitraje gracias a la prima/descuento.

Hermanos en equipo: modelo de colaboración y ventajas complementarias

A menudo nos preguntan cómo nos dividimos el trabajo y cómo colaboramos. Desde fuera, parece que yo soy el "cuentachistes", solo charlando en plataformas cripto (CT); y que mi hermano es solo un "techie", encargado de programar. Pero la realidad es mucho más compleja: nuestro modelo de colaboración es muy parecido al que usamos cuando participamos en el minado de Blur.

En la operación del bot de arbitraje, cada día surgen nuevos problemas que hay que resolver rápidamente. Discutimos constantemente las opciones de optimización, y cualquier decisión se toma solo por consenso. Mi hermano se encarga del código, pero también desarrolla herramientas para que yo pueda ajustar los parámetros; yo no sé programar, y él no es bueno configurando los parámetros del bot: nos complementamos perfectamente.

Curiosamente, nuestros estilos de trabajo son opuestos: a mi hermano le gusta lanzar actualizaciones y probar nuevas funciones (yo creo que a veces se pasa), mientras que yo soy muy conservador (él piensa que demasiado), y si el bot gana de forma estable, no quiero cambiar la versión.

Nuestras conversaciones diarias suelen ser así:

- Yo (impaciente): "El bot no va bien... ¿cambiaste algo?"

- Hermano: "No... como mucho cambié un par de cosas sin importancia."

Además, como somos un equipo pequeño de dos personas, sin procesos formales de empresa, cuando el bot llegó a más de 250 versiones, a veces sentimos que lo que creamos se volvía cada vez más difícil de entender y controlar; cada actualización era difícil de prever en cuanto a sus efectos en cadena.

Resumen

Durante los últimos 8 meses, nos dedicamos por completo a construir y optimizar este bot de arbitraje, especialmente en junio de 2025, cuando el market maker cripto Wintermute entró con gran liquidez y equipo, aumentando la competencia.

Aún recuerdo esos 5 días de julio: mi hermano y yo queríamos relajarnos de vacaciones en Estambul y Bodrum (ciudades de Turquía), pero terminamos todo el tiempo enfocados en optimizar el bot.

Finalmente, nuestro bot mantuvo el primer puesto en arbitraje de HyperEVM durante 8 meses consecutivos. En octubre, al ver que nuestra cuota de mercado disminuía, sentimos que era momento de retirarnos.

Datos clave de esta experiencia:

- Ganancia total: 5 millones de dólares;

- Volumen total de operaciones en Hyperliquid: 12.5 billones de dólares;

- Comisiones de gas pagadas en HyperEVM: 1.2 millones de dólares (20% del total de gas desde el lanzamiento de HyperEVM);

- Tiempo total invertido: más de 2,000 horas;

- 5% del volumen total de la ecología de UNIT.

Esperando la llegada de la tercera temporada de Hyperliquid y la primera temporada de UNIT.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Shiba Inu y Pepe podrían multiplicarse por 20–25 veces—La predicción de Ozak AI señala más potencial