¿Es USDe realmente lo suficientemente seguro?

USDe resistió la prueba durante un día récord de liquidaciones en octubre, y sigue siendo seguro a menos que ocurran múltiples "cisnes negros" al mismo tiempo.

USDe resistió la prueba durante el día récord de liquidaciones en octubre; a menos que ocurran múltiples "cisnes negros" simultáneamente, USDe sigue siendo seguro.

Autor: The Smart Ape

Traducción: AididiaoJP, Foresight News

Cada vez más personas empiezan a preocuparse por si USDe es realmente seguro, especialmente después del reciente desacoplamiento.

El desacoplamiento generó una gran cantidad de FUD, lo que dificulta mantener la objetividad. El objetivo de este artículo es examinar @ethena_labs de manera clara y basada en hechos. Una vez que tengas toda la información, podrás formar tu propia opinión, en lugar de seguir a quienes pueden tener prejuicios o intereses ocultos.

Desacoplamiento de USDe

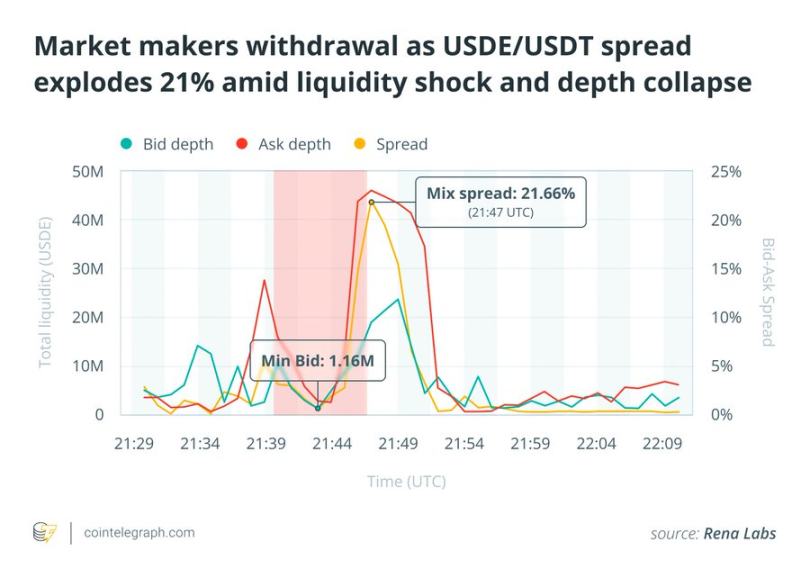

En la noche del 10 de octubre, USDe se desacopló gravemente; cuando vi que cayó a 0.65 dólares, yo mismo me asusté.

Pero el desacoplamiento solo ocurrió en @binance. En lugares con mejor liquidez como Curve y Bybit, USDe apenas fluctuó durante mucho tiempo, tocando un mínimo de aproximadamente 0.93 dólares y recuperándose rápidamente.

¿Por qué fue en Binance?

Porque Binance permite a los usuarios usar USDe como colateral y utiliza su propio libro de órdenes interno (en lugar de un oráculo externo) para valorar ese colateral.

Algunos traders aprovecharon este defecto, vendiendo entre 60 y 90 millones de dólares en USDe, empujando el precio local hasta 0.65 dólares y desencadenando liquidaciones forzadas por entre 500 millones y 1.1 billions de dólares, ya que estos activos se usaban como margen.

En resumen, el problema no está relacionado con los fundamentos de Ethena, sino con el diseño de Binance. Si se hubiera utilizado un sistema de precios basado en oráculos, esto podría haberse evitado.

¿USDe colapsará como UST?

Mucha gente compara Luna o UST con Ethena, pero en esencia, son dos sistemas completamente diferentes.

Primero, Luna no tenía ingresos reales, pero Ethena sí. Gana rendimiento a través del staking líquido y las tasas de financiación de los perpetuos.

UST de Luna estaba respaldado por su propio token $LUNA, lo que significa que en realidad no tenía respaldo. Cuando LUNA colapsó, UST también lo hizo.

Ethena está respaldado por posiciones delta neutrales, no por ENA ni por ningún token relacionado con Ethena.

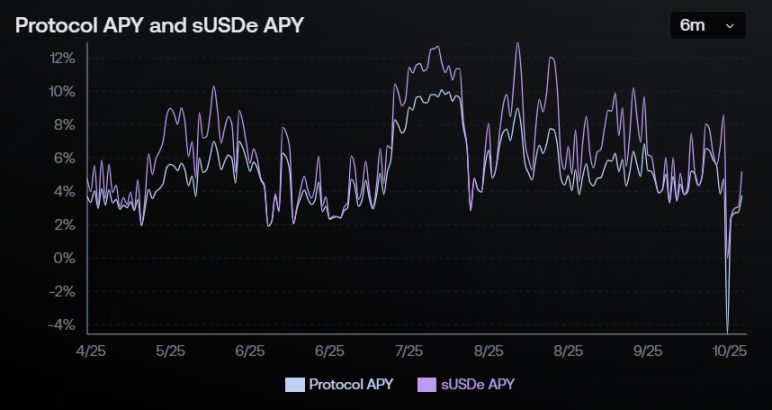

A diferencia del rendimiento fijo anual del 20% de Anchor, Ethena no garantiza ningún rendimiento; este sube y baja según el mercado.

Por último, el crecimiento de Luna era ilimitado, sin mecanismos para frenar la expansión. El crecimiento de Ethena está limitado por el interés abierto total de los exchanges. Cuanto más grande se vuelve, menor es el rendimiento, lo que mantiene su tamaño equilibrado.

Así que, Ethena y Luna son completamente diferentes. Ethena podría fallar, como cualquier protocolo, pero no fallará por las mismas razones que Luna.

¿Cuáles son los riesgos de Ethena?

Cada stablecoin conlleva riesgos, incluso USDT y USDC tienen sus propias debilidades. Lo importante es entender cuáles son esos riesgos y cuán graves crees que pueden ser.

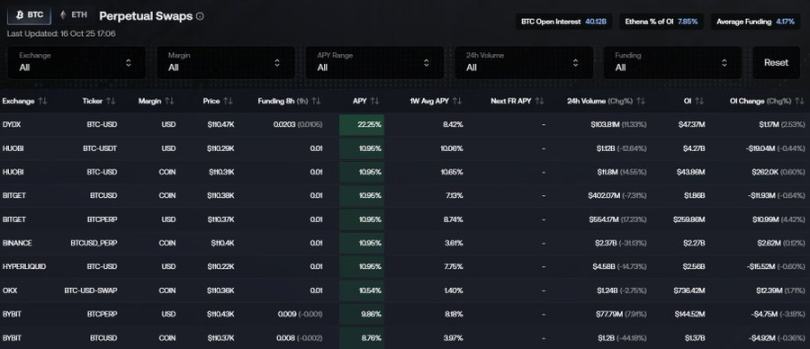

Ethena depende de una estrategia delta neutral:

- Posiciones largas (BTC, ETH) abiertas a través de staking líquido o protocolos de préstamo,

- y posiciones cortas abiertas a través de contratos perpetuos en exchanges centralizados.

Para mí, el mayor riesgo es que si los principales exchanges (Binance, Bybit, OKX, Bitget) colapsan o congelan los retiros, Ethena perdería su cobertura, provocando un desacoplamiento instantáneo.

También existe el riesgo de las tasas de financiación. Si las tasas de financiación son negativas durante mucho tiempo, Ethena consumirá capital en lugar de generar rendimiento. Históricamente, las tasas de financiación han sido positivas más del 90% del tiempo, lo que compensa los periodos negativos breves.

USDe también realiza rebases: cuando el protocolo genera rendimiento, se acuñan nuevos tokens, lo que puede causar una ligera dilución si el mercado cambia y el valor del colateral disminuye. Así que, con el tiempo, esto podría llevar a una ligera falta de colateralización.

Ethena también opera en un ecosistema altamente apalancado. Un evento de desapalancamiento masivo (como la cadena de liquidaciones del 10 de octubre) podría interrumpir la cobertura o forzar liquidaciones.

Por último, todas las posiciones cortas perpetuas de Ethena están denominadas en USDT, no en USDe. Si USDT se desacopla, USDe también lo hará. Idealmente, los contratos perpetuos deberían estar denominados en USDe, pero convencer a Binance de cambiar el par BTC/USDT a BTC/USDe me parece imposible.

Estos son los principales riesgos que se discuten actualmente en torno a Ethena.

Evaluación de riesgos

La lista anterior puede sonar aterradora, pero la probabilidad de que todos estos eventos ocurran simultáneamente es extremadamente baja. Se necesitaría un entorno de tasas de financiación negativas a largo plazo, el colapso simultáneo de los exchanges y una congelación total de la liquidez, lo cual es estadísticamente poco probable.

Puedes imaginarlo como lanzar un dado: la probabilidad de sacar un "1" es de una entre seis, pero sacar un "1" y luego un "2" consecutivamente es de una entre treinta y seis. Así es como funciona la probabilidad combinada aquí.

Ethena se construyó después de los eventos de Terra y FTX, aprendiendo de esas lecciones. Cuenta con un fondo de reserva, custodia off-chain, rendimiento variable y está integrando precios basados en oráculos.

En la práctica, el resultado más probable no es un colapso, sino fluctuaciones ocasionales del anclaje durante periodos de presión de mercado, como vimos en Binance, pero sin desencadenar un contagio más amplio. Incluso si ocurre un evento grave, afectaría a todo el mercado de perpetuos y stablecoins sintéticas, no solo a USDe.

Recuerda que Ethena ya ha sobrevivido al mayor evento de liquidaciones en la historia de las criptomonedas sin perder su anclaje, superando una verdadera prueba de estrés.

Su colateral está en cadena y es transparente, a diferencia de muchas stablecoins respaldadas por "cestas misteriosas" de altcoins poco claras en reservas off-chain.

Francamente, muchas stablecoins en circulación actualmente son mucho más riesgosas que Ethena; simplemente, por su tamaño y visibilidad, exigimos un estándar más alto a Ethena.

Mi opinión personal

Personalmente, no creo que USDe enfrente un riesgo significativo de desacoplamiento; se necesitarían múltiples desastres simultáneos para que eso ocurra. Y si sucediera, no caería solo.

Actualmente, hay stablecoins en el mercado con mucho más riesgo y aún mantienen una enorme capitalización de mercado.

Si USDe sobrevivió ileso al día récord de liquidaciones en octubre, eso dice mucho sobre su resiliencia.

Así que no creo que Ethena sea particularmente peligrosa, ciertamente no más que otras stablecoins.

También son uno de los pocos proyectos que están innovando en el campo de las stablecoins y, según los resultados actuales, esa innovación está funcionando.

Como siempre, no pongas todos los huevos en la misma canasta. Diversifica tu exposición a stablecoins, mantente informado y relájate.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Bitget Wallet introduce la abstracción de gas multichain para simplificar las transacciones de criptomonedas

Ethereum falla nuevamente por encima de los $4,000 mientras los traders se frustran con las sacudidas del mercado

¿Rebotará el precio de Solana por debajo de los $180? El doble suelo sugiere un repunte del 40%

Grupos de cripto y fintech instan a la administración de Trump a defender la norma de banca abierta de la CFPB

Resumen rápido: La Oficina de Protección Financiera del Consumidor finalizó el año pasado una normativa que exige a los bancos, cooperativas de crédito y otros poner a disposición los datos de los consumidores. En la carta del martes, los grupos de criptomonedas y fintech afirmaron que la normativa de banca abierta es necesaria para preservar el “principio fundamental de que los datos financieros pertenecen al pueblo estadounidense, no a los bancos más grandes del país”.