La recompra no puede salvar a DeFi

2025 no será un año fácil para los equipos de proyectos DeFi, pero ciertamente han aprendido una lección de Wall Street: expresar confianza a través de recompras.

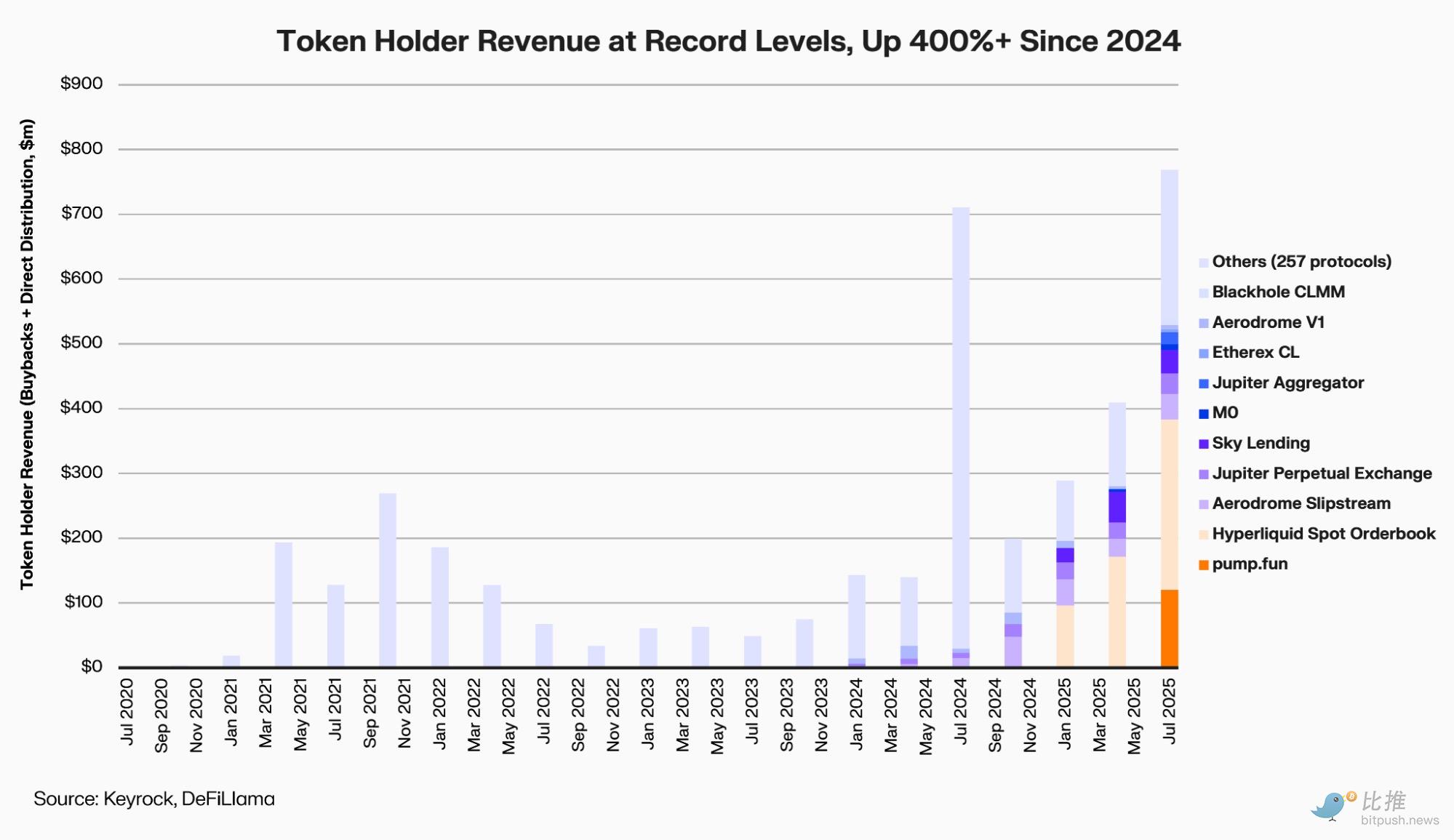

Según un informe del creador de mercado cripto Keyrock, los 12 principales protocolos DeFi gastaron alrededor de 800 millones de dólares en recompras y dividendos en 2025, lo que representa un aumento del 400% respecto al inicio de 2024.

El analista del informe, Amir Hajian, escribió: “Al igual que las empresas cotizadas utilizan recompras para transmitir un compromiso a largo plazo, los equipos DeFi también esperan demostrar con ello que son rentables, tienen flujo de caja y un futuro.”

Pero en un mercado con escasa liquidez y baja tolerancia al riesgo, ¿son estas acciones de “recompensar a los holders” una recuperación de valor o simplemente una quema inútil de dinero?

¿Quiénes participan en la ola de recompras?

Esta ola de recompras comenzó a principios de año con Aave y MakerDAO, y continuó con PancakeSwap, Synthetix, Hyperliquid yEther.fi, abarcando prácticamente todas las principales áreas de DeFi.

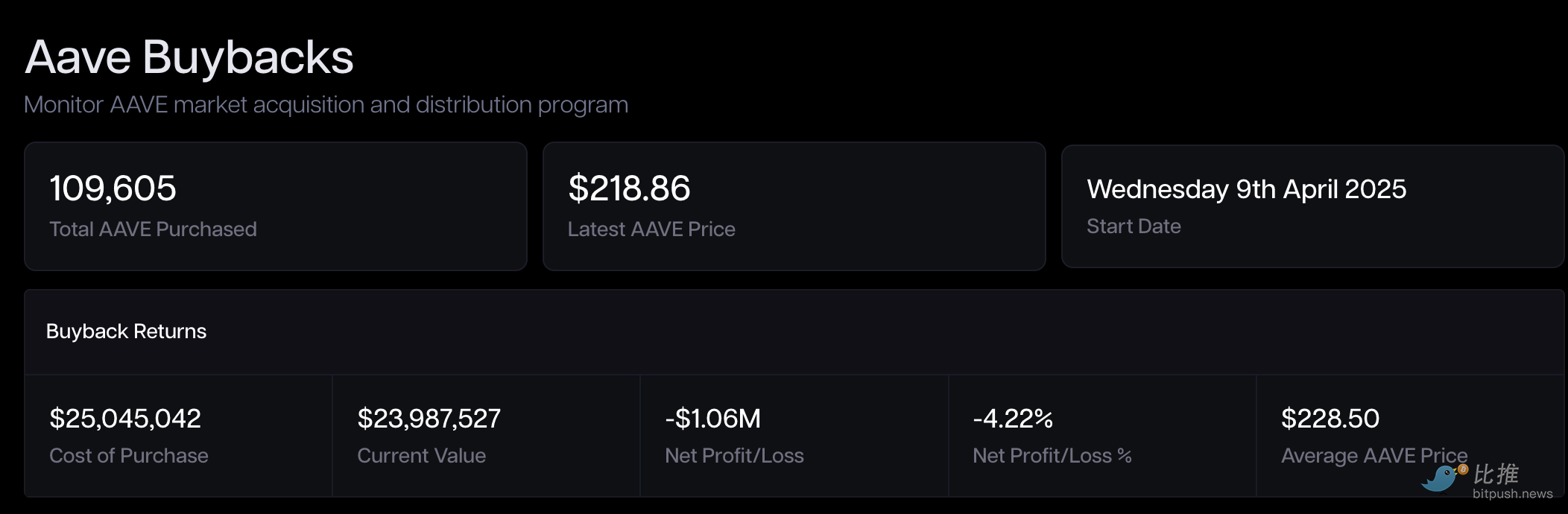

Aave (AAVE) es uno de los principales proyectos que inició recompras sistemáticas de forma temprana.

Desde abril de 2025, Aave DAO ha estado recomprando aproximadamente 1 millón de dólares en AAVE semanalmente utilizando los ingresos del protocolo, y en octubre se discutió institucionalizar este mecanismo, con un presupuesto anualizado de hasta 50 millones de dólares.

El día que se aprobó la propuesta, AAVE subió brevemente un 13%, pero tras seis meses de prueba piloto, el beneficio neto fue negativo.

MakerDAO (MKR) lanzó en 2023 el Smart Burn Engine, utilizando los excedentes de DAI para recomprar y quemar MKR periódicamente. En la primera semana de implementación, MKR repuntó un 28%, siendo considerado un ejemplo de “retorno de flujo de caja a los holders”.

Sin embargo, un año después, el mercado muestra una paradoja de “confianza recuperada, valoración rezagada”.

A pesar de unos sólidos fundamentales (MakerDAO sigue aumentando los ingresos de reservas de DAI a través de activos del mundo real, RWA), el precio de MKR (a finales de octubre de 2025, rondando los $1,800 dólares) sigue siendo solo un tercio del máximo histórico del mercado alcista de 2021 (alrededor de $6,292 dólares).

El protocolo de staking líquido de Ethereum, Ether.fi (ETHFI), ha propuesto recientemente una de las acciones más destacadas. La DAO autorizó hasta 50 millones de dólares para recomprar ETHFI en lotes por debajo de $3, utilizando una votación rápida en Snapshot, con el objetivo de “estabilizar el precio del token y restaurar la confianza”.

Sin embargo, el mercado también es cauteloso: si los fondos provienen principalmente de las reservas del tesoro y no de ingresos sostenibles, este tipo de “recompra defensiva” inevitablemente carecerá de fuerza a largo plazo.

PancakeSwap (CAKE) eligió el camino más programático. Su mecanismo “Buyback & Burn” está integrado en el modelo del token, y cada mes se divulgan los datos de inflación neta. En abril de 2025, el suministro neto de CAKE se redujo un 0,61%, entrando en un estado de deflación continua.

Sin embargo, el precio sigue rondando los 2 dólares, muy por debajo del máximo de 44 dólares en 2021: la mejora en la oferta aporta estabilidad, pero no una prima.

Synthetix (SNX) y GMX también están utilizando las comisiones del protocolo para recomprar y quemar tokens.

Synthetix incorporó el módulo de recompra en su actualización de 2024, mientras que GMX destina automáticamente parte de las comisiones de trading a un fondo de recompra.

Ambos lograron repuntes del 30% al 40% durante el pico de recompras en 2024, pero cuando la paridad de las stablecoins se vio presionada y los ingresos disminuyeron, suspendieron las recompras y redirigieron los fondos a reservas de riesgo.

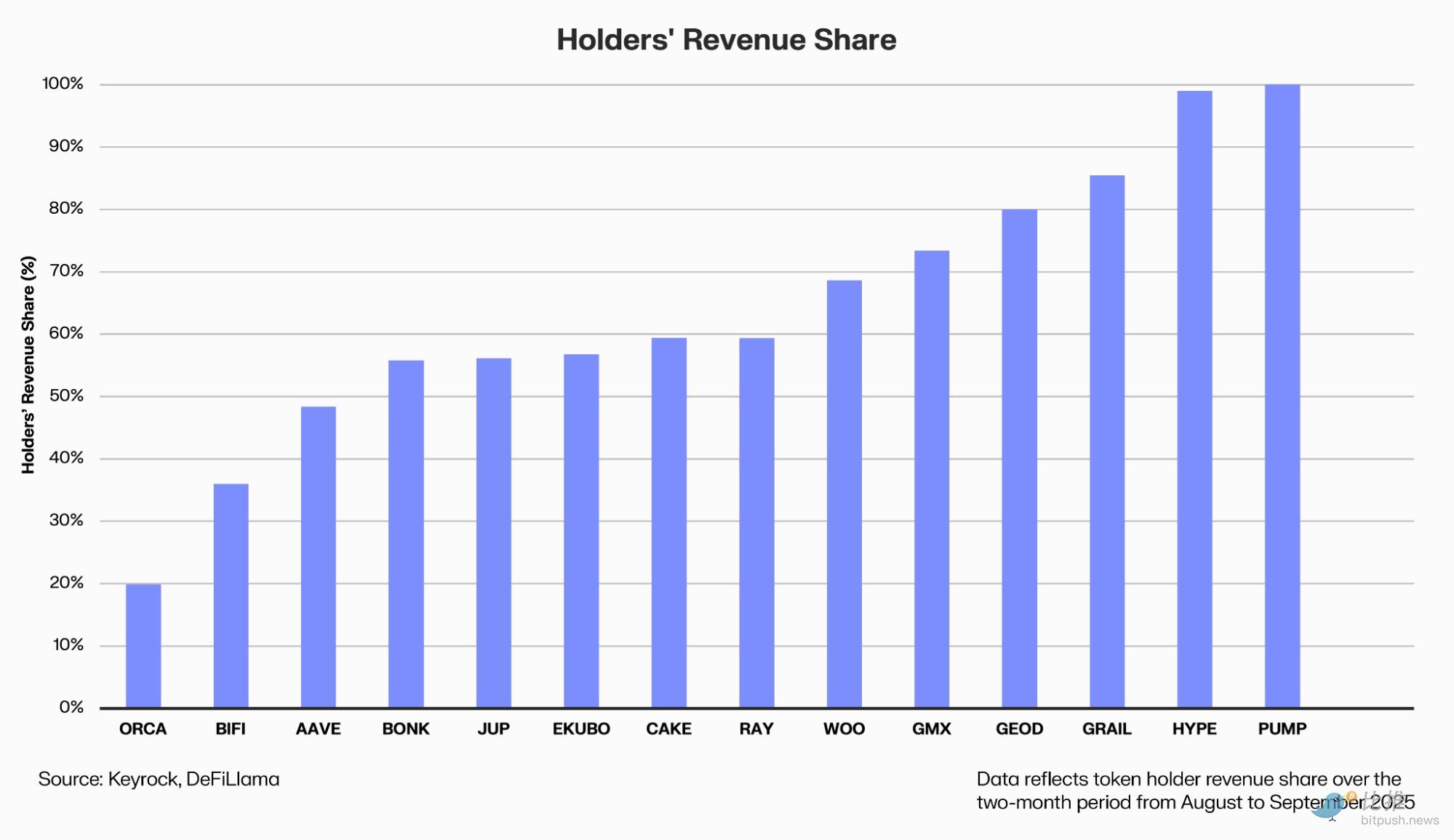

El verdadero “ganador excepcional” es la plataforma de contratos perpetuos Hyperliquid (HYPE).

Hyperliquid ha convertido la recompra en parte de su narrativa comercial: una parte de los ingresos del protocolo se destina automáticamente a un fondo de compra en el mercado secundario.

Según datos de Dune, Hyperliquid ha invertido un total de 645 millones de dólares en el último año, representando el 46% de toda la industria, y su token HYPE ha subido un 500% desde su lanzamiento en noviembre de 2024.

Pero el éxito de HYPE no se debe solo a la presión de compra, sino también al crecimiento de ingresos y usuarios: el volumen diario de trading se ha triplicado en un año.

¿Por qué las recompras suelen “fallar”?

Desde la lógica de las finanzas tradicionales, las recompras son populares principalmente por tres razones:

Primero, prometen aumentar el valor por acción. El protocolo utiliza dinero real para recomprar y quemar tokens, lo que reduce la circulación y otorga a cada token un mayor derecho a los beneficios futuros.

En segundo lugar, transmiten confianza en la gobernanza. Estar dispuesto a iniciar recompras indica que el protocolo es rentable, tiene margen financiero y eficiencia en la gobernanza. Esto se considera una señal clave de que DeFi está pasando de “subsidiar con quema de dinero” a “dividendos operativos”.

Además, crean expectativas de escasez. Si se combinan con mecanismos de bloqueo y reducción de emisión, las recompras pueden generar un efecto deflacionario en la oferta, optimizando el modelo económico del token.

Sin embargo, la teoría perfecta no siempre es viable en la práctica.

En primer lugar, el momento suele ser el equivocado. La mayoría de las DAOs gastan generosamente en recompras durante el mercado alcista, pero reducen fondos en el bajista, creando una situación incómoda de “comprar caro y esperar barato”, lo que va en contra del espíritu de la inversión en valor.

La fuente de los fondos también es motivo de preocupación. Muchos proyectos utilizan reservas del tesoro en lugar de ingresos sostenibles, por lo que si los ingresos disminuyen, las recompras se vuelven insostenibles y solo aparentan solidez.

También está el coste de oportunidad. Cada dólar destinado a recompras es un dólar menos para el desarrollo de productos y la construcción del ecosistema. Keyrock advirtió en octubre: “La recompra excesiva puede ser una de las formas menos eficientes de asignar capital.”

Incluso si se ejecutan recompras, su efecto puede verse diluido por desbloqueos continuos y nuevas emisiones de tokens; si la presión del lado de la oferta no disminuye, las recompras limitadas son como una gota en el océano.

Messari el investigador Sunny Shi señaló:

“No hemos encontrado evidencia de que el mercado eleve sostenidamente las valoraciones debido a las recompras; el precio sigue determinado por el crecimiento y la narrativa.”

Además, la estructura macro de liquidez de todo el mercado DeFi ha cambiado. Aunque el valor total bloqueado (TVL) ha repuntado con fuerza hasta máximos de tres años (alrededor de 160 mil millones de dólares), todavía hay una brecha respecto al máximo histórico del mercado alcista de 2021 (alrededor de 180 mil millones de dólares). Más importante aún, aunque los ingresos de los protocolos y la utilización de fondos son altos, el volumen de negociación en el mercado secundario y la entrada de capital especulativo aún necesitan tiempo para volver completamente al estado de “euforia” del ciclo anterior.

En un entorno de escasez de fondos, incluso las recompras más generosas difícilmente pueden compensar los problemas estructurales de falta de demanda.

La confianza puede comprarse momentáneamente, pero solo la entrada real de capital y un nuevo ciclo de crecimiento pueden permitir que DeFi vuelva a “autogenerar sangre”.

Autor: OXStill

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

ETF spot de XRP listo para su lanzamiento el 13 de noviembre tras eliminarse la cláusula de retraso de la SEC

Canary Funds eliminó la cláusula de "enmienda de retraso" de su presentación S-1 para el ETF spot de XRP. Esta acción utiliza la Sección 8(a) de la Ley de Valores, estableciendo una fecha de entrada en vigor automática para el 13 de noviembre. El ETF está planeado para cotizar en Nasdaq y utilizará a Gemini y BitGo como custodios de activos digitales. La estrategia replica los lanzamientos automáticos recientes de ETFs de Solana, Litecoin y Hedera.

Predicciones de precios 31/10: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, BCH

Las criptomonedas 'Dino' absorberán los fondos institucionales destinados a altcoins, según un analista

¿Con sus movimientos gigantescos, son las ballenas la verdadera fuerza detrás del rendimiento del mercado?