¡Cuenta regresiva para la reducción de tasas! La liquidez de billones cambia de rumbo, ¿quién quedará expuesto: bitcoin, el oro o las acciones estadounidenses?

El artículo analiza la fase de transición actual de la economía global, que pasa de estar liderada por las finanzas públicas a estar dominada por el sector privado. Señala que el gasto fiscal y la flexibilización cuantitativa del Tesoro han impulsado las burbujas de activos en los últimos años, pero que ahora el ciclo de liquidez está alcanzando su punto máximo. El resumen ha sido generado por Mars AI. Este resumen ha sido producido por el modelo Mars AI, cuya precisión y exhaustividad aún se encuentran en fase de mejora continua.

La era post-pandemia ha estado definida por el dominio fiscal: una economía impulsada por déficits gubernamentales y la emisión de bonos del Tesoro a corto plazo, donde la liquidez se mantiene alta incluso cuando la Reserva Federal mantiene tasas de interés elevadas.

Hoy, estamos entrando en una etapa liderada por el sector privado. En comparación con la administración anterior, el Tesoro está recuperando liquidez mediante aranceles y restricciones de gasto.

Por eso es necesario que bajen las tasas de interés.

Analizamos el ciclo actual desde la perspectiva de la liquidez global para enfatizar por qué esta ronda de “operaciones de devaluación” está llegando a su fase final.

¿Está terminando el dominio fiscal?

Siempre queremos “comprar en el fondo” cuando todos los demás están “persiguiendo el alza”.

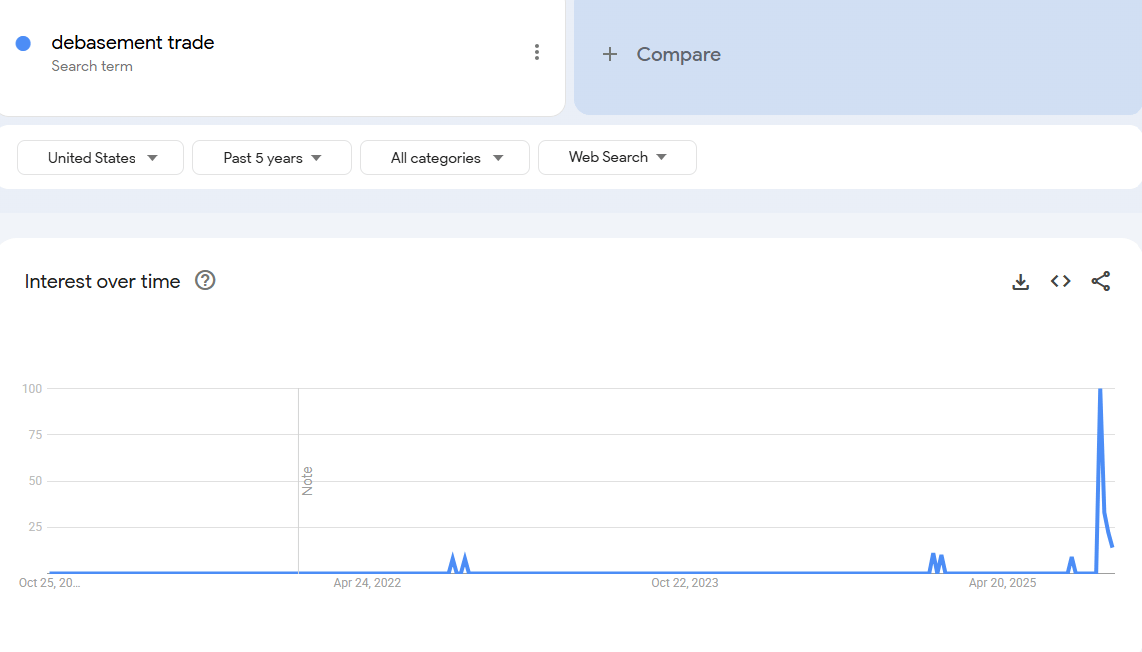

Por eso todas las discusiones recientes sobre la “operación de devaluación” han llamado nuestra atención.

Datos: Google Trends

Datos: Google Trends

Creemos que el momento de interesarse por la “operación de devaluación” fue hace unos años. En ese entonces, el precio de bitcoin era de 25,000 dólares y el oro costaba 2,000 dólares. Nadie hablaba de ello, excepto los analistas de criptomonedas y macroeconomía.

Desde nuestro punto de vista, esta “operación” está prácticamente completada.

Por lo tanto, nuestro trabajo es entender las condiciones que la crearon y si esas condiciones seguirán existiendo.

¿Qué impulsó esta operación? En nuestra opinión, principalmente dos factores.

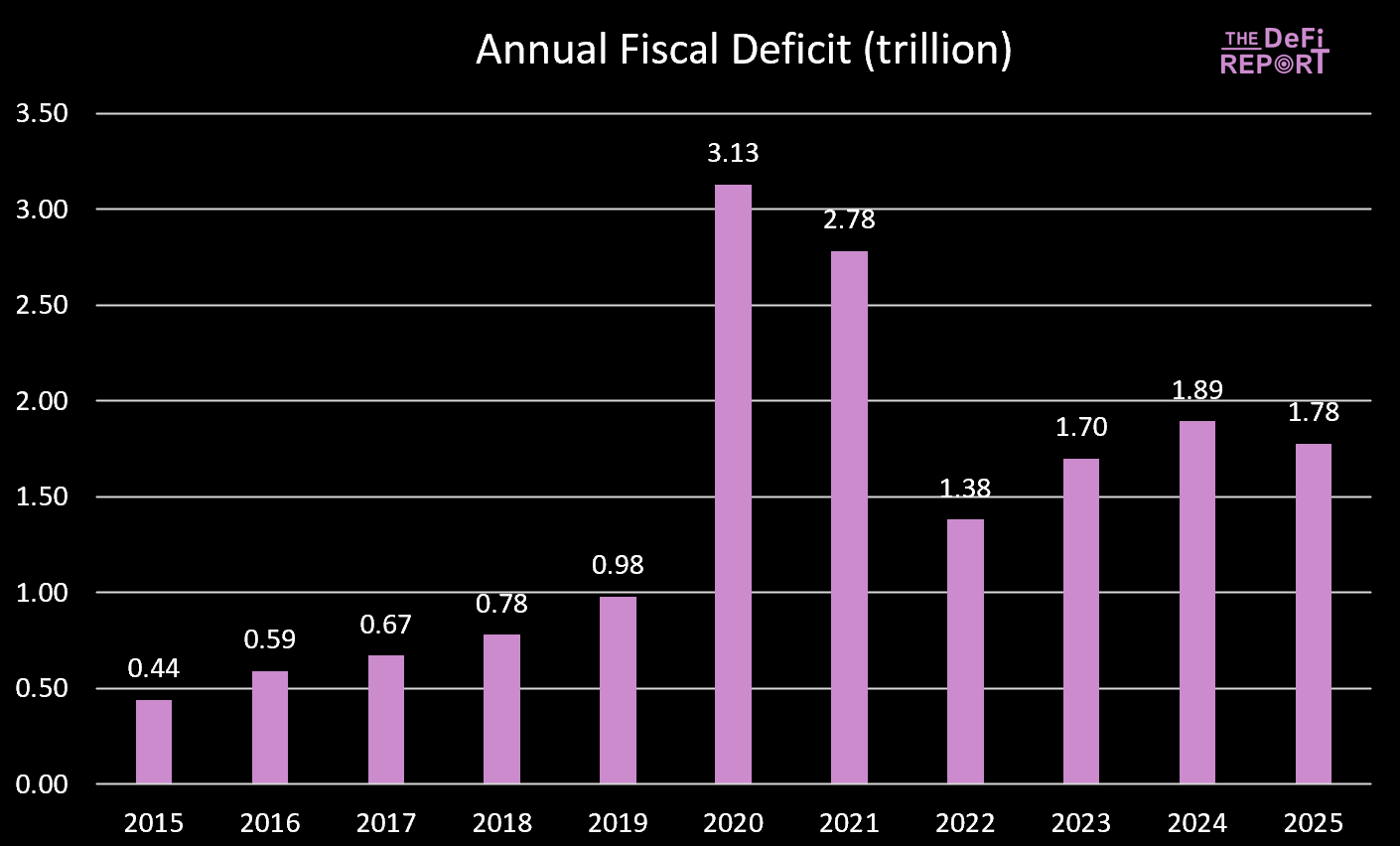

1. Gasto del Tesoro. Durante la administración Biden, implementamos déficits fiscales masivos.

Datos: US Treasury

Datos: US Treasury

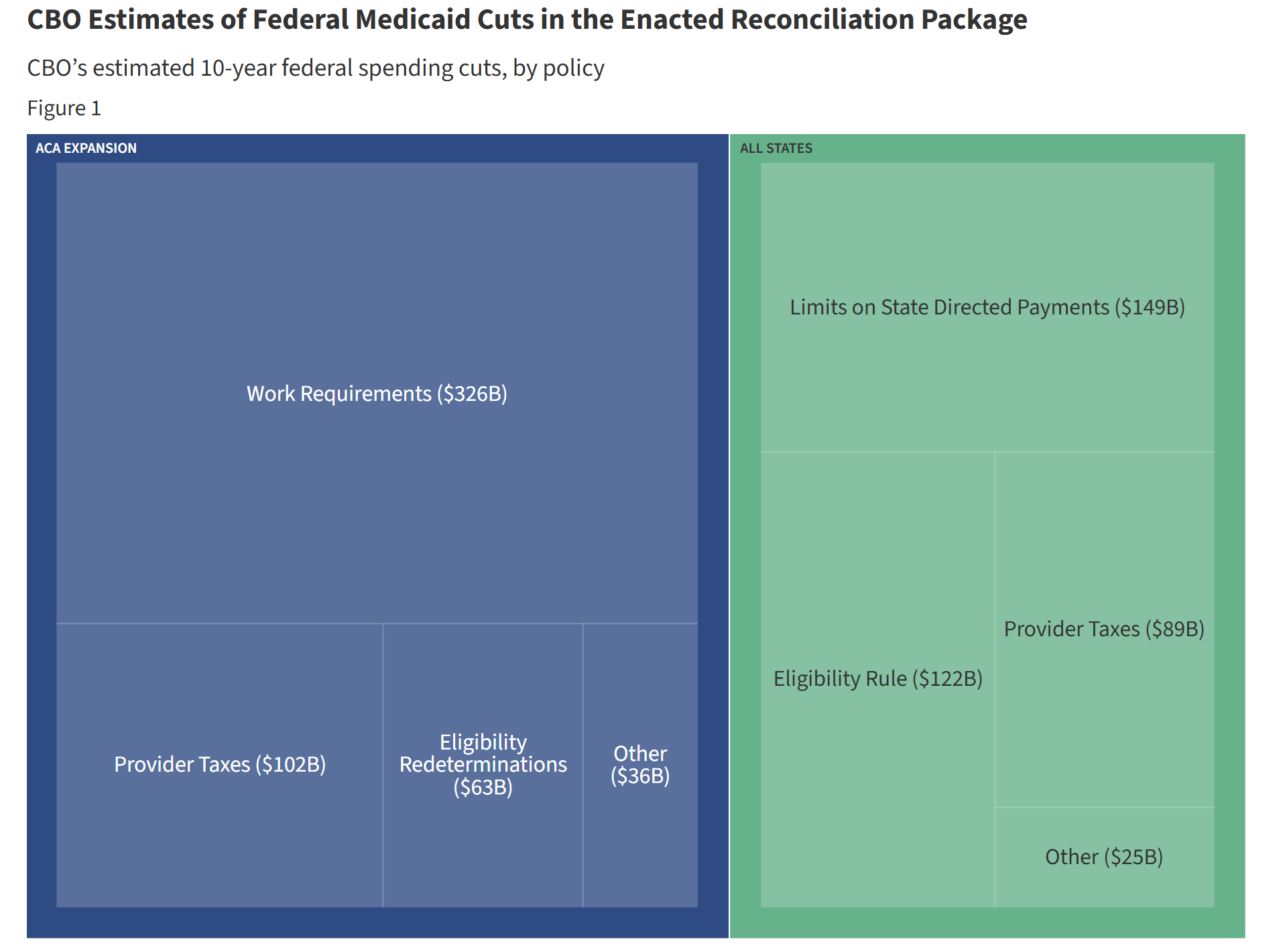

El año fiscal 2025 acaba de terminar y el déficit ha disminuido ligeramente, principalmente debido al aumento de los ingresos fiscales (aranceles) y no a la reducción del gasto. Sin embargo, se espera que la “Big Beautiful Bill” logre recortes de gasto mediante la reducción de beneficios de Medicaid y del Programa de Asistencia Nutricional Suplementaria (SNAP).

Datos: KFF (Kaiser Family Foundation) Comparación de recortes con la trayectoria actual de gasto

Datos: KFF (Kaiser Family Foundation) Comparación de recortes con la trayectoria actual de gasto

Durante el mandato de Biden, el gasto gubernamental y las transferencias han inyectado liquidez continuamente en la economía. Pero bajo la “Big Beautiful Bill”, el crecimiento del gasto se está desacelerando.

Esto significa que el dinero que el gobierno inyecta en la economía se está reduciendo.

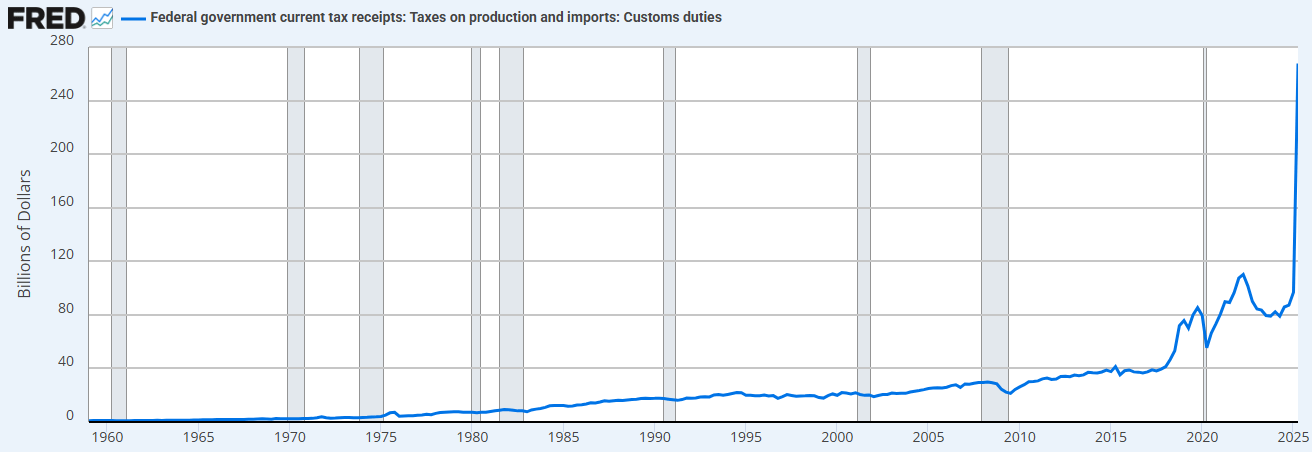

Además, el gobierno está extrayendo fondos de la economía a través de aranceles.

Datos: FRED (Federal Reserve Economic Data de St. Louis)

Datos: FRED (Federal Reserve Economic Data de St. Louis)

La combinación de restricciones de gasto (en comparación con la administración anterior) y el aumento de aranceles significa que el Tesoro ahora está absorbiendo liquidez en lugar de suministrarla.

Por eso necesitamos recortar las tasas de interés.

“Vamos a reprivatizar la economía, revitalizar el sector privado y reducir el tamaño del sector público.” - Scott Bessent

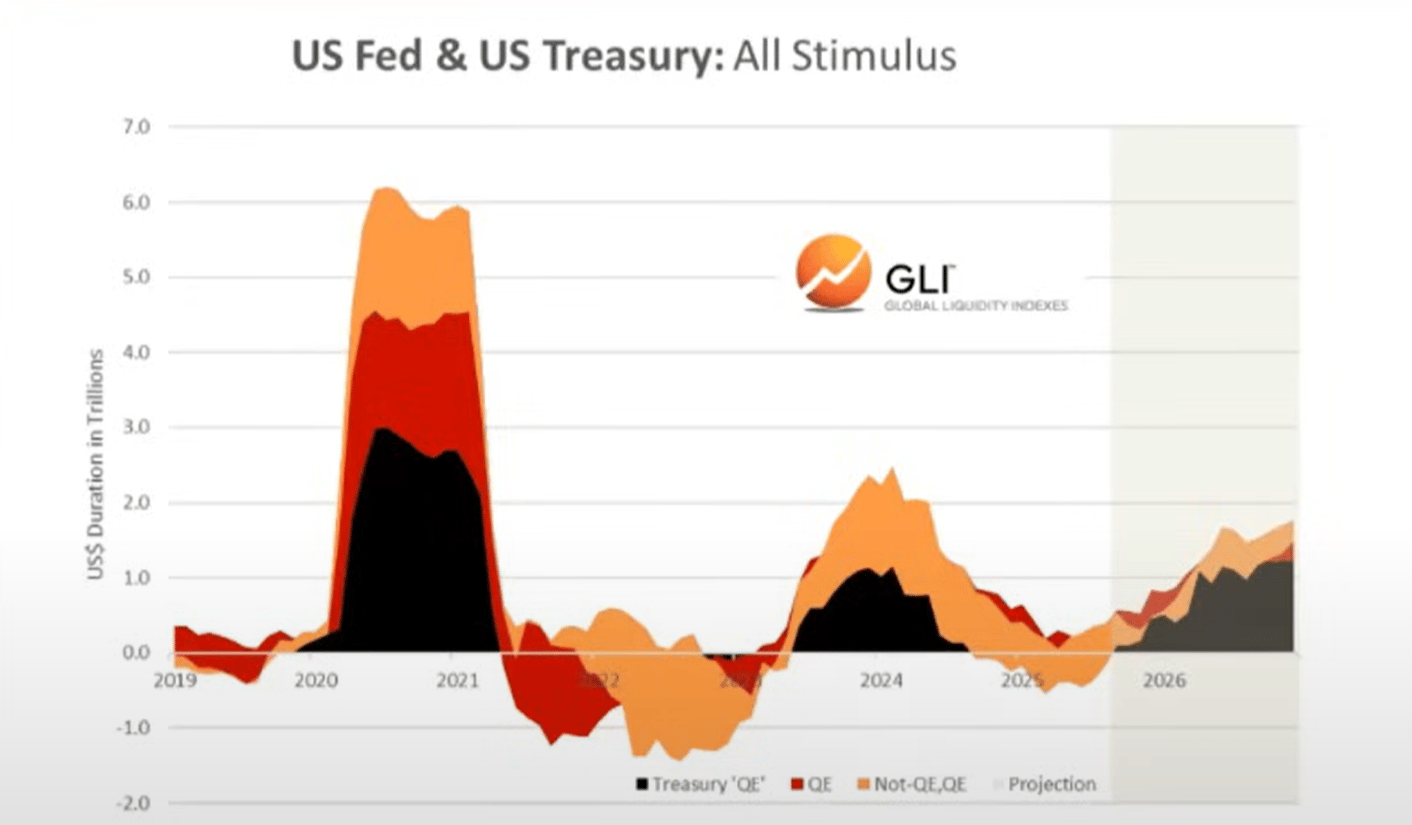

2. “Quantitative Easing del Tesoro” (Treasury QE). Para financiar el gasto excesivo del Tesoro durante la administración Biden, también hemos visto una nueva forma de “quantitative easing” (QE). Podemos observar esto a continuación (línea negra). El “QE del Tesoro” financió el gasto gubernamental mediante letras a corto plazo en lugar de bonos a largo plazo, lo que sostuvo el mercado.

Datos: Global Liquidity Index

Datos: Global Liquidity Index

Creemos que el gasto fiscal y el QE del Tesoro impulsaron la “operación de devaluación” y la “burbuja de todo” (“everything bubble”) que hemos visto en los últimos años.

Pero ahora estamos en transición hacia la “economía Trump”, donde el sector privado toma el relevo del Tesoro.

De nuevo, esta es la razón por la que necesitan bajar las tasas de interés: para poner en marcha el sector privado a través de préstamos bancarios.

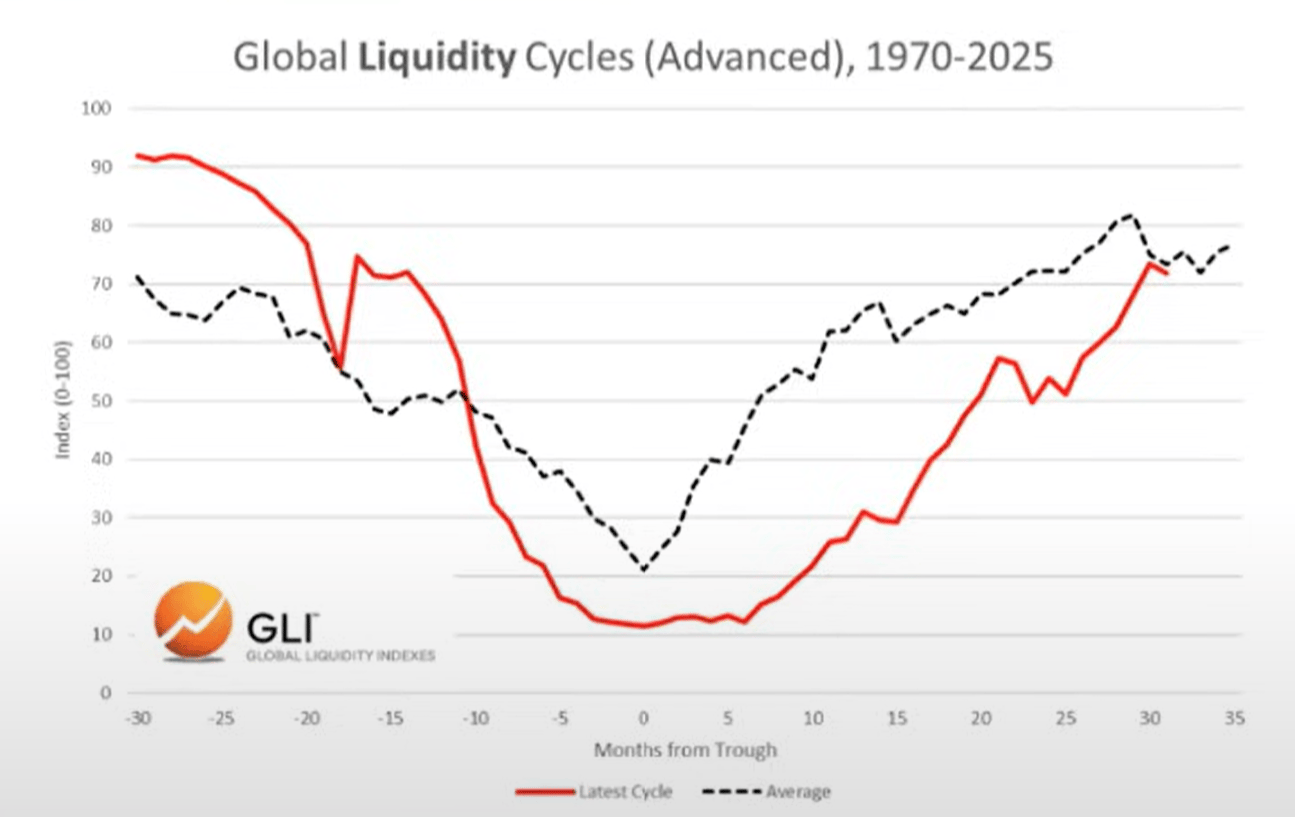

A medida que entramos en este período de transición, el ciclo de liquidez global parece estar alcanzando su punto máximo...

El ciclo de liquidez global está alcanzando su punto máximo y retrocediendo

Ciclo actual vs ciclo promedio

A continuación, podemos observar la comparación entre el ciclo actual (línea roja) y el ciclo promedio histórico desde 1970 (línea gris).

Datos: Global Liquidity Index

Datos: Global Liquidity Index

Asignación de activos

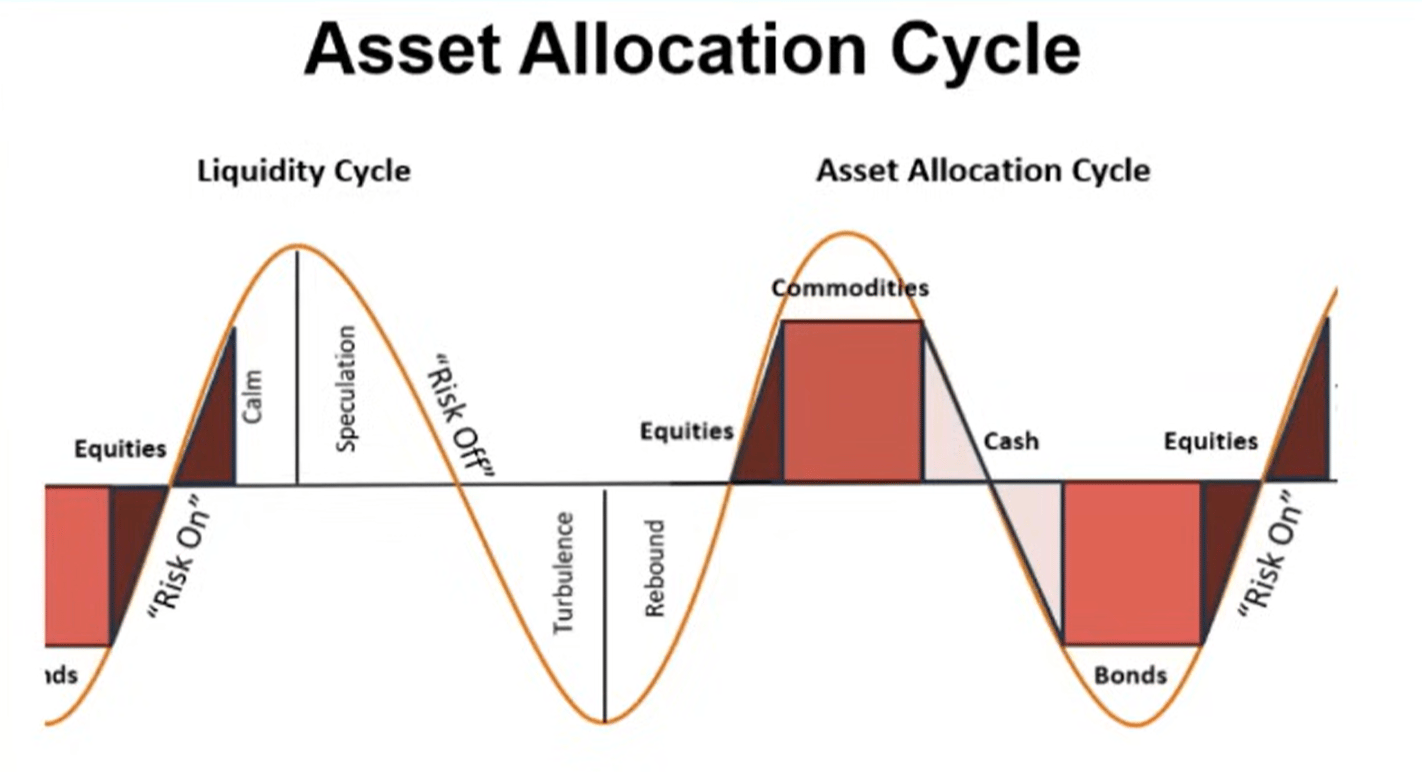

Basándonos en el trabajo del Sr. Howell sobre el Global Liquidity Index, podemos observar el ciclo típico de liquidez y su correspondencia con la asignación de activos.

Las materias primas suelen ser los últimos activos en caer, y eso es exactamente lo que estamos viendo hoy (oro, plata, cobre, paladio).

Desde esta perspectiva, el ciclo actual parece muy típico.

Datos: Global Liquidity Index

Datos: Global Liquidity Index

Entonces, si la liquidez realmente está alcanzando su punto máximo, esperamos que los inversores roten hacia efectivo y bonos a medida que el entorno cambie. Para ser claros, esta parte del proceso aún no ha comenzado (el mercado sigue siendo “risk-on”).

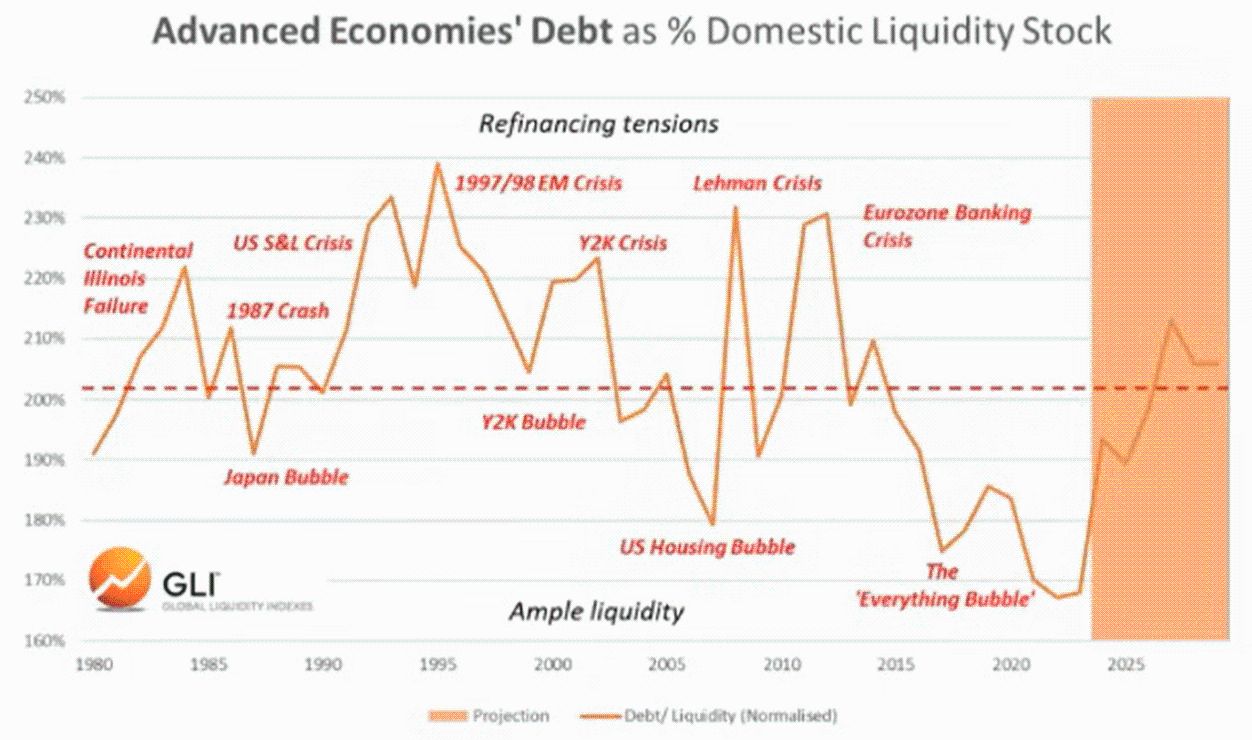

Deuda y liquidez

Según el Global Liquidity Index, la relación deuda/liquidez de las principales economías alcanzó su nivel más bajo desde 1980 a finales del año pasado. Ahora está aumentando y se espera que continúe subiendo hasta 2026.

Datos: Global Liquidity Index

Datos: Global Liquidity Index

El aumento de la relación deuda/liquidez hace que sea más difícil atender la deuda pendiente de varios trillones de dólares que necesita ser refinanciada.

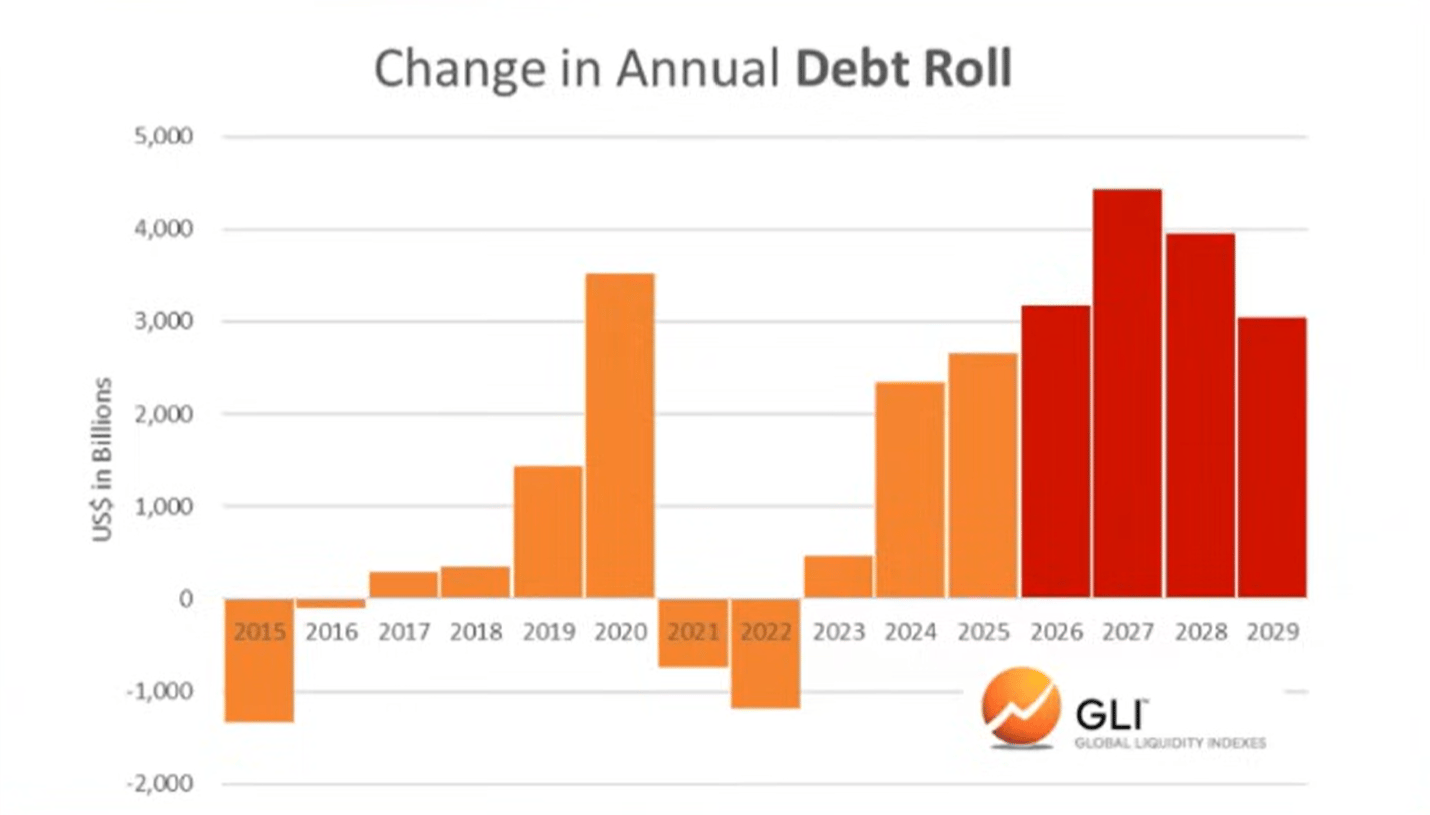

Datos: Global Liquidity Index

Datos: Global Liquidity Index

Bitcoin y la liquidez global

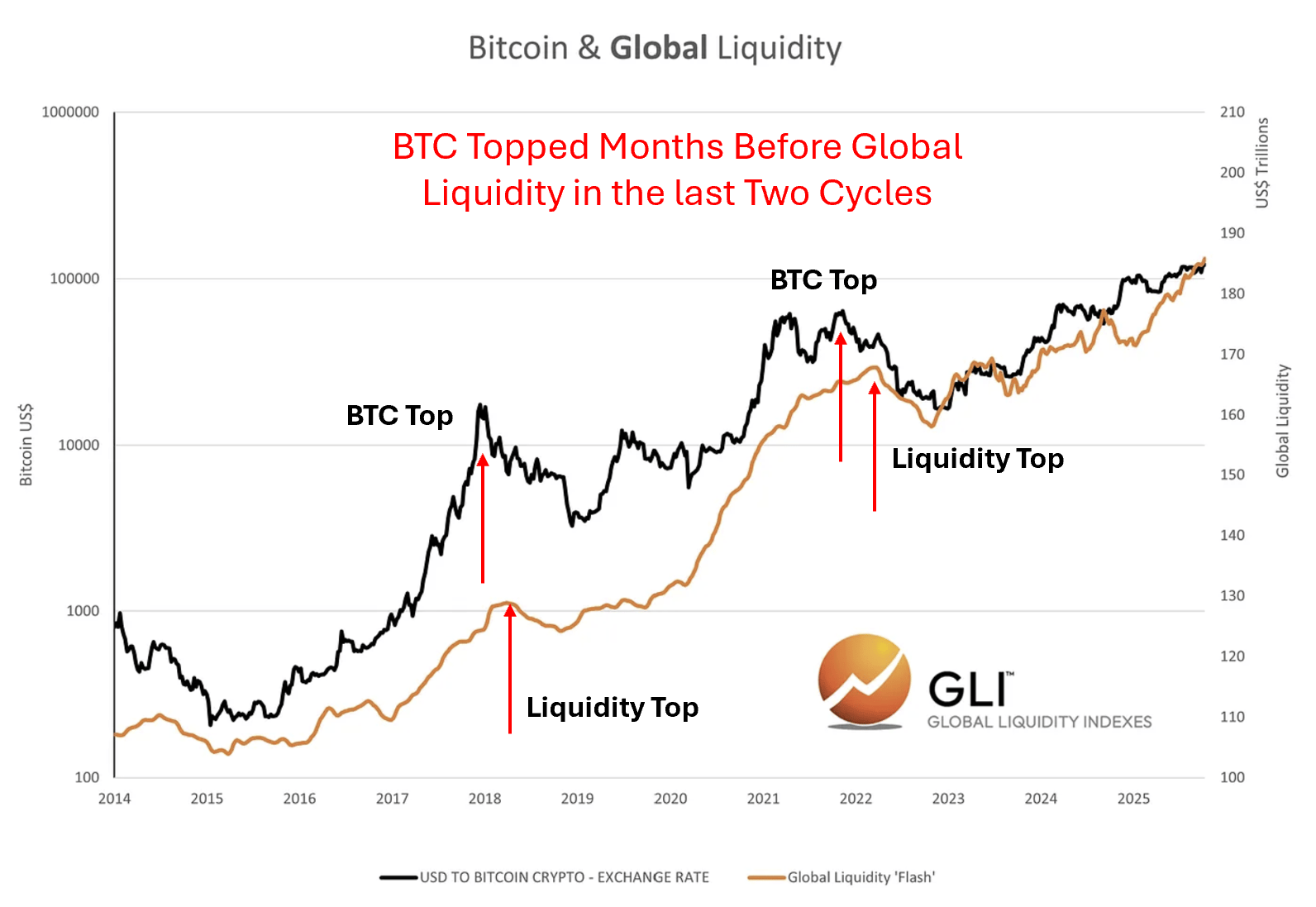

Por supuesto, bitcoin ha “anticipado” el pico de liquidez global en los dos últimos ciclos. En otras palabras, bitcoin alcanzó su máximo unos meses antes de que la liquidez global comenzara a caer, anticipando aparentemente la posterior disminución.

Datos: Global Liquidity Index

Datos: Global Liquidity Index

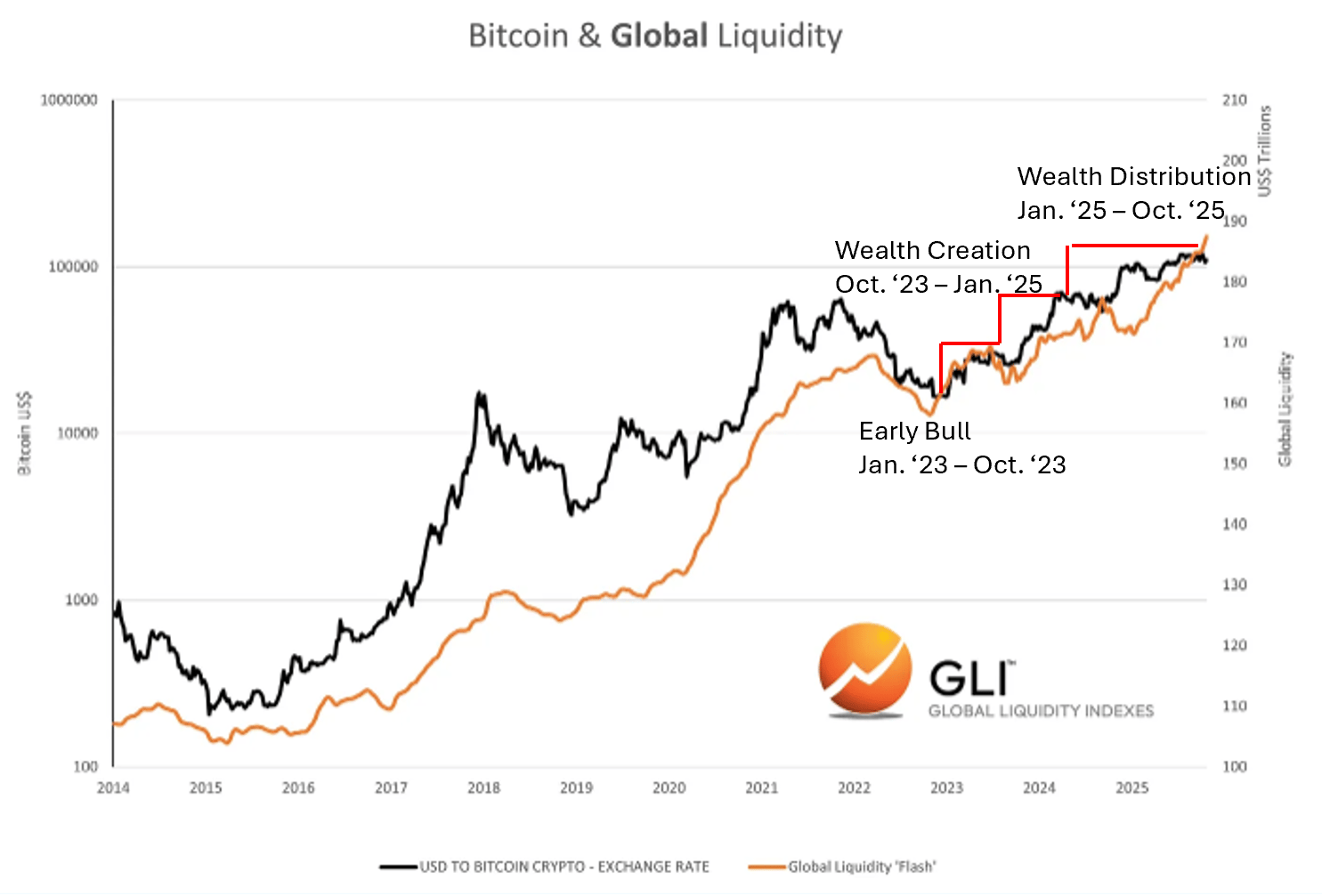

No sabemos si esto está ocurriendo ahora. Pero sí sabemos que el ciclo de las criptomonedas siempre ha seguido de cerca el ciclo de liquidez.

Correspondencia con el ciclo de las criptomonedas

Datos: Global Liquidity Index

Datos: Global Liquidity Index

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Fiscales estadounidenses solicitan cinco años de prisión para los fundadores de Samourai Wallet

Los fiscales estadounidenses buscan una condena de 60 meses de prisión para los fundadores de Samourai Wallet, Keonne Rodriguez y William Lonergan Hill, por operar un negocio de transmisión de dinero sin licencia. Los fiscales alegaron que Rodriguez y Lonergan gestionaron un servicio de mezclado de criptomonedas que ayudó a lavar al menos 237 millones de dólares en ingresos criminales durante casi una década. La sentencia de Rodriguez está programada para el 6 de noviembre, mientras que la de Hill está prevista para el 7 de noviembre.

El precio de Bitcoin apunta a los $92K mientras nuevos compradores entran en modo de 'capitulación'

Berachain distribuye binario de hard fork para abordar el exploit de Balancer V2

La Fundación Berachain anunció que ha distribuido el binario de hard fork de emergencia a los validadores. Los validadores detuvieron la red el lunes, ya que el exploit en Balancer V2 expuso vulnerabilidades en el exchange descentralizado nativo de Berachain.

Más de 1.3 billones de dólares en posiciones de criptomonedas fueron liquidadas cuando bitcoin cayó por debajo de los $104,000, afectando a un mercado 'frágil'.

Quick Take Bitcoin ha caído por debajo de $104,000, lo que ha provocado al menos 1.37 billones de dólares en liquidaciones, principalmente en posiciones largas, según datos de CoinGlass. Los analistas apuntan al temor persistente tras la caída del 10 de octubre, las salidas de ETF, el cierre del gobierno estadounidense y la reducción de la liquidez global como posibles catalizadores de esta caída.