El nuevo banco cripto: la riqueza permanece en la cadena, el consumo no necesita salir de la cadena

Permitir a las personas utilizar sus propios activos de criptomonedas sin tener que renunciar a la custodia propia o convertirlos frecuentemente en depósitos bancarios.

Permitir que las personas utilicen sus propios activos de criptomonedas sin tener que renunciar a la custodia propia ni convertirlos frecuentemente en depósitos bancarios.

Escrito por: Chilla

Traducción: Block unicorn

Prólogo

En la economía del comportamiento existe un principio sobre las cuentas mentales. La actitud de las personas hacia el dinero varía según el lugar donde se almacene. Cien dólares en una cuenta corriente parecen estar disponibles para gastar libremente, mientras que cien dólares en una cuenta de jubilación parecen intocables. Aunque el dinero en sí es intercambiable, el lugar donde se guarda afecta la percepción que tienes sobre él.

Sam Kazemian, fundador de Frax, llama a esto la “teoría del patrimonio neto”. Las personas tienden a guardar su dinero de bolsillo donde ya se encuentra la mayor parte de su riqueza. Si tu patrimonio está principalmente en cuentas de acciones y bonos de Charles Schwab, guardarás dólares en la cuenta bancaria asociada porque transferir fondos entre ambas es muy conveniente. Si tu patrimonio está principalmente en una wallet de Ethereum y posiciones DeFi, querrás que los dólares interactúen igual de fácilmente con el mundo DeFi.

Por primera vez en la historia, una cantidad considerable de personas guarda la mayoría de su riqueza on-chain. Están cansados de tener que transferir fondos a través de bancos tradicionales solo para comprar una taza de café.

Los nuevos bancos cripto están resolviendo este problema construyendo plataformas que integran todas las funciones en un solo lugar. Con estas plataformas, puedes ahorrar con stablecoins que generan intereses y gastar con una tarjeta Visa, sin necesidad de tocar una cuenta bancaria tradicional.

El rápido crecimiento de estas plataformas es una respuesta del mercado al hecho de que las criptomonedas finalmente tienen suficientes usuarios reales y suficiente capital real on-chain, lo que hace que valga la pena construir este tipo de plataformas.

Integración fluida de stablecoins en el consumo diario

Durante más de una década, las criptomonedas han prometido eliminar intermediarios, reducir costes y dar más control a los usuarios. Pero siempre ha existido un problema: los comercios no aceptan criptomonedas, y convencer a todos los comercios de que las acepten es imposible.

No puedes pagar el alquiler con USDC. Tu empleador no te paga el salario en ETH. El supermercado no acepta stablecoins. Incluso si inviertes toda tu riqueza en criptomonedas, aún necesitas una cuenta bancaria tradicional para vivir normalmente. Cada conversión entre cripto y moneda fiduciaria genera comisiones, retrasos en la liquidación y fricción.

Por eso la mayoría de los proyectos de pagos cripto han fracasado. BitPay intentó que los comercios aceptaran bitcoin directamente. Lightning Network construyó infraestructura peer-to-peer, pero tuvo dificultades con la gestión de liquidez y la fiabilidad del enrutamiento. Ninguno logró una adopción significativa porque el coste de conversión era demasiado alto. Los comercios necesitaban estar seguros de que los clientes usarían ese método de pago. Los clientes necesitaban estar seguros de que los comercios lo aceptarían. Nadie quería ser el primero en actuar.

Los nuevos bancos cripto ocultan el problema de coordinación. Gastas stablecoins desde tu wallet de autocustodia. El nuevo banco convierte las stablecoins en dólares y liquida con el comercio a través de Visa o Mastercard. La cafetería recibe dólares como siempre. Ni siquiera saben que hubo una transacción cripto involucrada.

No necesitas convencer a todos los comercios de que acepten criptomonedas. Solo necesitas simplificar el proceso de conversión para que los usuarios puedan pagar con cripto en cualquier comercio que acepte tarjetas de débito normales (básicamente, en todas partes).

Tres infraestructuras básicas maduraron simultáneamente en 2025, haciendo posible lo que durante años fue un intento fallido.

Primero, las stablecoins se legalizaron. La “GENIUS Act” aprobada en julio de 2025 proporcionó un marco legal claro para la emisión de stablecoins. El Secretario del Tesoro, Scott Besant, predijo que para 2030 el volumen de transacciones con stablecoins para pagos alcanzaría los 3 trillions de dólares. Esto equivale a que el Tesoro de EE. UU. declare oficialmente que las stablecoins son parte del sistema financiero.

Segundo, la infraestructura de tarjetas bancarias se ha convertido en un commodity. Empresas como Bridge ofrecen APIs listas para usar, permitiendo a los equipos lanzar productos bancarios virtuales completos en cuestión de semanas. Stripe adquirió Bridge por 1.1 billions de dólares. Los equipos ya no necesitan negociar directamente con las redes de tarjetas ni construir relaciones bancarias desde cero.

Tercero, ahora la gente realmente tiene riqueza on-chain. Los primeros intentos de pagos cripto fracasaron porque los usuarios no poseían grandes patrimonios netos en cripto. La mayoría de los ahorros estaban en cuentas de valores tradicionales y planes de jubilación 401k. Las criptomonedas se veían como herramientas especulativas, no como lugares para guardar los ahorros de toda la vida.

Ahora la situación es diferente. Los usuarios jóvenes y nativos cripto ahora tienen grandes patrimonios en wallets de Ethereum, posiciones de staking y protocolos DeFi. Las cuentas mentales de las personas han cambiado. Dejar fondos on-chain y gastar directamente desde ahí es mucho más fácil que convertirlos de nuevo en depósitos bancarios.

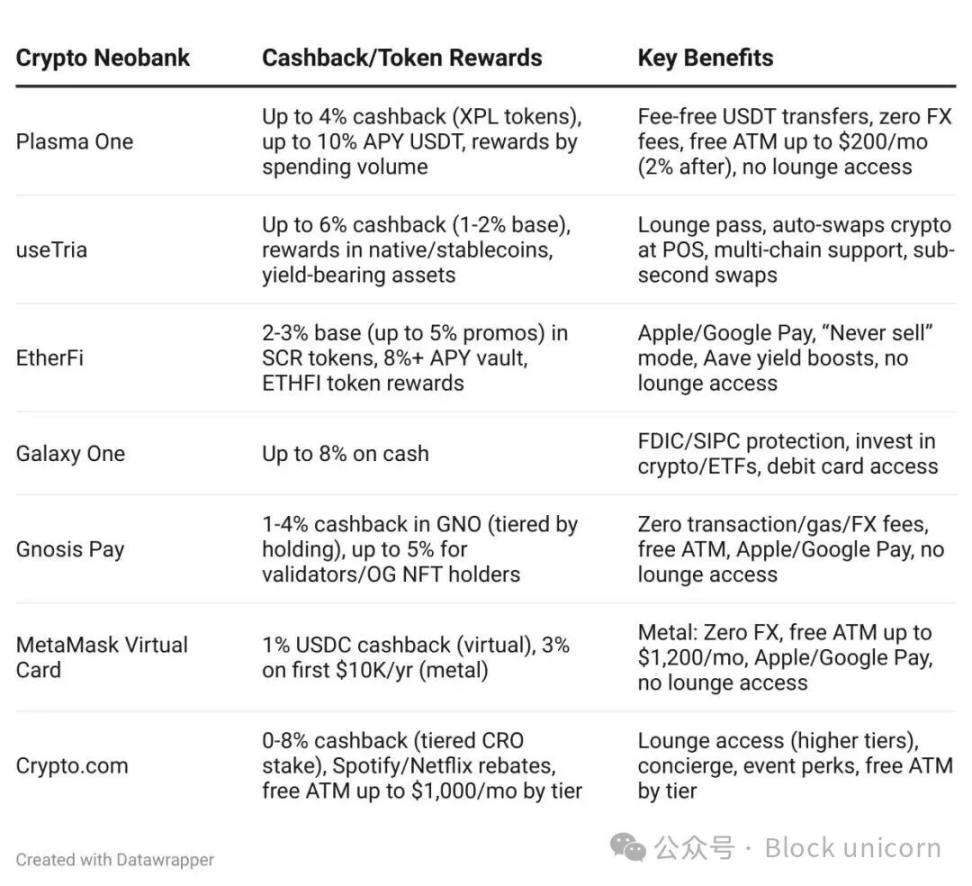

Productos y sus funciones

Las diferencias entre los nuevos bancos cripto radican principalmente en el rendimiento, las tasas de cashback y la cobertura geográfica. Pero todos resuelven el mismo problema central: permitir que las personas utilicen sus activos de criptomonedas sin renunciar a la custodia propia ni convertirlos frecuentemente en depósitos bancarios.

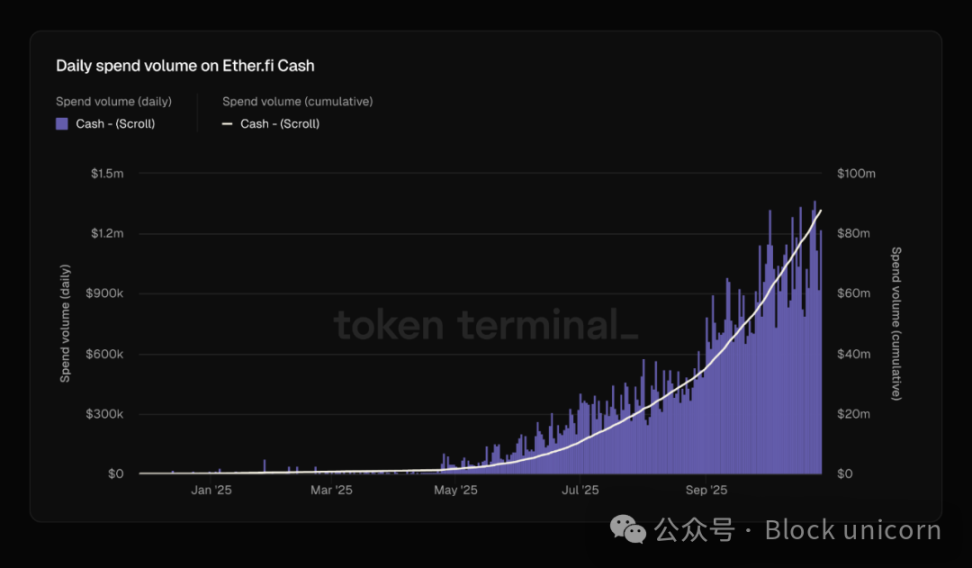

EtherFi procesa más de 1 millón de dólares diarios en gastos con tarjeta de crédito, y ha duplicado esa cifra en los últimos dos meses. Igualmente, la emisión y quema del stablecoin EURe de Monerium también ha crecido significativamente.

Esta diferencia es crucial porque demuestra que estas plataformas están facilitando actividad económica real, no solo especulación entre criptomonedas. El capital está saliendo del círculo cripto y entrando en la economía más amplia.

Ese puente que siempre faltó, por fin se ha construido.

En el último año, el panorama competitivo ha cambiado radicalmente. Plasma One, como el primer neobanco nativo de stablecoins, se lanzó enfocado en mercados emergentes con acceso limitado a dólares. Tria, construido sobre Arbitrum, ofrece wallets de autocustodia y transacciones sin gas. EtherFi ha evolucionado de un protocolo de restaking de liquidez a un neobanco consolidado con un TVL de 11 billions de dólares. UR, de Mantle, prioriza la regulación y el cumplimiento suizos, apuntando al mercado asiático.

Cada uno tiene su propio enfoque, pero todos resuelven la misma cuestión: ¿cómo gastar la riqueza on-chain directamente sin perder tiempo con la banca tradicional?

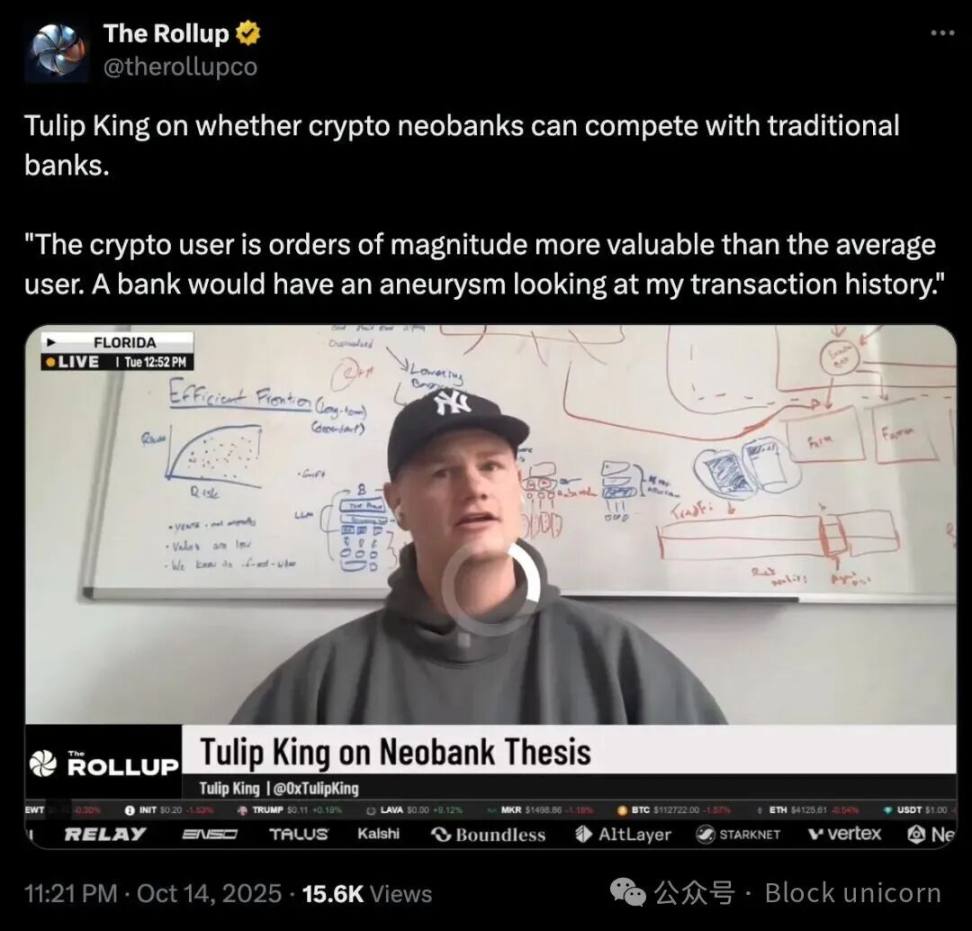

Los nuevos bancos cripto pueden competir incluso con menor escala por otra razón: los usuarios son intrínsecamente más valiosos. El saldo promedio de una cuenta corriente en EE. UU. es de unos 8.000 dólares. Pero los usuarios nativos cripto suelen mover sumas de seis o siete cifras entre diferentes protocolos, blockchains y plataformas. Su volumen de transacción equivale al de cientos de clientes de bancos tradicionales. Esto cambia por completo la economía unitaria tradicional. Los nuevos bancos cripto no necesitan millones de usuarios para ser rentables, solo unos pocos miles de clientes adecuados. Los bancos tradicionales buscan economías de escala porque cada cliente aporta ingresos limitados. Los nuevos bancos cripto pueden construir negocios sostenibles con una base de usuarios más pequeña porque cada cliente genera entre 10 y 100 veces más valor en comisiones de transacción, ingresos por intercambio y gestión de activos. Todo cambia cuando los usuarios dejan de ingresar dos veces al mes 2.000 dólares de salario como en la banca tradicional.

Cada nuevo banco cripto ha construido de forma independiente la misma arquitectura: cuentas separadas de gasto y ahorro. Stablecoins de pago como FRAUSD de Frax, respaldadas por bonos del Estado de bajo riesgo, están diseñadas para una adopción generalizada y simplifican la integración de comercios. Stablecoins de rendimiento como sUSDe de Ethena optimizan los rendimientos mediante complejas estrategias de arbitraje y DeFi, que pueden generar entre un 4% y un 12% de rentabilidad anual, pero cuya complejidad supera la capacidad de evaluación de los comercios. Hace unos años, DeFi intentó fusionar estas categorías, asumiendo que todos los activos serían de rendimiento por defecto, pero se descubrió que la fricción de combinar estas funciones superaba los problemas que resolvía. Los bancos tradicionales separan cuentas corrientes y de ahorro por requisitos regulatorios. Las criptomonedas están replanteando esta separación desde cero, porque necesitas una capa de pagos que maximice la aceptación y una capa de ahorro que maximice el rendimiento. Intentar optimizar ambas a la vez solo perjudica a ambas.

Los nuevos bancos cripto pueden ofrecer rendimientos que los bancos tradicionales no pueden igualar. Aprovechan los rendimientos de los bonos del Estado que respaldan las stablecoins, añadiendo solo un proceso de pago para cumplir con la normativa. Los bancos tradicionales no pueden competir en tasas de interés porque su estructura de costes es fundamentalmente más alta, con sucursales físicas, sistemas heredados y costes regulatorios. Los nuevos bancos eliminan todos estos costes y devuelven el ahorro a los usuarios.

El sector cripto ha intentado muchas veces construir sistemas de pago. ¿Qué es diferente esta vez?

Esta vez es diferente porque finalmente se cumplen los tres requisitos necesarios al mismo tiempo. El marco regulatorio es lo suficientemente claro y los bancos están dispuestos a participar; la infraestructura es lo suficientemente madura para que los equipos puedan lanzar productos rápidamente; y, lo más importante, hay suficientes usuarios on-chain con suficiente riqueza para garantizar la viabilidad del mercado.

Las cuentas mentales de las personas han cambiado. Antes, la gente guardaba su riqueza en cuentas tradicionales y especulaba con criptomonedas. Ahora, la gente guarda su riqueza en criptomonedas y solo las convierte en moneda fiduciaria cuando necesita gastar. Los nuevos bancos están construyendo la infraestructura para adaptarse a este cambio de comportamiento.

El dinero siempre ha sido la historia que contamos sobre el valor. Durante siglos, esta historia ha requerido intermediarios para verificarla: los bancos custodian los libros, los gobiernos respaldan la moneda, las redes de tarjetas procesan las transacciones. Las criptomonedas prometieron reescribir esta historia sin intermediarios, pero la realidad es que aún necesitamos a alguien que traduzca entre la narrativa antigua y la nueva. Tal vez los nuevos bancos puedan desempeñar ese papel. Lo fascinante es que, al construir puentes entre dos sistemas monetarios, no están creando algo completamente nuevo. Solo están redescubriendo patrones que existen desde hace siglos, porque reflejan la naturaleza fundamental de la relación humana con el dinero. La tecnología cambia constantemente, pero la historia que contamos sobre qué es el dinero y dónde debe estar permanece sorprendentemente igual. Quizá esa sea la verdadera lección: pensamos que estamos revolucionando las finanzas, pero en realidad solo estamos trasladando la riqueza a donde encaja con la narrativa existente.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Zerohash obtiene la licencia MiCA de la UE, ¿está Mastercard lista para invertir 2 mil millones de dólares?

El precio de Bitcoin cae por debajo de $100K mientras las liquidaciones de criptomonedas superan los $1.3 billones

Bitcoin cayó por debajo de los $100,000 el martes, ampliando las pérdidas al 20% desde los máximos de octubre. Más de 339,000 traders fueron liquidados, sumando un total de $1.3 billions en todos los mercados de criptomonedas.

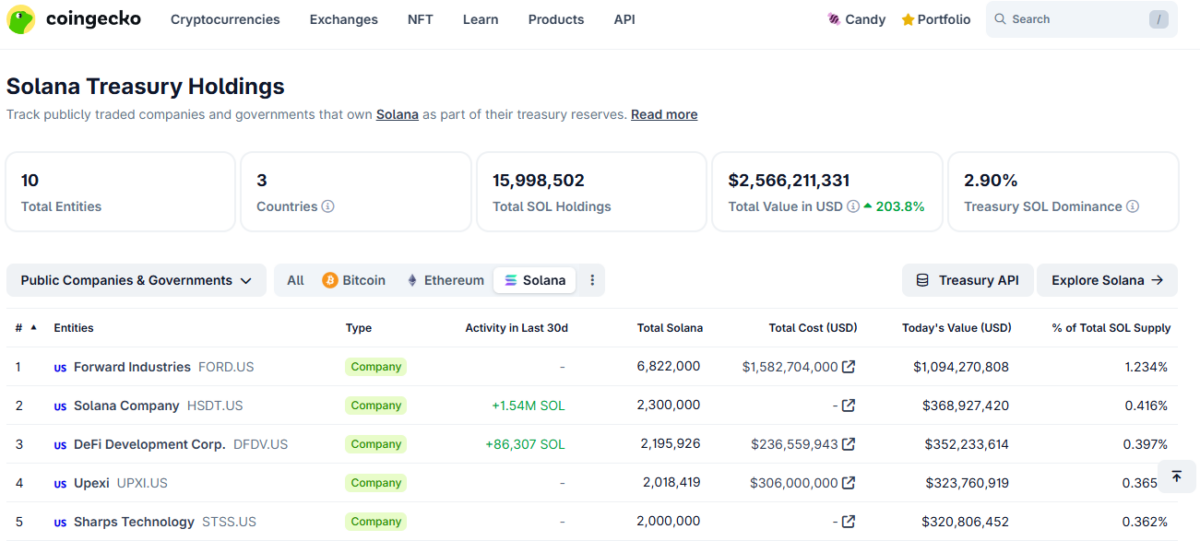

Forward Industries autoriza recompra de 1 billón de dólares mientras crece el tesoro de Solana

Forward Industries anuncia un programa de recompra de acciones por valor de 1 billón de dólares hasta 2027, mientras mantiene la mayor tesorería de Solana del mundo con 6.8 millones de tokens SOL.

El Diario: El gestor externo de fondos de Stream Finance revela una pérdida de 93 millones de dólares, Sequans vende casi un tercio de sus tenencias de bitcoin y más.

El protocolo DeFi Stream Finance suspendió temporalmente todos los retiros y depósitos después de que un gestor externo de fondos revelara una pérdida de 93 millones de dólares en sus activos. La firma de tesorería de activos digitales con sede en París, Sequans, informó el martes que vendió 970 BTC para pagar 94,5 millones de dólares en deuda convertible, reduciendo sus tenencias a 2.264 BTC.