El efecto mariposa del robo de Balancer: ¿por qué XUSD perdió su paridad?

Cuestiones de larga data relacionadas con el apalancamiento, la construcción de oráculos y la transparencia de PoR vuelven a salir a la luz.

Traducción original: TechFlow de Deep Tide

Resumen

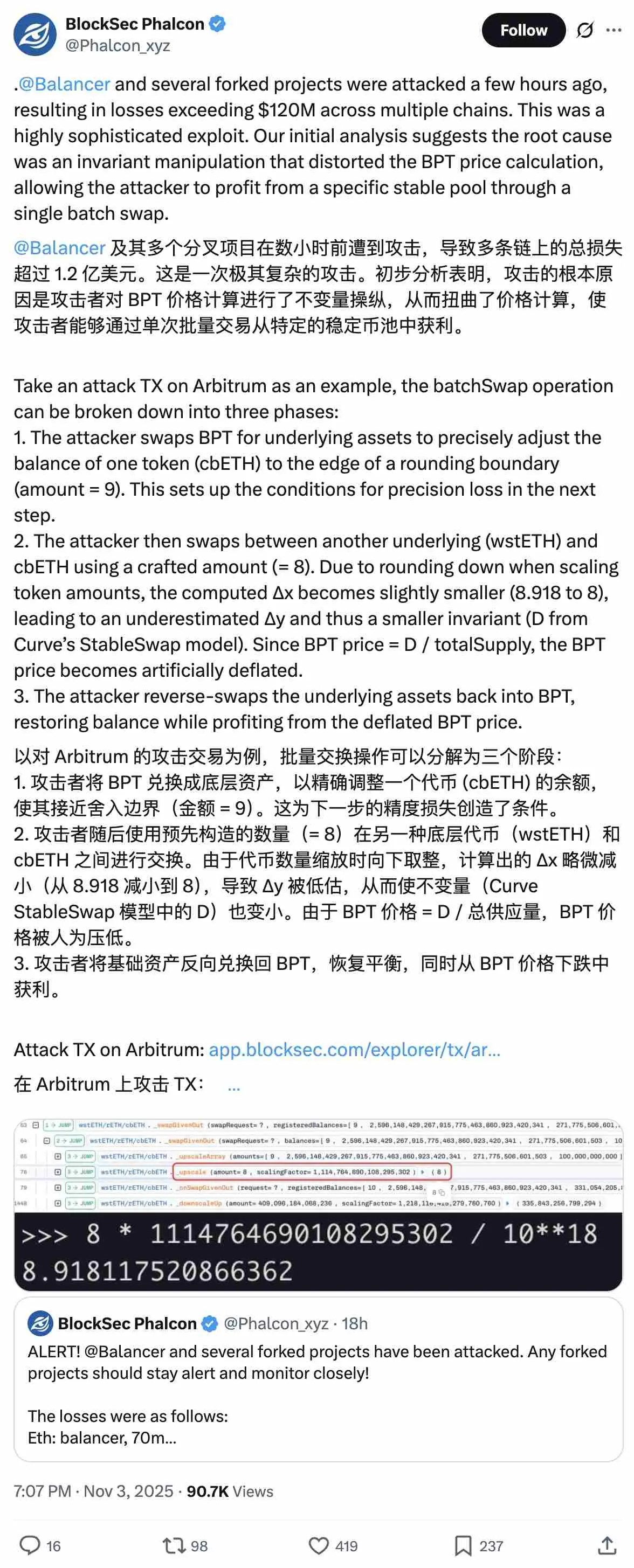

Horas después de que la plataforma multichain @Balancer sufriera un ataque de vulnerabilidad que generó una amplia incertidumbre en el sector DeFi, @berachain ejecutó de emergencia un hard fork y @SonicLabs congeló la cartera del atacante.

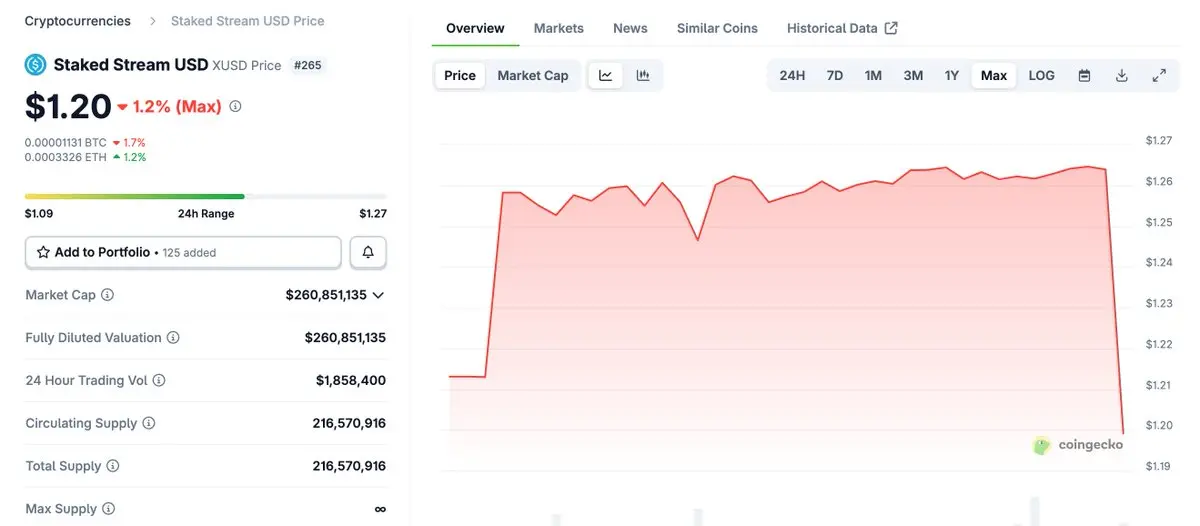

Posteriormente, el precio de la stablecoin xUSD de Stream Finance se desvió significativamente de su rango objetivo, mostrando una clara desvinculación.

Reaparición de problemas a largo plazo

Las disputas de larga data en torno a las operaciones apalancadas, la construcción de oráculos y la transparencia de la prueba de reservas (PoR) vuelven a estar en el centro de atención.

Este es precisamente el caso típico de un “evento de presión reflexiva” que describimos el pasado viernes en el artículo “La caja negra/tesorería de DeFi”.

¿Qué sucedió?/Antecedentes

La vulnerabilidad de Balancer v2 se propagó en varias cadenas, y durante un periodo considerable no estaba claro qué pools de liquidez se vieron afectados ni qué redes o protocolos integrados estaban directamente expuestos al riesgo.

Pánico de capital en un vacío informativo

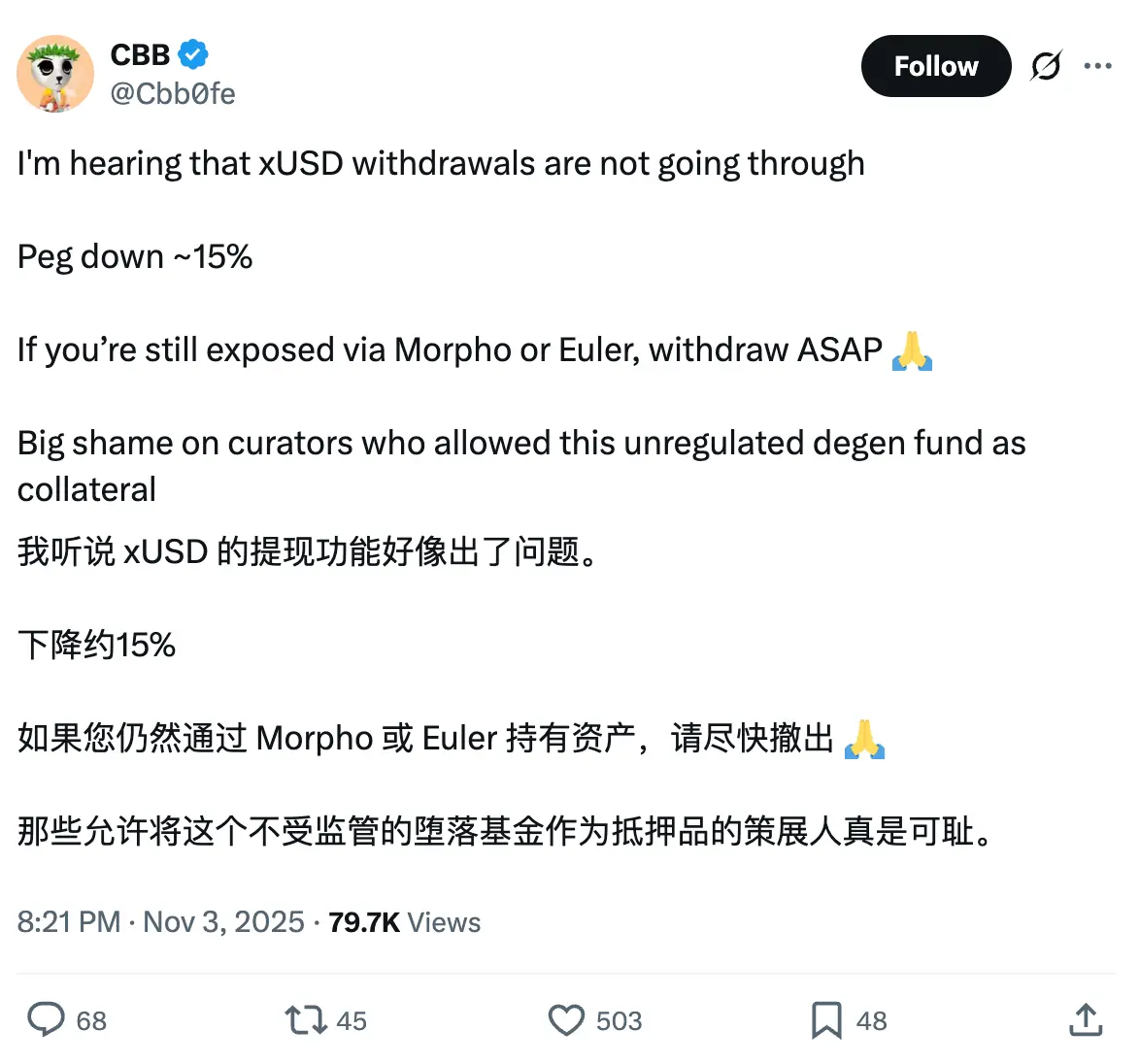

En ausencia de información, la reacción del capital fue la de siempre: los depositantes se apresuraron a retirar liquidez de cualquier lugar que consideraran directa o indirectamente afectado, incluyendo Stream Finance.

Controversia por falta de transparencia

Actualmente, Stream Finance no mantiene un panel de transparencia integral ni una prueba de reservas (Proof of Reserve); sin embargo, proporciona un enlace a Debank Bundle para mostrar sus posiciones on-chain.

No obstante, tras el estallido de la vulnerabilidad, estas simples divulgaciones no lograron aclarar la exposición al riesgo: el precio de xUSD (el producto de dólar de rendimiento compuesto de Stream) cayó de su precio objetivo de $1.26 a $1.15, recuperándose actualmente a $1.20, mientras los usuarios reportan que los retiros han sido suspendidos.

Riesgos y controversias de Stream Finance

Stream es una plataforma de asignación de capital on-chain que utiliza fondos de los usuarios para ejecutar estrategias de inversión de alto rendimiento y alto riesgo.

La construcción de su portafolio implica un uso significativo de apalancamiento, lo que hace que el sistema sea más resiliente bajo presión. Sin embargo, recientemente el protocolo ha estado en el centro de la atención pública debido a la controversia sobre su mecanismo de bucle recursivo/acuñación.

Aunque la situación actual no indica directamente una crisis de liquidez, sí revela la alta sensibilidad del mercado. Cuando surgen noticias negativas y la confianza se ve cuestionada, el paso de “probablemente no hay problema” a “rescatar inmediatamente” suele ser muy rápido.

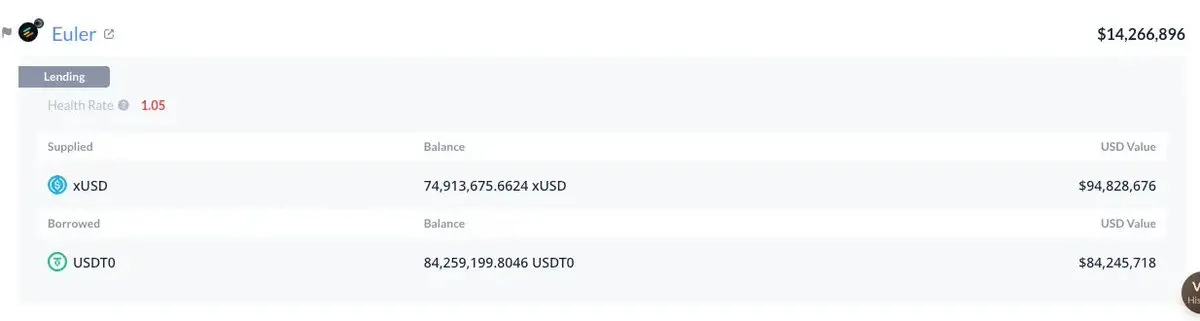

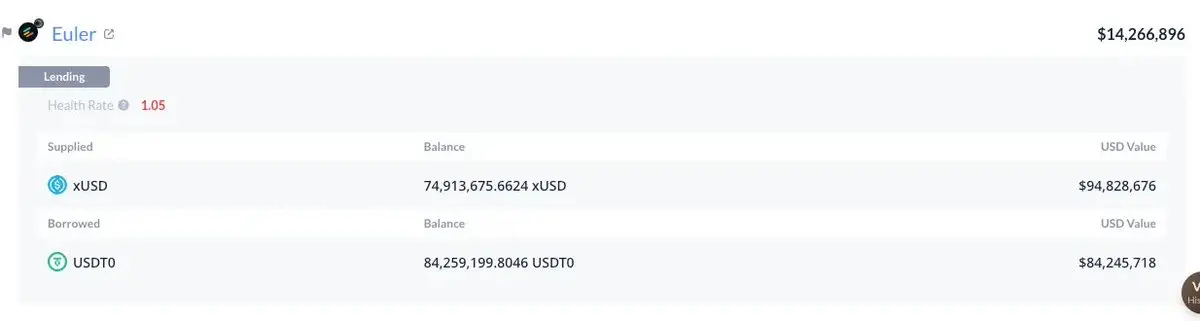

xUSD se utiliza como colateral y está distribuido en varios Curated Markets (Mercados Seleccionados) en diferentes cadenas, incluyendo Euler, Morpho y Silo, cubriendo ecosistemas como Plasma, Arbitrum y Plume.

El propio protocolo tiene una exposición significativa al riesgo en estos mercados, siendo la mayor una deuda de 84 millones de dólares USDT prestados en Plasma con xUSD como colateral.

Mecanismo de colateral y amortiguación de riesgos

Cuando el precio de mercado de xUSD cae por debajo de su valor contable, las posiciones relacionadas no se liquidan inmediatamente. Esto se debe a que muchos mercados no vinculan el valor del colateral al precio spot de los AMM (market makers automatizados), sino que dependen de oráculos codificados o de “valor base”, que rastrean los activos reportados como respaldo en lugar del precio actual del mercado secundario.

En tiempos de calma, este diseño puede mitigar las liquidaciones por riesgos extremos causadas por fluctuaciones a corto plazo, especialmente en productos estables. Esta es una de las razones por las que los protocolos DeFi superaron a las plataformas centralizadas durante la ola de liquidaciones del 10 de octubre.

Sin embargo, este diseño también puede convertir el descubrimiento de precios en un descubrimiento de confianza: elegir un oráculo base (o codificado) requiere una debida diligencia exhaustiva, incluyendo la autenticidad, estabilidad y características de riesgo de los activos respaldados.

En resumen, este mecanismo solo es aplicable si existe una prueba de reservas (Proof of Reserve) completa y la posibilidad de redención en un plazo razonable. De lo contrario, el riesgo es que los prestamistas o depositantes acaben asumiendo las pérdidas por deudas incobrables.

Prueba de estrés en Arbitrum

Tomando Arbitrum como ejemplo, el precio de mercado actual del MEV Capital Curated xUSD Morpho Market ya está por debajo del LLTV (Loan-to-Value mínimo). Si el precio de anclaje de xUSD no se recupera, con una utilización del 100% y una tasa de interés de préstamo que se dispara al 88%, el mercado podría deteriorarse aún más.

No estamos en contra de los oráculos base; al contrario, desempeñan un papel decisivo en la prevención de liquidaciones injustas causadas por fluctuaciones a corto plazo. Del mismo modo, tampoco nos oponemos a los activos de rendimiento tokenizados o incluso centralizados. Pero defendemos que, al desplegar mercados monetarios en torno a estos activos, se debe alcanzar un nivel básico de transparencia y adoptar una gestión de riesgos moderna, sistemática y profesional.

Los Curated Markets pueden ser motores de crecimiento responsable, pero no deben convertirse en una carrera por el alto rendimiento a costa de la seguridad y la racionalidad.

Si se construye una estructura compleja tipo “efecto dominó”, no debería sorprendernos su colapso ante la primera ráfaga de viento. A medida que el sector se profesionaliza y algunos productos de rendimiento se estructuran (aunque para el usuario final puedan ser más difíciles de entender), las partes interesadas en el riesgo deben elevar sus estándares.

Aunque esperamos que finalmente se resuelvan adecuadamente los problemas para los usuarios afectados, este incidente debería servir como una llamada de atención para toda la industria.

Enlace al artículo original

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El "pequeño informe de empleo" rebota por encima de las expectativas, ¿se está recuperando el mercado laboral estadounidense?

El empleo ADP de EE. UU. en octubre registró el mayor aumento desde julio, y el valor anterior fue revisado al alza. Sin embargo, los expertos advierten que, ante la ausencia de los datos oficiales de empleo no agrícola, se debe interpretar esta cifra con cautela.

BlackRock llevará el ETF de Bitcoin a Australia con el inminente lanzamiento de un fondo cripto: informe