De rally a corrección

Bitcoin muestra signos de agotamiento tras el repunte por la FOMC. Los holders a largo plazo han realizado ganancias por 3.4 millones de BTC, mientras que los ingresos a los ETF se desaceleraron. Con presión tanto en el mercado spot como en futuros, el costo base de los holders a corto plazo en $111k es el nivel clave a mantener; de lo contrario, existe riesgo de una corrección más profunda.

Extracto

Bitcoin muestra señales de agotamiento tras el rally impulsado por la FOMC. Los holders a largo plazo han realizado ganancias por 3.4M BTC, mientras que los flujos de entrada a los ETF se desaceleraron. Con el mercado spot y de futuros bajo presión, el costo base de los holders a corto plazo en $111k es el nivel clave a mantener o se corre el riesgo de una corrección más profunda.

Resumen Ejecutivo

- Bitcoin ha entrado en una fase correctiva después del rally impulsado por la FOMC, mostrando dinámicas típicas de “compra el rumor, vende la noticia”. La estructura general del mercado apunta a un impulso decreciente.

- La caída on-chain sigue siendo moderada en 8%, pero las entradas de capital realizado de $678B y las ganancias de 3.4M BTC por parte de holders a largo plazo destacan la escala sin precedentes de rotación y distribución de capital.

- Los flujos de entrada a los ETF, que antes absorbían gran parte de la oferta, se desaceleraron bruscamente alrededor de la FOMC mientras la distribución de holders a largo plazo se aceleraba, creando un equilibrio frágil en los flujos.

- Los volúmenes spot se dispararon durante la venta masiva, los mercados de futuros experimentaron un fuerte desapalancamiento y los clusters de liquidación revelaron vulnerabilidad a movimientos impulsados por la liquidez en ambos lados del mercado.

- Los mercados de opciones revalorizaron agresivamente, con un aumento en el skew y alta demanda de puts, señalando una postura defensiva. Combinado con condiciones de gamma máxima, el contexto macro sugiere un mercado cada vez más agotado.

Del Rally a la Corrección

Tras el rally impulsado por la FOMC que alcanzó un pico cerca de $117k, Bitcoin ha pasado a una fase correctiva, repitiendo el patrón clásico de “compra el rumor, vende la noticia”. En esta edición, nos alejamos de los movimientos de corto plazo para evaluar la estructura general del mercado, utilizando indicadores on-chain de largo plazo, demanda de ETF y posicionamiento en derivados para analizar si este retroceso refleja una consolidación saludable o las primeras etapas de una contracción más profunda.

Análisis On-Chain

Volatilidad en Contexto

En este sentido, la caída actual desde el ATH de $124k hasta $113.7k es solo del 8%, moderada en comparación con la caída del 28% de este ciclo o los descensos del 60% de ciclos anteriores. Esto se alinea con la tendencia de largo plazo de disminución de la volatilidad, tanto a través de ciclos macro como dentro de fases intra-ciclo, asemejándose al avance constante de 2015–2017, hasta ahora sin su rally explosivo de etapa final.

Live ChartDuración del Ciclo

Ampliando la perspectiva, al superponer los últimos cuatro ciclos se destaca cómo los retornos máximos han disminuido con el tiempo, aunque la trayectoria actual sigue alineada con los dos ciclos previos. Suponiendo que $124k marcó el máximo global, este ciclo ha durado aproximadamente 1,030 días, muy cerca de los ~1,060 días de duración de los dos ciclos anteriores.

Live ChartMedición de Ingresos de Capital

Más allá de la acción del precio, el despliegue de capital ofrece una visión más robusta.

El Realized Cap, que mide el capital acumulado invertido para absorber oferta antigua a valores más altos, ha crecido en tres olas desde noviembre de 2022. Elevando el total a $1.06T, reflejando la magnitud de los flujos que sostienen este ciclo.

Crecimiento del Realized Cap

Para contextualizar:

- 2011–2015: $4.2B

- 2015–2018: $85B

- 2018–2022: $383B

- 2022–Presente: $678B

Este ciclo ya absorbió $678B en flujos netos, casi 1.8x más grande que el ciclo anterior, subrayando su magnitud sin precedentes en rotación de capital.

Live ChartPicos de Realización de Ganancias

Otra diferencia radica en la estructura de las entradas. A diferencia de las olas prolongadas de ciclos anteriores, este ciclo ha visto tres aumentos distintos de varios meses. El Realized Profit/Loss Ratio muestra que cada vez que la toma de ganancias superó el 90% de las monedas movidas, se marcaron picos cíclicos. Habiendo salido recientemente de este tercer extremo, las probabilidades favorecen una fase de enfriamiento por delante.

Live ChartDominancia de Ganancias de LTH

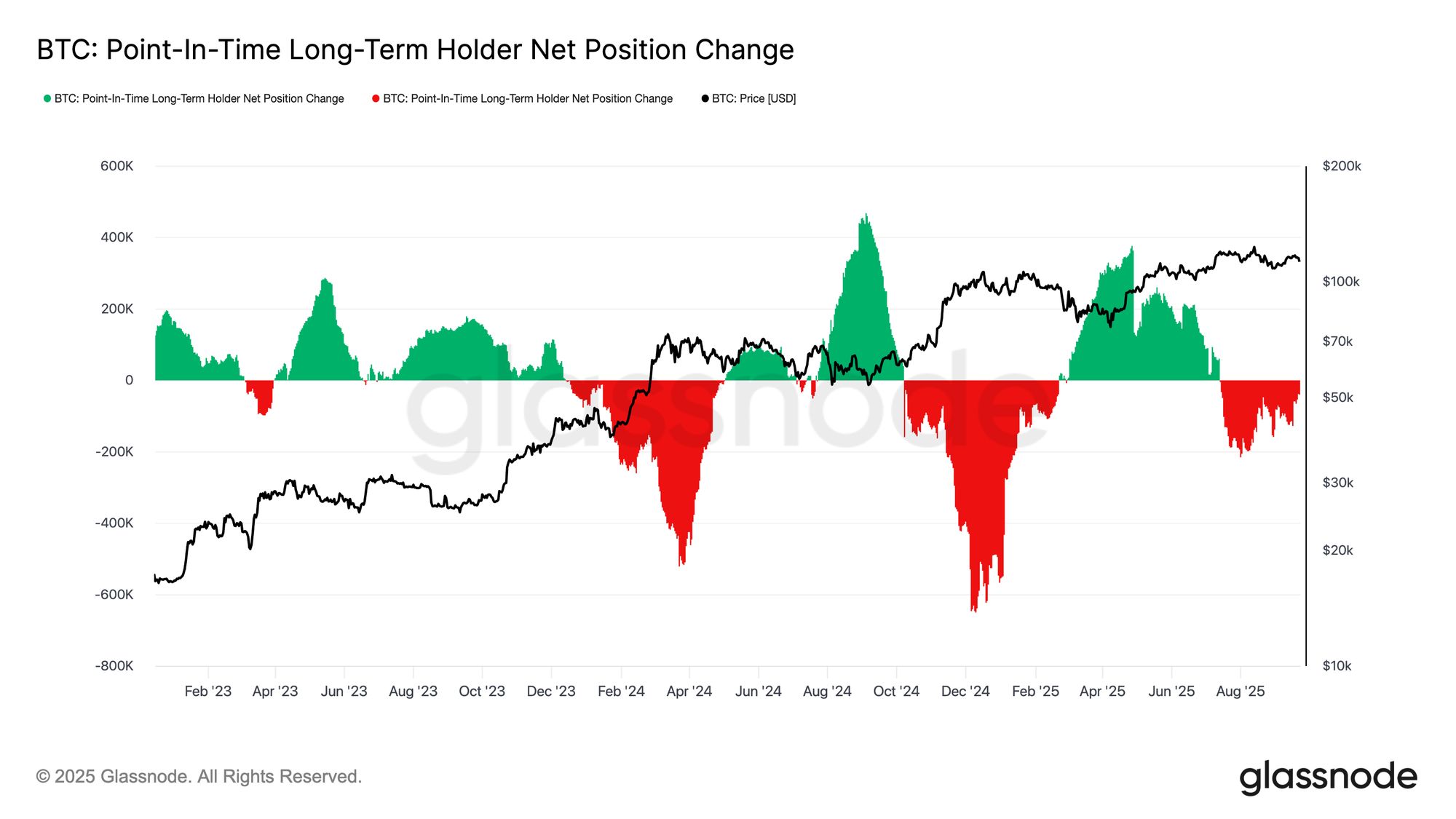

La magnitud es aún más clara al enfocarse en los holders a largo plazo. Esta métrica rastrea las ganancias acumuladas de LTH desde un nuevo ATH hasta el pico del ciclo. Históricamente, su fuerte distribución marca los techos. En este ciclo, los LTH han realizado 3.4M BTC, superando ya los ciclos anteriores, lo que resalta tanto la madurez del grupo como la magnitud de la rotación de capital.

Live ChartAnálisis Off-Chain

Demanda de ETF vs LTH

Este ciclo también ha estado marcado por la lucha entre holders a largo plazo distribuyendo oferta y la demanda institucional a través de ETF spot estadounidenses y DATs. Con los ETF como nueva fuerza estructural, el precio ahora refleja esta tensión: la toma de ganancias de LTH limita el alza, mientras que los flujos de entrada a ETF absorben la distribución y sostienen el avance del ciclo.

Live Chart

Live Chart Equilibrio Frágil

Hasta ahora, los flujos de entrada a ETF han equilibrado la venta de LTH, pero con poco margen de error. Alrededor de la FOMC, la distribución de LTH se disparó a 122k BTC/mes, mientras que los flujos netos de ETF (7D-SMA) colapsaron de 2.6k BTC/día a casi cero. La combinación de mayor presión vendedora y menor demanda institucional creó un contexto frágil, preparando el terreno para la debilidad.

Live ChartEstrés en el Mercado Spot

Esta fragilidad fue visible en los mercados spot. Durante la venta posterior a la FOMC, los volúmenes se dispararon ya que las liquidaciones forzadas y la baja liquidez exageraron la caída. Los flujos de venta agresivos sobrepasaron los libros de órdenes, acelerando el descenso. Aunque doloroso, esta absorción formó una base temporal justo por encima del costo base de los holders a corto plazo cerca de $111.8k.

Live ChartDesapalancamiento en Futuros

Al mismo tiempo, el open interest en futuros cayó bruscamente de $44.8B a $42.7B cuando Bitcoin rompió por debajo de $113k. Este evento de desapalancamiento expulsó a los largos apalancados, amplificando la presión bajista. Si bien desestabilizador en el momento, el reinicio ayudó a eliminar el exceso de apalancamiento y restaurar el equilibrio en los mercados de derivados.

Live ChartClusters de Liquidación

Los heatmaps de liquidaciones perpetuas aportan color. Cuando el precio rompió $114k–$112k, densos clusters de largos apalancados fueron liquidados, impulsando fuertes liquidaciones y acelerando la baja. Persisten bolsillos de riesgo por encima de $117k, dejando ambos lados del mercado vulnerables a movimientos impulsados por la liquidez. Sin una mayor demanda, la fragilidad en estos niveles aumenta el riesgo de movimientos bruscos adicionales.

Live ChartMercado de Opciones

Respuesta de la Volatilidad

Al mirar el mercado de opciones, la volatilidad implícita ofrece una visión clara de cómo los traders navegaron una semana turbulenta. Dos catalizadores principales moldearon el panorama: el primer recorte de tasas del año y el mayor evento de liquidación desde 2021. La volatilidad subió antes de la FOMC a medida que crecía la demanda de cobertura, solo para desvanecerse rápidamente una vez confirmado el recorte, señalando que el movimiento ya estaba descontado. Sin embargo, la fuerte liquidación de futuros del domingo por la noche reavivó la demanda de protección, con la IV de una semana liderando la recuperación y la fortaleza extendiéndose a todos los vencimientos.

Live ChartRevalorización del Skew

Después de la FOMC, el skew de BTC se acercó brevemente al equilibrio, con puts a la baja con poca prima sobre calls. Esa calma se desvaneció rápidamente. El viernes, el skew de 1W saltó de ~1.5% a 17%, una revalorización abrupta que también elevó los vencimientos más largos.

Si bien el skew suele ser más reactivo que predictivo, en este caso reveló una demanda agresiva de puts — ya sea como protección ante una fuerte caída o como forma de monetizar la volatilidad. Solo dos días después, el mercado confirmó esa señal con el mayor evento de liquidación desde 2021.

Live ChartFlujos Put/Call

Tras la venta, la relación de volumen put/call ha tendido a la baja a medida que los traders aseguraron ganancias en puts in-the-money y otros rotaron hacia calls más baratos. El skew refuerza este panorama: las opciones de corto y mediano plazo siguen fuertemente inclinadas hacia puts, dejando la protección a la baja cara en relación al alza. Para quienes tienen una visión constructiva hacia fin de año, este desequilibrio crea oportunidades — ya sea acumulando calls a bajo costo relativo o financiándolos vendiendo exposición a la baja con precios elevados.

Live ChartGamma Overhang

El open interest total en opciones ronda máximos históricos y se desarmará bruscamente en el vencimiento del viernes por la mañana, antes de reconstruirse hacia diciembre. Por ahora, el mercado se encuentra en una zona de gamma máxima, donde incluso pequeños movimientos de precio fuerzan coberturas agresivas de los dealers. Los dealers están posicionados cortos en gamma a la baja y largos en gamma al alza, una estructura que amplifica las ventas y limita los rallies. Esta dinámica sesga el riesgo de volatilidad de corto plazo a la baja, reforzando la fragilidad hasta que el vencimiento limpie y se reinicie el posicionamiento.

Live ChartConclusión

La retirada de Bitcoin tras la FOMC refleja un patrón clásico de “compra el rumor, vende la noticia”, pero el contexto general apunta a un agotamiento creciente. On-chain, la caída actual del 8% es modesta en comparación con ciclos pasados, pero llega después de tres grandes olas de entradas de capital que elevaron el realized cap en $678B, casi el doble del ciclo anterior. Los holders a largo plazo ya han realizado ganancias por 3.4M BTC, subrayando la fuerte distribución y madurez del rally.

Al mismo tiempo, los flujos de entrada a ETF que antes absorbían la oferta se han desacelerado, creando un equilibrio frágil. Los volúmenes spot se dispararon por ventas forzadas, los futuros experimentaron un fuerte desapalancamiento y los mercados de opciones descontaron el riesgo a la baja con un aumento del skew. En conjunto, estas señales sugieren un mercado quedándose sin combustible, con movimientos dominados por la liquidez.

A menos que la demanda de instituciones y holders vuelva a alinearse, el riesgo de un enfriamiento más profundo sigue siendo alto, resaltando una estructura macro que cada vez más se asemeja al agotamiento.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Bitcoin vuelve a superar los $93K impulsado por liquidaciones de posiciones cortas y nuevo interés institucional antes de la reunión de la Fed

Bitcoin ha subido y ahora cotiza por encima de los $93,000, impulsado por liquidaciones de posiciones cortas y entradas constantes en los ETF, lo que ha generado una fuerte recuperación. Sin embargo, los analistas advierten que el estrés de los mineros, el comportamiento mixto de las ballenas y la incertidumbre macroeconómica hacen que las recientes ganancias sean vulnerables si disminuyen los flujos hacia los ETF o la liquidez.

El Diario: El Reino Unido aprueba ley sobre propiedad cripto, Firelight lanza protocolo de staking de XRP en Flare, el American Bitcoin de los hermanos Trump se desploma, y más

El Reino Unido ahora reconoce legalmente los activos digitales como una tercera categoría de propiedad, después de que la Ley de Propiedad (Activos Digitales, etc.) 2025 recibiera la aprobación real por parte del rey Carlos III. Firelight Finance ha lanzado un protocolo de staking de XRP en Flare que emite stXRP, un token líquido de estilo restaking diseñado para impulsar un modelo de seguro DeFi una vez que las recompensas se activen en la próxima fase de implementación.

MUTM nombrada como la principal criptomoneda, una inversión de $5K podría multiplicarse por 30 veces

En tendencia

MásBitcoin vuelve a superar los $93K impulsado por liquidaciones de posiciones cortas y nuevo interés institucional antes de la reunión de la Fed

El Diario: El Reino Unido aprueba ley sobre propiedad cripto, Firelight lanza protocolo de staking de XRP en Flare, el American Bitcoin de los hermanos Trump se desploma, y más