Los bancos regionales de Estados Unidos vuelven a estar en crisis, Goldman Sachs lo califica de "una locura", ¡estos son los tres temas que más preocupan a los clientes!

Los inversores se enfocan en cómo estos préstamos pasan por el proceso de aprobación, por qué en solo mes y medio salieron a la luz tres casos sospechosos de fraude sin relación entre sí, y si los bancos pequeños han relajado los estándares de otorgamiento para impulsar el crecimiento de los préstamos.

Los inversores se centran en cómo estos préstamos pasaron el proceso de aprobación, por qué en un mes y medio se expusieron tres casos sospechosos de fraude no relacionados entre sí, y si los bancos pequeños han relajado los estándares de suscripción para estimular el crecimiento de los préstamos.

Escrito por: Zhao Ying

Fuente: Wallstreetcn

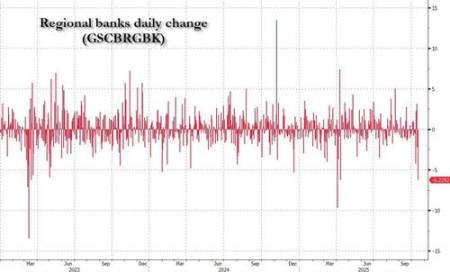

Las acciones de los bancos regionales de Estados Unidos sufrieron una fuerte caída el jueves, registrando su segundo peor día de negociación desde la quiebra de Silicon Valley Bank en marzo de 2023. Posteriormente, el volumen de consultas de clientes a los operadores de Goldman Sachs se disparó, y los inversores se centraron en tres cuestiones clave.

La crisis se originó cuando Zions Bancorporation reveló una provisión de 60 millones de dólares para dos préstamos y una cancelación de 50 millones de dólares, una pérdida equivalente al 5% de las ganancias esperadas por el mercado para 2025. Documentos judiciales muestran que este es el tercer caso sospechoso de fraude expuesto en un mes y medio, después de First Brands y Tricolor, lo que confirma la advertencia del CEO de JPMorgan, Dimon, de que "no hay solo una cucaracha".

Mike Washington, operador de Goldman Sachs, escribió en su último resumen diario del mercado que el número de clientes que llaman a la mesa de operaciones preguntando "qué está pasando exactamente" está en un nivel alto. Los inversores se centran en cómo estos préstamos pasaron el proceso de aprobación, por qué en un mes y medio se expusieron tres casos sospechosos de fraude no relacionados entre sí, y si los bancos pequeños han relajado los estándares de suscripción para estimular el crecimiento de los préstamos.

La ansiedad del mercado también se está extendiendo del sector de crédito privado a los bancos regionales, con inversores vendiendo acciones financieras en masa: los bancos regionales estadounidenses cayeron un 7%, los bancos de centros monetarios un 3,9%, las acciones de Zions se desplomaron un 13%, Jefferies cayó un 10,6%, Capital One bajó un 6% debido a su exposición crediticia y las empresas de gestión de activos alternativos cayeron un 5%.

Goldman Sachs señaló que provocar una reacción tan fuerte del mercado solo por la revelación de un prestatario "parece un poco loco", pero los clientes ahora dicen "ya van tres". Muchos bancos regionales aún no han publicado sus resultados, y el experto financiero de Goldman Sachs, Christian DeGrasse, señaló que, hasta que se obtengan respuestas, el mercado mantiene una alta vigilancia sobre la exposición de préstamos NDFI (instituciones financieras no depositarias) de los bancos regionales.

Pérdida individual desencadena reacción en cadena

Zions Bancorporation reveló en un archivo 8-K que su división California Bank & Trust tuvo incumplimientos en préstamos comerciales otorgados a dos prestatarios. El análisis de Goldman Sachs muestra que esta cancelación de 50 millones de dólares equivale a 7 puntos básicos del capital principal de nivel 1 del banco, aproximadamente el 5% de las ganancias esperadas por el mercado para 2025.

Los documentos muestran que, en una revisión interna, el banco descubrió "declaraciones manifiestamente falsas y violaciones contractuales" por parte de los prestatarios y garantes, así como "otras conductas indebidas". Las notificaciones de incumplimiento y las solicitudes de pago acelerado enviadas por el banco no recibieron respuesta. Zions ya ha presentado una demanda en California contra los garantes para buscar el reembolso total y planea contratar abogados externos para una revisión independiente.

Los documentos judiciales muestran que Western Alliance Bank también está involucrado en una demanda contra el mismo prestatario, buscando recuperar 100 millones de dólares. Este hallazgo llevó a los inversores a revisar rápidamente la exposición de préstamos NDFI de otros bancos regionales, propagando la preocupación en el sector.

Las tres cuestiones clave que más preocupan a los inversores

El feedback de la mesa de operaciones de Goldman Sachs muestra que el mercado no teme el riesgo de contagio de un solo evento crediticio, sino que se centra en tres cuestiones más profundas.

Primero, ¿cómo pasaron estos préstamos el proceso de aprobación? Esta duda no solo apunta a los bancos regionales y comerciales, sino también a grandes bancos de inversión como Jefferies. Ese día, Jefferies celebró su día del inversor y algunos inversores expresaron su descontento con la forma en que la dirección manejó la exposición al riesgo de First Brands y Point Bonita, lo que llevó a una caída del 10,6% en el precio de sus acciones.

En segundo lugar, ¿por qué en un mes y medio se expusieron tres casos sospechosos de fraude no relacionados entre sí? Goldman Sachs señala que esta es una "cuestión muy importante" que hace que los inversores sientan que "algo no está bien". Estos tres casos —Tricolor, First Brands y el prestatario de Zions recientemente revelado— involucran a diferentes prestatarios.

Tercero, ¿los bancos pequeños han relajado los estándares de suscripción para estimular el crecimiento de los préstamos? Esta preocupación es especialmente inquietante, ya que encaja con la narrativa de los inversores sobre el deterioro general del entorno crediticio. Estos préstamos problemáticos provienen principalmente de préstamos NDFI, que se han convertido cada vez más en una fuente de crecimiento de préstamos para los bancos regionales y suelen representar alrededor del 15% del total de préstamos.

Los préstamos NDFI se convierten en el centro de atención

Según datos de Ryan Nash de Goldman Sachs en el manual del segundo trimestre de 2025, los préstamos NDFI representan aproximadamente el 15% de los préstamos en los bancos regionales, aunque la situación varía significativamente entre bancos. Este tipo de préstamos incluye financiamiento a diversas instituciones financieras no depositarias, como fondos de crédito privado e intermediarios de crédito al consumo.

El desempeño de las operaciones del día muestra que la calidad de la suscripción de los préstamos NDFI varía enormemente entre bancos. Los bancos grandes superaron a los bancos medianos y regionales por unos 300 puntos básicos, y en algunos casos la diferencia llegó a 1000 puntos básicos. Los inversores enfatizan que no todos los préstamos NDFI son iguales y que los estándares de suscripción varían entre bancos.

Actualmente, el foco del mercado está en la exposición al crédito privado dentro de los préstamos NDFI, seguido de la exposición a intermediarios de crédito al consumo. Goldman Sachs señala que el mercado parece estar en una "fase de descubrimiento", nadie sabe exactamente qué está pasando, pero el tono de las conversaciones de los inversores ha cambiado claramente a "parece que algo está ocurriendo".

Más riesgos podrían salir a la luz en la temporada de resultados

Goldman Sachs señala que, aunque la nueva revelación solo involucra a un prestatario (aunque los clientes dicen "ya van tres"), el sentimiento del mercado ha cambiado significativamente, pasando de una postura de espera a una de "parece que realmente hay un problema".

El operador de Goldman Sachs, DeGrasse, afirma que "todo esto parece un poco loco tras la nueva revelación de un solo prestatario", pero el tono de las conversaciones con los clientes ha cambiado claramente. ZION ya ha declarado que, aunque cree que se trata de un caso aislado, planea contratar abogados externos para una revisión independiente.

Actualmente, muchos bancos regionales aún no han publicado sus resultados, y Goldman Sachs espera que la exposición a préstamos NDFI sea un tema central en las conferencias telefónicas de resultados y en la divulgación de información. Goldman Sachs enfatiza que no todos los préstamos NDFI son iguales y que los estándares de suscripción de NDFI varían entre bancos, como se refleja en las grandes diferencias en el desempeño de las acciones bancarias de hoy.

El mercado sigue de cerca la próxima temporada de resultados para determinar si este problema crediticio es un fenómeno aislado o un riesgo sistémico más amplio.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Babylon se ha asociado con Aave Labs para introducir soporte nativo de Bitcoin en los servicios de préstamos de Aave V4.

El principal protocolo de infraestructura de Bitcoin, Babylon, a través de su equipo Babylon Labs, anunció hoy una asociación estratégica con Aave Labs. Ambas partes colaborarán para construir un Spoke respaldado por Bitcoin nativo en Aave V4, el marco de préstamos de próxima generación desarrollado por Aave Labs. Esta arquitectura sigue un modelo Hub-and-Spoke diseñado para soportar mercados adaptados a casos de uso específicos.

¿Cómo ven 2026 los 8 principales bancos de inversión? Gemini lo leyó por vos y te marcó lo más importante.

El año 2026 no será adecuado para inversiones pasivas, sino que pertenecerá a aquellos inversores que sepan interpretar las señales del mercado.

La valoración de Kalshi se dispara a 1.1 billions: ¿cómo logra crecer a pesar del cerco regulatorio?

Mientras Kalshi enfrenta demandas en varios estados y es calificada como plataforma de apuestas por los reguladores, su volumen de operaciones se dispara y su valoración alcanza los 11 billones de dólares, lo que revela las contradicciones estructurales del rápido crecimiento de los mercados de predicción en medio de vacíos legales en Estados Unidos.

¿Cómo impactará la Reserva Federal de 2026 en el mundo cripto?

Pasará de la cautela tecnocrática característica de la era Powell a un marco de políticas más claramente orientado a reducir los costos de los préstamos y a servir la agenda económica presidencial.