Salir a flote en la ronda A, jubilarse en la ronda B: el curso acelerado de riqueza para fundadores cripto

Fuente: Fortune

Título original: Crypto founders are getting very rich, very fast—again

Traducción y recopilación: BitpushNews

En el mundo de las startups, estamos acostumbrados a escuchar historias donde los fundadores pasan años luchando arduamente y finalmente se convierten en millonarios cuando la empresa sale a bolsa o es adquirida.

Estas historias de riqueza también se repiten en el sector de las criptomonedas, solo que el camino hacia la fortuna suele ser mucho más corto.

Un caso típico es el de Bam Azizi. Fundó la empresa de pagos cripto Mesh en 2020 y este año completó una ronda de financiación Serie B de 82 millones de dólares.

Normalmente, este tipo de financiación debería destinarse íntegramente al desarrollo de la empresa, pero en esta ocasión al menos 20 millones de dólares fueron directamente al bolsillo personal de Azizi.

Ese dinero provino de una "venta secundaria": inversores que compran acciones directamente a los fundadores u otros participantes tempranos. Esto significa que, aunque la cifra de financiación parezca impresionante, el dinero que realmente ingresa a la empresa puede ser mucho menor. Sin embargo, para los fundadores, no tienen que esperar años: pueden alcanzar la libertad financiera en un abrir y cerrar de ojos.

Esto no necesariamente es algo malo. Un vocero de Mesh señaló que la empresa ha establecido una colaboración con PayPal y lanzó una billetera con IA, mostrando un buen desarrollo. Pero el problema es que, en este ciclo alcista, muchos fundadores están cobrando anticipadamente a través de ventas secundarias, obteniendo grandes ganancias antes de que la empresa realmente demuestre su valor.

Mansiones millonarias

Azizi no es el único. Desde que comenzó este ciclo alcista el año pasado, bitcoin subió de 45.000 a 125.000 dólares, creando innumerables historias de riqueza.

A mediados de 2024, la plataforma social cripto Farcaster completó una ronda de financiación Serie A de 150 millones de dólares, de los cuales al menos 15 millones se destinaron a la compra de acciones del fundador Dan Romero.

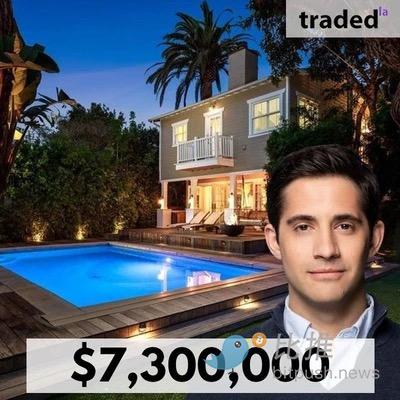

Este ex empleado de Coinbase nunca ha ocultado su riqueza. En una entrevista con Architectural Digest, mostró en detalle su mansión de 7,3 millones de dólares en Venice Beach, un complejo de cuatro edificios que la revista describió como un "jardín de estilo italiano".

Aunque la remodelación fue un éxito, el desarrollo de Farcaster no ha sido tan positivo.

Según informes, la plataforma tiene menos de 5.000 usuarios activos diarios, muy por detrás de competidores como Zora. Romero no respondió a los comentarios.

Otro beneficiado es Omer Goldberg. Su empresa de seguridad Chaos Labs recibió 55 millones de dólares en una ronda Serie A este año, de los cuales 15 millones fueron a parar a su bolsillo personal. Esta empresa, que cuenta con la inversión de PayPal Ventures, se ha convertido en una voz importante en el ámbito de la seguridad blockchain, pero también ha mantenido silencio sobre esta transacción.

¿Por qué los fondos de riesgo están dispuestos a pagar?

Según fuentes del sector, en el actual mercado alcista de criptomonedas y sectores de moda como la IA, las ventas secundarias se han vuelto una tendencia.

Paradigm, Andreessen Horowitz y otros fondos de riesgo de primer nivel, para asegurarse de liderar proyectos de calidad, suelen aceptar comprar acciones de los fundadores.

Para los inversores, esto es en realidad una apuesta. Las acciones ordinarias que compran tienen derechos limitados, muy por debajo de las acciones preferentes de una financiación convencional. Pero en una industria acostumbrada a "vender sueños", es debatible si se debería recompensar tan generosamente a fundadores que aún no han tenido éxito.

Los observadores veteranos de criptomonedas no deberían sorprenderse por esta situación. En 2016, innumerables proyectos recaudaron cientos de millones de dólares fácilmente emitiendo tokens. Prometían revolucionar la tecnología blockchain y superar a Ethereum, pero hoy la mayoría han desaparecido.

En ese momento, los inversores intentaron restringir a los fundadores con "tokens de gobernanza", pero un inversor de riesgo admitió: "Decían que eran tokens de gobernanza, pero en realidad no gobernaban nada".

Para el ciclo alcista de 2021, el modelo de financiación empezó a parecerse más al de Silicon Valley, pero el fenómeno de los fundadores cobrando anticipadamente seguía presente.

La empresa de pagos MoonPay permitió que sus ejecutivos cobraran 150 millones de dólares en una financiación de 555 millones.

Cuando los medios revelaron que el CEO gastó 40 millones de dólares en una mansión en Miami, el mercado ya empezaba a enfriarse.

El otrora proyecto estrella OpenSea también fue similar: el equipo fundador cobró grandes sumas durante la financiación. Pero con la caída del furor por los NFT, la empresa ahora se ve obligada a buscar una transformación.

"Estás construyendo una comunidad de fe"

¿Por qué los fondos de riesgo no insisten en un modelo de incentivos más tradicional, donde los fundadores resuelven sus necesidades financieras básicas en la Serie B o C, pero deben esperar al éxito real de la empresa para obtener grandes recompensas?

El experimentado abogado de transacciones Derek Colla señala la clave: la mayoría de las empresas cripto son "ligeras en activos", no requieren grandes inversiones de capital como la industria de chips, por lo que ese dinero termina en manos de los fundadores.

Él explica aún más: "Esta industria depende enormemente del marketing de influencia, hay demasiada gente dispuesta a apostar por los fundadores. Básicamente, estás construyendo una comunidad de fe".

El experto en transacciones secundarias Glen Anderson lo dice más directamente: "En ciclos de hype como los de la IA y las criptomonedas, mientras cuentes una buena historia, podés hacer plata fácil". Sin embargo, enfatiza que el hecho de que los fundadores cobren no significa que hayan perdido la fe en el proyecto.

El abogado Colla considera que cobrar grandes sumas no necesariamente apaga la pasión de los fundadores. Cita el caso de MoonPay: aunque los fundadores fueron criticados por el tema de la mansión, el negocio de la empresa sigue creciendo. El fracaso de Farcaster tampoco se debe a falta de esfuerzo del fundador: "Trabaja más que la mayoría".

Pero también reconoce que los verdaderos emprendedores de calidad eligen mantener sus acciones a largo plazo porque creen que valdrán mucho más cuando la empresa salga a bolsa. "Los grandes fundadores nunca quieren vender en el mercado secundario", resume Colla.

En esta industria llena de oportunidades y burbujas, la riqueza llega y se va rápidamente. Cuando una nueva ola de creación de riqueza se avecina, quizás deberíamos preguntarnos: ¿qué tipo de incentivos pueden realmente dar lugar a grandes empresas?

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

AiCoin Diario (01 de noviembre)

El ETF spot de XRP se lanzará el 13 de noviembre tras eliminarse la cláusula de demora de la SEC

Canary Funds eliminó la cláusula de "enmienda de demora" de su presentación S-1 para el XRP spot ETF. Esta decisión utiliza la Sección 8(a) de la Ley de Valores, estableciendo como fecha de efectividad automática el 13 de noviembre. El ETF planea cotizar en Nasdaq y contará con Gemini y BitGo como custodios de activos digitales. La estrategia sigue el modelo de los lanzamientos automáticos recientes de los ETF de Solana, Litecoin y Hedera.

Predicciones de precios 31/10: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, BCH

Las criptomonedas 'dino' absorberán los fondos institucionales destinados a altcoins, según un analista