Bitcoin podría enfrentar "la última caída": el verdadero escenario de contracción de liquidez se está desarrollando

Bitcoin podría estar atravesando la "última caída" de este ciclo de ajuste. En el punto de convergencia entre la reanudación del gasto fiscal y el inicio de un nuevo ciclo de recortes de tasas de interés en el futuro, también se reiniciará un nuevo ciclo de liquidez.

Bitcoin podría estar atravesando la "última caída" de esta ronda de ajuste. En el punto de convergencia entre la reanudación del gasto fiscal y el inicio del próximo ciclo de recortes de tasas, también se reiniciará un nuevo ciclo de liquidez.

Escrito por: ET, investigador de la comunidad SoSoValue

I. Introducción

Mientras los inversores siguen buscando explicaciones emocionales y técnicas para la caída de Bitcoin, la verdadera respuesta ya se ha escrito silenciosamente en los libros contables del sistema financiero estadounidense: la liquidez en dólares está experimentando un ajuste estructural. Esto se manifiesta en:

- El saldo de la cuenta TGA del Tesoro se acerca a 1 billón de dólares, absorbiendo una gran cantidad de liquidez del mercado;

- La presión en el mercado de dinero a corto plazo se dispara, el diferencial SOFR–FDTR llegó a ampliarse hasta +30pb;

- La Reserva Federal se vio obligada a reactivar las operaciones de recompra temporal (Overnight Repo), inyectando casi 30 mil millones de dólares de liquidez al mercado, la primera vez desde la crisis de repos de 2019.

Este "vacío" de liquidez no es casualidad, el núcleo es el cierre del gobierno. Ante el estancamiento presupuestario y el riesgo potencial de cierre, el Tesoro se anticipó "acumulando reservas", emitiendo grandes cantidades de deuda y bloqueando el efectivo en la cuenta TGA, extrayendo directamente reservas del sistema bancario. Los "dólares de mercado" disponibles están disminuyendo, los activos de riesgo naturalmente se ven presionados, y Bitcoin es la víctima más temprana y sensible.

Sin embargo, el panorama no es completamente pesimista. La experiencia histórica muestra que cada vez que el Tesoro repone inventarios y la liquidez se tensa al extremo, suele anunciar la proximidad de un giro.

Hasta el 5 de noviembre, los días de cierre del gobierno de EE. UU. han alcanzado un máximo histórico, y la presión fiscal, económica y social se acumula rápidamente: el subsidio alimentario SNAP está restringido, algunos controles de seguridad en aeropuertos y servicios federales de control aéreo se han suspendido temporalmente, y la confianza de la población y las empresas cae en paralelo. En este contexto, hay señales de distensión entre los partidos, especialmente tras la reciente corrección de las acciones estadounidenses en máximos, lo que ayudará a acelerar la resolución del cierre.

El mercado espera que el Senado impulse un acuerdo de compromiso antes del receso de Acción de Gracias el 15 de noviembre, poniendo fin al cierre. En ese momento, el Tesoro reanudará el gasto, el saldo de la TGA podría caer desde sus máximos, la liquidez regresará y el apetito por el riesgo aumentará. Bitcoin podría estar en la "última caída" de este ajuste: en la intersección entre la reanudación del gasto fiscal y el inicio del próximo ciclo de recortes de tasas, se reiniciará un nuevo ciclo de liquidez.

II. BTC enfrenta el impacto de la liquidez en dólares

Como un activo sin rendimiento, BTC es muy sensible a la liquidez. La escasez de liquidez en dólares suele ejercer presión bajista sobre BTC, lo que es una de las razones de la debilidad de BTC desde mediados de octubre, especialmente en un contexto donde el Nasdaq alcanzó máximos históricos.

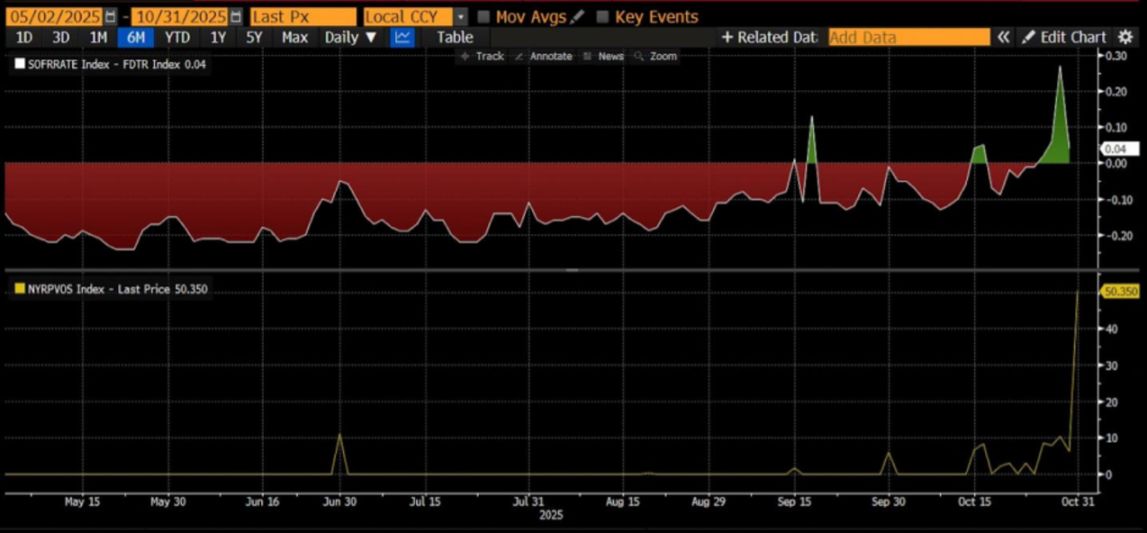

Como se muestra en la Figura 1, hasta el 31 de octubre (UTC+8):

- El diferencial SOFR–FDTR se volvió positivo hasta +30pb → El costo real de los fondos interbancarios supera el límite superior de la tasa de política, lo que significa que los bancos piden prestado a un costo mayor, reflejando tensión de liquidez;

- El saldo de RRP subió a 50.300 millones de dólares → El mercado vuelve a buscar liquidez colateral en la Fed;

Figura 1: Diferencial SOFR–FDTR y saldo de RRP

Esto indica que el mercado de dinero a corto plazo en EE. UU. muestra signos claros de tensión, y la Reserva Federal se vio obligada a reactivar las operaciones de recompra temporal (Overnight Repo Operations), inyectando casi 30 mil millones de dólares de liquidez el 31 de octubre (UTC+8).

Es la primera vez desde la crisis de repos de 2019 que se realizan estas operaciones, lo que marca que la escasez de liquidez ha pasado de ser un fenómeno temporal a un problema estructural.

En general, la oferta monetaria macro (M2) sigue siendo laxa, pero el colchón de reservas bancarias se está agotando rápidamente, y el aumento de las tasas de préstamo interbancario muestra que la presión de liquidez ya no es una expectativa, sino una realidad.

Por lo tanto, el seguimiento de la situación de liquidez será una referencia importante para juzgar la tendencia del precio de BTC.

Figura 2: Precio de BTC y liquidez de la Fed

III. Desglose de la liquidez en dólares

Liquidez en dólares = Reservas bancarias + Efectivo en circulación = Total de activos del balance de la Fed − ON RRP (repos inversos overnight) − Cuenta TGA del Tesoro

Este es el marco clave para observar el "saldo de dólares disponibles en el sistema financiero estadounidense". Revela que:

Liquidez total en dólares = "lado de la oferta" de la Fed - "lado de absorción" del Tesoro y el mercado monetario.

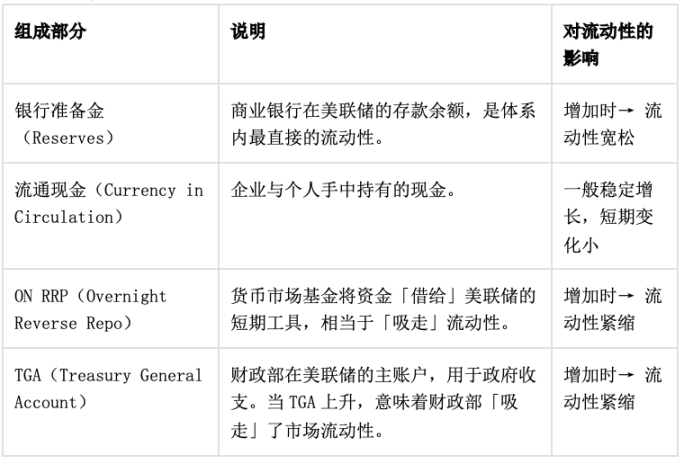

La composición específica es la siguiente:

1. Relación lógica

Esta fórmula describe en realidad la ruta de flujo de fondos entre la Fed, el Tesoro y el mercado monetario:

- Expansión del balance de la Fed → Aumenta reservas y efectivo → Aumenta la liquidez. Por ejemplo, durante el QE, la Fed compra activos y aumenta las reservas bancarias.

- Aumento de TGA → El Tesoro emite deuda y absorbe fondos → Disminuye la liquidez. Cuando el gobierno emite más deuda y los ingresos fiscales entran en la TGA, los fondos del mercado son "absorbidos".

- Aumento de ON RRP → Los fondos del mercado monetario se depositan en la Fed → Disminuye la liquidez. Es como si los fondos del mercado monetario "aparcara" el dinero en la Fed y no circulara por el sistema bancario.

Por lo tanto:

Liquidez ↑ = Activos de la Fed ↑ + TGA ↓ + RRP ↓

2. Aplicación práctica

Este indicador es clave para observar el ciclo de liquidez de los activos de riesgo:

- Cuando TGA + RRP bajan simultáneamente → Las reservas bancarias aumentan → La liquidez en dólares se relaja → Suele ir acompañado de subidas en activos de riesgo (bolsa, Bitcoin).

- Cuando TGA se repone y RRP sube → Se retira liquidez → Los activos de riesgo se ven presionados.

Ejemplos concretos:

- Segunda mitad de 2023: Tras el levantamiento del techo de deuda, el Tesoro repone inventarios → Liquidez se ajusta brevemente → Volatilidad en bolsa y criptoactivos.

- Principios de 2024: RRP cae rápidamente, fondos regresan a los bancos → Reservas aumentan → El apetito por el riesgo en el mercado sube.

3. Observación extendida: relación con el mercado

4. Conclusión

Esta fórmula es, en realidad, la ecuación de equilibrio de liquidez de todo el sistema del dólar.

La Fed determina la "oferta total".

TGA y ON RRP son dos "válvulas de liquidez" que determinan cuántos fondos pueden entrar en los mercados financieros.

Por lo tanto, al analizar la tendencia de los activos de riesgo, es más importante observar los cambios en RRP + TGA que solo mirar el balance de la Fed, ya que estos son los verdaderos impulsores de la liquidez en dólares a corto plazo.

IV. Razón de la reciente tensión de liquidez: TGA sigue absorbiendo fondos

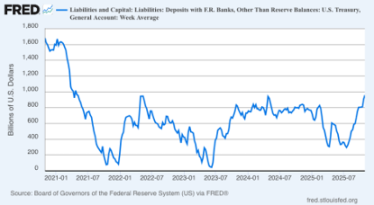

Figura 3: Cambios en el saldo de la cuenta TGA del Tesoro de EE. UU.

1. Interpretación del indicador

La imagen anterior muestra el saldo de la cuenta principal TGA (Treasury General Account) del Tesoro de EE. UU. en la Fed. El eje horizontal es el tiempo (2021–2025), el eje vertical es el monto (en miles de millones de dólares). Esta línea refleja la situación de absorción o liberación de liquidez por parte del Tesoro y es una válvula importante de ajuste de la liquidez en dólares. A continuación, una interpretación profesional completa combinando los riesgos recientes de cierre del gobierno y las operaciones fiscales.

Las fluctuaciones de esta línea representan si el Tesoro "absorbe fondos del mercado (TGA sube)" o "libera fondos al mercado (TGA baja)".

- TGA sube → El gobierno absorbe liquidez del mercado (las reservas bancarias disminuyen)

- TGA baja → El gobierno libera liquidez al mercado (las reservas bancarias aumentan)

Por lo tanto:

TGA ≈ Indicador inverso de la liquidez en dólares del mercado

Cuando TGA sube, los fondos del mercado se ajustan; cuando TGA baja, los fondos del mercado se relajan.

Combinando tiempo y eventos: ritmo de liquidez 2021–2025

2. Relación estructural con el "cierre del gobierno"

Antes del cierre: el Tesoro aumenta la TGA para emergencias

Cuando el estancamiento presupuestario en el Congreso se agrava y el riesgo de cierre aumenta, el Tesoro emite deuda anticipadamente y eleva el saldo de la TGA para asegurar que haya efectivo suficiente para pagos esenciales durante el cierre.

En esta etapa, el mercado experimenta un ajuste temporal de liquidez y suben las tasas a corto plazo.

Durante el cierre: suspensión de gastos y emisión de deuda limitada

Durante el cierre, algunos pagos del gobierno se suspenden, el nivel de TGA se mantiene estable o baja ligeramente, pero como no hay nueva emisión de bonos, la demanda de los fondos monetarios se dirige a ON RRP.

Se forma una "descompensación estructural de liquidez": el total es neutral pero hay tensión a corto plazo.

Después del cierre: reanudación de pagos y salarios → TGA cae rápidamente

Tras la reanudación del gasto, la TGA cae y la liquidez se libera instantáneamente. Las reservas bancarias suben, la presión en el mercado de repos se alivia y los activos de riesgo suelen repuntar en esta etapa.

Por ejemplo, tras el levantamiento del techo de deuda en 2023, BTC se disparó a corto plazo y el Nasdaq rebotó.

V. La Fed en acción: inyección de liquidez

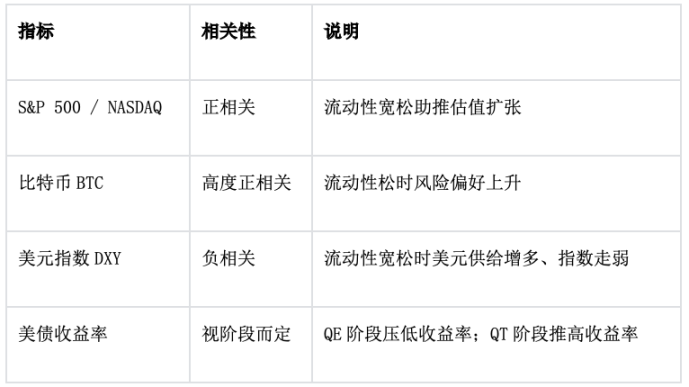

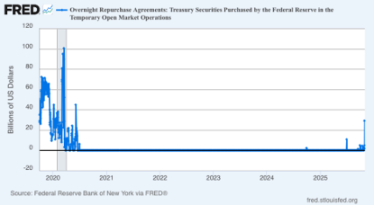

Figura 4: ON RPs (repos overnight) de la Fed

1. Interpretación del indicador

Fuente: FRED (Fed de Nueva York)

Último dato (31 de octubre de 2025) (UTC+8): 29.400 millones de dólares

Referencia: el máximo de septiembre de 2019 fue de 49.750 millones de dólares

Este indicador representa la inyección directa de liquidez de la Fed a los principales operadores a través de operaciones de recompra temporal (con bonos del Tesoro como colateral) para proporcionar efectivo overnight.

Desde la pandemia, esta herramienta estuvo inactiva durante mucho tiempo y su reactivación ahora tiene un fuerte significado de señal política.

2. Tres puntos clave de observación

Contexto de política: Esta medida de la Fed responde a la "escasez real" en el mercado de dinero a corto plazo. Aunque el QT está por detenerse, la caída continua de las reservas aumenta la presión en los préstamos interbancarios. La reactivación de ON RPs significa: "La Fed pasa de reducción pasiva del balance a gestión activa de la liquidez".

Características de escala: Aunque los 29.400 millones de dólares están por debajo del nivel de crisis de 2019, su significado simbólico es muy fuerte, mostrando que el déficit de liquidez ha superado el umbral de observación de la Fed. Si el tamaño de las operaciones sigue aumentando en las próximas dos semanas, puede considerarse una "cuasi reversión de política".

Mecanismo de mercado:

- Los bancos y fondos del mercado monetario, ante la escasez de reservas, se ven obligados a subir las tasas de financiación;

- La Fed libera liquidez a través de repos, bajando temporalmente el diferencial SOFR y Repo;

- Si esta acción continúa, tendrá un efecto de "mini QE".

3. Comparación histórica: 2019 vs 2025

VI. Conclusión

1. Actualmente, la cuenta TGA está cerca de 1 billón de dólares, siendo la principal causa de la reciente tensión de liquidez. Tras la reapertura del gobierno y la reanudación del gasto, la TGA caerá, la liquidez en dólares se recuperará y los activos de riesgo como BTC podrían recibir apoyo;

2. Antes de la reapertura del gobierno, la Fed seguirá liberando liquidez a través de repos, bajando temporalmente el diferencial SOFR y Repo y aliviando la tensión de liquidez en el mercado;

3. Las apuestas reales en los sitios de predicción apuntan a mediados de noviembre, es decir, entre el 10 y el 15 de noviembre (UTC+8), y entidades como Goldman Sachs prevén que el gobierno reabrirá en dos semanas;

4. Por lo tanto, es muy probable que BTC esté en la "última caída"; al menos la reapertura del gobierno y los futuros recortes de tasas están asegurados, aunque el ritmo y el tiempo son inciertos.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Informe de Galaxy Research: ¿Qué está impulsando el rally apocalíptico de Zcash?

Independientemente de si la fortaleza del precio de ZEC puede mantenerse, esta rotación del mercado ha logrado forzar una reevaluación del valor de la privacidad en el mercado.

¿Por qué sube el precio de Bitcoin cuando el gobierno de Estados Unidos se cierra?

¿Es el cierre del gobierno de Estados Unidos el principal responsable de la caída de los mercados financieros globales?

"Tierra de nadie" de las criptomonedas: la señal cíclica ha surgido, pero la mayoría no se da cuenta

Si el mercado cripto de 2019 nos enseñó algo, es que el aburrimiento suele ser el preludio de un gran avance.

La empresa de acuicultura Nocera ha asegurado hasta 300 millones de dólares en financiación privada para respaldar su estrategia de activos digitales y adquisiciones estratégicas.

La ventaja actual de Nocera radica en tener la “opción de mantener efectivo” en lugar de estar “ya invertido y esperando alcanzar el punto de equilibrio”, lo que le permite a la empresa asignar mejor estos fondos recaudados.