Nueva era de financiación de tokens, un hito para la financiación regulada en Estados Unidos

La emisión de activos en el mundo cripto está entrando en una nueva era de cumplimiento normativo.

La colaboración entre Monad y Coinbase se ha convertido en uno de los temas más candentes de la semana. Además de debatir si vale la pena participar en la venta con una FDV de 2.5 billions de dólares, el hecho de que sea el primer movimiento importante de Coinbase en este ámbito ha generado un amplio debate sobre su “nivel de cumplimiento normativo”, considerándose un evento emblemático para la regulación en el mundo cripto.

El emisor de la stablecoin USDC, Circle, mencionó en su reciente informe financiero del tercer trimestre que está explorando la posibilidad de emitir un token nativo en Arc Network. Asimismo, tras casi dos años, en octubre de este año, Jesse Pollak, cofundador de la cadena Base de Coinbase, declaró en una entrevista que lanzarán el token Base. Todo indica que la emisión de activos en el mundo cripto está entrando en una nueva era de cumplimiento normativo.

¿Qué ha revelado Monad sobre la emisión de Coinbase?

Para este primer evento histórico de emisión de Coinbase, la filial de la Fundación Monad, MF Services (BVI), Ltd., proporcionó un documento de divulgación de 18 páginas. Este documento aclara la estructura legal de Monad, los detalles de financiamiento y el esquema de market making, e incluye 8 páginas de advertencias sobre riesgos de inversión. En comparación con las emisiones anteriores en el mercado, esto es algo sin precedentes y representa un gran avance.

En cuanto a la estructura legal, Monad aclaró lo siguiente:

- El vendedor de los tokens de Monad es la filial de la Fundación Monad, MF Services (BVI) Ltd., y la Fundación Monad es el único director de esta empresa.

- Los tres cofundadores de Monad son Keone Hon, James Hunsaker y Eunice Giarta. Los principales contribuyentes de Monad son la Fundación Monad y Category Labs.

- Category Labs tiene su sede en Nueva York, EE.UU., y es responsable del desarrollo tecnológico de Monad. James Hunsaker es el Chief Executive Officer de Category Labs.

- La Fundación Monad es una fundación sin miembros registrada en Islas Caimán, responsable de la participación comunitaria, desarrollo de negocios, educación de desarrolladores y usuarios, y servicios de marketing. Keone Hon y Eunice Giarta son los codirectores generales de la Fundación Monad. La fundación está supervisada por una junta directiva compuesta por Petrus Basson, Keone Hon y Marc Piano.

Estas revelaciones sobre la estructura legal brindan a los inversores una mayor protección, aumentando la rendición de cuentas y los recursos legales disponibles.

En cuanto a los detalles de financiamiento, Monad aclaró lo siguiente:

- Pre-semilla: monto recaudado de 19.6 millones de dólares, realizada entre junio y diciembre de 2022.

- Ronda semilla: monto recaudado de 22.6 millones de dólares, realizada entre enero y marzo de 2024.

- Ronda A: monto recaudado de 220.5 millones de dólares, realizada entre marzo y agosto de 2024.

- En 2024, la Fundación Monad recibió una donación de 90 millones de dólares de Category Labs para cubrir los costos operativos antes del lanzamiento público de la red Monad. Esta donación cubre los gastos previstos de la Fundación Monad hasta 2026 y forma parte de los 262 millones de dólares recaudados por Monad Labs en sus distintas rondas de financiamiento.

La divulgación de los detalles de financiamiento evita la manipulación y sobrevaloración que solían ocurrir en proyectos cripto anteriores.

En cuanto al esquema de market making, Monad aclaró lo siguiente:

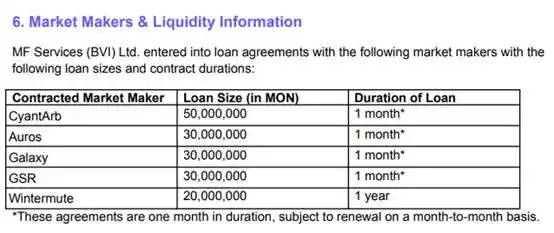

- MF Services (BVI) Ltd. ha firmado acuerdos de préstamo con cinco market makers: CyantArb, Auros, Galaxy, GSR y Wintermute, prestando un total de 160 millones de tokens MON. El plazo del préstamo para Wintermute es de un año, mientras que para los demás es de un mes, renovable mensualmente.

- Un experto externo (Coinwatch) supervisa el uso de los tokens prestados, incluyendo los saldos inactivos de CyantArb, Auros, Galaxy y GSR.

- MF Services (BVI) Ltd. también puede desplegar hasta el 0,20% del suministro inicial total de tokens MON como liquidez inicial en uno o más pools de exchanges descentralizados (DEX).

- Los tokens en los préstamos a market makers y en la liquidez inicial están incluidos en la parte de distribución para el desarrollo del ecosistema según la tokenomics.

Es la primera vez que un proyecto cripto revela de manera tan transparente su esquema de market making antes del TGE. En conjunto, todo lo anterior representa la primera vez que vemos en el mundo cripto un nivel de transparencia en la emisión de proyectos similar al de los mercados tradicionales.

El difícil camino hacia el cumplimiento normativo

En 2017, con la aparición de Ethereum y el estándar ERC-20, se desató una ola de emisiones en el mercado, con un auge de proyectos y el primer gran boom de la industria. Pero ese mismo año, en julio de 2017, la SEC publicó por primera vez una guía sobre la emisión de activos. En ese momento, la SEC declaró que cualquier nueva criptomoneda vendida a inversores con expectativas de ganancia y emitida por una empresa centralizada sería considerada un valor y, por lo tanto, debía cumplir con la regulación de valores.

Según esa guía, las emisiones de activos realizadas en EE.UU. después de esa fecha probablemente violaban la regulación de valores y corrían el riesgo de ser demandadas por la SEC. Desde la publicación de la guía, ya se han dado varios casos. Según el informe anual de la SEC de 2018, solo en ese año, hubo decenas de investigaciones sobre emisiones de activos y activos digitales, y “muchas aún no se habían realizado en el año fiscal 2018”.

En noviembre de 2018, la SEC impuso por primera vez multas civiles por emisión de activos sin el registro adecuado como valores: los proyectos Paragon (PRG) y Airfox (AIR) fueron multados con 250.000 dólares cada uno. Además, debían registrar los tokens como valores y presentar informes periódicos.

En junio de 2019, la empresa canadiense de redes sociales Kik Interactive se vio envuelta en una demanda con la SEC por emitir activos. Para enfrentarse a la SEC, Kik incluso creó un nuevo fondo llamado crypto.org para recaudar fondos para su defensa.

Las dos mayores emisiones en la historia cripto, los 4.2 billions de dólares de EOS y los 1.7 billions de dólares de Telegram, también se vieron envueltas en disputas legales con la SEC. Block.one pagó una multa de 24 millones de dólares para llegar a un acuerdo con la SEC, mientras que Telegram alcanzó un acuerdo de 1.24 billions de dólares por la emisión de los tokens Gram de su filial TON Issuer. El acuerdo de Telegram incluyó 1.22 billions de dólares de ganancias ilícitas y una multa civil de 18.5 millones de dólares.

Celebridades y KOLs también han sido demandados por la SEC por problemas relacionados. John McAfee, fundador del famoso antivirus McAfee, fue demandado por no revelar los ingresos obtenidos por promocionar tokens de emisiones, y el cripto KOL Ian Balina también fue demandado por participar en la promoción de emisiones de activos cripto no registradas.

El 10 de julio de 2019, la SEC aprobó la emisión regulada de tipo A de Blockstack PBC, la primera emisión de este tipo conforme a la ley de valores. Otro proyecto, Props, también recibió la aprobación de la SEC ese mismo mes. Sin embargo, dos años después, Props anunció que dejaría de emitir su token Props bajo la Reg A+ de la SEC a partir de diciembre de 2021 y dejaría de apoyar el programa Props Loyalty. Props explicó que no podía mantener ni desarrollar el programa Props Loyalty bajo el marco regulatorio actual, ya que la falta de plataformas de trading nacionales autorizadas, como sistemas automáticos de trading (ATS), restringía a los titulares estadounidenses de Props a negociar sus tokens, lo que obstaculizaba el desarrollo de Props.

Durante mucho tiempo, este modelo ha estado plagado de problemas de cumplimiento, por lo que tras la fiebre de 2017 fue reemplazado gradualmente por inversiones de VC, IEOs en exchanges y airdrops retroactivos. Por eso, el regreso de Coinbase a la emisión de activos no se considera una simple “nostalgia”, sino el resultado de años de avances en cumplimiento normativo, con la emisión de activos regresando bajo una nueva estructura y en un mercado renovado.

El regreso de la emisión de activos

El 12 de noviembre, Matt Hougan, Chief Investment Officer de Bitwise, afirmó que el nuevo Launchpad de Coinbase marca el regreso con fuerza de la formación de capital basada en cripto. La emisión de activos regulada podría convertirse en el tema central de 2026 y transformar el modelo de financiación de startups, convirtiéndose en el cuarto pilar de la disrupción cripto sobre las finanzas tradicionales. Los tres pilares anteriores son: la reinvención del oro por bitcoin, la reinvención del dólar por las stablecoins y la reinvención del trading y la liquidación por la tokenización.

Matt Hougan señaló que los experimentos tempranos con la emisión de activos demostraron que la tecnología blockchain puede conectar a emprendedores e inversores más rápido y a menor costo que las IPO tradicionales, incluso si el boom anterior fracasó. La diferencia clave ahora es la regulación y la estructura. El actual presidente de la SEC, Paul Atkins (quien copresidió la organización de defensa cripto Token Alliance y es miembro del directorio de la empresa de tokenización Securitize), ha pedido recientemente nuevas regulaciones y mecanismos de puerto seguro para apoyar la emisión regulada de tokens, y la nueva plataforma de Coinbase es el primer gran paso en esa dirección.

En 2025, la emisión de activos ya representa aproximadamente una quinta parte del volumen total de ventas de tokens, mientras que hace dos años era casi insignificante. Plataformas como Echo, Kraken Launch y Buidlpad, además de adaptarse a los requisitos regulatorios actuales, han avanzado mucho en comparación con los mecanismos rudimentarios del pasado o las simples guerras de gas, mejorando en autocustodia, soporte multichain y control de canales de acceso. Ya hemos visto casos de éxito como Plasma y Falcon Finance en estas plataformas.

El regreso de la emisión de activos es el resultado de años de exploración regulatoria en el mercado cripto. Veremos cada vez más casos serios de emisión como el de Monad, y los inversores minoristas estarán mejor protegidos. Tal como mencionamos al principio con Arc de Circle y Base de Coinbase, proyectos que antes se consideraban poco probables de emitir tokens ahora están enviando nuevas señales en este entorno de madurez regulatoria.

Estamos entrando en una nueva era.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

JPMorgan eleva el objetivo para las acciones de Circle tras nuevas asociaciones y ganancias "sólidas"

Resumen rápido: El último trimestre, Circle anunció planes para colaborar con Deutsche Börse, Finastra, Visa y el gigante bancario brasileño Itau. Los analistas han emitido un nuevo objetivo de precio para las acciones de Circle de 100 dólares para diciembre de 2026.

La empresa DAT de Solana, Upexi, es la última tesorería cripto en lanzar un programa de recompra de acciones

La junta directiva de Upexi aprobó un programa de recompra de acciones sin fecha límite por un valor de 50 millones de dólares, con el objetivo de aumentar el valor para los accionistas. Upexi reportó ingresos totales de 9.2 millones de dólares en su trimestre más reciente, en comparación con los 4.4 millones del mismo trimestre del año pasado.

El ETF spot de XRP de Canary genera 58 millones de dólares en volumen de operaciones en su primer día, superando el total del lanzamiento del ETF de SOL de Bitwise.

El récord anterior lo tenía el ETF de Solana de Bitwise, que alcanzó aproximadamente 57 millones de dólares en volumen durante su primer día.

Bitcoin cae por debajo de los $100,000 mientras las liquidaciones totales de criptomonedas alcanzan los $463 millones

Resumen rápido: Bitcoin se estaba negociando a $98,841.86, con una caída de más del 2% en las últimas 24 horas. Analistas de JPMorgan señalaron que el costo estimado de producción de bitcoin —que históricamente ha funcionado como un piso o precio de soporte— ha aumentado a aproximadamente $94,000.