La gran transformación de la Reserva Federal: del QT al RMP, ¿cómo cambiará drásticamente el mercado en 2026?

El artículo analiza el trasfondo, el mecanismo y el impacto en los mercados financieros de la estrategia de Reserve Management Purchase (RMP) implementada por la Reserva Federal tras finalizar el Quantitative Tightening (QT) en 2025. El RMP se considera una operación técnica destinada a mantener la liquidez del sistema financiero, aunque el mercado lo interpreta como una política de flexibilización encubierta. El artículo examina los posibles efectos del RMP sobre los activos de riesgo, el marco regulatorio y la política fiscal, y ofrece recomendaciones estratégicas para inversores institucionales. Resumen generado por Mars AI Este resumen ha sido generado por el modelo Mars AI y su precisión y completitud están en proceso de actualización iterativa.

Autor: Wang Yongli

En el vertiginoso mercado financiero global, cada decisión de la Reserva Federal de Estados Unidos afecta los nervios de innumerables inversores. En los últimos años, nuestra vida económica ha sido como una montaña rusa, acelerando y desacelerando por momentos. Entre las muchas herramientas de política, una nueva estrategia llamada “Reservas Management Purchases” (RMP) está surgiendo silenciosamente, anticipando un posible nuevo capítulo de “flexibilización encubierta” en los mercados financieros.

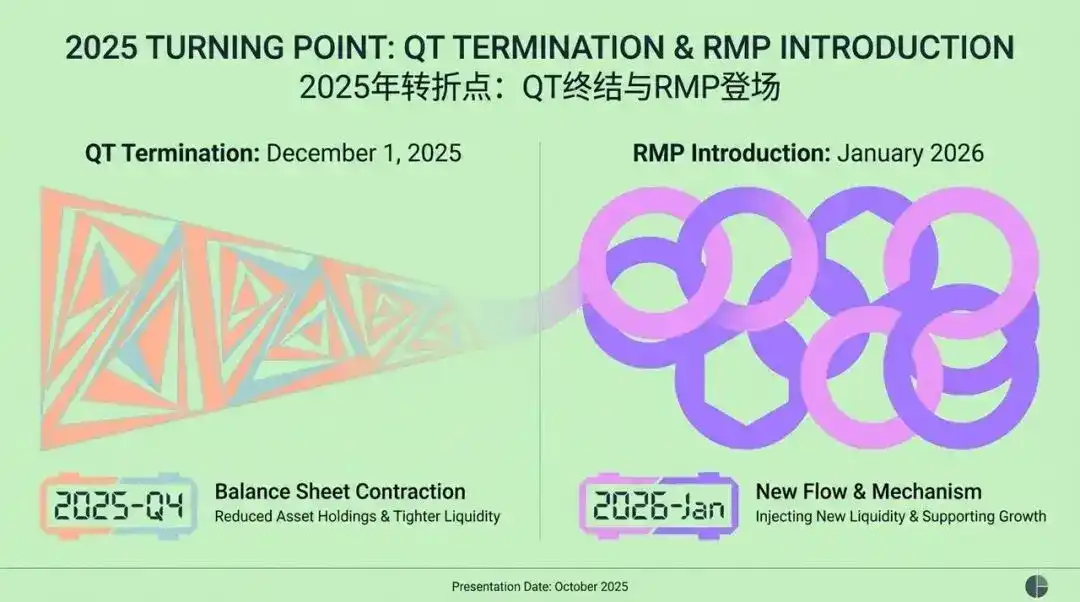

Punto de inflexión clave en 2025: fin del QT y llegada del RMP

Imaginemos el cuarto trimestre de 2025, cuando los mercados financieros globales alcanzan un hito importante. La Reserva Federal, el banco central más influyente del mundo, toma una decisión histórica. Tras casi tres años de “ajuste cuantitativo” (QT), es decir, la reducción masiva de su balance, anuncian oficialmente: ¡el 1 de diciembre de 2025, el plan de QT llega a su fin!

Sin embargo, la historia no termina ahí. Inmediatamente después, en enero de 2026, una nueva estrategia, RMP (Reservas Management Purchases), hace su debut oficial. Esta nueva herramienta, que suena académica, desata una tormenta en Wall Street tras su anuncio. La Reserva Federal la define oficialmente como una “operación técnica” destinada a mantener la liquidez del sistema financiero en un nivel “adecuado” para responder a la demanda de crecimiento natural.

El lenguaje oficial de la Reserva Federal tiende a presentarla como un ajuste rutinario y técnico para asegurar el funcionamiento estable del sistema financiero. Pero esto contrasta fuertemente con la interpretación general del mercado: una “flexibilización encubierta”.

No obstante, el mercado la interpreta ampliamente como una “flexibilización encubierta”, creyendo que la Reserva Federal podría estar lista para “abrir el grifo” nuevamente. Entonces, ¿cuál de estas interpretaciones opuestas está más cerca de la verdad? ¿Cómo afectará la llegada del RMP a nuestras estrategias de inversión futuras?

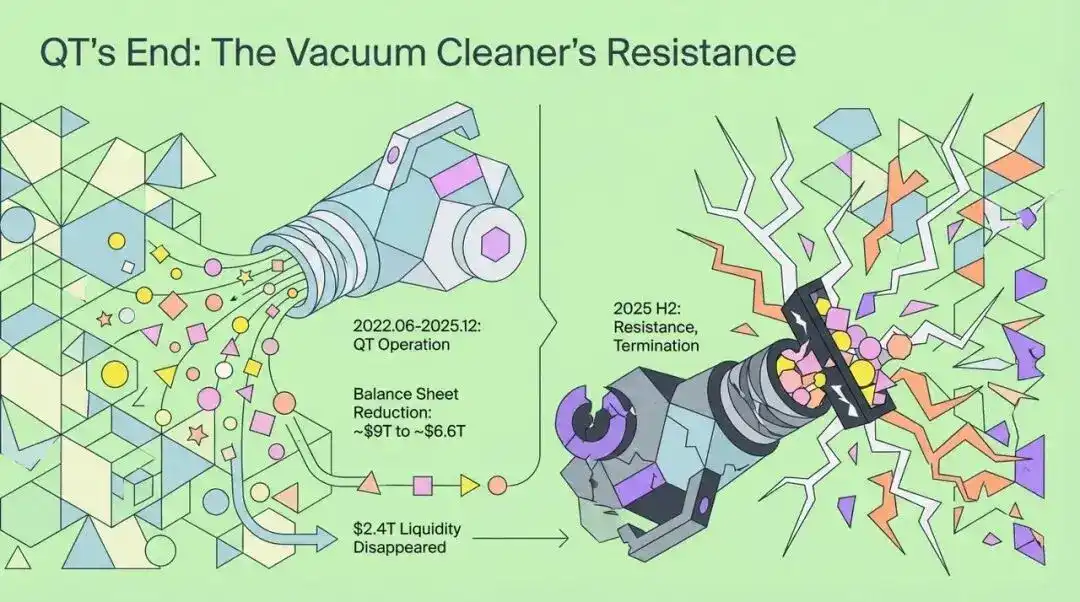

Fin del QT: el “aspirador” financiero encuentra resistencia

Para entender el profundo impacto del RMP, primero debemos repasar el fin del QT. Antes de finales de 2025, la política de ajuste cuantitativo de la Reserva Federal funcionaba como un enorme “aspirador”, extrayendo liquidez del sistema financiero global. Desde su inicio en junio de 2022, en solo tres años, el balance de la Reserva Federal se redujo de un máximo cercano a 9 billones de dólares a aproximadamente 6.6 billones, lo que significa que 2.4 billones de dólares de liquidez desaparecieron del mercado.

Sin embargo, en la segunda mitad de 2025, este “aspirador” encontró una resistencia sin precedentes. La Reserva Federal decidió poner fin al QT en su reunión de octubre de ese año, no porque hubiera alcanzado plenamente su objetivo de inflación, sino por una profunda preocupación por la estabilidad financiera.

Podemos comparar el mercado monetario de ese momento con un enorme embalse. Aunque el volumen total de agua parecía suficiente, la mayor parte estaba atrapada en unos pocos “tanques”, mientras que los vastos “campos” —los sectores microeconómicos que realmente necesitaban fondos— seguían secos e incluso agrietados. Este desequilibrio estructural de la liquidez fue la razón fundamental del giro de la Reserva Federal hacia el RMP.

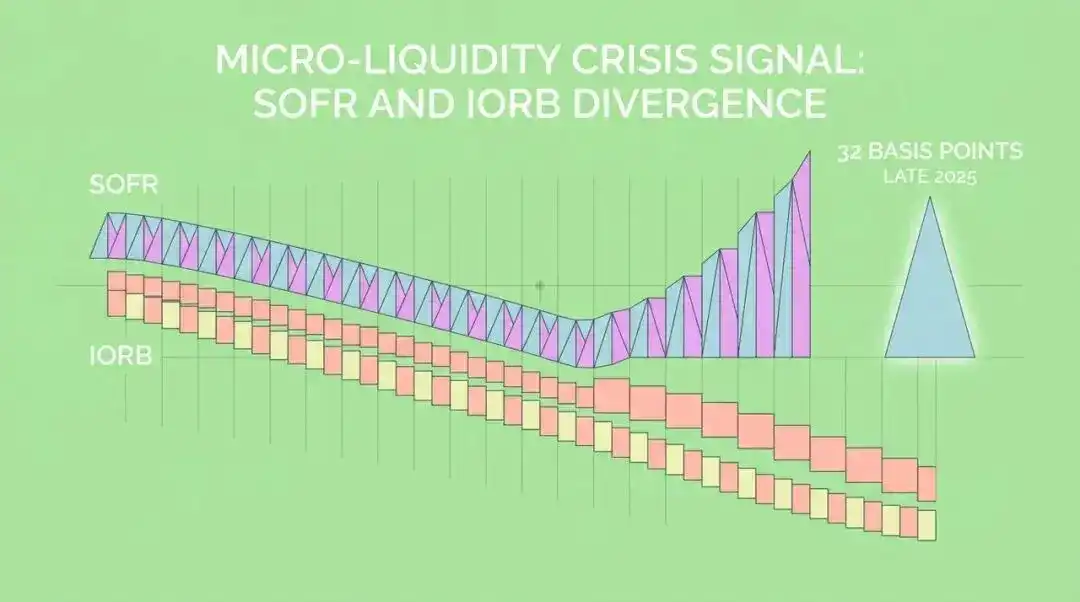

Señales de crisis de liquidez micro: divergencia entre SOFR e IORB

¿Qué obligó a la Reserva Federal a abandonar la reducción de balance? Una serie de señales de “crisis de liquidez micro” en 2025 fueron clave. La más llamativa fue la extraña divergencia —un diferencial positivo significativo— entre la tasa de financiación garantizada a un día (SOFR) y la tasa de interés sobre saldos de reservas (IORB).

Esto significa que los bancos preferían pagar una prima más alta para pedir dinero prestado en el mercado (SOFR) antes que usar sus propias reservas “abundantes” depositadas en la Reserva Federal (IORB). Este fenómeno revela contradicciones profundas dentro del sistema financiero:

- Distribución desigual de la liquidez: aunque en términos agregados las reservas bancarias parecen suficientes, en realidad están concentradas en unas pocas grandes instituciones.

- Cambio en el comportamiento bancario: bajo presión regulatoria, los bancos son más cautelosos que nunca con la liquidez, y no se atreven a prestar fondos ociosos fácilmente.

Otro factor clave es el desequilibrio entre la oferta y la demanda de colaterales y efectivo. Para financiar el enorme déficit fiscal, el Tesoro de Estados Unidos emitió una cantidad récord de bonos. Estos nuevos bonos inundaron el mercado de repos, requiriendo grandes cantidades de efectivo. Sin embargo, la política de QT ya había drenado el efectivo del sistema, creando una situación de “demasiados colaterales persiguiendo poco efectivo”, lo que elevó directamente las tasas de los repos.

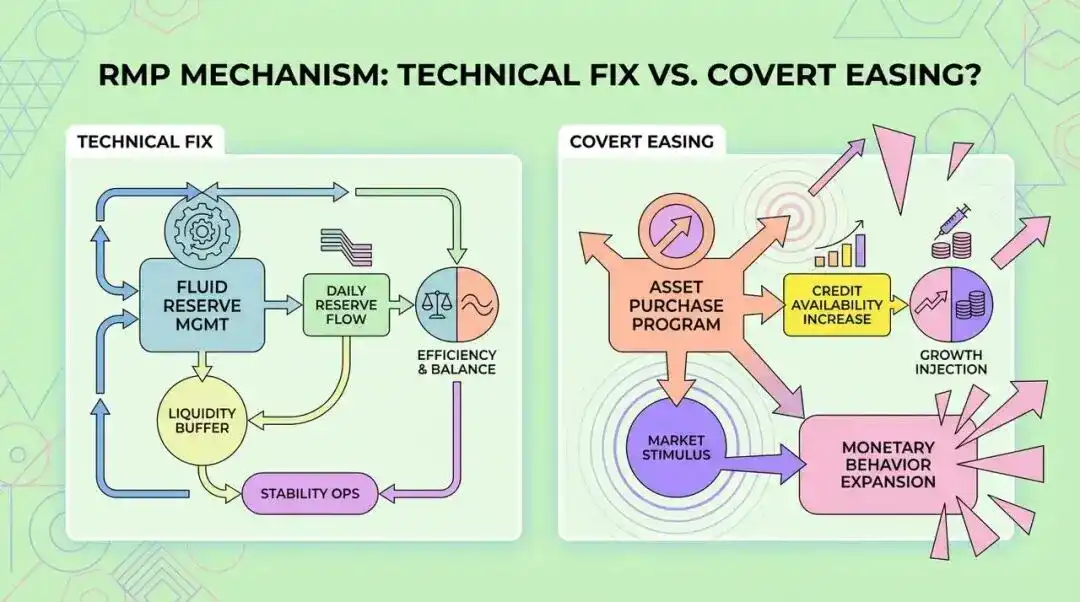

Mecanismo del RMP: ¿“reparación técnica” o “flexibilización encubierta”?

Ahora, profundicemos en el mecanismo del RMP. La Reserva Federal lo define como una operación técnica destinada a mantener las reservas bancarias en un nivel “adecuado”. Esto es esencialmente diferente de la flexibilización cuantitativa (QE).

El RMP elige comprar letras del Tesoro a corto plazo por tres razones:

- Características de riesgo similares: las letras del Tesoro a corto plazo y las reservas bancarias son altamente líquidas y se consideran “cuasi efectivo”, por lo que comprarlas casi no implica transferencia de riesgo de duración.

- Evitar estímulos adicionales: esto ayuda a la Reserva Federal a mantener una postura “neutral” y evita que el mercado lo interprete como una flexibilización monetaria agresiva.

- Colaboración con la estrategia de emisión del Tesoro: ante la gran emisión de letras del Tesoro a corto plazo, las compras del RMP en realidad proporcionan apoyo de liquidez al financiamiento a corto plazo del Tesoro.

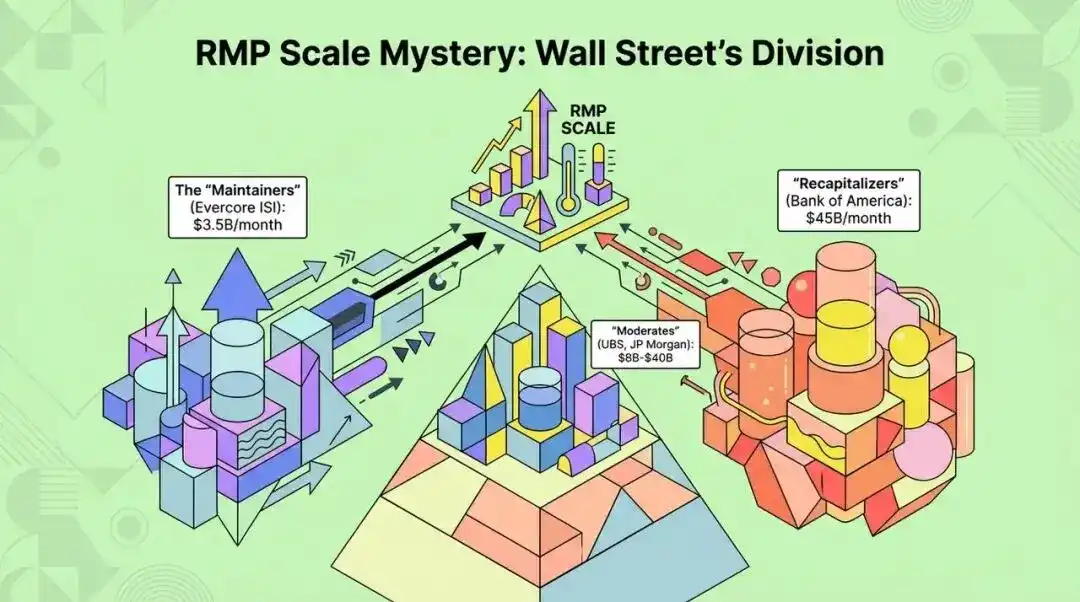

El misterio del tamaño del RMP: divergencias en Wall Street y variables de mercado

En diciembre de 2025, el Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal anunciará oficialmente los detalles del RMP y planea implementarlo en enero de 2026. Sin embargo, existe una gran divergencia entre los analistas de Wall Street sobre el tamaño específico de las compras del RMP, lo que constituye la mayor variable del mercado en el primer trimestre de 2026.

El mercado se divide principalmente en dos campos:

- “Mantenimiento”: creen que el nivel actual de reservas ya es relativamente equilibrado y que el objetivo del RMP es solo compensar el crecimiento natural de la moneda en circulación. Por ejemplo, Evercore ISI predice un volumen de compra mensual de unos 3.5 mil millones de dólares.

- “Reposición”: representados por el estratega de Bank of America, Mark Cabana, creen que la Reserva Federal “se excedió” durante el QT, haciendo que las reservas cayeran por debajo del “nivel mínimo confortable”, por lo que se necesita una gran reposición. Predicen compras mensuales de hasta 45 mil millones de dólares (demanda normalizada de 20 mil millones + reposición adicional de 25 mil millones).

Estas dos previsiones opuestas generarán grandes diferencias en las expectativas de liquidez futura del mercado.

¿Cómo afecta el RMP a los activos de riesgo? “Efecto expulsión” y “liberación de balance”

Aunque la Reserva Federal enfatiza que el RMP se centrará en la compra de letras del Tesoro a corto plazo y que teóricamente no debería tener efectos sobre los precios de los activos similares al QE, la realidad del funcionamiento del mercado es más compleja.

1. Efecto expulsión

Cuando la Reserva Federal interviene masivamente en el mercado de letras del Tesoro a corto plazo, reduce sus rendimientos. Para mantener la rentabilidad, los fondos del mercado monetario pueden reasignar capital hacia pagarés comerciales, préstamos repo e incluso bonos corporativos a corto plazo con mayores rendimientos.

Este “efecto expulsión” impulsa la liquidez desde el sector público hacia el sector privado de crédito, lo que indirectamente mejora el desempeño de los activos de riesgo.

2. Liberación del balance de los primary dealers

El RMP alivia directamente la presión de los primary dealers de mantener inventarios de bonos del Tesoro. Cuando liberan espacio en su balance, tienen mayor capacidad para proporcionar servicios de intermediación de liquidez en otros mercados, como préstamos con garantía de acciones o market making en bonos corporativos. Esta recuperación de la capacidad de intermediación es un soporte clave para el desempeño de los activos de riesgo.

Regulación y fiscalidad: la doble presión detrás del RMP

El gobernador de la Reserva Federal, Steven Miran, propuso una hipótesis de “dominancia regulatoria”. Sostiene que el marco regulatorio posterior a la crisis financiera, como el ratio de cobertura de liquidez (LCR) y Basilea III, obliga a los bancos a mantener activos líquidos de alta calidad muy por encima de sus necesidades operativas reales. En los cálculos regulatorios y pruebas de estrés, el efectivo (reservas) suele ser preferido sobre los bonos del Tesoro, lo que rigidiza y eleva el “nivel mínimo confortable de reservas”. El RMP, en esencia, es una expansión del balance del banco central para satisfacer la demanda de liquidez creada por la regulación.

Además, la implementación del RMP no puede separarse de un contexto importante: el persistente alto déficit federal de Estados Unidos.

“El Tesoro emite letras del Tesoro a corto plazo, la Reserva Federal las compra a través del RMP”: esta operación cerrada se asemeja mucho a la “monetización de la deuda”. La Reserva Federal se convierte en el comprador marginal de la deuda a corto plazo del Tesoro, lo que no solo reduce el costo de financiamiento a corto plazo del gobierno, sino que también genera preocupaciones sobre la pérdida de independencia del banco central y el anclaje de las expectativas de inflación. Este patrón de “dominancia fiscal” diluirá aún más el poder adquisitivo de la moneda fiduciaria, beneficiando así a los activos reales, como el oro.

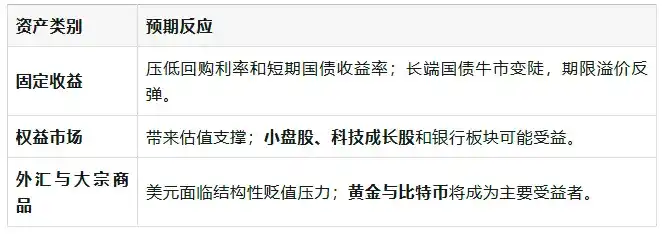

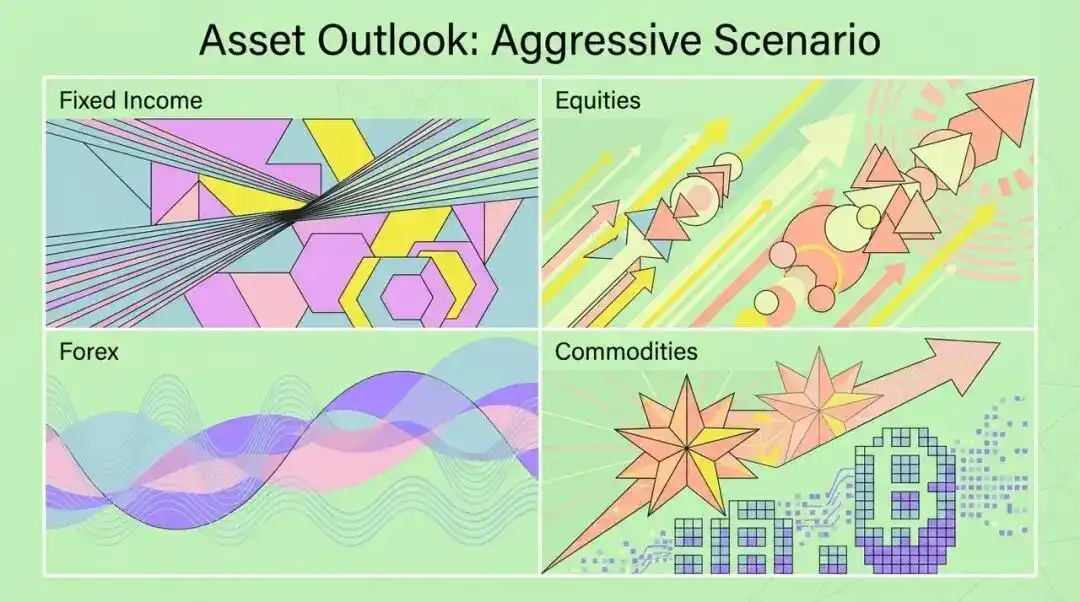

Pronóstico de activos: reacción del mercado en un escenario agresivo

Si el volumen de compras del RMP alcanza el escenario agresivo de 45 mil millones de dólares mensuales, ¿cómo reaccionará el mercado?

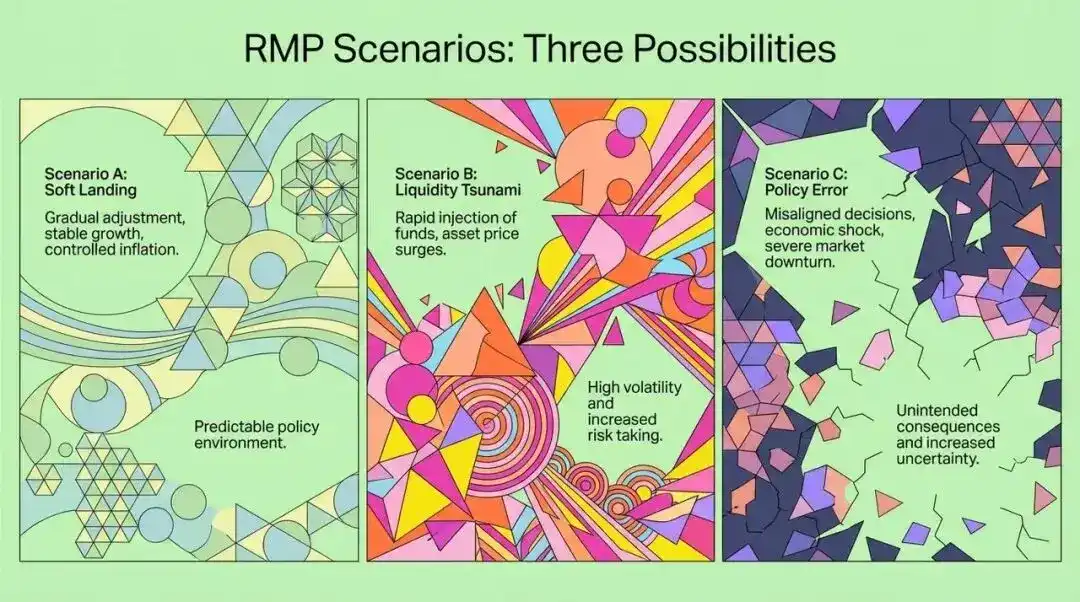

Análisis de escenarios del RMP y recomendaciones para inversores institucionales

Ante la incertidumbre sobre el tamaño del RMP, podemos plantear los siguientes escenarios:

- Escenario A: Aterrizaje suave y reparación técnica (probabilidad 40%)

- La Reserva Federal compra 20-30 mil millones de dólares mensuales.

- Resultado: suba moderada de las acciones, menor volatilidad, dólar lateral, normalización de la curva de rendimientos.

- Escenario B: Tsunami de liquidez y reflación (probabilidad 35%)

- La Reserva Federal compra más de 45 mil millones de dólares mensuales.

- Resultado: “rally de liquidez” en activos de riesgo, suba de commodities, expectativas de inflación desancladas, posible giro hawkish posterior de la Fed.

- Escenario C: Error de política y shock de liquidez (probabilidad 25%)

- La Reserva Federal solo compra 3.5 mil millones de dólares.

- Resultado: nueva crisis en el mercado de repos, explosión de trades de basis, fuerte corrección bursátil, posible rescate de emergencia de la Fed.

Para los inversores institucionales, 2026 requerirá ajustes estratégicos:

- Prestar atención a cambios estructurales en la volatilidad: con el fin del QT, la volatilidad impulsada por la restricción de liquidez disminuirá, por lo que se puede considerar vender el índice VIX.

- Configurar carteras de cobertura “dominancia fiscal”: sobreponderar oro y activos reales para cubrir el riesgo de pérdida de poder adquisitivo de la moneda fiduciaria.

- Estrategias de renta variable: sobreponderar tácticamente small caps y tecnológicas, y monitorear de cerca los datos de inflación.

- Renta fija: evitar mantener solo efectivo o letras del Tesoro a corto plazo, y aprovechar trades de empinamiento de la curva de rendimientos para obtener retornos extra.

Resumen: nueva era de dominancia de la liquidez

La transición del “ajuste cuantitativo” al “Reservas Management Purchases” marca el fin sustancial del intento de normalización de la política monetaria de la Reserva Federal. Esto revela una realidad más profunda: la dependencia estructural del sistema financiero moderno de la liquidez del banco central. El RMP no es solo una “reparación técnica de tuberías”, sino una concesión ante la doble presión de la “dominancia regulatoria” y la “dominancia fiscal”.

Para los inversores, el tema central de 2026 ya no será “cuánto subirá la tasa la Reserva Federal”, sino “cuánto dinero necesita imprimir la Reserva Federal para mantener el sistema funcionando”. En este nuevo paradigma, la liquidez volverá a ser la fuerza determinante de los precios de los activos. Comprender el RMP y su impacto potencial nos ayudará a entender y afrontar mejor los cambios futuros del mercado.

Enlace al artículo original

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El FOMO por Bitcoin regresa a los $94K, pero la Fed podría arruinar la fiesta

Más allá de las criptomonedas: cómo los activos tokenizados están remodelando silenciosamente el panorama del mercado

La tokenización se está convirtiendo rápidamente en un motor clave en la evolución de la infraestructura financiera, con un impacto que podría ir más allá de las fluctuaciones a corto plazo, afectando la estructura del mercado, la liquidez y la lógica profunda de los flujos de capital globales.

En la víspera de la decisión de tasas, la presión de un recorte hawkish y el examen final de liquidez y del mercado cripto a fin de año

La Reserva Federal está dividida, y se avecina un recorte de tasas que podría ser "hawkish".

gensyn avanza en dos frentes: un vistazo a la venta pública de tokens de AI y al mercado de predicción de modelos de Delphi

Gensyn lanza su venta pública, con un tope de valoración de 1 billón de dólares, entrando en la infraestructura de potencia computacional para IA al mismo precio que a16z.