Morgan Stanley demande à la Fed de réduire les exigences de fonds propres des banques, la décision sera annoncée avant le 30 septembre.

La Federal Reserve, en annonçant les exigences de capital qui seront bientôt imposées à la plupart des banques de Wall Street (des exigences globalement conformes aux attentes des banques), a révélé que Morgan Stanley (MS.US) a demandé une réduction de ces exigences. Dans une déclaration publiée vendredi, la Fed a indiqué : « Morgan Stanley a demandé un réexamen afin de réduire cette exigence, » « Le Conseil examine la demande de l'entreprise visant à réduire l'exigence du coussin de fonds propres en situation de stress (SCB) et prévoit de prendre une décision et de la rendre publique d'ici le 30 septembre. »

Cette déclaration de la Fed marque la conclusion officielle du processus annuel de tests de résistance — un processus en plusieurs étapes visant à évaluer la capacité des grandes banques américaines à résister à des scénarios économiques hypothétiques. Le test aboutit à une mise à jour du ratio de fonds propres de base de catégorie 1 (CET1) pour chaque banque, exigence qui entrera en vigueur le 1er octobre.

« Morgan Stanley communique activement avec la Fed afin de déterminer l'exigence finale du coussin de fonds propres en situation de stress avant le 1er octobre, » a déclaré la banque basée à New York dans un communiqué.

La Fed n'a pas précisé l'ampleur de la réduction de capital demandée par Morgan Stanley. Le mois dernier, Morgan Stanley avait indiqué qu'à la suite des résultats des tests de résistance, elle s'attendait à ce que son exigence de ratio CET1 passe de 13,5 % actuellement à 12,6 %.

Au total, 22 banques, dont Morgan Stanley, ont participé cette année aux tests de résistance de la Fed, et toutes les ont passés sans difficulté — les résultats montrent que ces banques seraient capables de supporter plus de 550 milliards de dollars de pertes. Les exigences de capital annoncées vendredi, liées aux tests, comprennent plusieurs composantes, dont une exigence minimale uniforme de ratio CET1 de 4,5 % pour toutes les banques, ainsi que le coussin de fonds propres en situation de stress. De plus, les principales institutions classées comme « banques d'importance systémique mondiale » doivent satisfaire à des exigences de capital supplémentaires.

La déclaration de la Fed intervient alors que le secteur bancaire attend les résultats finaux de la réforme du processus de tests de résistance. En avril de cette année, la Fed a publié une proposition visant à utiliser la « moyenne des résultats sur deux ans » pour déterminer les exigences de capital. Michelle Bowman, vice-présidente de la Fed chargée de la supervision, a précédemment déclaré que ce type de réforme potentielle aiderait la Fed à résoudre le problème de la « volatilité excessive des résultats des tests de résistance et des exigences de capital correspondantes ».

« Les exigences de capital annoncées aujourd'hui pour chaque banque reflètent la nature transitoire de la situation actuelle, » a déclaré Bowman dans un communiqué, ajoutant que la finalisation de la réforme proposée en avril serait « une étape importante pour réduire la volatilité annuelle des exigences de capital des banques ».

En outre, la Fed a également annoncé son intention de réduire le « ratio de levier supplémentaire renforcé » (ESLR) — ce ratio exige que les banques détiennent un certain montant de capital en fonction de la taille de leurs actifs. Parallèlement, la Fed va faire avancer une nouvelle proposition de « régime de capital fondé sur les risques », une mesure longtemps préconisée par Wall Street.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La vérité derrière la hausse soudaine de 9 % du bitcoin en une nuit : le marché crypto connaîtra-t-il un tournant décisif en décembre ?

Le bitcoin a fortement rebondi le 3 décembre, augmentant de 6,8 % pour atteindre 92 000 dollars, tandis qu'ethereum a bondi de 8 % en dépassant les 3 000 dollars. Les tokens à petite et moyenne capitalisation ont enregistré des hausses encore plus importantes. Ce rebond du marché est alimenté par plusieurs facteurs, dont les attentes de baisse des taux d'intérêt de la Fed, la mise à niveau technologique d'ethereum et un changement de politique. Résumé généré par Mars AI. Ce résumé est issu du modèle Mars AI, dont la précision et l’exhaustivité sont en cours d’amélioration.

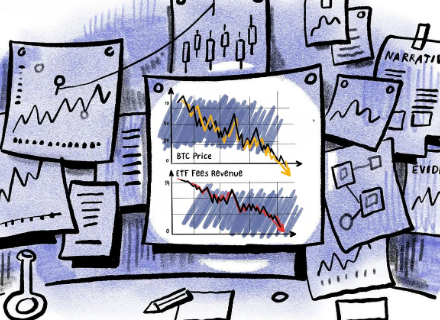

Même BlackRock ne tient plus ? Les ETF BTC enregistrent une sortie de 3,5 milliards en un mois, les institutions procèdent discrètement à un « deleveraging »

L'article analyse les raisons des sorties de capitaux des ETF de cryptomonnaies en novembre 2025 et leur impact sur les revenus des émetteurs, en comparant les performances historiques des ETF BTC et ETH ainsi que la situation actuelle du marché. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l’exhaustivité du contenu sont encore en cours d’amélioration.