Tom Lee, qui a acheté 2,42 millions d’ETH, ne comprend-il vraiment rien à Ethereum ?

À moins d'un changement organisationnel majeur, Ethereum risque fort d'afficher des performances médiocres indéfiniment.

À moins qu'un changement organisationnel majeur n'ait lieu, Ethereum est très probablement voué à sous-performer indéfiniment.

Auteur : Andrew Kang, associé chez Mechanism

Traduction : AididiaoJP, Foresight News

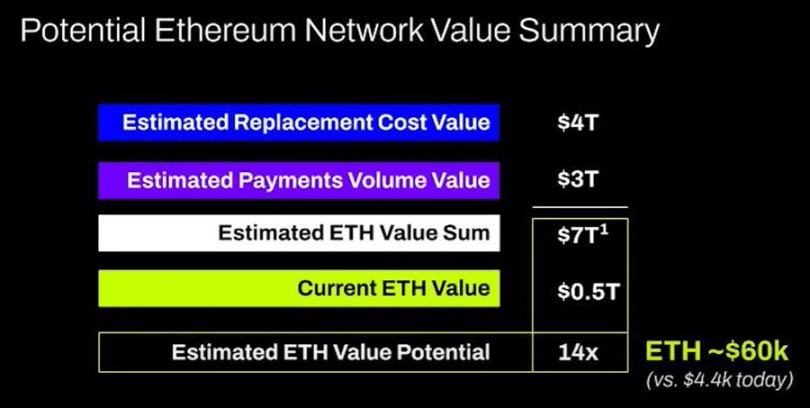

La théorie d’ETH de Tom Lee est l’une des plus stupides que j’ai vues récemment de la part d’un analyste réputé, composée d’arguments relevant de l’analphabétisme financier. Analysons-les un par un. La théorie de Tom Lee repose sur les points suivants :

- L’adoption des stablecoins et des RWA

- L’analogie du pétrole numérique

- Les institutions achèteront et stakeront de l’ETH, tout en assurant la sécurité du réseau, en tokenisant des actifs et en l’utilisant comme capital d’exploitation.

- La valeur d’ETH sera égale à la somme de toutes les entreprises d’infrastructures financières

- L’analyse technique

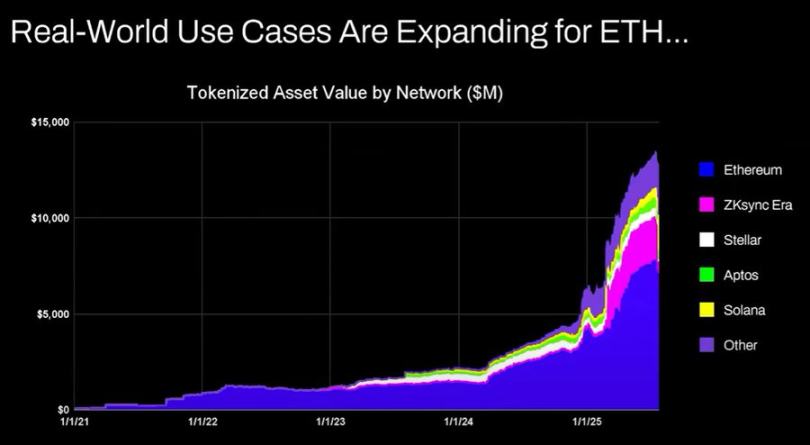

L’argument est globalement le suivant : l’activité autour des stablecoins et des actifs tokenisés augmente, ce qui devrait entraîner une hausse du volume des transactions, et donc une augmentation des frais et des revenus d’ETH. En surface, cela semble logique, mais si vous prenez quelques minutes et un peu de réflexion pour vérifier les données, vous verrez que ce n’est pas le cas.

Frais de transaction quotidiens d’ETH (USD)

Depuis 2020, la valeur des actifs tokenisés et le volume des transactions de stablecoins ont augmenté de 100 à 1000 fois. L’argument de Tom Lee méconnaît fondamentalement la façon dont la valeur s’accumule, et pourrait vous faire croire que les frais augmenteraient proportionnellement, alors qu’en réalité, ils sont presque au même niveau qu’en 2020.

Les raisons sont les suivantes :

- Les mises à niveau du réseau Ethereum ont rendu les transactions plus efficaces

- L’activité des stablecoins et des actifs tokenisés s’est déplacée vers d’autres blockchains publiques

- Les actifs tokenisés à faible rotation ne génèrent pas beaucoup de frais. La valeur tokenisée n’est pas proportionnelle aux revenus d’ETH. Quelqu’un peut tokeniser une obligation de 100 millions de dollars, mais si elle ne s’échange qu’une fois tous les deux ans, combien de frais cela génère-t-il pour ETH ? 0,10 dollar ? Une seule transaction USDT peut générer plus de frais que cela.

Vous pouvez tokeniser des actifs d’une valeur de plusieurs trillions de dollars, mais si ces actifs ne circulent pas fréquemment, cela pourrait n’ajouter que 100 000 dollars de valeur à ETH.

Le volume des transactions sur la blockchain et les frais générés vont-ils augmenter ? Oui, mais la plupart des frais seront capturés par d’autres blockchains publiques disposant d’équipes de développement commercial plus performantes. D’autres concurrents voient une opportunité dans l’introduction des transactions financières traditionnelles on-chain et s’emparent activement du marché. Solana, Arbitrum et Tempo remportent la plupart des grandes victoires précoces. Même Tether soutient deux nouvelles chaînes Tether, Plasma et Stable, toutes deux conçues pour transférer le volume des transactions USDT vers leurs propres chaînes.

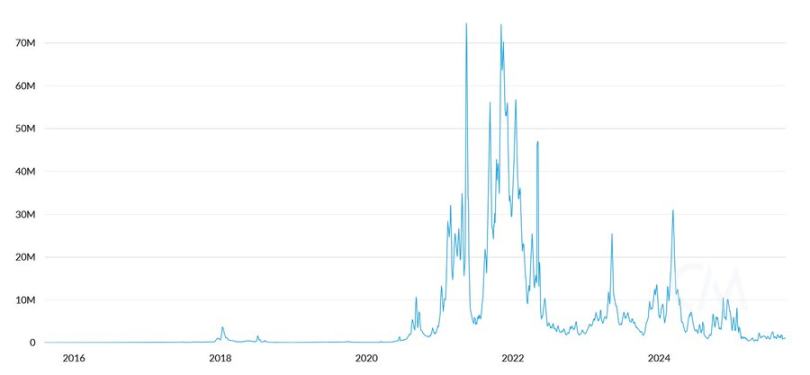

Le pétrole est une marchandise. Le prix réel du pétrole, ajusté à l’inflation, se négocie dans la même fourchette depuis plus d’un siècle, avec des pics et des baisses cycliques. Je suis d’accord avec Tom sur le fait qu’ETH peut être considéré comme une marchandise, mais cela n’est pas directement haussier, et il n’est pas clair ce que Tom veut exprimer ici !

Les institutions achèteront et stakeront de l’ETH

Les grandes banques et autres institutions financières ont-elles déjà acheté de l’ETH sur leur bilan ? Non.

Ont-elles annoncé des plans pour le faire ? Non plus.

Les banques stockent-elles de l’essence parce qu’elles paient continuellement des frais d’énergie ? Non, cela n’a aucune importance, elles paient simplement les frais quand elles en ont besoin.

Les banques achètent-elles des actions des dépositaires d’actifs qu’elles utilisent ? Non.

Allez, cela reflète encore une fois une incompréhension fondamentale de l’accumulation de valeur, c’est purement illusoire.

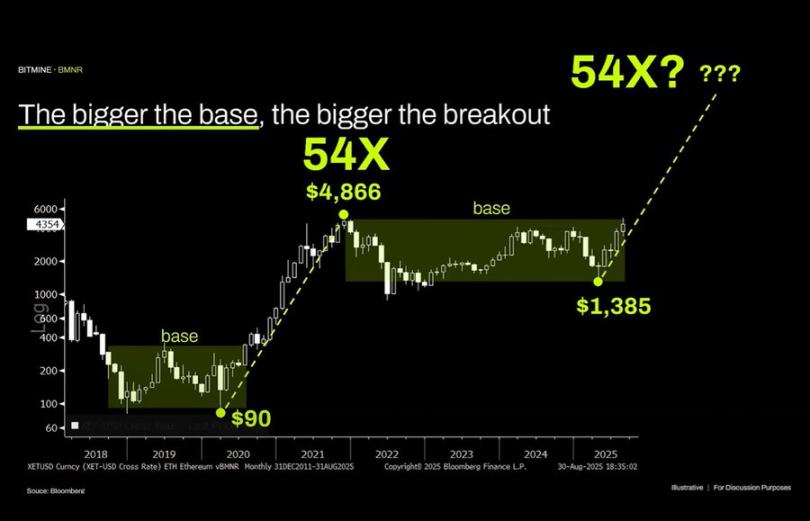

En réalité, j’aime beaucoup l’analyse technique et je crois qu’elle peut être très précieuse lorsqu’elle est considérée objectivement. Malheureusement, Tom Lee semble tracer des lignes arbitraires sur l’analyse technique pour soutenir ses préjugés.

Objectivement, ce graphique montre clairement qu’Ethereum évolue dans une large zone de consolidation depuis longtemps. Ce n’est pas très différent du prix du pétrole brut, qui a également évolué dans une large fourchette au cours des trente dernières années. Non seulement nous sommes dans la fourchette, mais nous avons récemment touché le sommet de la fourchette sans réussir à franchir la résistance. S’il y a une différence, c’est que les signaux techniques d’Ethereum sont baissiers. Je n’exclurais pas la possibilité qu’il reste dans la fourchette de 1 000 à 4 800 dollars pendant une période prolongée. Le fait qu’un actif ait déjà connu une hausse parabolique ne signifie pas qu’il continuera indéfiniment.

Prix du pétrole brut

Le graphique à long terme ETH/BTC est également mal interprété. Il se trouve effectivement dans une fourchette à long terme, mais la tendance dominante de ces dernières années est à la baisse, avec un rebond récent sur un support de long terme. Les moteurs de cette tendance baissière sont que le récit autour d’Ethereum est saturé et que les fondamentaux ne justifient pas la croissance de la valorisation, et ces fondamentaux n’ont pas changé.

La valorisation d’Ethereum provient principalement de l’analphabétisme financier. Cela peut effectivement créer une capitalisation boursière assez importante, il suffit de regarder XRP. Mais la valorisation basée sur l’analphabétisme financier n’est pas illimitée. Une liquidité macroéconomique plus large permet à la capitalisation boursière d’ETH de se maintenir, mais à moins qu’un changement organisationnel majeur n’ait lieu, il est très probable qu’il soit voué à sous-performer indéfiniment.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.