Ethereum : la thèse haussière de Tom Lee démontée point par point

Tom Lee, fondateur de Fundstrat, a récemment partagé une vision résolument haussière pour Ethereum qui est loin de faire l’unanimité. Pour lui, l’ETH serait promis à une revalorisation spectaculaire. En cause, l’adoption des stablecoins, la tokenisation d’actif et la participation des institutions. Mais cette thèse, séduisante au premier regard, est loin de mettre tout le monde d’accord. L’optimisme de Lee serait-il déconnecté des réalités du marché.

Stablecoins et RWA : une dynamique mal interprétée

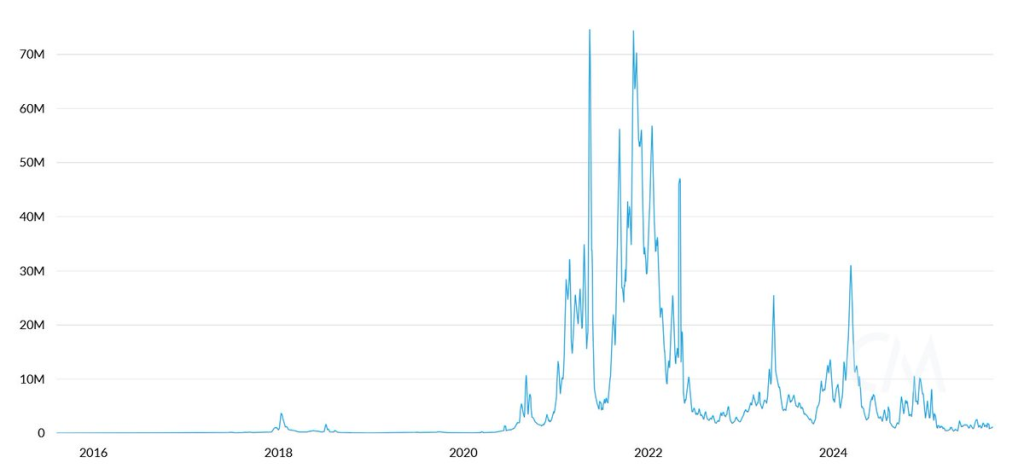

Il est indéniable que Ethereum tient une place importante dans la montée en puissance des stablecoins et de la tokenisation d’actifs du monde réel (RWA). Pour Tom Lee, le pic d’activité du réseau Ethereum devrait se traduire par une augmentation de ses revenus (frais de transaction). Pourtant, les données disponibles racontent une toute autre histoire.

En effet, depuis 2020, les volumes de transaction en stablecoins ont explosé, multipliés par 100 voire par 1000 dans certains cas. Les actifs tokenisés se comptent désormais en dizaines de milliards. Mais cette explosion n’a pas significativement impacté le niveau des recettes en frais de transaction.

Les raisons du rendez-vous manqué sur le prix de ETH

Plusieurs raisons expliquent cette stagnation. En effet, dans un premier temps, les mises à jour d’Ethereum rendent les transactions plus efficaces et donc moins coûteuses. Ensuite, une partie significative des volumes migre vers d’autres blockchains comme Solana, Arbitrum ou Tempo,

Enfin, la tokenisation d’actifs est par essence, peu liquides, peu mobile. Elle ne génère donc pas assez de revenus réguliers. Si les actifs tokénisés ne changent de main qu’une fois tous les 2 ans, le fait qu’ils soient estimés à plusieurs dizaines de milliards n’est pas très pertinent.

Ethereum : le mirage du “pétrole digital”

Lee compare souvent Ethereum au pétrole numérique. L’image est parlante, mais trompeuse. Le pétrole est un commodité dont le prix ajusté à l’inflation stagne depuis un siècle, avec seulement des pics ponctuels.

Si l’on adopte cette logique avec l’ETH, il faudrait plutôt s’attendre à ce que sa valeur stagne. Or l’éther en lui-même est construit sur une vision de rareté. Laquelle rareté est amplifiée et tire le prix à la hausse à mesure que l’adoption d’Ethereum se fait plus large.

L’argument du pétrole digital vu sous cet angle, paraît bien friable pour ETH. Il conviendrait peut-être mieux à XRP. Mais pour la défense ce Lee, il s’agit probablement d’une figure de style employée pour décrire l’importance futur de Ethereum

Les institutions : un pari optimiste naïf ou prématuré ?

Tom Lee insiste également sur l’idée que les grandes institutions achèteront et stakeront de l’ETH pour sécuriser le réseau et gérer leurs opérations. Mais cet argument manque de précédent historique suffisamment probant.

En effet, à ce jour, aucune banque majeure n’a annoncé avoir intégré de l’ETH à son bilan. Du moins, cela n’est pas encore devenu une tendance. Et avec la récente débâcle des Bitcoin Treasuries , c’est un scénario auquel nous ne devrions pas assister dans un futur proche. Dans la même veine, aucun fonds institutionnel ne communique sur un usage opérationnel du staking Ethereum,

D’ailleurs, dans la finance traditionnelle, les entreprises n’achètent pas systématiquement les actions de leurs prestataires de service. Rien n’indique donc une vague institutionnelle imminente sur ETH.

Une équivalence incroyable avec les géants financiers

Voici un autre point sensationnel de la thèse Tom Lee . Ethereum pourrait atteindre une valorisation équivalente à celle de toutes les infrastructures financières mondiales. L’idée paraît séduisante mais elle ignore une réalité importante.

Ethereum ne capture pas la totalité de la valeur qui transite sur son réseau. Les revenus générés restent modestes face aux capitalisations que Lee envisage. Cette hypothèse est donc jugée irréaliste, voire fantaisiste par certains analystes.

En définitive, Ethereum conserve un rôle majeur dans l’écosystème crypto. Toutefois, ses perspectives, du moins sur le court et le moyen terme, semblent surestimées. Cela dit, sa capacité à apporter de la valeur aux investisseurs sur le marché crypto, reste indéniable.

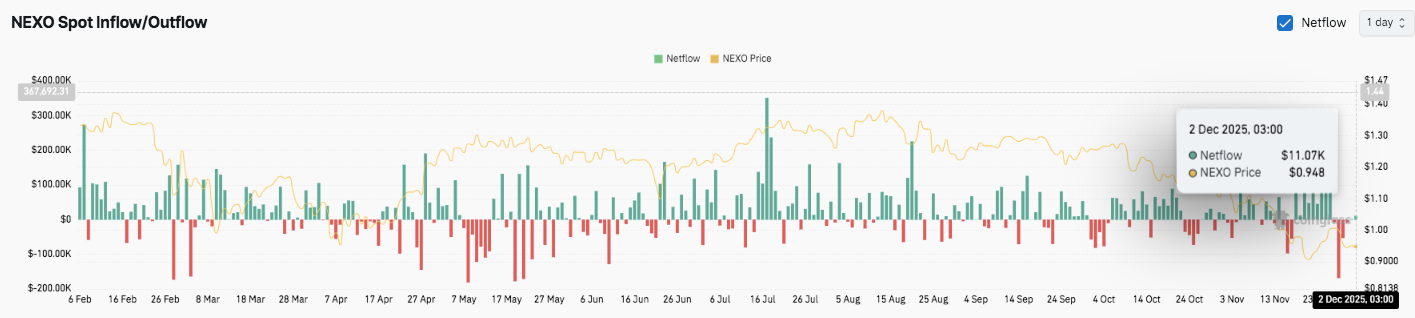

Source : Lookonchain

Pour aller plus loin sur le sujet :

- Réserves Ethereum : Vitalik Buterin et Tom Lee

- Ethereum vers la fin du Bear market : Les baleines reviennent avec 400 000 ETH

- Ethereum au plancher ? Tom Lee crie au bottom, BitMine achète 21 M$ de plus

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Bearmarket crypto pour 2026 : Comment se préparer à la baisse du marché sur le long terme ?

La mise à jour d’Ethereum Fusaka sera lancée demain : ce que cela signifie pour le réseau et le prix