30 indicateurs de sommet à « zéro déclenchement », Bitcoin est au point critique avant la vague principale de hausse

Je suis sur ce marché depuis cinq ans, ayant traversé trois cycles complets de marché haussier et baissier, passant de pertes à plus de 3 millions de dollars de gains.

J'ai appris une chose : personne ne peut prédire précisément le sommet, mais les données peuvent vous rapprocher de la vérité.

J'ai suivi 30 indicateurs historiques de sommet de marché haussier, allant de l’on-chain au macro, des flux de capitaux à l’humeur du marché.

Le résultat est surprenant : à ce jour, aucun n’a été déclenché.

Cela signifie que nous sommes toujours dans la phase précédant la vague principale de hausse, la véritable frénésie n’a pas encore commencé.

1️⃣ Les données ne mentent pas : les 30 indicateurs de sommet n’ont pas encore viré au rouge

Lors des cycles haussiers de 2017 et 2021, lorsque la moitié de ces indicateurs passaient au rouge, le marché s’effondrait en quelques semaines.

Et maintenant ? 0/30 déclenchés.

Que ce soit le MVRV Z-Score, le Puell Multiple, l’Altseason Index ou le NUPL,

Tous les indicateurs affichent un signal “continuer à détenir”.

Ce n’est pas de la “foi”, c’est une confirmation froide au sens statistique : le marché est toujours en phase d’expansion.

2️⃣ Les indicateurs on-chain clés montrent : le marché haussier n’est pas encore surchauffé

L’indice AHR999 n’est que de 1,16 (le sommet historique nécessite >4)

Le MVRV Z-Score n’est que de 2,5 (alors que la zone de sommet passée était de 7 à 10)

Reserve Risk (risque de détention) reste extrêmement bas, ce qui signifie que les détenteurs à long terme n’ont pas l’intention de vendre

La signification de cette combinaison de données est très claire :

Le marché est loin d’être dans une phase de “folie”,

Nous ne sommes qu’au début de la “phase d’accélération du moteur”.

3️⃣ Les capitaux institutionnels continuent d’affluer, l’argent intelligent n’est pas sorti

Les flux de capitaux dans les ETF restent positifs.

Les enregistrements des dix derniers jours montrent qu’il n’y a eu aucun rachat massif.

Le comportement des capitaux institutionnels est très clair : ils accumulent tranquillement, prudemment et de manière continue,

attendant que les particuliers entrent en dernier pour vendre.

Tant que “l’argent intelligent” continue d’acheter, le sommet ne peut pas se former.

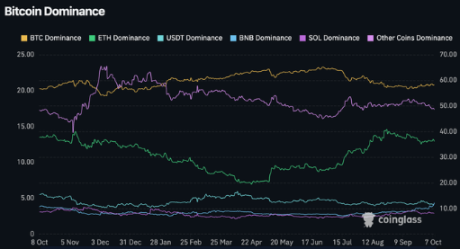

4️⃣ Altcoins et dominance BTC : la rotation des capitaux n’a pas encore commencé

La dominance de bitcoin (BTC.D) est encore à 58%.

Alors qu’aux sommets des marchés haussiers de 2021 et 2017, cette valeur était tombée sous les 40%.

Cela indique que les capitaux ne se sont pas encore dirigés vers les altcoins à haut risque —

La véritable “vague de folie” n’est pas encore arrivée.

Dès que la dominance BTC chutera rapidement, cela marquera le début de la dernière vague spéculative.

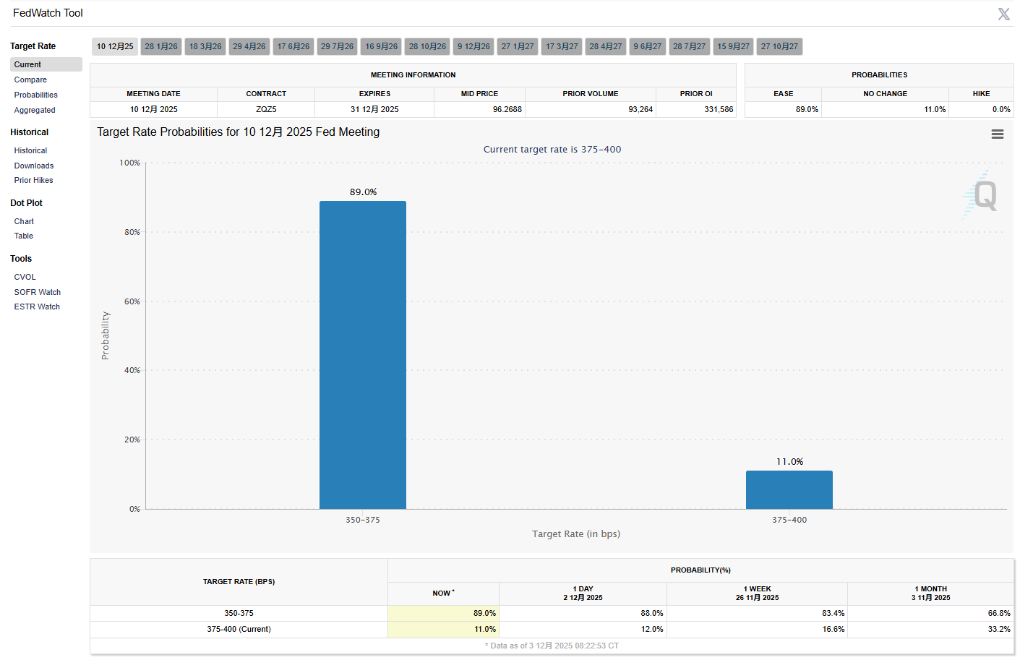

5️⃣ Environnement macro : la liquidité se ré-expanse, le carburant du marché haussier est injecté

L’offre mondiale de monnaie M2 est en hausse, la Fed et plusieurs banques centrales relancent un cycle de baisse des taux.

À chaque contexte macro similaire dans l’histoire —

2009, 2016, 2020 —

cela a directement entraîné une hausse parabolique du marché crypto.

Le capital recherche toujours la volatilité, et le marché crypto est le terrain de jeu privilégié du retour de la liquidité.

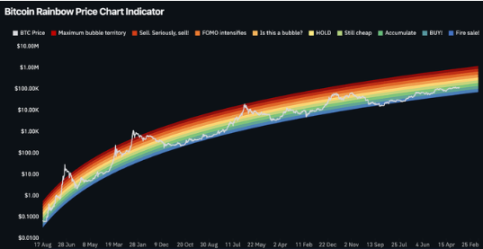

6️⃣ Indicateurs de sentiment et analyse des modèles : encore loin de la surchauffe

L’indice Fear & Greed n’est pas encore en zone d’extrême cupidité

Le Rainbow Chart affiche du vert et non du rouge

Le CBBI (indice de confiance du marché) reste sous 90

Au sommet de 2021, ces trois indicateurs étaient presque tous au rouge en même temps.

Aujourd’hui, ils sont encore en zone saine.

Cela signifie : aucun signal de sortie n’a encore été formé.

7️⃣ Absence de caractéristiques de sommet : tous les “signaux de surchauffe” dorment encore

Un vrai sommet s’accompagne toujours de quatre phénomènes :

RSI et flux de capitaux extrêmement surchauffés

Explosion des altcoins, stagnation de BTC

Début d’une vague de rachats d’ETF

Augmentation significative des gros transferts on-chain (ventes de baleines)

Actuellement, tous ces signaux sont silencieux.

Les données nous disent :

La tempête n’est pas encore arrivée, c’est la veille de l’accumulation d’énergie.

8️⃣ Ne traitez pas 2024 comme 2025

Ce n’est pas la “frénésie de fin de marché haussier”, mais l’“accumulation avant la vague principale de hausse”.

La bonne stratégie maintenant n’est ni la panique, ni la poursuite à la hausse,

mais de rester patient comme en 2016, d’accumuler lors des replis, de suivre les données et la tendance.

Les modèles montrent :

La phase d’explosion maximale du marché haussier n’a pas encore commencé,

La véritable croissance parabolique est encore devant nous.

Conclusion :

30 indicateurs historiques de sommet, zéro déclenché.

Les flux de capitaux restent positifs, la confiance des détenteurs on-chain est stable, la liquidité macro se réchauffe.

Tous ces signaux pointent vers une seule conclusion :

La vague principale du marché haussier n’a pas encore démarré.

Le vrai risque n’est pas “que ça monte trop”,

mais de “descendre du train trop tôt”.

Quand tous les indicateurs passeront enfin au rouge, que l’émotion atteindra son paroxysme, que les ETF commenceront à être rachetés —

Ce sera alors le signal de sortie.

Mais maintenant,

c’est le meilleur moment pour rester fidèle à sa stratégie, conserver ses positions, et se préparer à la dernière phase d’accélération.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Recherche de Galaxy Digital (GLXY) : un hybride entre les prestataires de services institutionnels Web3 et les centres de données d’IA

La transformation des activités de Galaxy Digital, ses performances records et la valeur stratégique sous-estimée de l'entreprise.

Les ETF sont lancés en masse, mais le prix des cryptomonnaies baisse ; l'approbation des ETF peut-elle encore être considérée comme une bonne nouvelle ?

D'un côté, Vanguard autorise la négociation de l'ETF Bitcoin, tandis que de l'autre, CoinShares retire ses demandes d'ETF pour XRP, Solana Staking et Litecoin, révélant ainsi une grande divergence d'attitudes des institutions envers les ETF de différentes cryptomonnaies.

Les données sur l'emploi ADP déçoivent, une baisse des taux de la Fed est-elle imminente ?