L'indice oscille à un niveau élevé, les haussiers ne doivent pas perdre le seuil des 6750 points !

(Cet article inclut une analyse de cas classique : New Oriental_EDU)

I. Revue de la semaine du marché : (10.27~10.31)

L'indice a ouvert cette semaine à 6845,46 points, a atteint un point bas de 6814,26 mercredi, et un sommet de 6920,34 vendredi, pour finalement clôturer à 6840,20 points, soit une hausse hebdomadaire de 0,71% et une amplitude de 1,56%. La bougie hebdomadaire forme une "étoile doji" haussière, l'indice se maintenant au-dessus de la moyenne mobile sur 5 semaines et atteignant un nouveau sommet historique.

Cette semaine, le prix moyen des actions composant le S&P 500 a baissé de 1,74%, et le prix moyen de toutes les actions américaines a reculé de 2,10%. Parmi les composantes du S&P, Teradyne (code_TER) a mené la hausse avec une progression de 25,98%, tandis que F&G Annuities & Life (code_FI) a chuté de 46,72%, se plaçant en queue de peloton.

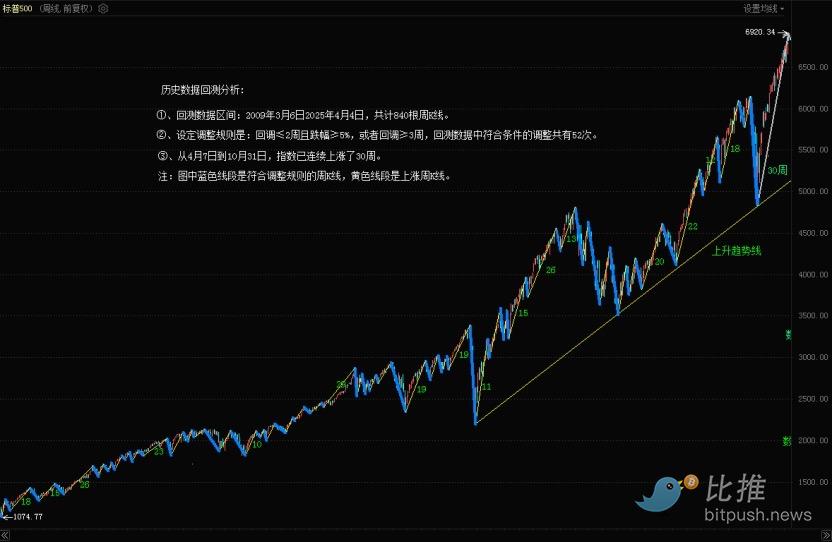

Du 7 avril au 31 octobre, l'indice a progressé pendant 30 semaines consécutives, soit 145 jours de bourse, avec une hausse cumulée maximale de 43,13%.

Graphique hebdomadaire du S&P 500 : (Modèle quantitatif de momentum * Modèle quantitatif de sentiment)

(Figure 1)

Graphique journalier du S&P 500 :

(Figure 2)

Graphique hebdomadaire du S&P 500 : (Backtesting des données historiques : du 6 mars 2009 au 4 avril 2025)

(Figure 3)

Dans l'article du 26 octobre « Période sensible, priorité à la gestion des risques ! », l'auteur a prédit l'évolution de l'indice cette semaine sur la base de la résonance de plusieurs indicateurs techniques et du backtesting de données historiques sur plus de dix ans, en soulignant deux points temporels importants et en insistant sur la gestion des positions comme priorité en période sensible. Les prévisions de marché et la stratégie opérationnelle étaient les suivantes :

Concernant l'évolution de l'indice :

1. Prévision de la tendance : la semaine prochaine, l'indice devrait tester la limite inférieure du canal pour vérifier la validité de la cassure.

2. Niveaux clés :

• Résistance supérieure : première résistance à 6850 points ; résistance importante sur la limite supérieure du canal.

• Support inférieur : premier support sur la limite inférieure du canal ; deuxième support à 6650 points ; troisième zone entre 6500 et 6550 points.

Concernant la stratégie opérationnelle :

• Gestion des positions : la position totale sur les achats doit être limitée à 30%.

• Trading à court terme : extraire 20% des fonds de la position totale pour effectuer des opérations de "scalping" en fonction des niveaux de support et de résistance indiqués.

Rétrospective de l'évolution réelle cette semaine :

Le marché a d'abord progressé puis corrigé : les trois premiers jours, il a fluctué à la hausse, atteignant un nouveau sommet historique à 6920,34 points mercredi ; à partir de jeudi, le marché s'est inversé, chutant deux jours de suite sous l'effet de la baisse des taux de la Fed, l'indice testant deux fois la limite inférieure du canal et trouvant du support. L'évolution a parfaitement validé l'analyse précédente concernant le "support sur la limite inférieure".

Ensuite, l'auteur analysera les changements actuels de l'indice d'un point de vue technique à l'aide de plusieurs modèles de surveillance.

(I) Analyse des signaux des modèles quantitatifs :

1. Perspective hebdomadaire (voir Figure 1) :

① Modèle quantitatif de momentum : aucun signal cette semaine, la ligne 1 du momentum s'aplatit progressivement, les barres d'énergie repassent en croissance.

Indice de risque de baisse selon le modèle : neutre

② Modèle quantitatif de sentiment : l'intensité de l'indicateur Sentiment 1 est d'environ 3,58 (échelle de 0 à 10), Sentiment 2 d'environ 3,32, l'indicateur de signal de pic est à 9,13, peu de différence par rapport à la semaine précédente, le sentiment de surachat du marché remonte.

Indice de risque de baisse selon le modèle : élevé

③ Modèle de surveillance numérique : aucun signal de retournement de sommet émis.

Indice de risque de baisse selon le modèle : neutre

2. Perspective journalière (voir Figure 2) :

① Modèle quantitatif de momentum : signal de saturation du sommet émis après la séance de lundi (ce signal précède la formation d'une divergence de sommet) ; les trois premiers jours de la semaine, les barres d'énergie ont augmenté progressivement, puis se sont contractées les deux derniers jours.

Indice de risque de baisse selon le modèle : assez élevé

② Modèle quantitatif de sentiment : les deux indicateurs de sentiment et l'indicateur de signal de pic ont diminué progressivement cette semaine, à la clôture de vendredi, les deux indicateurs de sentiment étaient à 0, l'indicateur de signal de pic à 4,93, indiquant un refroidissement du sentiment de surachat du marché.

Indice de risque de baisse selon le modèle : début d'ajustement au niveau journalier

③ Modèle de surveillance numérique : signal numérique "A" émis après la séance de mercredi, le chiffre restant inchangé par la suite, indiquant que le signal de retournement de sommet est en cours de validation.

Indice de risque de baisse selon le modèle : élevé

(II) Analyse de la séquence de tendance et du backtesting des données historiques (Figure 3) :

1. Paramètres du modèle de backtesting :

• Période de backtesting : du 6 mars 2009 au 4 avril 2025, soit 840 bougies hebdomadaires.

• Règles d'ajustement : une correction est considérée comme valide si l'une des conditions suivantes est remplie :

▪ Période de correction ≤ 2 semaines et baisse ≥ 5% ;

▪ Période de correction ≥ 3 semaines (baisse non limitée).

▪ Selon ces règles, 52 corrections valides ont été identifiées sur la période de backtesting.

2. Au 31 octobre, l'indice a de nouveau atteint un sommet historique cette semaine, marquant la 30e semaine consécutive de hausse depuis le 7 avril. Cela prolonge non seulement le cycle haussier, mais établit également un record de durée de hausse continue sur 16 ans.

II. Prévisions du marché pour la semaine prochaine : (11.03~11.07)

1. Prévision de la tendance : la limite inférieure du canal servira de ligne de démarcation à court terme pour la force de l'indice la semaine prochaine ; si elle tient, cela signifie que la dynamique de la tendance haussière actuelle persiste et que le marché pourrait continuer à évoluer dans un schéma de consolidation haussière ; en cas de cassure, le marché entrera dans une consolidation baissière et testera le support à 6750 points.

2. Niveaux clés :

• Résistance supérieure : première résistance à 6920 points ; résistance importante sur la limite supérieure du canal.

• Support inférieur : premier support sur la limite inférieure du canal ; deuxième zone entre 6740 et 6770 points ; troisième zone entre 6500 et 6550 points.

III. Stratégie opérationnelle pour la semaine prochaine : (11.03~11.07)

1. Gestion des positions : la position totale sur les achats doit être maintenue entre 30% et 50% (en fonction de la force du marché).

2. Trading à court terme : extraire 20% des fonds de la position totale pour effectuer des opérations de "scalping" en fonction des niveaux de support et de résistance indiqués.

3. Astuces pour le court terme : pour les opérations à court terme, veuillez vous référer aux graphiques en unités de 60/120 minutes afin d'améliorer la précision des points d'entrée et de sortie.

4. Application aux actions individuelles : cette stratégie s'applique à la gestion globale des positions et aux opérations de trading sur actions individuelles.

IV. Remarque spéciale :

Pour les opérations swing sur actions individuelles, qu'il s'agisse d'achats ou de ventes à découvert, il convient de définir immédiatement un stop-loss initial après l'ouverture de la position. Lorsque le prix de l'action atteint un gain de 5%, déplacez immédiatement le stop-loss au niveau du prix d'achat (point d'équilibre) afin de garantir qu'aucune perte ne soit subie sur cette transaction ; lorsque le gain atteint 10%, relevez le stop-loss au niveau du gain de 5%. Par la suite, à chaque augmentation de 5% du gain, relevez le stop-loss du même montant, afin de protéger dynamiquement les profits réalisés.

(Remarque : le seuil de déclenchement de gain de 5% ci-dessus peut être ajusté en fonction de la tolérance au risque de l'investisseur et de la volatilité de l'actif.)

V. Analyse de cas classique : (à titre d'exemple uniquement, non une recommandation d'investissement)

1. New Oriental (code boursier_EDU) : (position longue)

Graphique journalier de New Oriental :

• Conditions d'achat (long) : prix d'achat entre 56 et 58,10 dollars, stop-loss initial à 54,4 dollars, premier objectif à 70 dollars, opération en swing.

• Rétrospective de l'évolution réelle cette semaine :

• Prix d'ouverture : 61,18 dollars

• Prix le plus bas : 55,00 dollars (mardi)

• Prix le plus haut : 61,56 dollars (lundi)

• Prix de clôture : 59,57 dollars

• Variation : baisse hebdomadaire de 0,88%, amplitude maximale de 10,92%

• Cette semaine, la position a été ouverte comme prévu à 56 dollars, et le stop-loss a été relevé à 56 dollars (prix de revient), en attente de hausse.

Pour faire face à la volatilité du marché, la stratégie de l'auteur restera dynamique. Pour recevoir les dernières informations, veuillez consulter le lien ci-dessous.

Auteur : Cody Feng

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

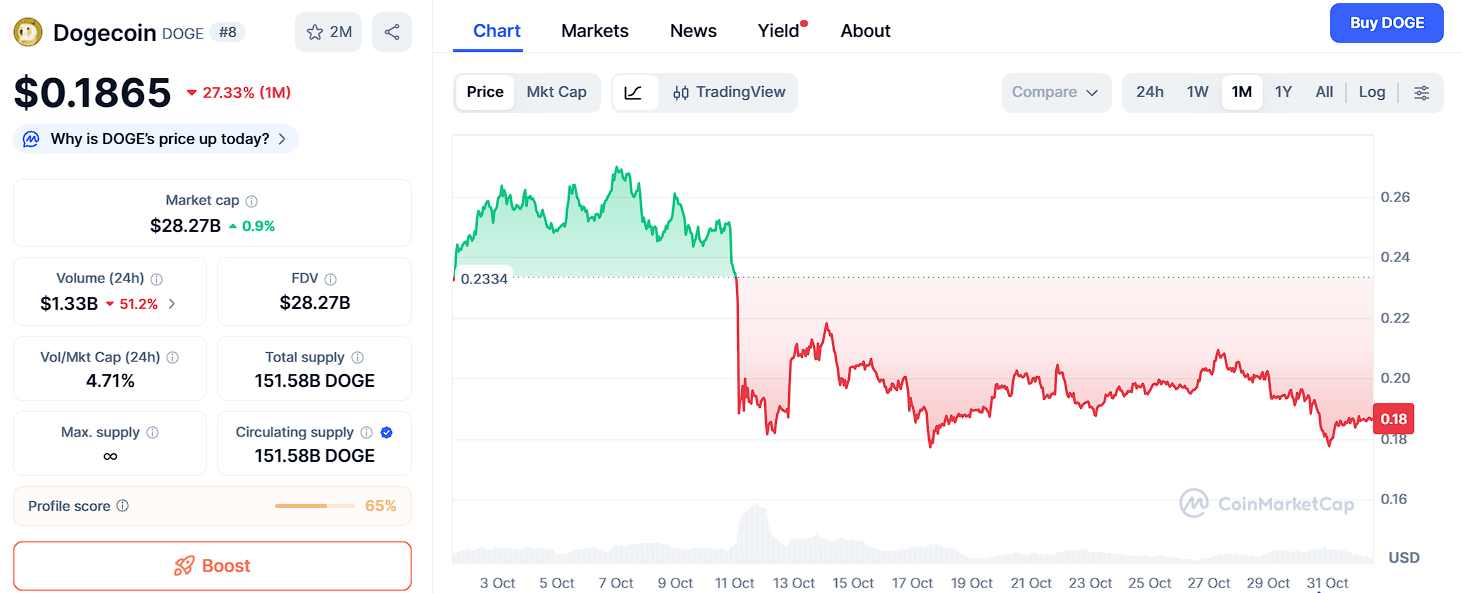

Les 3 principales cryptomonnaies que les analystes prédisent pouvoir faire x100 : Ozak AI, DOGE et XRP

Les rumeurs s’intensifient autour de MUTM à 0,035 $, éclipsant Solana (SOL) comme la prochaine crypto à exploser

Les configurations des altcoins semblent solides : acheter lors du repli ou attraper un couteau qui tombe ?