Auteur : Ignas

Traduction : AididiaoJP, Foresight News

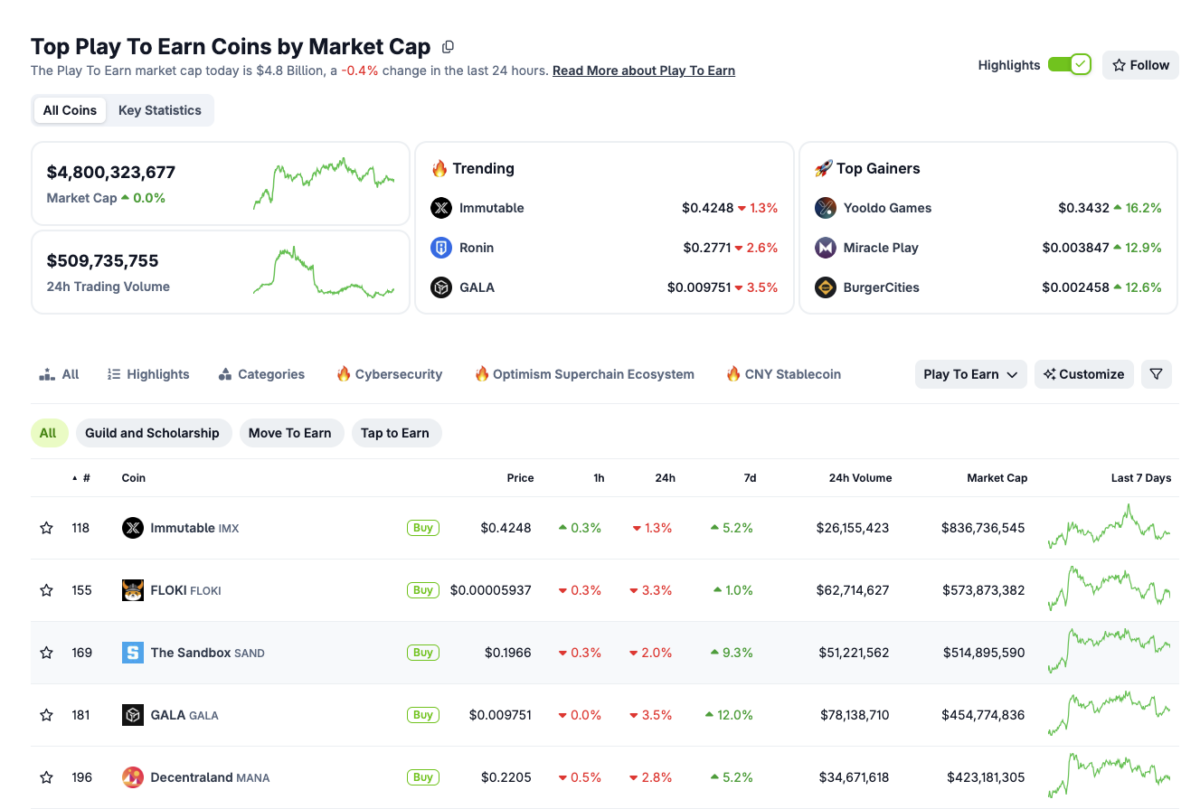

Pourquoi le modèle classique de rotation des crypto-monnaies échoue-t-il ce cycle ?

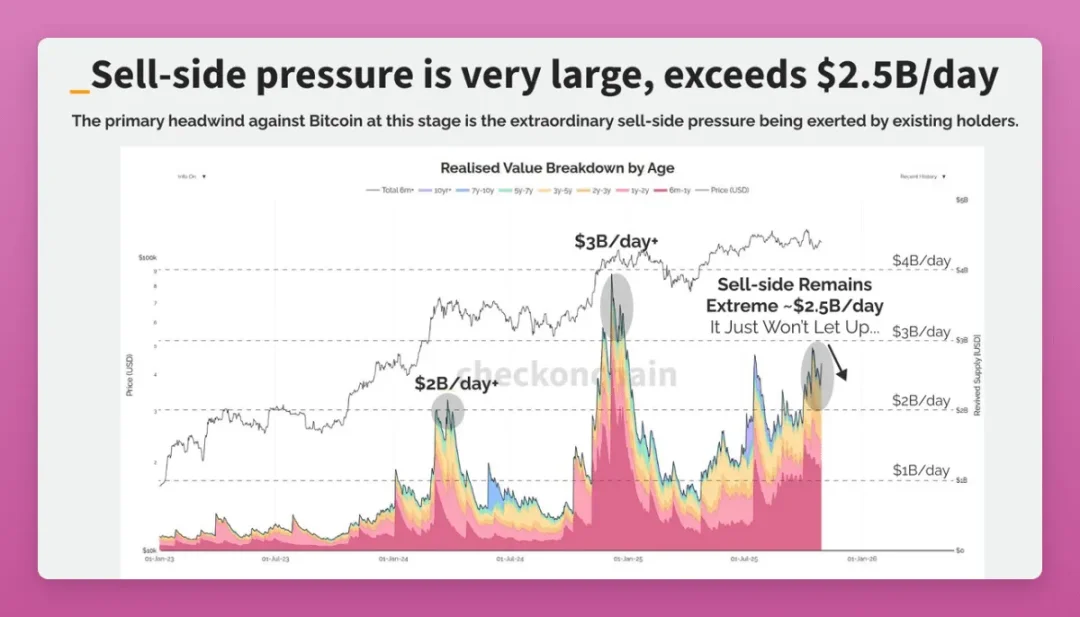

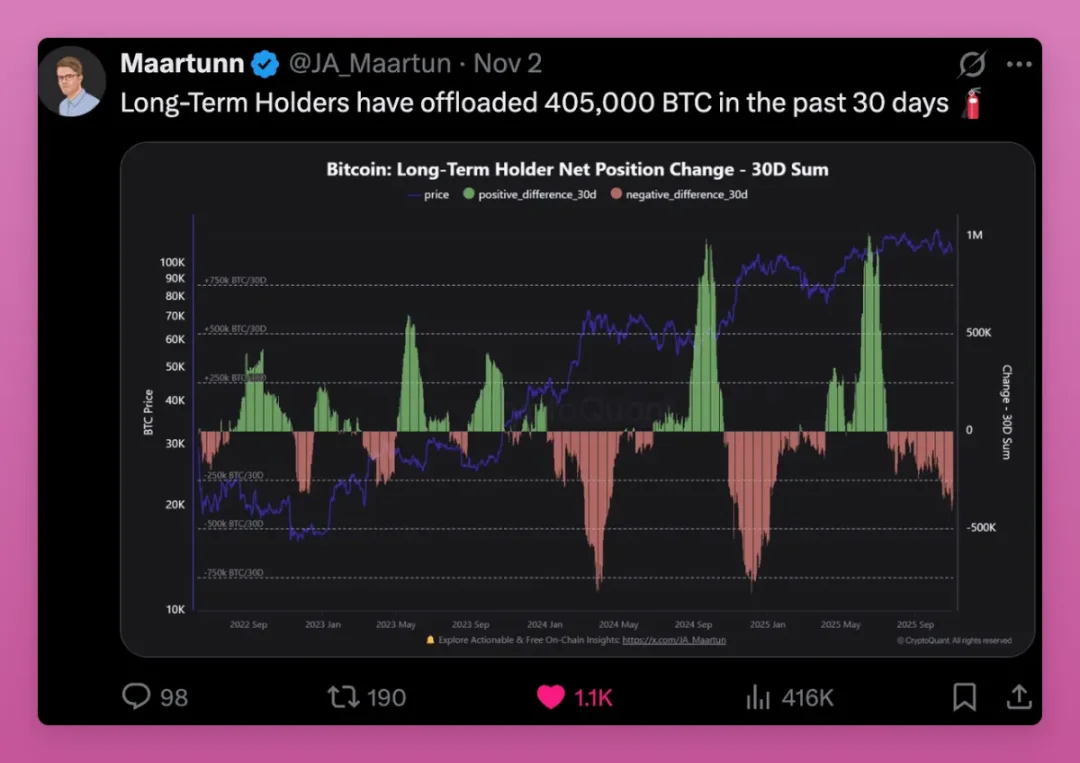

Les détenteurs de BTC ont déjà obtenu des rendements excessifs, les premiers croyants prennent leurs bénéfices. Il ne s'agit pas d'une vente panique, mais d'un processus naturel de passage d'une détention concentrée à une détention dispersée.

Parmi les nombreux indicateurs on-chain, le signal le plus crucial est le comportement de vente des baleines.

Les détenteurs à long terme ont vendu 405 000 BTC en seulement 30 jours, soit 1,9 % de l'offre totale de BTC.

À titre d'exemple, Owen Gunden :

Ce vétéran baleine du bitcoin a effectué d'importantes transactions sur Mt. Gox, accumulant d'énormes positions, et a été membre du conseil d'administration de LedgerX. Son portefeuille associé détient plus de 11 000 BTC, ce qui en fait l'un des plus grands détenteurs individuels on-chain.

Récemment, son portefeuille a commencé à transférer une grande quantité de BTC vers Kraken, des transferts par lots de plusieurs milliers de tokens indiquant généralement une vente. Les analystes on-chain pensent qu'il se prépare peut-être à liquider une position de plus de 1.1 billions de dollars.

Bien que son compte Twitter soit inactif depuis 2018, cette action illustre parfaitement la théorie de la « super rotation ». Certaines baleines se tournent vers les ETF pour des avantages fiscaux, ou diversifient leurs actifs par la vente.

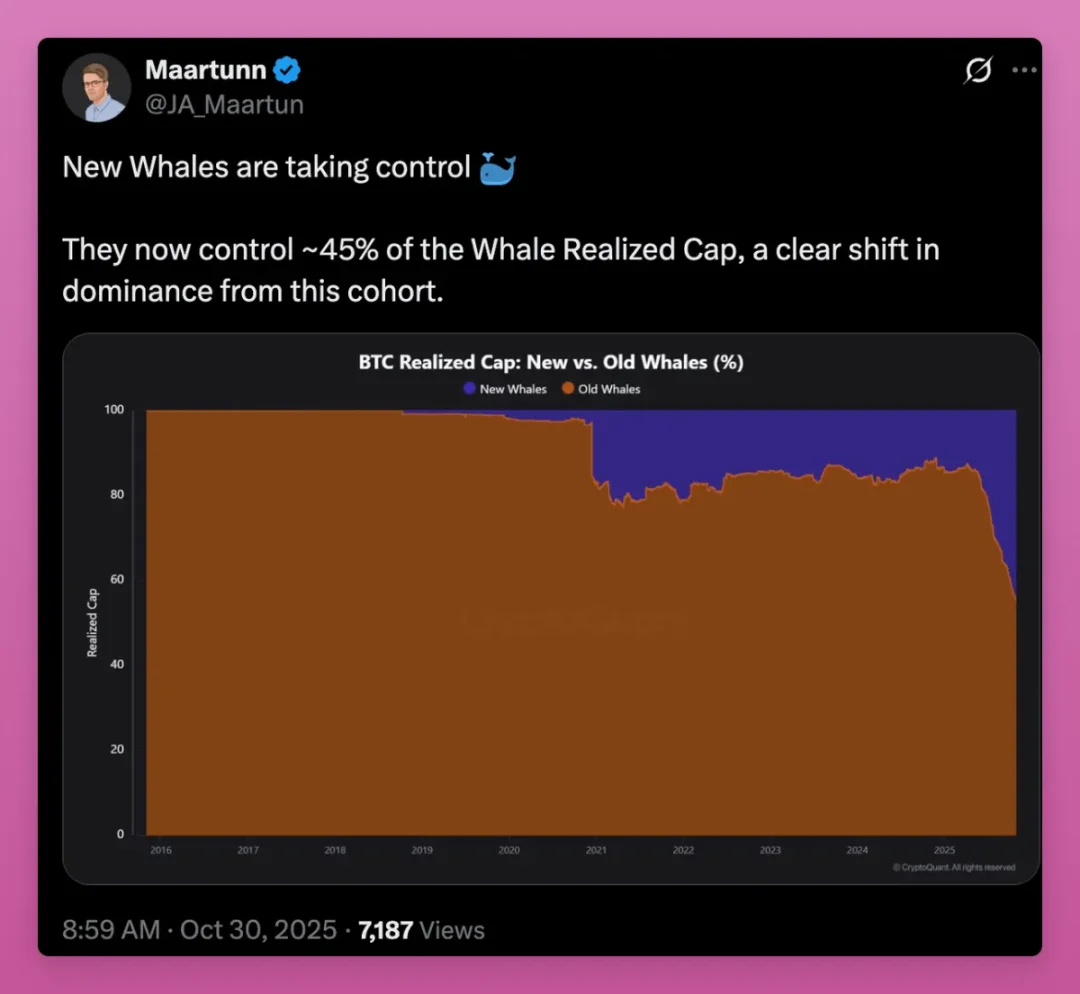

À mesure que les tokens passent des anciens détenteurs aux nouveaux acheteurs, le prix des profits non réalisés continue d'augmenter, une nouvelle génération de baleines prend le contrôle du marché.

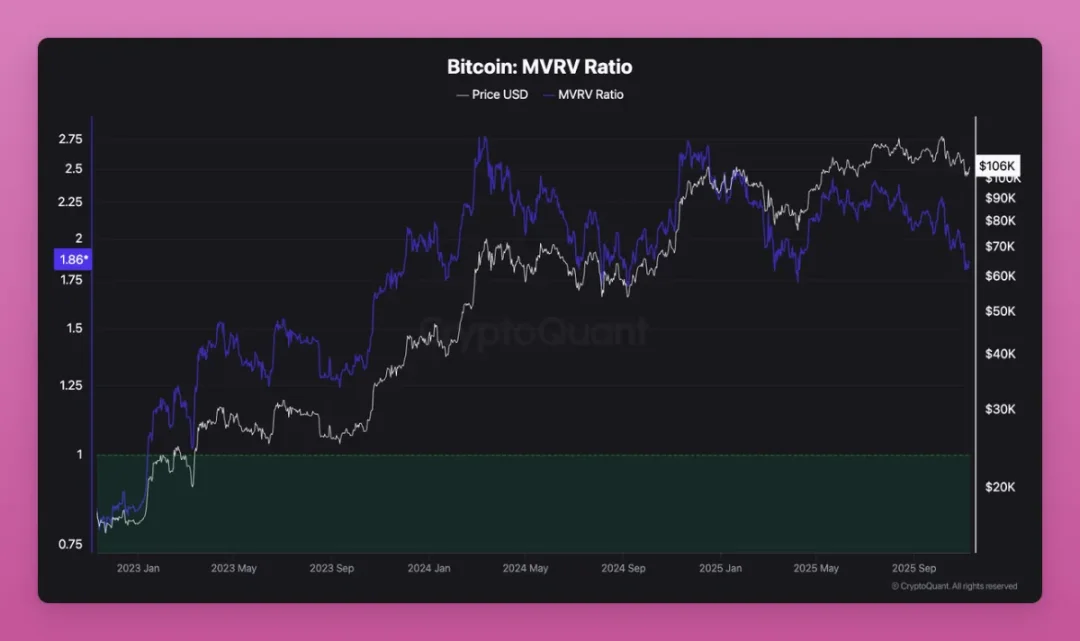

L'augmentation du ratio MVRV confirme cette tendance, la base de coût moyenne passant des premiers mineurs aux acheteurs d'ETF et aux nouvelles institutions.

En surface, cela pourrait sembler être un signal baissier : les anciennes baleines bénéficient de profits massifs à long terme, tandis que les nouvelles baleines subissent des pertes latentes. La base de coût moyenne actuelle atteint 108 000 dollars, et si BTC reste faible, les nouvelles baleines pourraient choisir de vendre.

Mais la hausse du MVRV indique en réalité une diffusion de la propriété et une maturation du marché. Bitcoin passe d'une détention par quelques détenteurs à très faible coût à une détention distribuée avec une base de coût plus élevée, ce qui est essentiellement un signal haussier.

Mais qu'en est-il des altcoins ?

Le jeu d'Ethereum

BTC a déjà gagné, mais qu'en est-il d'ETH ? Pouvons-nous observer le même modèle de rotation majeure sur ETH ?

Bien que le retard du prix d'ETH puisse en partie s'expliquer ainsi, en apparence ETH réussit aussi : les deux disposent d'ETF, de DAT et de l'attention des institutions (bien que de nature différente). Les données montrent qu'ETH traverse une phase de transition similaire, mais à un stade plus précoce et plus complexe.

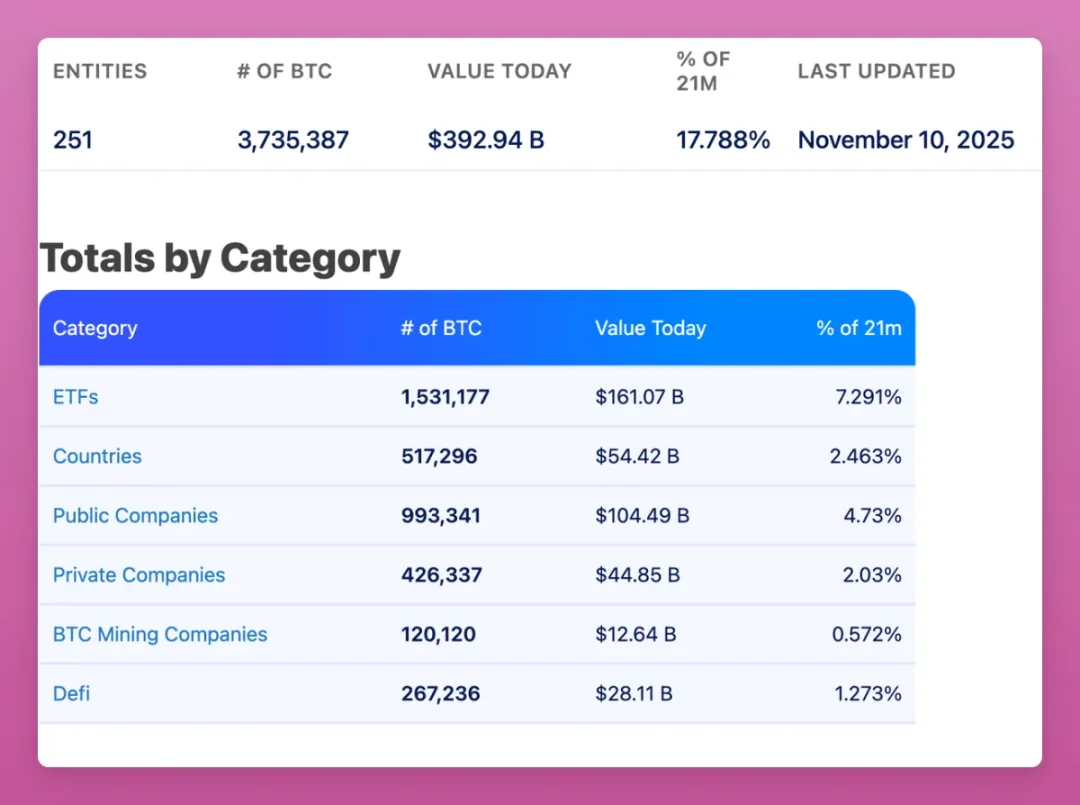

En fait, sur un indicateur clé, ETH rattrape rapidement BTC : environ 11 % d'ETH sont détenus par des DAT et des ETF…

Alors que 17,8 % de BTC sont détenus par des ETF spot et de grandes trésoreries d'entreprise. Compte tenu de l'accumulation continue de Saylor, la vitesse de rattrapage d'ETH est impressionnante.

Nous avons tenté de vérifier si ETH connaît également un transfert des anciennes baleines vers les nouvelles, mais en raison du modèle de compte d'ETH (différent du modèle UTXO de Bitcoin), il est difficile d'obtenir des données efficaces.

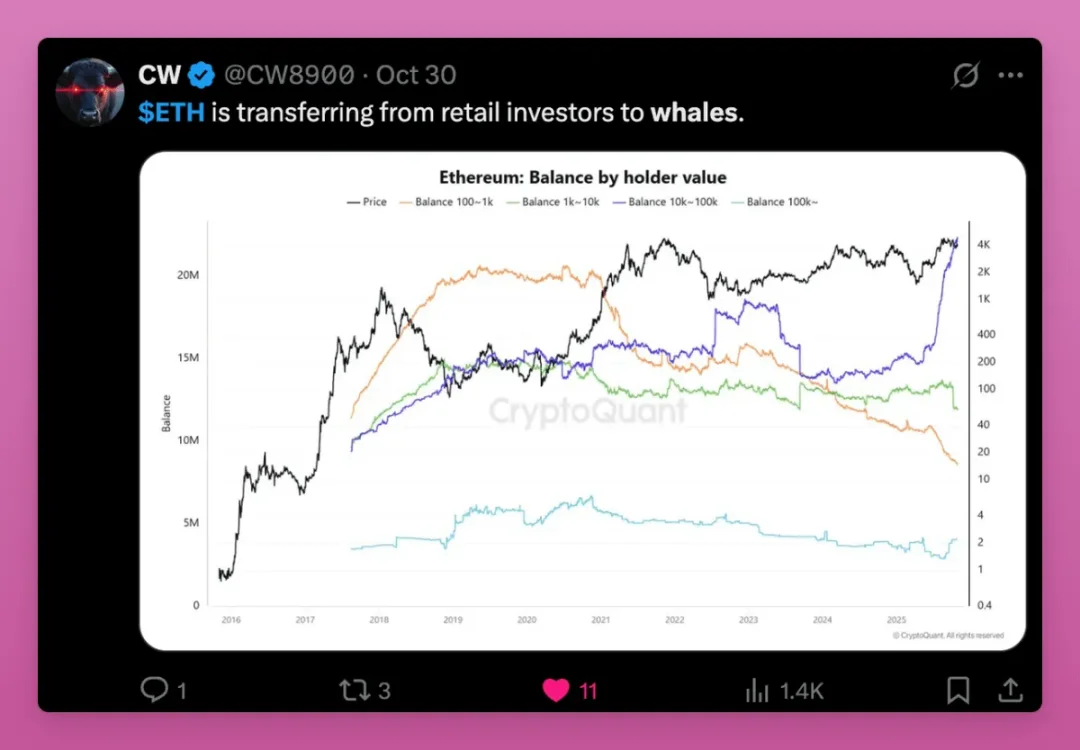

La différence fondamentale est la suivante : le transfert d'ETH va des particuliers vers les baleines, alors que pour BTC il va des anciennes baleines vers les nouvelles baleines.

Le graphique ci-dessous illustre plus intuitivement la tendance du transfert de propriété d'ETH des particuliers vers les baleines.

Le prix réalisé des grands portefeuilles (détenant 100 000+ ETH) grimpe rapidement, indiquant que de nouvelles baleines entrent à des coûts plus élevés, tandis que les particuliers continuent de vendre. Les courbes de coût des différents types de portefeuilles (orange, vert, violet) convergent, ce qui signifie que les anciens tokens bon marché ont été transférés aux nouveaux détenteurs.

Ce type de réinitialisation de la base de coût apparaît généralement à la fin du cycle d'accumulation et à la veille d'une explosion des prix, confirmant structurellement que l'offre d'ETH devient plus concentrée et stable.

Perspectives pour ETH

Cette logique de rotation est rendue possible par :

-

La généralisation des stablecoins et de la tokenisation des actifs

-

Le lancement d'ETF de staking

-

La mise en œuvre d'applications institutionnelles

Cela pousse les baleines et les fonds à continuer d'accumuler, tandis que les particuliers, qui voient ETH comme un « outil de frais de carburant » et sont affectés par l'émergence de nouvelles blockchains, perdent confiance.

Les baleines considèrent ETH comme un actif générant des revenus et une garantie, le détenant fermement pour des rendements on-chain à long terme. Alors que BTC s'impose et qu'ETH reste dans une zone grise, les baleines prennent de l'avance pour ouvrir la voie aux institutions.

La combinaison ETF+DAT rend la structure de détention d'ETH plus institutionnelle, mais il reste à voir si cela est lié à une croissance à long terme. Le plus grand risque vient de l'exemple d'ETHZilla vendant de l'ETH pour racheter des actions, ce qui, bien que non alarmant, crée un précédent dangereux.

Dans l'ensemble, ETH reste conforme à la théorie de la rotation, mais en raison de la structure plus complexe de ses détenteurs, de ses scénarios d'application plus variés (comme le staking liquide qui concentre les tokens dans quelques grands portefeuilles) et de l'activité on-chain plus intense, la dynamique de rotation est moins claire que pour Bitcoin.

L'ascension de Solana

Analyser la position de Solana dans cette rotation est particulièrement difficile (même identifier les portefeuilles d'équipe est ardu), mais certains indices existent :

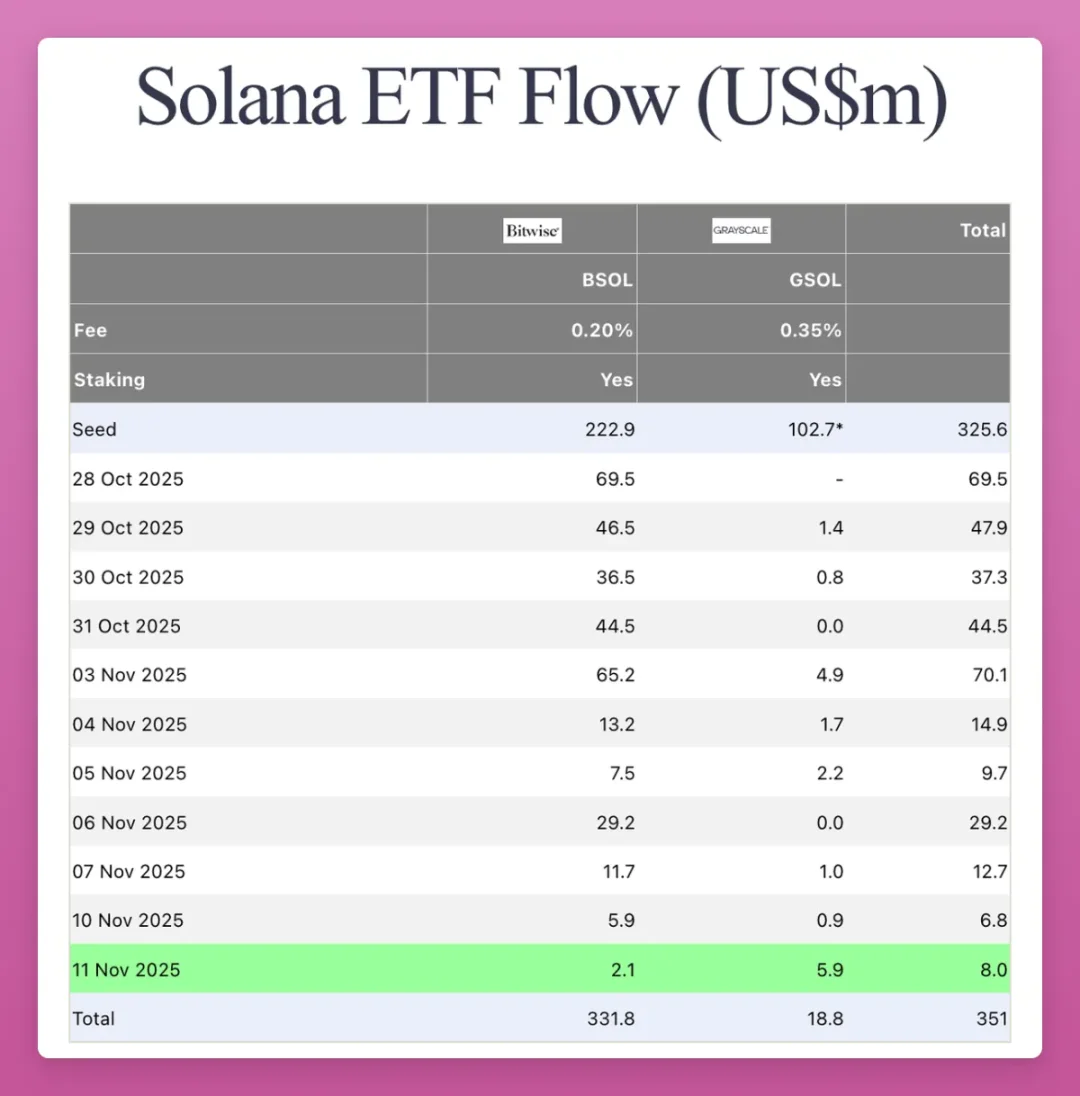

Solana est en train de reproduire le processus d'institutionnalisation d'Ethereum. Le mois dernier, un ETF spot américain a discrètement été lancé sans susciter beaucoup d'attention, avec une taille totale de seulement 351 millions de dollars, mais il continue d'enregistrer des flux nets quotidiens positifs.

Les premiers DAT ont également impressionné par leur positionnement sur SOL :

2,9 % de SOL en circulation (d'une valeur de 2,5 milliards de dollars) sont déjà détenus par des DAT. Ainsi, Solana a construit une infrastructure financière traditionnelle similaire à celle de BTC/ETH (fonds réglementés + trésoreries d'entreprise), seule la taille diffère encore.

Bien que les données on-chain soient confuses et que l'offre reste concentrée entre les équipes initiales et les fonds de capital-risque, via les canaux ETF/trésorerie, les tokens se dirigent progressivement vers de nouveaux acheteurs institutionnels. La grande rotation a déjà atteint Solana, mais avec un cycle de retard.

Comparé à la rotation de BTC et ETH qui touche à sa fin et à une explosion des prix imminente, la trajectoire de SOL semble plus prévisible.

Perspectives d'avenir

Lorsque BTC atteint la maturité en premier, ETH suit avec retard, et SOL a encore besoin de temps, à quel stade du cycle sommes-nous ?

La logique des cycles précédents était simple : BTC mène la hausse → ETH suit → l'effet de richesse se propage aux altcoins à faible capitalisation.

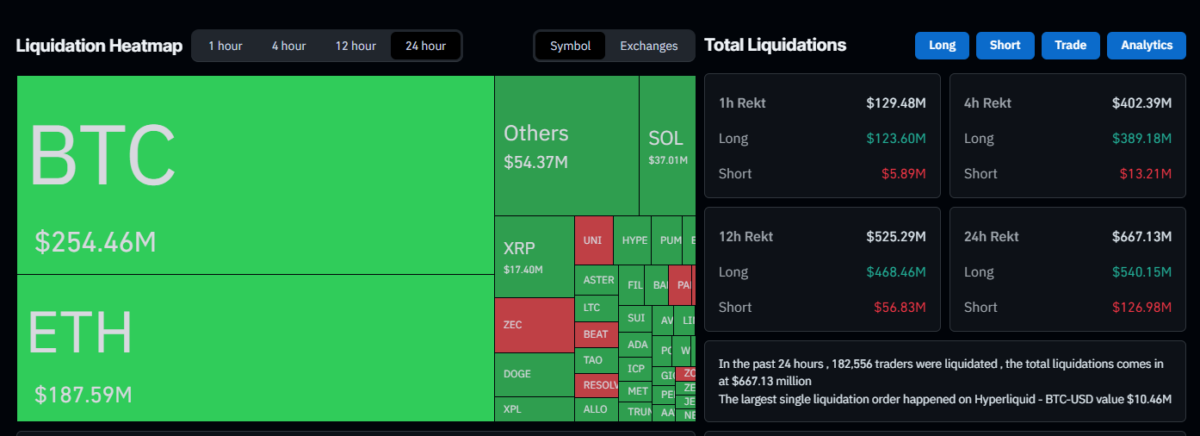

Ce cycle reste bloqué à l'étape BTC : même si BTC explose, les anciennes baleines déplacent leurs fonds vers les ETF ou encaissent, il n'y a plus d'effet de ruissellement de la richesse, seulement les séquelles de FTX et une stagnation interminable.

Les altcoins ont abandonné la compétition avec BTC pour le statut de « monnaie », se concentrant désormais sur la valeur d'utilité, la capacité de rendement et l'espace spéculatif, mais la plupart seront éliminés.

Les domaines qui survivront incluent :

-

Les blockchains publiques avec un véritable écosystème : Ethereum, Solana et quelques projets prometteurs

-

Les produits générant des flux de trésorerie et des retours de valeur

-

Les actifs avec une demande irremplaçable (comme ZEC)

-

Les infrastructures capturant les frais et le trafic

-

Les stablecoins et la tokenisation d'actifs du monde réel

-

L'innovation crypto-native continue

Les autres projets finiront par disparaître dans le bruit.

L'activation du fee switch d'Uniswap est une étape importante : bien que ce ne soit pas une première, cela oblige tous les protocoles DeFi à partager les revenus avec les détenteurs de tokens, et la moitié des dix premiers protocoles de prêt ont déjà mis en œuvre le partage des revenus.

Les DAO évoluent vers des entreprises on-chain, la valeur des tokens dépendra de leur capacité à générer et redistribuer des revenus, ce qui sera le champ de bataille central de la prochaine rotation.