La dominanza dell’AI di Nvidia tra le tensioni geopolitiche: una tesi d’investimento strategica nella corsa globale agli armamenti dell’AI

- NVIDIA raggiunge una valutazione di 4 trilioni di dollari nel 2025, trainata da un fatturato di 46,7 miliardi di dollari nel secondo trimestre grazie alle vendite di data center AI. - Le GPU Blackwell offrono prestazioni AI 30 volte superiori e l’ecosistema CUDA (utilizzato dal 90% degli sviluppatori) consolidano la sua leadership nelle infrastrutture AI. - I rischi geopolitici, incluso lo sforzo di autosufficienza della Cina, vengono mitigati tramite la GPU B30 e lo spostamento della produzione verso Stati Uniti ed Europa. - Concorrenti come AMD e Intel si avvicinano, ma la Blackwell di NVIDIA supera la concorrenza in FP4 e in versatilità per gli hyperscaler. - L’innovazione guidata dalla ricerca e sviluppo e il buyback azionario da 60 miliardi di dollari rafforzano ulteriormente la posizione di NVIDIA.

L'ascesa meteoritica di Nvidia verso una valutazione di mercato di 4 trilioni di dollari nel 2025 è una testimonianza della sua impareggiabile dominanza nel settore delle infrastrutture AI. I ricavi del secondo trimestre 2025 dell’azienda, pari a 46,7 miliardi di dollari, trainati da 41,1 miliardi di dollari nelle vendite di data center, sottolineano la sua posizione di perno della rivoluzione AI [1]. Questa crescita è alimentata dall’architettura GPU Blackwell, che offre prestazioni AI fino a 30 volte più veloci rispetto alle generazioni precedenti, consentendo ai provider cloud e alle imprese di scalare i carichi di lavoro di AI generativa [2]. Tuttavia, il potenziale di investimento a lungo termine dell’azienda dipende dalla sua capacità di gestire i rischi geopolitici, sostenere l’innovazione e superare una concorrenza in rapida evoluzione.

Resilienza finanziaria e R&S strategica: la base della dominanza

I dati finanziari di Nvidia rivelano un’azienda con un potere di determinazione dei prezzi straordinario e un’efficienza operativa eccezionale. Il margine lordo non-GAAP del 72,7% nel Q2 2025 evidenzia la sua capacità di monetizzare tecnologie all’avanguardia [1]. L’investimento annuale di 15 miliardi di dollari in R&S ha prodotto una roadmap di prodotti che supera quella dei concorrenti. L’architettura Blackwell, ora alla base della GPU GB300 con 288 GB di memoria HBM3E, sarà seguita dall’architettura Vera Rubin (2026), che promette ulteriori miglioramenti nell’inferenza e nell’addestramento AI [3]. Queste innovazioni non sono solo traguardi tecnici ma veri e propri fossati strategici, poiché l’ecosistema CUDA—utilizzato dal 90% degli sviluppatori AI—crea costi di switching per i rivali [4].

La resilienza finanziaria di Nvidia si riflette anche nei rendimenti per gli azionisti. L’azienda ha restituito 24,3 miliardi di dollari agli azionisti nel primo semestre 2026 e ha autorizzato ulteriori riacquisti di azioni per 60 miliardi di dollari, segnalando fiducia nel suo modello generatore di liquidità [1]. Questa flessibilità finanziaria consente a Nvidia di finanziare la R&S, affrontare i venti contrari geopolitici e investire in partnership con hyperscaler come AWS e Microsoft, fondamentali per scalare le infrastrutture AI a livello globale [2].

Rischi geopolitici e strategie di mitigazione

La guerra commerciale tra Stati Uniti e Cina è emersa come una sfida significativa. Le restrizioni all’export sul chip H20 sono costate a Nvidia 4,5 miliardi di dollari nel Q1 2026, mentre la spinta della Cina verso l’autosufficienza nei semiconduttori minaccia di erodere la sua quota di mercato entro il 2027 [3]. Per contrastare ciò, Nvidia ha sviluppato il chip B30—una GPU conforme alle normative cinesi con l’80% delle prestazioni di Blackwell—per mantenere l’accesso al mercato regionale delle spese in conto capitale AI da 108 miliardi di dollari [1]. Inoltre, l’azienda sta riportando la produzione su fonderie statunitensi ed europee, sfruttando il CHIPS Act per ridurre la dipendenza dai poli manifatturieri asiatici [3].

La strategia “sovereign AI” di Nvidia la isola ulteriormente dai cambiamenti normativi. Integrando CUDA in piattaforme cloud come Azure e Google Cloud, l’azienda riduce le vendite dirette di hardware nei mercati soggetti a restrizioni, espandendo al contempo il proprio ecosistema software [2]. Questo approccio è in linea con le tendenze globali verso una governance dei dati localizzata, come dimostrano le linee guida aggiornate sui contratti AI in Giappone e l’AI Basic Act in Corea del Sud [1].

Scenario competitivo: Nvidia può mantenere il suo vantaggio?

Sebbene concorrenti come AMD (MI350) e Intel (Gaudi 3) stiano colmando il divario prestazionale, il vantaggio di first-mover di Nvidia nelle infrastrutture AI rimane formidabile. La piattaforma Blackwell, con prestazioni FP4 più veloci del 50% e una capacità di memoria di 288 GB, supera le alternative, rendendola la scelta preferita dagli hyperscaler [4]. Inoltre, i chip AI personalizzati di Microsoft (Maia 100) e Amazon (Trainium2) sono soluzioni di nicchia, prive della versatilità delle GPU Nvidia sia per l’addestramento che per l’inferenza [3].

Nuovi attori come Huawei e Alibaba rappresentano anche minacce a lungo termine, ma l’ecosistema CUDA di Nvidia e i vantaggi in termini di efficienza energetica offrono una protezione. Ad esempio, la crescita dei ricavi del 4.000% di Cambricon nel primo semestre 2025 evidenzia la spinta domestica cinese, ma i suoi chip sono ancora indietro nell’integrazione con i framework AI globali [3]. Le partnership di Nvidia con i provider cloud e il focus sulle soluzioni AI enterprise (ad es. DGX Workstations) diversificano ulteriormente le sue fonti di reddito [2].

Conclusione: un acquisto strategico nella corsa agli armamenti AI

Il potenziale di investimento a lungo termine di Nvidia poggia su tre pilastri: leadership tecnologica, agilità finanziaria e adattabilità strategica. La sua roadmap guidata dalla R&S le assicura di rimanere davanti ai concorrenti, mentre le strategie geopolitiche mitigano i rischi nei mercati volatili. Nonostante le sfide come le restrizioni all’export statunitensi e la crescente concorrenza, la dominanza dell’azienda nelle infrastrutture AI—che rappresentano l’88% dei suoi ricavi—la posiziona come pietra angolare del mercato dei chip AI da 150 miliardi di dollari [1]. Per gli investitori, Nvidia rappresenta non solo una scommessa sull’AI, ma anche una copertura contro le incertezze di un panorama tecnologico globale frammentato.

Fonte:

[1] NVIDIA Announces Financial Results for Second Quarter

[2] NVIDIA 2025: Dominating the AI Boom – Company Overview

[3] NVIDIA's AI Dominance: Blackwell, Huawei, and Geopolitical Challenges

[4] Nvidia’s Epic August 2025: Record AI Earnings, Next-Gen ...

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Coinpedia Digest: I punti salienti delle notizie crypto di questa settimana | 29 novembre 2025

Il prezzo di QNT rompe il cuneo discendente: la struttura rialzista può spingere verso i 150 dollari?

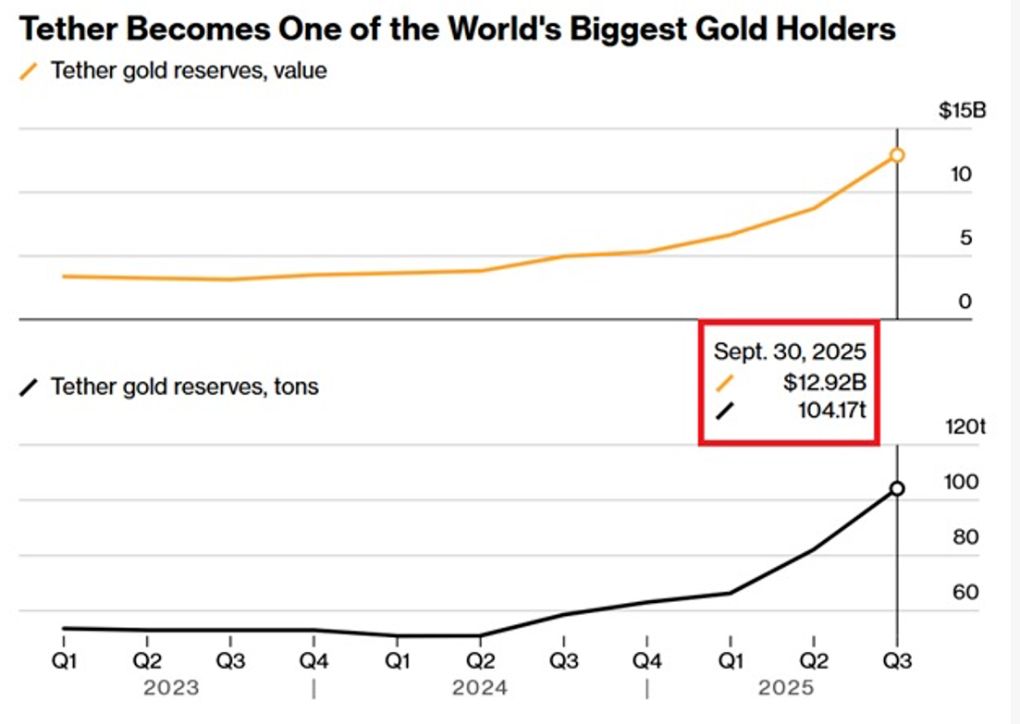

Il dollaro digitale accumula oro, il tesoro di Tether è impressionante!

Il bagno di sangue delle criptovalute si ferma: è stato raggiunto il fondo?