IOSG: Perché l’epoca in cui “comprare altcoin a occhi chiusi garantiva profitti” non tornerà più?

Titolo originale: "IOSG Weekly Brief|Alcune riflessioni sulla stagione degli altcoin di questo ciclo #292"

Autore originale: Jiawei, IOSG Venture

Introduzione

▲ Fonte: CMC

Negli ultimi due anni, l’attenzione del mercato è stata costantemente attratta da una domanda: tornerà la stagione degli altcoin?

Rispetto alla forza del bitcoin e all’avanzamento dell’istituzionalizzazione, la maggior parte degli altcoin ha avuto performance deludenti, con la capitalizzazione di mercato della maggior parte degli altcoin esistenti ridotta del 95% rispetto al ciclo precedente, e anche le nuove monete, circondate da molti riflettori, sono rimaste impantanate. Anche Ethereum ha attraversato un lungo periodo di depressione emotiva, fino a una recente ripresa trainata da strutture di trading come il "modello coin-stock".

Anche in un contesto in cui bitcoin continua a segnare nuovi massimi e Ethereum recupera e si stabilizza relativamente, il sentimento generale del mercato verso gli altcoin rimane depresso. Ogni partecipante al mercato spera che il mercato possa rivivere l’epica stagione toro del 2021.

L’autore propone qui una tesi centrale: un mercato rialzista diffuso e prolungato come quello del 2021, alimentato da un ambiente macro e una struttura di mercato particolari, non esiste più—questo non significa che la stagione degli altcoin non arriverà, ma che è più probabile che si sviluppi in una fase di mercato toro lenta e con caratteristiche di maggiore differenziazione.

Il fugace 2021

▲ Fonte: rwa.xyz

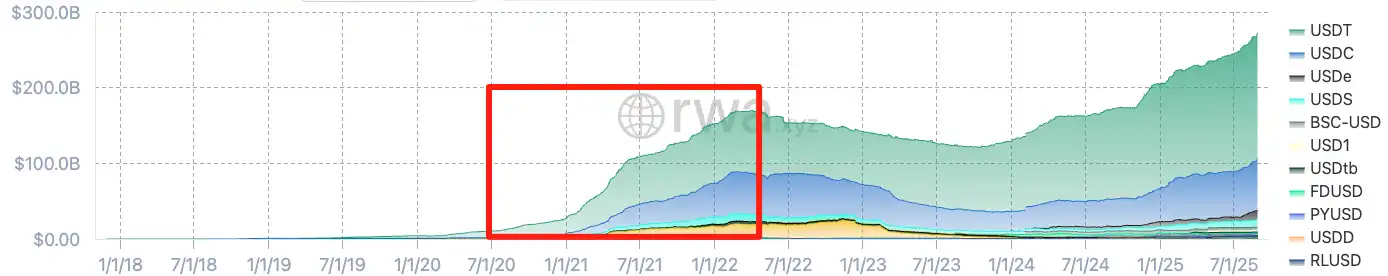

L’ambiente di mercato esterno del 2021 era estremamente unico. Durante la pandemia di COVID-19, le banche centrali di vari paesi stavano stampando moneta a una velocità senza precedenti, iniettando questo capitale a basso costo nel sistema finanziario, mentre i rendimenti degli asset tradizionali venivano compressi e improvvisamente tutti si ritrovavano con molta liquidità.

Spinti dalla ricerca di alti rendimenti, i capitali hanno iniziato a fluire massicciamente verso asset rischiosi, e il mercato crypto è diventato un importante destinatario. Un dato evidente è l’espansione esplosiva dell’emissione di stablecoin, che è passata da circa 20 miliardi di dollari alla fine del 2020 a oltre 150 miliardi di dollari alla fine del 2021, con un aumento di oltre 7 volte nell’anno.

All’interno dell’industria crypto, dopo il DeFi Summer, le infrastrutture finanziarie on-chain stavano prendendo forma, i concetti di NFT e metaverso entravano nella percezione pubblica, e le blockchain pubbliche e le soluzioni di scalabilità erano in fase di crescita. Allo stesso tempo, l’offerta di progetti e token era relativamente limitata, con un’alta concentrazione di attenzione.

Prendendo DeFi come esempio, all’epoca il numero di progetti blue chip era limitato: pochi protocolli come Uniswap, Aave, Compound, Maker rappresentavano l’intero settore. Gli investitori avevano poche difficoltà di scelta e i capitali potevano facilmente unirsi per spingere l’intero comparto al rialzo.

Questi due fattori hanno fornito il terreno fertile per la stagione degli altcoin del 2021.

Perché "i luoghi di successo non sono frequenti, i grandi banchetti sono difficili da ripetere"

Tralasciando i fattori macro, l’autore ritiene che rispetto a 4 anni fa, la struttura attuale del mercato abbia subito i seguenti cambiamenti significativi:

Espansione rapida dell’offerta di token

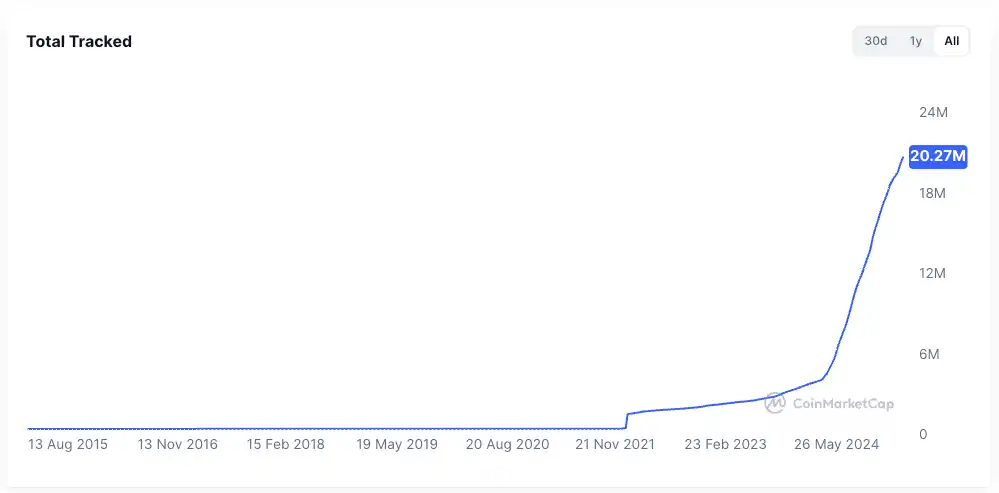

▲ Fonte: CMC

L’effetto ricchezza del 2021 ha attirato molti capitali. Negli ultimi quattro anni, la prosperità del venture capital ha aumentato in modo invisibile la valutazione media dei progetti, la popolarità dell’economia degli airdrop e la diffusione virale delle memecoin hanno portato a un’accelerazione dell’emissione di token e a valutazioni sempre più alte.

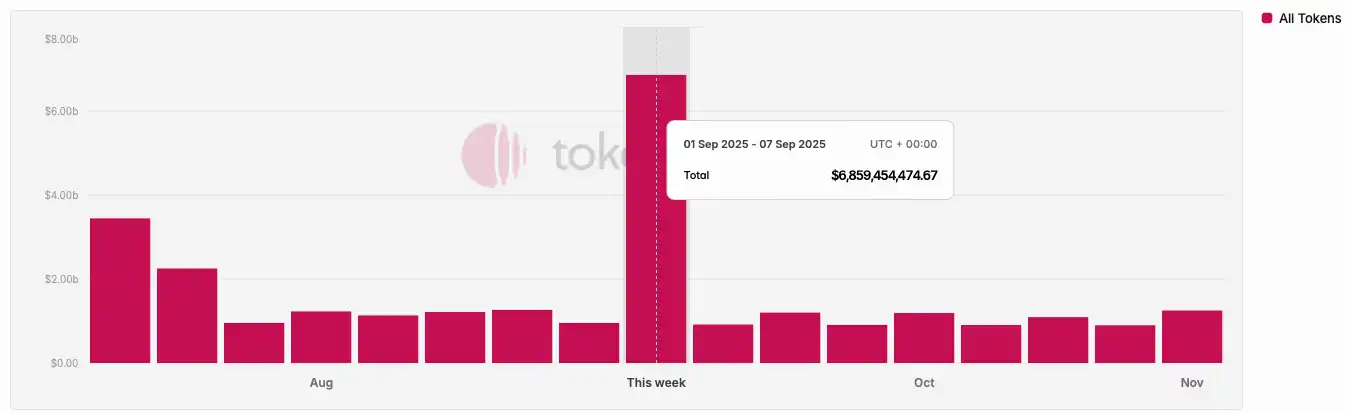

▲ Fonte: Tokenomist

A differenza del 2021, quando la maggior parte dei progetti aveva un’alta circolazione, oggi, ad eccezione delle memecoin, i principali progetti del mercato devono affrontare una grande pressione di sblocco dei token. Secondo TokenUnlocks, solo tra il 2024 e il 2025 oltre 200 miliardi di dollari di token saranno soggetti a sblocco. Questa è la situazione attuale del settore, spesso criticata, di "alta FDV, bassa circolazione".

Frammentazione dell’attenzione e della liquidità

▲ Fonte: Kaito

A livello di attenzione, il grafico sopra mostra una selezione casuale della mindshare dei progetti Pre-TGE su Kaito. Tra i primi 20 progetti, possiamo identificare almeno 10 sottosettori diversi. Se dovessimo riassumere le principali narrative del mercato del 2021 in poche parole, la maggior parte delle persone direbbe "DeFi, NFT, GameFi/Metaverse". Negli ultimi due anni, invece, è difficile individuare e descrivere il mercato con poche parole.

In questa situazione, i capitali si spostano rapidamente tra i diversi settori, ma la durata è molto breve. Crypto Twitter è pieno di informazioni incessanti e i vari gruppi discutono la maggior parte del tempo di argomenti diversi. Questa frammentazione dell’attenzione rende difficile per i capitali unirsi come nel 2021. Anche se un settore performa bene, è difficile che l’effetto si diffonda in altri ambiti, figuriamoci trainare un rialzo generale.

A livello di liquidità, una base della stagione degli altcoin è l’effetto di spillover dei capitali in profitto: la liquidità prima affluisce in asset principali come bitcoin ed ethereum, poi cerca altcoin con potenziali rendimenti più alti. Questo effetto di rotazione e spillover fornisce un supporto continuo alla domanda per gli asset di coda lunga.

Questa situazione, che sembra ovvia, non si è verificata in questo ciclo:

· In primo luogo, le istituzioni e gli ETF che spingono al rialzo bitcoin ed ethereum non investiranno ulteriormente negli altcoin; questi capitali preferiscono asset principali custodibili e conformi, rafforzando l’effetto di attrazione verso gli asset di testa invece di alzare uniformemente il livello di tutto il mercato.

· In secondo luogo, la maggior parte dei retail probabilmente non possiede nemmeno bitcoin o ethereum, ma è rimasta bloccata negli altcoin negli ultimi due anni, senza liquidità extra.

Mancanza di applicazioni mainstream

Dietro la corsa del mercato del 2021 c’era in realtà un certo supporto. DeFi ha portato nuova linfa all’applicazione a lungo termine della blockchain; NFT ha diffuso l’effetto dei creatori e delle celebrità oltre la cerchia, con una crescita incrementale proveniente da nuovi utenti e casi d’uso esterni (almeno questa era la narrazione).

Dopo quattro anni di iterazione tecnologica e di prodotto, scopriamo che l’infrastruttura è stata sovracostruita, ma le applicazioni veramente mainstream sono pochissime. Nel frattempo, il mercato cresce e diventa più pragmatico e lucido—di fronte alla stanchezza per le narrative incessanti, il mercato vuole vedere una reale crescita degli utenti e modelli di business sostenibili.

Senza un afflusso continuo di nuovo sangue per assorbire l’offerta di token in espansione, il mercato può solo cadere in una competizione interna a somma zero, che non può fornire la base per un rialzo generalizzato.

Delimitare e immaginare questa stagione degli altcoin

La stagione degli altcoin arriverà, ma non sarà più quella del 2021.

Innanzitutto, la logica di rotazione dei capitali e dei settori esiste ancora. Possiamo osservare che, dopo che bitcoin raggiunge i 100.000 dollari, la spinta al rialzo a breve termine si indebolisce chiaramente e i capitali iniziano a cercare il prossimo target. Lo stesso vale per Ethereum.

Inoltre, in una situazione di liquidità di mercato cronicamente insufficiente, gli altcoin in portafoglio restano bloccati e il capitale deve trovare modi per auto-salvarsi. Ethereum è un buon esempio: i fondamentali di Ethereum sono cambiati in questo ciclo? Le applicazioni più popolari, Hyperliquid e pump.fun, non sono avvenute su Ethereum; il concetto di "world computer" è ormai datato.

Con liquidità interna insufficiente, si deve guardare all’esterno. Sotto la spinta dei DAT, con un aumento di ETH di oltre tre volte, molte storie su stablecoin e RWA hanno trovato una base più concreta.

L’autore immagina i seguenti scenari:

Mercato guidato dai fondamentali

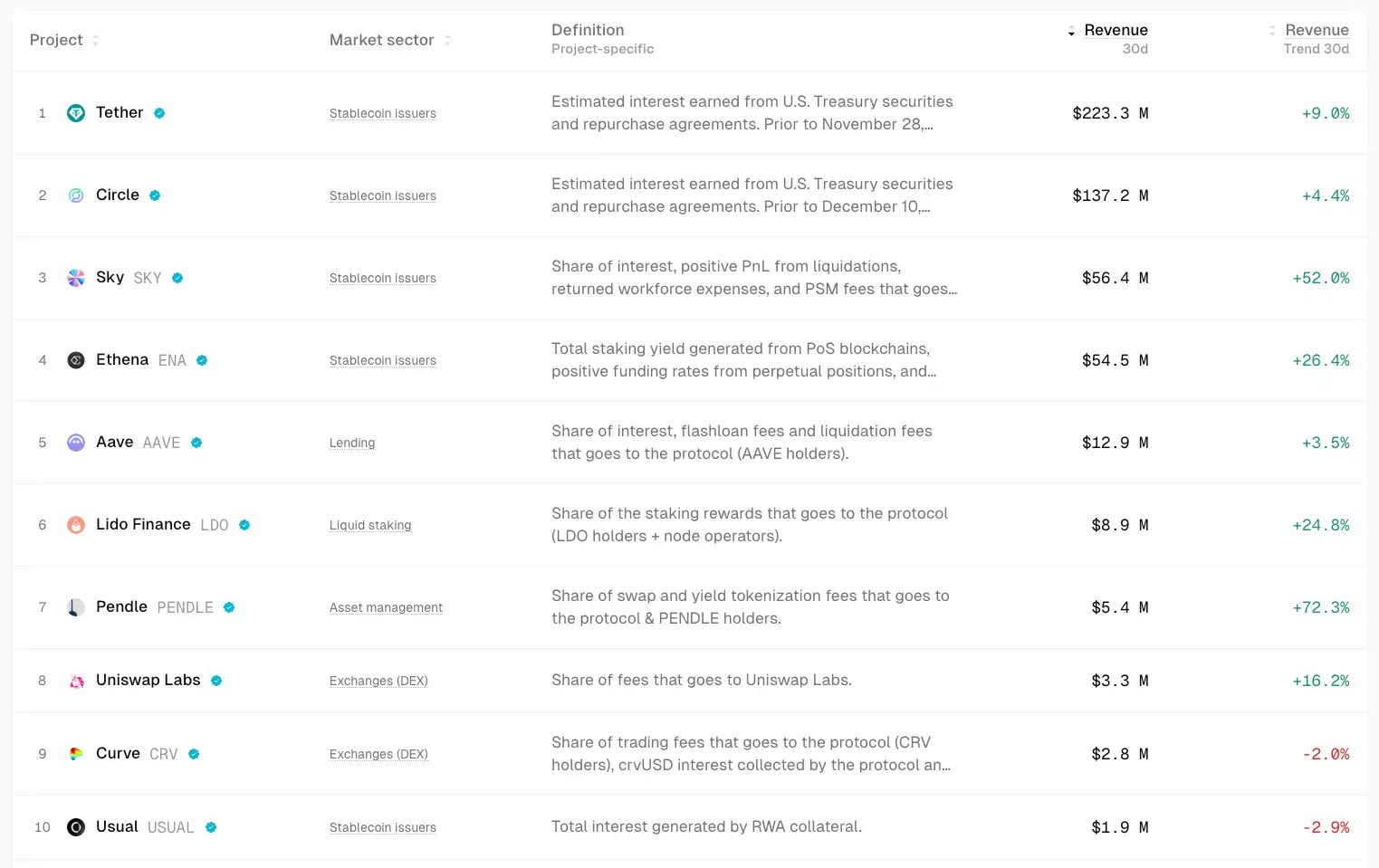

▲ Fonte: TokenTerminal

In un mercato incerto, i capitali cercano istintivamente la certezza.

I capitali fluiranno maggiormente verso progetti con fondamentali solidi e PMF; questi asset potrebbero avere rialzi limitati, ma sono relativamente più stabili e certi. Ad esempio, Uniswap e Aave, blue chip DeFi, mantengono una buona resilienza anche nei periodi di mercato depresso; Ethena, Hyperliquid e Pendle si sono invece distinti come nuove stelle in questo ciclo.

I potenziali catalizzatori potrebbero essere azioni di governance come l’attivazione delle fee, ecc.

Questi progetti hanno in comune la capacità di generare flussi di cassa significativi e prodotti già ampiamente validati dal mercato.

Opportunità Beta degli asset forti

Quando una linea principale di mercato (come ETH) inizia a salire, i capitali che hanno perso quel rialzo o cercano una leva maggiore cercheranno "asset proxy" altamente correlati per ottenere rendimenti Beta. Ad esempio UNI, ETHFI, ENS, ecc. Questi possono amplificare la volatilità di ETH, ma la loro sostenibilità è relativamente inferiore.

Rivalutazione dei vecchi settori sotto l’adozione mainstream

Dall’acquisto istituzionale di bitcoin, agli ETF, fino al modello DAT, la narrativa principale di questo ciclo è l’adozione della finanza tradizionale. Se la crescita delle stablecoin accelera, ipotizzando una crescita di 4 volte fino a 1 trilione di dollari, è molto probabile che parte di questi capitali fluiscano nel settore DeFi, spingendo il mercato a rivalutare il suo valore. Passando dai prodotti finanziari della nicchia crypto alla finanza tradizionale, ciò rimodellerà il quadro valutativo dei blue chip DeFi.

Speculazione su ecosistemi locali

▲ Fonte: DeFiLlama

HyperEVM, grazie all’alto livello di discussione, alla fidelizzazione degli utenti e all’afflusso di nuovi capitali, potrebbe generare effetti di ricchezza e Alpha per settimane o mesi durante il ciclo di crescita dei progetti dell’ecosistema.

Divergenza di valutazione dei progetti di punta

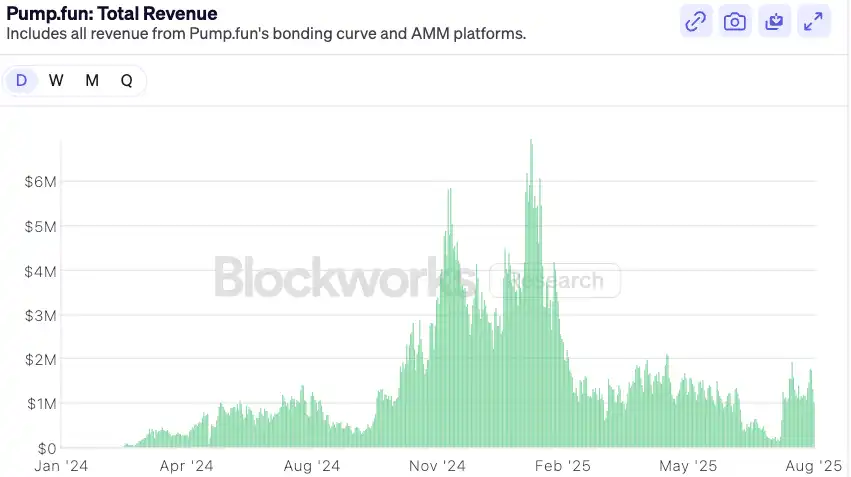

▲ Fonte: Blockworks

Prendendo pump.fun come esempio, dopo che l’euforia per il lancio del token si è attenuata e la valutazione è tornata a livelli più conservativi generando divergenza di mercato, se i fondamentali rimangono forti, potrebbero esserci opportunità di ripresa. Nel medio termine, pump.fun, leader nel settore meme e con entrate a supporto dei fondamentali e un modello di buyback, potrebbe sovraperformare la maggior parte delle meme coin di testa.

Conclusione

La stagione degli altcoin del 2021, in cui si poteva "comprare a occhi chiusi", è ormai storia. L’ambiente di mercato sta diventando relativamente più maturo e frammentato—il mercato ha sempre ragione, e come investitori possiamo solo adattarci costantemente a questi cambiamenti.

L’autore conclude con alcune previsioni, in linea con quanto sopra:

1. Dopo l’ingresso delle istituzioni finanziarie tradizionali nel mondo crypto, la loro logica di allocazione del capitale è completamente diversa da quella dei retail—hanno bisogno di flussi di cassa spiegabili e modelli di valutazione comparabili. Questa logica di allocazione favorirà direttamente l’espansione e la crescita della DeFi nel prossimo ciclo. I protocolli DeFi, per competere per i capitali istituzionali, attiveranno in modo più aggressivo fee sharing, buyback o design di tipo dividendo nei prossimi 6-12 mesi.

In futuro, la logica di valutazione basata esclusivamente su TVL si sposterà verso la logica di distribuzione dei flussi di cassa. Possiamo vedere alcuni nuovi prodotti DeFi istituzionali, come Horizon di Aave, che consente di utilizzare titoli di stato USA tokenizzati e fondi istituzionali come collaterale per prendere in prestito stablecoin.

Con la crescente complessità del contesto macro dei tassi d’interesse e la crescente domanda della finanza tradizionale per rendimenti on-chain, le infrastrutture di rendimento standardizzabili e productizzabili diventeranno preziose: i derivati sui tassi d’interesse (come Pendle), le piattaforme di prodotti strutturati (come Ethena) e gli aggregatori di rendimento ne beneficeranno.

Il rischio per i protocolli DeFi è che le istituzioni tradizionali, sfruttando il loro brand, la compliance e i vantaggi distributivi, emettano propri prodotti "walled garden" regolamentati, in competizione con la DeFi esistente. Questo è evidente nella blockchain Tempo lanciata congiuntamente da Paradigm e Stripe.

2. Il futuro mercato degli altcoin potrebbe essere "a bilanciere", con la liquidità che si riversa su due estremi: da un lato i blue chip DeFi e le infrastrutture, che hanno flussi di cassa, effetti di rete e riconoscimento istituzionale, assorbendo la maggior parte dei capitali in cerca di crescita stabile; dall’altro, asset puramente speculativi ad alto rischio—memecoin e narrative di breve periodo. Questi asset non hanno fondamentali, ma fungono da strumenti speculativi ad alta liquidità e basso ingresso, soddisfacendo la domanda di rischio e rendimento estremo del mercato. I progetti intermedi, con qualche prodotto ma senza un forte vantaggio competitivo o narrativa, potrebbero trovarsi in una posizione scomoda se la struttura della liquidità non migliora.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

674 milioni di dollari investiti nel Solana ETF nonostante il calo del mercato

Regolamento MiCA applicato male nell’UE, ESMA pronta a riprendere il controllo

Ecco cosa potrebbe accadere se gli ETF XRP raggiungessero i 10 miliardi di dollari