Plasma, tanto atteso, sarà lanciato questa sera: riuscirà a cambiare il panorama dei pagamenti on-chain?

Plasma si propone come infrastruttura di regolamento per USDT e BTC, cercando di colmare il vuoto lasciato da Ethereum e Tron, supportando i flussi di pagamento nel mondo reale.

Titolo originale: Plasma: The World of On-Chain Payments

Fonte originale: Sumcap

Traduzione originale: Alex Liu, Foresight News

Questo articolo offre un'analisi approfondita di Plasma, ripercorrendo l'evoluzione delle stablecoin ed esplorando come l'architettura di Plasma possa rimodellare questo settore.

Dalla “moneta sana” alla “stablecoin”

Il 3 gennaio 2009 è stato estratto il primo blocco di bitcoin, contenente un messaggio: “Il Cancelliere è sull’orlo di un secondo salvataggio per le banche.” Questo si riferisce al Cancelliere britannico Alistair Darling che, all’epoca, si stava preparando a salvare nuovamente le banche in difficoltà con i soldi dei contribuenti—a pochi mesi dal primo salvataggio.

Il primo blocco di bitcoin;

Questi salvataggi sono avvenuti dopo il crollo di Wall Street nel settembre 2008. Dopo la dichiarazione di fallimento della banca d’investimento “Lehman Brothers”, con 158 anni di storia, le ripercussioni si sono fatte sentire in tutto il mondo. Da un giorno all’altro, i mercati del credito si sono congelati e titoli garantiti da mutui per migliaia di miliardi di dollari sono diventati privi di valore—dimostrando chiaramente che la “finanza tradizionale” non è affidabile: le banche avevano assunto rischi eccessivi, le autorità di regolamentazione avevano chiuso un occhio e, quando tutto è crollato, i contribuenti hanno dovuto sostenere le perdite.

Per molti, BTC è stato visto come un prodotto diretto di questa crisi, in totale opposizione al sistema bancario esistente: i) offerta fissa, ii) nessuna autorità centrale, iii) rete peer-to-peer resistente all’inflazione.

Tuttavia, questa “moneta sana” comporta un compromesso: la volatilità denominata in dollari. Con l’aumentare degli utenti, cresce la domanda di pagamenti e fatture prevedibili. L’alternativa—(a) trasferire fondi tramite bonifico bancario, (b) attendere giorni per il regolamento e (c) pagare commissioni elevate nel processo—aggrava ulteriormente il problema.

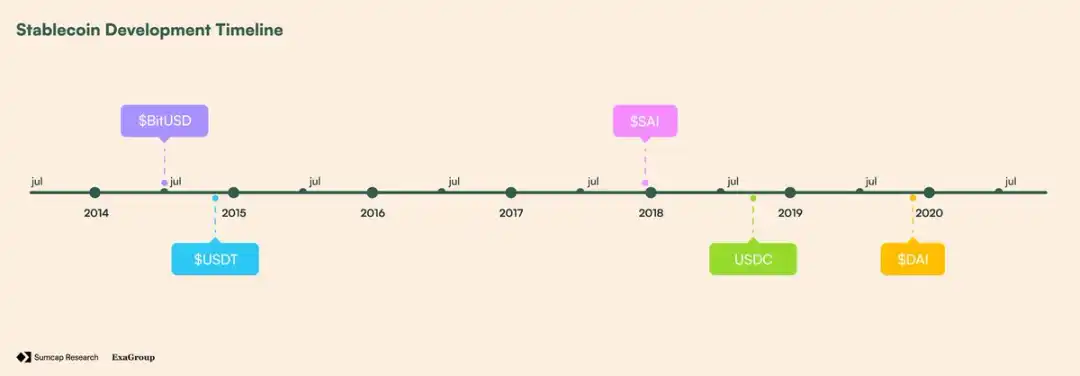

Alla fine, nel luglio 2014, BitShares ha lanciato BitUSD—consentendo agli utenti di bloccare BTS (il token nativo di BitShares) come garanzia e creare un token ancorato al dollaro. Tuttavia, dipendeva interamente da BTS, il che significava che un calo del prezzo poteva facilmente portare il rapporto di collateralizzazione sotto il livello di sicurezza, innescando liquidazioni di massa.

Pochi mesi dopo, nel novembre 2014, Tether ha lanciato USDT—un token supportato da valuta fiat, riscattabile 1:1 con dollari custoditi. A differenza di BitUSD, non richiedeva sovracollateralizzazione o meccanismi complessi; questa semplicità ha portato a 19,3 milioni di dollari di volume di scambi e 1,45 milioni di dollari di capitalizzazione in meno di un anno. In confronto, all’epoca ETH valeva circa 1 dollaro, mentre BTC si aggirava intorno ai 240 dollari.

Il successo di USDT;

Il successo di USDT ha generato molte alternative. MakerDAO (@SkyEcosystem) ha lanciato SAI nel dicembre 2017, consentendo agli utenti di bloccare ETH in posizioni di debito per coniare un token ancorato debolmente al dollaro, ma la volatilità di ETH ha costretto a un aggiornamento: nel novembre 2019 è stato lanciato il Dai multi-collateralizzato (DAI). Diversificando le garanzie e aggiungendo controlli di rischio governati da MKR, DAI è diventata la prima stablecoin decentralizzata ad essere realmente adottata.

Nel frattempo, anche i concorrenti supportati da valuta fiat si sono sviluppati parallelamente: USDC è stato lanciato nel 2018, posizionandosi come token regolamentato, completamente supportato da dollari e certificato per la trasparenza, diventando rapidamente la garanzia preferita per la DeFi.

Cronologia dello sviluppo delle stablecoin

Adozione delle stablecoin e gap infrastrutturale

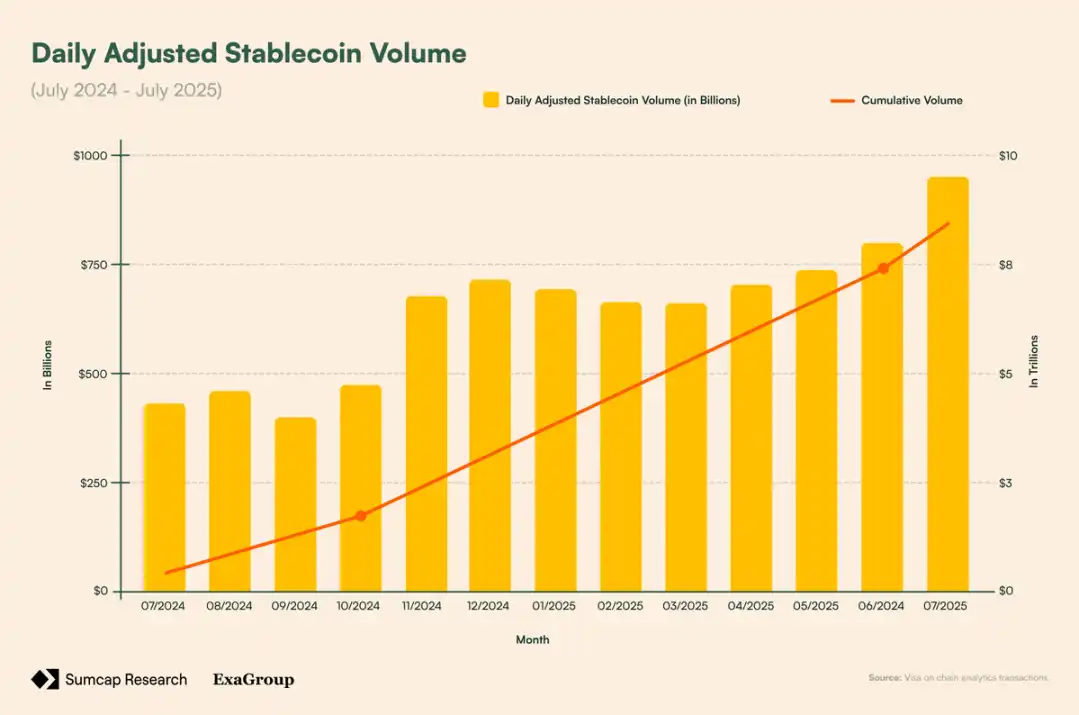

Oggi, per volume di transazioni, le stablecoin sono il prodotto più utilizzato nel settore crypto. La loro capitalizzazione di mercato (271,6 miliardi di dollari) ha ora superato il valore totale bloccato nella DeFi (166,1 miliardi di dollari). Inoltre, nel 2024, mentre Visa ha gestito 13,2 trilioni di dollari di pagamenti, le stablecoin hanno regolato oltre 22 trilioni di dollari di volume di transazioni on-chain—dopo aver corretto per trasferimenti interni agli exchange e MEV, il volume effettivo è di 5,67 trilioni di dollari. Inoltre, il volume giornaliero corretto è cresciuto di circa il 120% in un anno (da 432,3 miliardi a 949,1 miliardi di dollari), evidenziando la crescita della domanda.

Volume giornaliero corretto delle stablecoin;

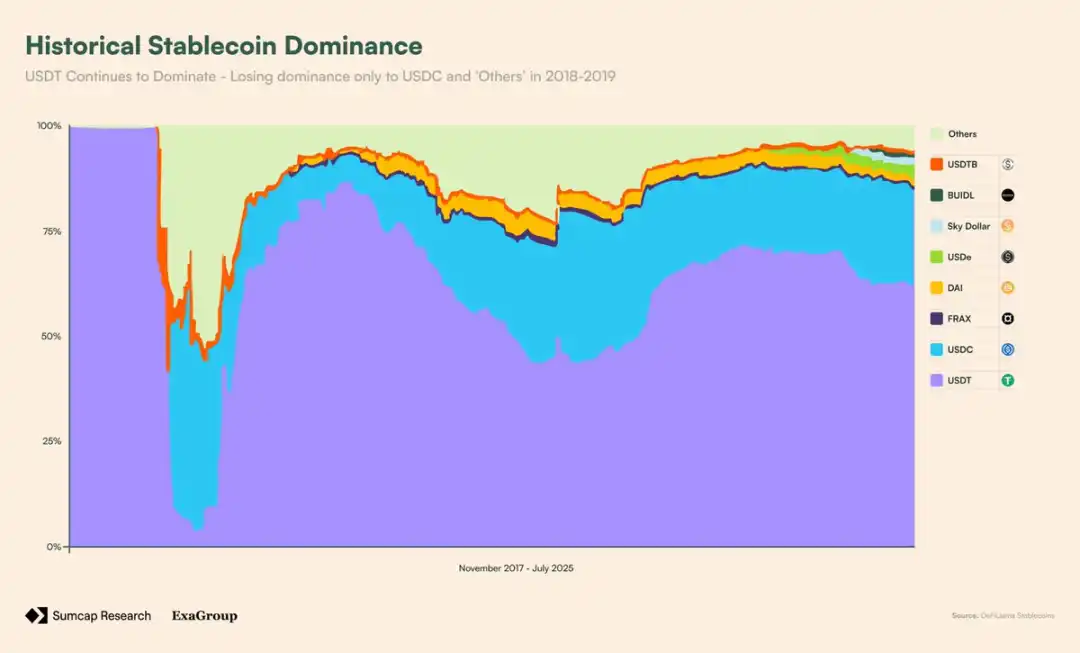

Nel luglio 2025, il “Genius Act” degli Stati Uniti riconoscerà ufficialmente le stablecoin come strumenti di pagamento legali, equiparandole a reti di carte di debito, ACH e bonifici. Tuttavia, l’infrastruttura rimane indietro. USDT, che detiene oltre il 60% della quota di mercato, si basa ancora su blockchain generiche non progettate per i pagamenti, dove i trasferimenti richiedono token gas soggetti a volatilità e le esigenze di scalabilità e conformità delle istituzioni non sono ancora soddisfatte.

Dominio di USDT;

Questo crea un paradosso: il volume annuo delle stablecoin è paragonabile a quello di Visa, ma on-chain sono ancora cittadini di seconda classe, trattati come semplici token.

Anche bitcoin affronta problemi simili. Come settimo asset mondiale per capitalizzazione e superiore all’argento, BTC dovrebbe essere l’ancora della DeFi. Tuttavia, la maggior parte rimane inattiva. Le soluzioni di wrapping BTC sono frammentate e richiedono custodia, con versioni indipendenti su Ethereum, Polygon e Arbitrum—ognuna con liquidità separata.

Architettura Plasma: blockchain stablecoin-first e con supporto nativo a BTC

Per risolvere questo problema, Plasma ripensa le fondamenta stesse. Non considera stablecoin e BTC come componenti aggiuntivi, ma li rende cittadini di prima classe tramite componenti appositamente costruiti:

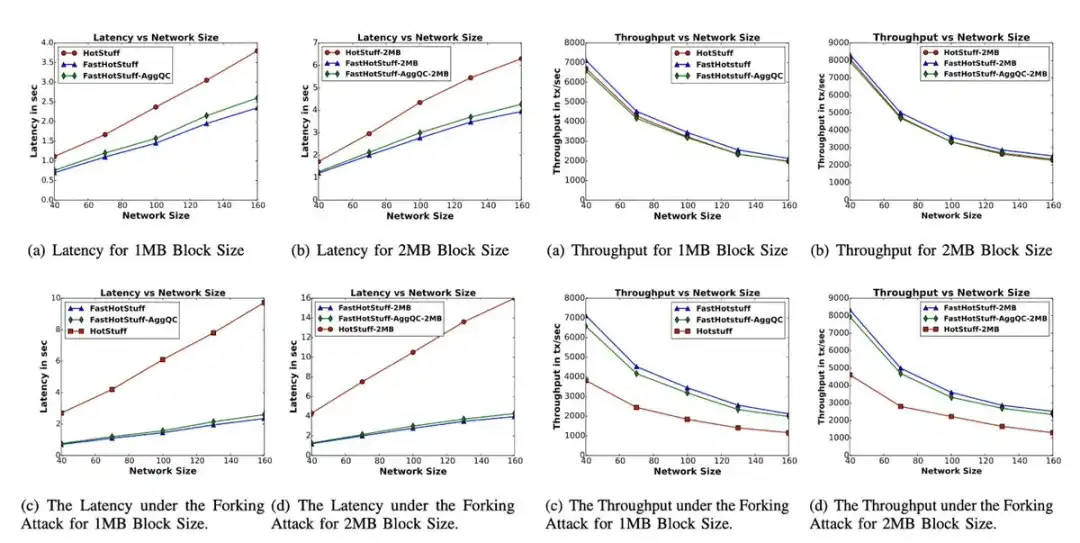

· PlasmaBFT - Una versione pipelined di Fast-HotStuff che offre finalità rapida senza sacrificare la sicurezza

· Livello di esecuzione Reth - Motore di esecuzione EVM compatibile scritto in Rust

· Bridge BTC nativo - Una rete decentralizzata di validatori che protegge le attività pBTC

· Funzionalità stablecoin-centriche - Gas nativo pagato in dollari, trasferimenti a costo zero tramite paymaster e pagamenti riservati auditabili.

Con questa architettura, Plasma si discosta dal design generico, puntando a diventare il layer di regolamento naturale per le attività BTC-USDT.

PlasmaBFT

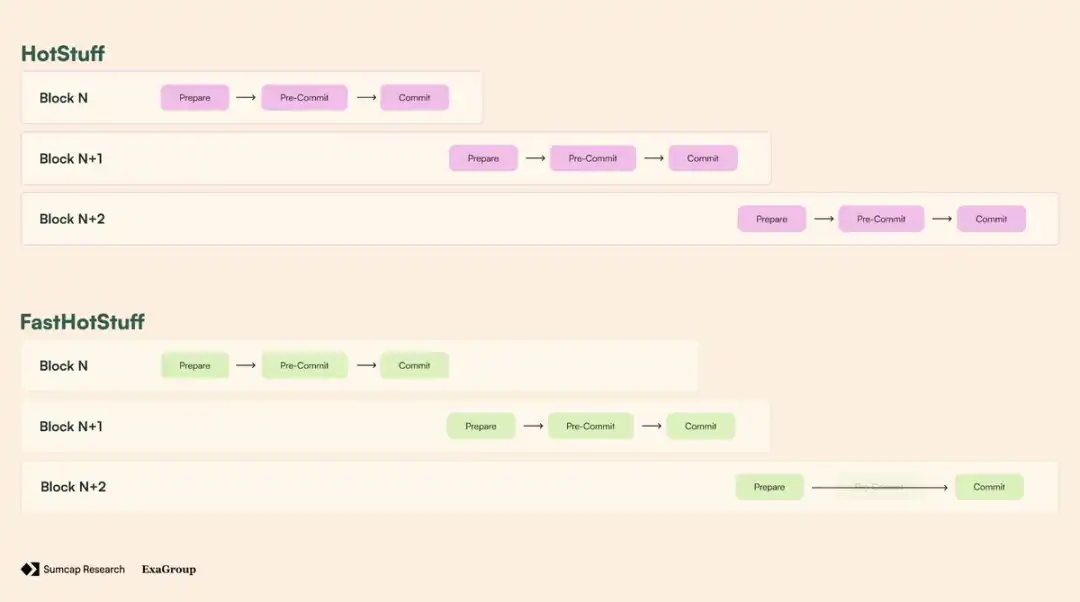

Il livello di consenso di Plasma protegge la catena tramite una realizzazione ad alte prestazioni di Fast-HotStuff. Nei protocolli BFT tradizionali (come HotStuff), la finalizzazione di un blocco richiede 3 fasi:

· Prepare - Il leader propone un blocco, i validatori ne verificano la validità e votano per approvarlo;

· Pre-commit - I validatori confermano che la maggioranza qualificata (>⅔) ha approvato la fase di prepare, quindi “bloccano” su quel blocco per prevenire fork;

· Commit - I validatori confermano che la maggioranza qualificata ha effettuato il pre-commit, rendendo il blocco finale e irreversibile.

Anche se questo processo garantisce la sicurezza, rallenta la velocità perché ogni passo richiede comunicazione e coordinamento di rete. Fast-HotStuff riduce questo overhead con la cosiddetta “regola di commit a due catene”: se due blocchi consecutivi (N e N+1) ottengono entrambi la maggioranza qualificata, N può essere finalizzato immediatamente, poiché la maggioranza su N+1 dimostra che i validatori erano già “bloccati” su N quando hanno approvato N+1—eliminando la necessità della fase di pre-commit.

In pratica, le 3 fasi si riducono a 2:

· Fase 1 (Prepare) - Voto sul blocco N

· Fase 2 (Commit) - Voto sul blocco N+1, finalizzando così il blocco N

Confronto FHS e HS;

Inoltre, quando la rete non riesce a raggiungere due maggioranze qualificate consecutive per la finalità rapida, PlasmaBFT torna al protocollo completo di commit a tre fasi, garantendo che tutti i validatori onesti siano “bloccati” sullo stesso blocco prima della finalizzazione. Una volta risolto il fallback, PlasmaBFT riprende il percorso rapido a due fasi.

Workflow FHS vs HS

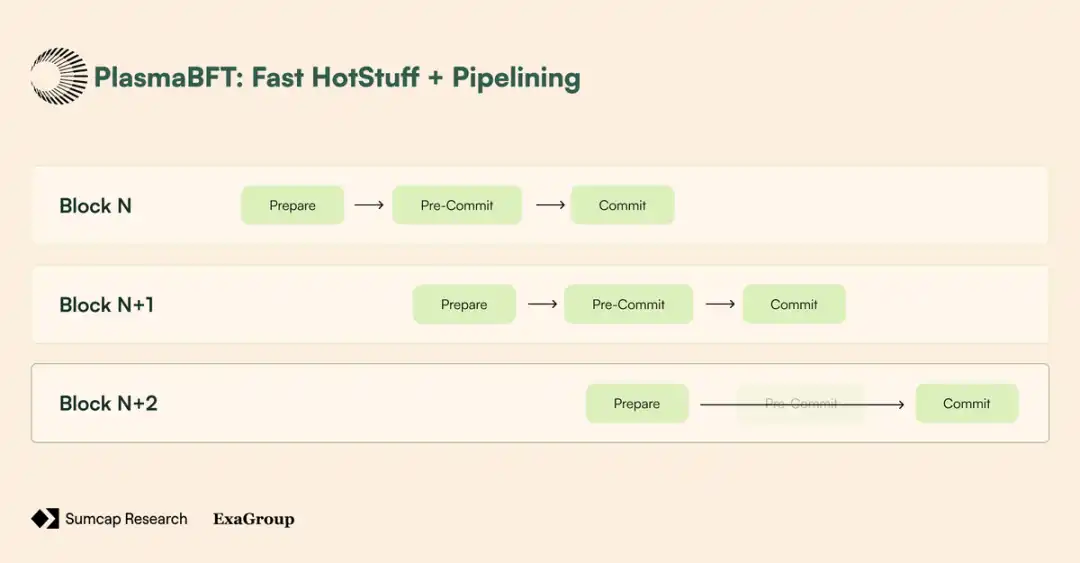

Ma non è tutto. Grazie alla tecnica del pipelining, è possibile sovrapporre le fasi di più blocchi e processarli contemporaneamente: mentre i validatori sono nella fase di commit del blocco N, possono già essere nella fase di prepare del blocco N+1. Questo mantiene la rete sempre occupata, massimizzando l’efficienza, poiché il blocco successivo non deve attendere la piena finalizzazione per iniziare il processo di voto.

Inoltre, selezionando solo una parte dei validatori (comitato), PlasmaBFT riduce l’overhead di comunicazione, applicando comunque la stessa regola di maggioranza qualificata.

FHS + pipelining

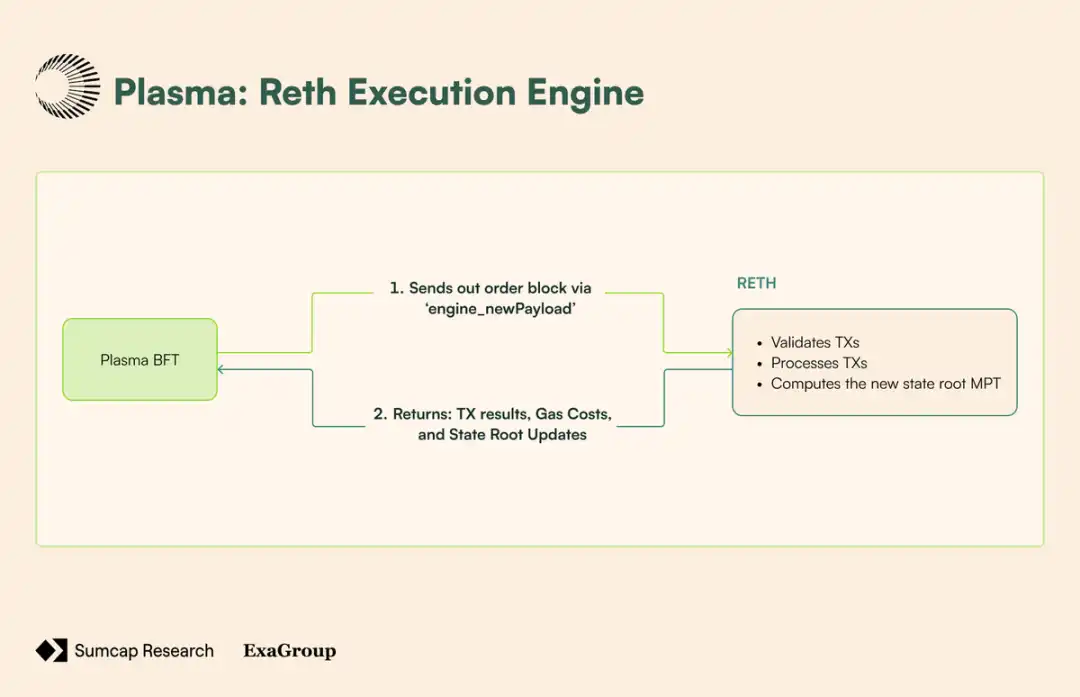

Motore di esecuzione Reth

Il livello di esecuzione di Plasma si basa su Reth, un client Ethereum scritto in Rust che gestisce pienamente la transizione di stato, l’elaborazione delle transazioni e le operazioni EVM. Si collega al livello di consenso tramite la stessa API engine utilizzata da Ethereum dal “Merge” in poi—consentendo a PlasmaBFT di gestire consenso e ordinamento dei blocchi, mentre Reth si concentra sull’esecuzione delle transazioni e sulla transizione di stato:

1. Proposta del blocco - Il CL invia blocchi ordinati a Reth tramite la chiamata engine_newPayload

2. Verifica delle transazioni - Reth verifica formato, firma, nonce e requisiti di gas di ogni transazione

3. Esecuzione dello stato - Reth elabora le transazioni in ordine

4. Calcolo della radice di stato - Dopo aver eseguito tutte le transazioni, Reth calcola la nuova radice di stato e la radice delle ricevute tramite Merkle-Patricia Tree

5. Conferma dell’esecuzione - Reth restituisce i risultati (incluso il gas utilizzato, le ricevute delle transazioni e la nuova radice di stato) a PlasmaBFT

6. Finalizzazione del blocco - PlasmaBFT incorpora i risultati nel blocco finale e completa il processo di consenso

Workflow RETH

Bridge BTC nativo

Oggi la maggior parte dei bridge BTC sembra decentralizzata, ma a ben vedere si scopre che:

· Un unico custode (come BitGo per wBTC) detiene i fondi di tutti, oppure

· Un multisig wallet che può congelare il tesoro in qualsiasi momento.

Questo è il compromesso accettato dagli utenti: se vuoi usare BTC nella DeFi, devi rinunciare al design trust-minimized di bitcoin.

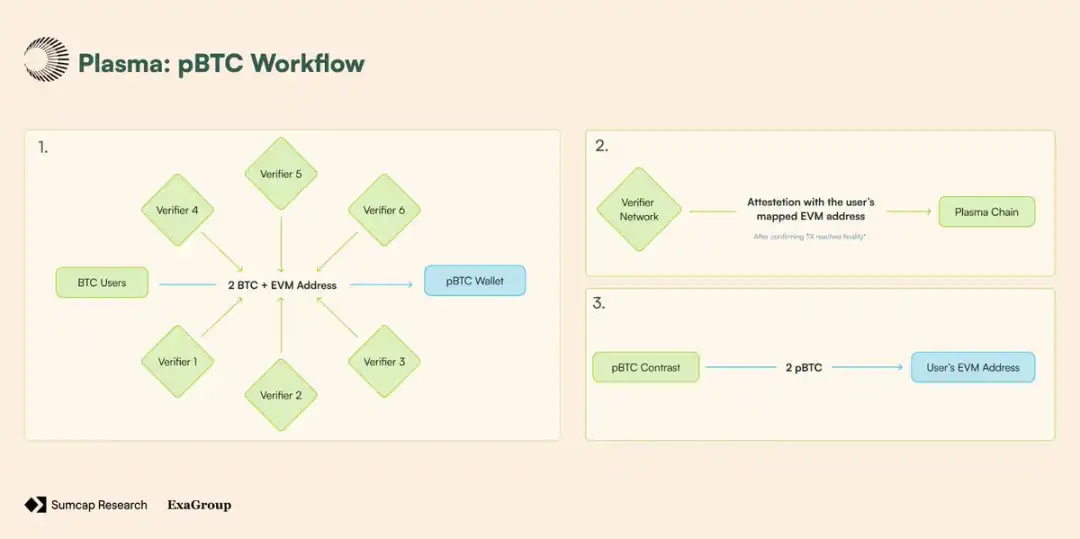

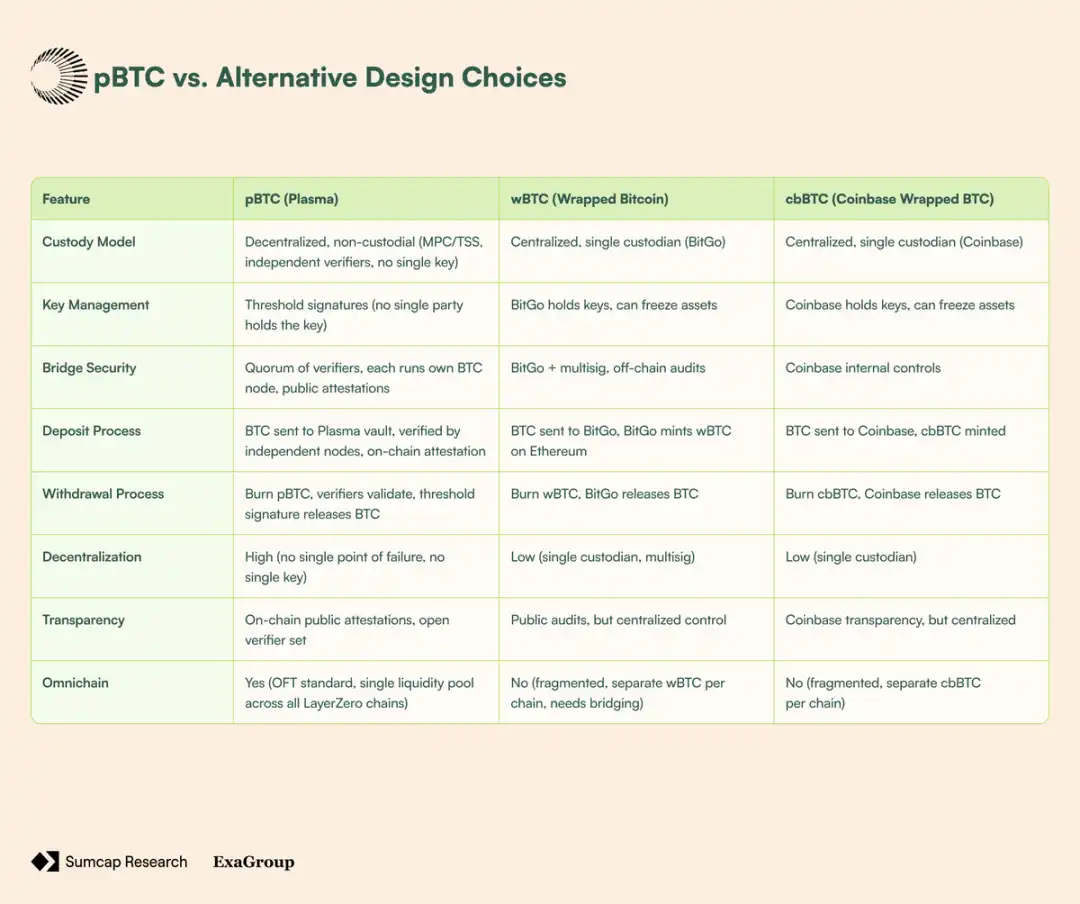

Il bridge BTC di Plasma non è gestito da un custode, ma da una rete di validatori, ognuno dei quali esegue il proprio nodo bitcoin. Nessuna parte singola controlla il tesoro; i trasferimenti BTC in entrata e in uscita devono essere approvati collettivamente da una soglia di validatori tramite firme threshold.

Quando un utente deposita BTC nel vault Plasma sulla rete bitcoin, ogni validatore: “vede” il deposito tramite il proprio nodo bitcoin, conferma che il deposito è finale e trasmette una prova on-chain.

Queste prove pubbliche attestano che i BTC sono stati ricevuti e riportano l’indirizzo EVM dell’utente. Una volta che la maggioranza qualificata dei validatori concorda, pBTC viene coniato direttamente sull’indirizzo Plasma dell’utente e la prova viene inviata on-chain.

Fig. 10 - Workflow pBTC;

Ma il miglioramento del modello di fiducia è solo una parte della storia. Oggi la maggior parte dei bridge BTC soffre di un altro difetto chiave: la frammentazione della liquidità. Prendiamo wBTC—esiste come versione indipendente su ogni chain. wBTC su Ethereum non può interagire direttamente con wBTC su Polygon o Arbitrum, se non tramite passaggi cross-chain aggiuntivi e pool di liquidità separati, aumentando la complessità per utenti e protocolli.

Plasma risolve questo problema implementando pBTC secondo lo standard OFT (Omnichain Fungible Token) di LayerZero, creando un unico token su tutte le chain collegate a LayerZero. Questo crea un unico pool di liquidità cross-chain per pBTC in tutto l’ecosistema.

Confronto tra pBTC e design alternativi;

Design nativo per stablecoin

· Trasferimenti USDT a costo zero: un paymaster a livello di contratto sponsorizza le funzioni transfer e transferFrom tramite un sistema di account abstraction basato sugli standard EIP-4337 ed EIP-7702.

· Token gas personalizzato: il paymaster gestito dal protocollo utilizza lo standard EIP-4337 per calcolare il costo del gas in base al tasso fornito da un oracolo (con protezione dallo slippage), senza commissioni.

· Pagamenti riservati: importo, destinatario e metadati nascosti, con possibilità di disclosure selettiva per la conformità.

Scenario competitivo e dimensione dell’opportunità

Mercato potenziale totale

Tutti conosciamo il classico detto nel business: “Meglio essere la testa di un pollo che la coda di una fenice.”

Plasma incarna questo principio nel mondo delle opportunità di pagamento e yield on-chain. Non si propone come un’altra chain generica con innovazioni tecniche di dubbia utilità, ma si concentra laser-like sull’essere infrastruttura per l’uso istituzionale.

“BTC nativo”: opportunità di tokenizzazione e yield

Nonostante BTC sia il più grande asset crypto, è per lo più inutilizzato nella DeFi—i prodotti wrapped ne eliminano la filosofia trust-minimized.

BTC in wrapping;

Come soluzione wrapped più decentralizzata, pBTC offre opportunità DeFi “BTC nativo” che le altre non possono replicare. Attualmente oltre 242.600 BTC sono wrapped, di cui 209.800 BTC (circa l’86,5%) sono effettivamente utilizzati in vari protocolli per generare yield—l’opportunità di base di pBTC deriva dagli utenti retail che cercano modalità più sicure:

· Usare BTC nella DeFi;

· Conservare BTC su chain EVM più accessibili.

Ma la domanda retail è solo una parte della storia. L’adozione da parte di istituzioni e aziende sta crescendo: le società quotate e private detengono attualmente circa 1,38 milioni di BTC. Questo rappresenta un aumento di 833.000 BTC dall’inizio dell’anno—evidenziando una chiara accelerazione nell’adozione istituzionale.

BTC detenuti da istituzioni e aziende;

Ma qui c’è un insight chiave: con sempre più istituzioni che includono BTC nei loro tesori, la loro strategia evolverà dalla semplice detenzione alla gestione attiva. In questo senso, pBTC rappresenta l’intermediario perfetto—poiché questi attori pongono la sicurezza dell’infrastruttura al di sopra di tutto.

Pagamenti on-chain: pagamenti transfrontalieri e payroll

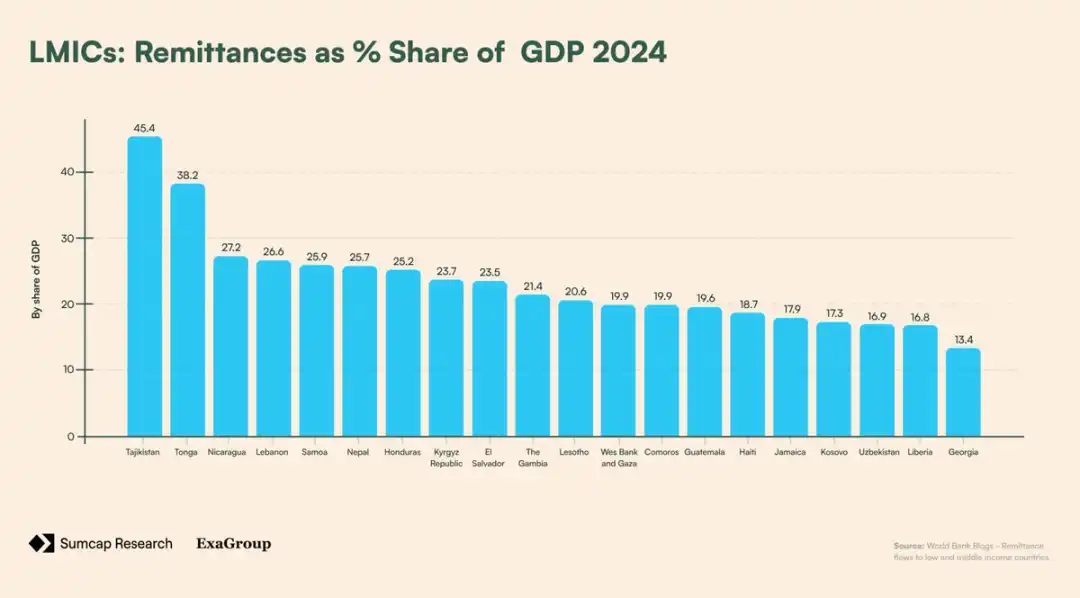

Nel 2023, si stima che 184 milioni di persone (il 2,3% della popolazione mondiale) vivano fuori dal proprio paese di cittadinanza. Spinti da opportunità economiche, questi lavoratori migranti spesso inviano denaro alle famiglie e alle comunità nei paesi d’origine. Questi pagamenti transfrontalieri (o “rimesse”) svolgono un ruolo chiave nel sostenere le economie dei paesi a medio e basso reddito—per alcuni rappresentano persino metà del PIL nazionale.

LMICs per percentuale di rimesse sul PIL;

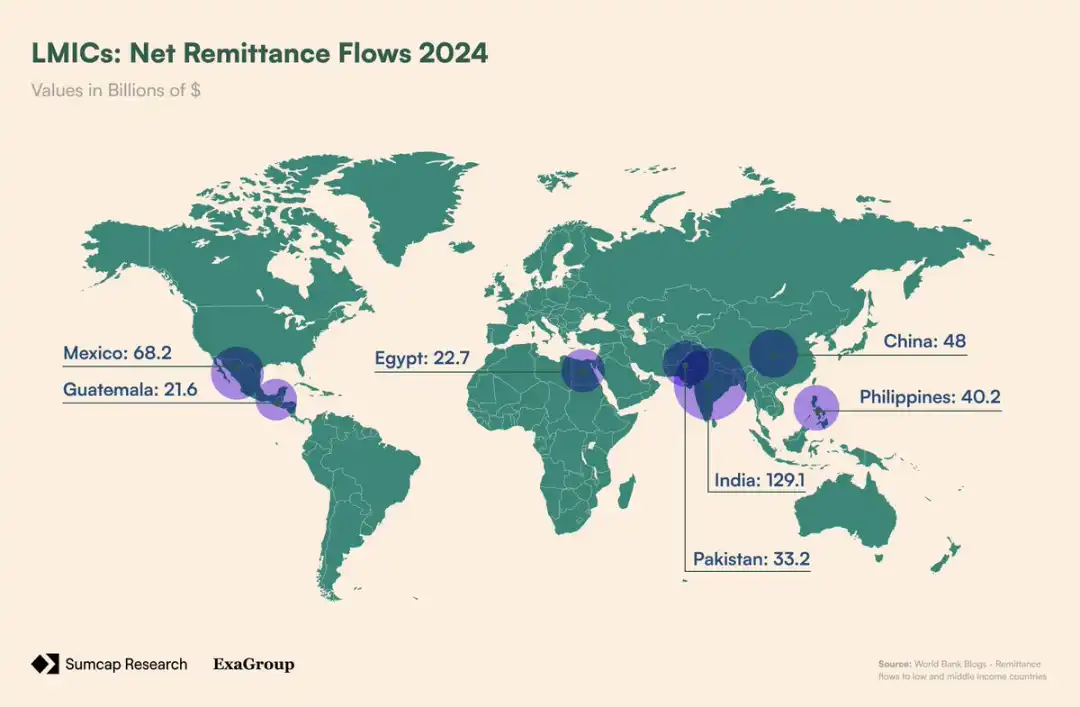

Nel 2024, le rimesse verso i paesi a medio e basso reddito hanno raggiunto i 685 miliardi di dollari, con i primi cinque paesi destinatari:

1. India - 129 miliardi di dollari

2. Messico - 68 miliardi di dollari

3. Cina - 48 miliardi di dollari

4. Filippine - 40 miliardi di dollari

5. Pakistan - 33 miliardi di dollari

Flussi netti di rimesse verso LMICs;

Questi enormi flussi di denaro sono una vera ancora di salvezza per milioni di famiglie nel mondo—ma comportano costi nascosti. Prendiamo l’India. Nel 2023, si stima che l’India abbia ricevuto 16 miliardi di dollari dagli Stati Uniti. Con un costo medio di 4,16% per trasferimento di 200 dollari (spread + commissioni), 66,5 milioni di dollari sono finiti nelle mani di banche/agenzie di cambio. Questo schema si ripete in ogni principale corridoio di rimesse. Il Messico riceve oltre 50 miliardi di dollari l’anno dagli USA e, ai costi attuali, perde oltre 2,4 miliardi di dollari in commissioni. Allo stesso modo, la Nigeria riceve 6 miliardi di dollari dagli USA e ne perde 180 milioni.

Qui l’opportunità per Plasma è chiara. Grazie ai trasferimenti USDT a costo zero, Plasma può eliminare miliardi di dollari di commissioni che ogni anno gravano sulle fasce più deboli. I lavoratori migranti potranno finalmente inviare l’intero importo di 200 dollari alla famiglia in Guatemala, invece dei 187 dollari dopo le commissioni. Nel tempo, ogni famiglia risparmierà migliaia di dollari—fondi che resteranno nelle comunità che ne hanno più bisogno.

Tuttavia, le rimesse rappresentano solo una parte della copertura di Plasma. Combinando trasferimenti USDT a costo zero e privacy auditabile, Plasma apre un nuovo mercato: il payroll on-chain.

Nel 2023, solo negli Stati Uniti sono stati generati 11,07 trilioni di dollari di salari e stipendi, coinvolgendo 134,06 milioni di dipendenti. Questo significa 1,6 miliardi di bonifici bancari all’anno (12 × 134,06 milioni)—tutti con un costo per le aziende.

Per semplicità, supponiamo che questi stipendi vengano pagati mensilmente tramite deposito diretto ACH. Il costo fisso per transazione va da 0,20 a 1,50 dollari; le aziende USA spendono circa 1,37 miliardi di dollari l’anno solo per trasferire denaro ai dipendenti:

134,06 milioni × 12 × 0,85 dollari = 1,37 miliardi di dollari

Come per le rimesse, fondi che potrebbero essere meglio utilizzati dalle aziende vengono sprecati in commissioni. Adottando i trasferimenti USDT senza gas di Plasma, i datori di lavoro USA risparmierebbero circa 1,4 miliardi di dollari l’anno, mentre la privacy aggiunge valore sia per datori che per dipendenti.

Valutazione della dimensione dell’opportunità

Plasma si trova all’incrocio dei tre maggiori flussi di denaro al mondo:

1. Risparmio e allocazione del capitale—consentendo agli utenti di guadagnare yield su BTC nella DeFi.

2. Pagamenti transfrontalieri—risparmiando miliardi di dollari in commissioni di rimesse.

3. Payroll—eliminando attriti e costi nei pagamenti salariali nazionali e internazionali.

Anche una modesta adozione in ciascuno di questi settori sarebbe sufficiente a sostenere un TAM da decine di miliardi di dollari. Valutando queste opportunità in base a diversi scenari di adozione, otteniamo tre scenari: base, pessimista e ottimista.

Scenario base: l’adozione di pBTC deriva dagli utenti retail che cercano alternative più sicure e dal primo interesse istituzionale per lo yield DeFi. I pagamenti on-chain crescono grazie al risparmio sui costi delle rimesse e a una prima ondata di aziende tech che sperimentano il payroll crypto.

Scenario pessimista: i BTC wrapped restano dominanti per familiarità e integrazione, rallentando l’adozione. L’incertezza regolatoria e la scarsa conoscenza crypto rallentano i flussi istituzionali e l’uso delle rimesse, mentre il payroll incontra resistenza dai sistemi esistenti.

Scenario ottimista: una migliore user experience, chiarezza normativa e adozione mainstream guidano una migrazione massiccia di BTC, flussi di rimesse e integrazione del payroll aziendale.

Valutazione della dimensione per scenario;

Scenario competitivo

Il panorama competitivo di Plasma è il seguente:

· trondao - Dominante nella circolazione di USDT, ma limitato da centralizzazione, scalabilità ridotta e costi in aumento.

· Ethereum - Base per emissione e grandi trasferimenti, ma non adatto ai pagamenti retail per costi elevati, ritardi e competizione per lo spazio nei blocchi.

· USDC - Si posiziona come scelta regolamentata e trasparente, ma il suo utilizzo è orientato a piattaforme finanziarie ed exchange, con poca rappresentanza nel commercio reale.

Scenario competitivo

Conclusione

L’evoluzione dell’infrastruttura dei pagamenti crypto è stata plasmata da soluzioni progressive e non da design ponderati. Questo ha portato a uno squilibrio tra gli asset che guidano l’adozione (BTC e USDT) e l’infrastruttura su cui si basano.

Plasma risolve queste inefficienze ristrutturando il layer sottostante attorno a questi asset:

· Stablecoin come asset gas nativo, eliminando la dipendenza da token volatili e abilitando payroll e rimesse.

· pBTC integra la liquidità cross-chain tramite lo standard OFT di LayerZero e abilita l’uso produttivo di BTC nella DeFi.

· Privacy e conformità si allineano alle esigenze aziendali di costi prevedibili e sicurezza operativa.

L’impatto si estende a diversi segmenti di mercato:

· Le aziende ottengono un sistema di regolamento conforme e dai costi prevedibili.

· Le istituzioni possono impiegare produttivamente i loro tesori BTC.

· Gli utenti retail sbloccano rimesse e payroll istantanei e a basso costo.

Plasma si posiziona non come una chain generica, ma come infrastruttura di regolamento costruita appositamente per USDT e BTC. Allineando l’infrastruttura agli asset più importanti, colma il vuoto lasciato da Ethereum e trondao, supporta i flussi di pagamento reali e apre la prossima era di adozione cross-retail, aziendale e istituzionale.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il prezzo di BTC vola: Bitcoin supera la soglia degli 89.000$ in un rally sorprendente

Grave attacco ad Aevo: rubati 2,7 milioni di dollari in un exploit dell'oracolo

Sblocca l'innovazione: Neo e SpoonOS ospitano un hackathon AI da $8K a Seoul

Rivelato: perché l'offerta di acquisizione da 1,1 miliardi di dollari di Tether per Juventus è stata rifiutata