Dal rally alla correzione

Bitcoin mostra segni di esaurimento dopo il rally FOMC. I detentori a lungo termine hanno realizzato profitti su 3,4 milioni di BTC, mentre gli afflussi negli ETF sono rallentati. Con pressione sia sul mercato spot che sui futures, il costo medio dei detentori a breve termine a $111k rappresenta il livello chiave da mantenere per evitare un raffreddamento più profondo.

Estratto

Bitcoin mostra segni di esaurimento dopo il rally guidato dal FOMC. I detentori di lungo termine hanno realizzato profitti su 3,4M BTC, mentre gli afflussi negli ETF sono rallentati. Con pressione sia sul mercato spot che sui futures, il costo base dei detentori di breve termine a $111k rappresenta il livello chiave da mantenere, altrimenti si rischia un raffreddamento più profondo.

Executive Summary

- Bitcoin è entrato in una fase correttiva dopo il rally guidato dal FOMC, mostrando dinamiche tipiche del “compra sulla voce, vendi sulla notizia”. La struttura generale del mercato indica un momentum in calo.

- Il drawdown on-chain rimane moderato all’8%, ma gli afflussi di realized cap pari a $678B e i profitti dei detentori di lungo termine su 3,4M BTC evidenziano la portata senza precedenti della rotazione e distribuzione di capitale.

- Gli afflussi negli ETF, un tempo chiave nell’assorbire l’offerta, sono rallentati bruscamente intorno al FOMC mentre la distribuzione dei detentori di lungo termine accelerava, creando un equilibrio fragile nei flussi.

- I volumi spot sono aumentati durante la svendita, i mercati dei futures hanno visto un forte deleveraging e i cluster di liquidazione hanno rivelato vulnerabilità a oscillazioni guidate dalla liquidità su entrambi i lati del mercato.

- I mercati delle opzioni hanno rivisto rapidamente i prezzi, con lo skew in forte aumento e una domanda elevata di put, segnalando un posizionamento difensivo. In combinazione con condizioni di gamma massima, il contesto macro suggerisce un mercato sempre più esausto.

Dal Rally alla Correzione

Dopo il rally guidato dal FOMC che ha raggiunto il picco vicino a $117k, Bitcoin è passato a una fase correttiva, rispecchiando uno schema classico di “compra sulla voce, vendi sulla notizia”. In questa edizione, ci allontaniamo dalle oscillazioni di breve termine per valutare la struttura generale del mercato, utilizzando indicatori on-chain di lungo periodo, domanda di ETF e posizionamento sui derivati per valutare se questo ritracciamento rifletta una sana consolidazione o le prime fasi di una contrazione più profonda.

Analisi On-Chain

Volatilità nel Contesto

Partendo da ciò, il drawdown attuale dal massimo storico di $124k a $113,7k è solo dell’8%, moderato rispetto al drawdown del 28% di questo ciclo o ai cali del 60% dei cicli precedenti. Questo è in linea con la tendenza di lungo periodo di diminuzione della volatilità, sia attraverso i cicli macro che nelle fasi intra-ciclo, somigliando all’avanzata costante del 2015–2017, finora senza il rally esplosivo di fine ciclo.

Live ChartDurata del Ciclo

Estendendo la visione, sovrapponendo gli ultimi quattro cicli si evidenzia come i rendimenti di picco siano diminuiti nel tempo, anche se la traiettoria attuale rimane strettamente allineata con i due cicli precedenti. Supponendo che $124k abbia segnato il massimo globale, questo ciclo è durato circa 1.030 giorni, molto vicino alla durata di ~1.060 giorni dei due cicli precedenti.

Live ChartAfflussi di Capitale Misurati

Oltre all’azione dei prezzi, la distribuzione del capitale offre una lente più robusta.

Il Realized Cap, che misura il capitale cumulativo investito per assorbire l’offerta più vecchia a valori più alti, è aumentato in tre ondate da novembre 2022. Portando il totale a $1,06T, riflettendo la portata degli afflussi che sostengono questo ciclo.

Crescita del Realized Cap

Per contestualizzare:

- 2011–2015: $4,2B

- 2015–2018: $85B

- 2018–2022: $383B

- 2022–Presente: $678B

Questo ciclo ha già assorbito $678B di afflussi netti, quasi 1,8 volte maggiori rispetto al ciclo precedente, sottolineando la sua portata senza precedenti nella rotazione di capitale.

Live ChartPicchi di Realizzazione dei Profitti

Un’altra differenza risiede nella struttura degli afflussi. A differenza delle singole ondate prolungate dei cicli precedenti, questo ciclo ha visto tre distinte ondate multi-mensili. Il Realized Profit/Loss Ratio mostra che ogni volta che la presa di profitto ha superato il 90% delle monete mosse, si sono registrati i picchi ciclici. Essendo appena usciti dal terzo di questi estremi, le probabilità favoriscono una fase di raffreddamento imminente.

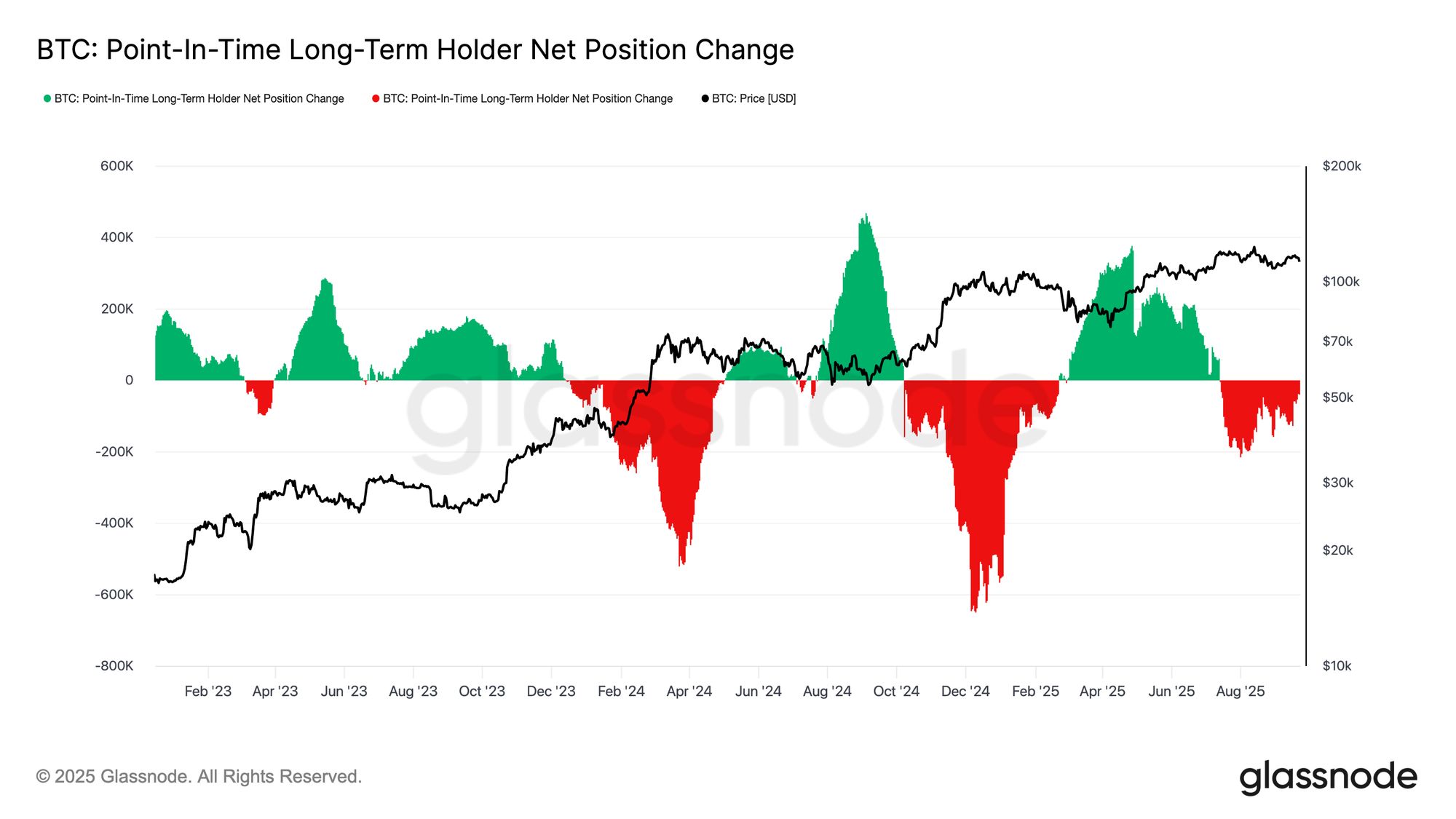

Live ChartDominanza dei Profitti LTH

La portata è ancora più chiara focalizzandosi sui detentori di lungo termine. Questa misura traccia i profitti cumulativi degli LTH dal nuovo ATH al picco del ciclo. Storicamente, la loro forte distribuzione segna i massimi. In questo ciclo, gli LTH hanno realizzato profitti su 3,4M BTC, già superando i cicli precedenti, evidenziando sia la maturità del gruppo che la portata della rotazione di capitale.

Live ChartAnalisi Off-Chain

Domanda ETF vs LTH

Anche questo ciclo è stato plasmato dalla lotta tra i detentori di lungo termine che distribuiscono offerta e la domanda istituzionale tramite ETF spot USA e DAT. Con gli ETF come nuova forza strutturale, il prezzo ora riflette questa spinta e controspinta: la presa di profitto degli LTH limita il rialzo, mentre gli afflussi negli ETF assorbono la distribuzione e sostengono l’avanzata del ciclo.

Live Chart

Live Chart Equilibrio Fragile

Gli afflussi negli ETF hanno finora bilanciato le vendite degli LTH, ma con poco margine di errore. Intorno al FOMC, la distribuzione degli LTH è salita a 122k BTC/mese, mentre i netflow degli ETF (7D-SMA) sono crollati da 2,6k BTC/giorno a quasi zero. La combinazione di pressione di vendita crescente e domanda istituzionale in calo ha creato un contesto fragile, preparando il terreno per la debolezza.

Live ChartStress sul Mercato Spot

Questa fragilità era visibile nei mercati spot. Durante la svendita post-FOMC, i volumi sono aumentati mentre le liquidazioni forzate e la liquidità ridotta hanno accentuato il calo. Flussi di vendita aggressivi hanno sopraffatto i book degli ordini, accelerando la discesa. Sebbene doloroso, questa assorbenza ha formato una base temporanea appena sopra il costo base dei detentori di breve termine vicino a $111,8k.

Live ChartDeleveraging dei Futures

Allo stesso tempo, l’open interest sui futures è sceso bruscamente da $44,8B a $42,7B quando Bitcoin è sceso sotto $113k. Questo evento di deleveraging ha eliminato le posizioni long a leva, amplificando la pressione al ribasso. Sebbene destabilizzante nel breve termine, il reset ha aiutato a eliminare l’eccesso di leva e a ristabilire l’equilibrio nei mercati dei derivati.

Live ChartCluster di Liquidazione

Le heatmap delle liquidazioni perpetue aggiungono colore. Quando il prezzo ha rotto $114k–$112k, densi cluster di posizioni long a leva sono stati eliminati, causando forti liquidazioni e accelerando il ribasso. Rimangono sacche di rischio sopra $117k, lasciando entrambi i lati del mercato vulnerabili a oscillazioni guidate dalla liquidità. Senza una domanda più forte, la fragilità intorno a questi livelli aumenta il rischio di ulteriori movimenti bruschi.

Live ChartMercato delle Opzioni

Risposta della Volatilità

Passando al mercato delle opzioni, la volatilità implicita offre una chiara lente su come i trader hanno affrontato una settimana turbolenta. Due catalizzatori principali hanno plasmato il contesto: il primo taglio dei tassi dell’anno e il più grande evento di liquidazione dal 2021. La volatilità è salita in vista del FOMC mentre cresceva la domanda di copertura, per poi svanire rapidamente una volta confermato il taglio, segnalando che il movimento era in gran parte già prezzato. Tuttavia, la forte liquidazione dei futures nella notte di domenica ha riacceso la domanda di protezione, con la IV a una settimana in testa al rimbalzo e la forza che si è estesa su tutte le scadenze.

Live ChartRepricing dello Skew

Dopo il FOMC, lo skew di BTC si è brevemente avvicinato all’equilibrio, con le put downside che avevano poco premio rispetto alle call. Quella calma è svanita rapidamente. Venerdì, lo skew a 1 settimana è salito da ~1,5% a 17%, una rapida rivalutazione che ha coinvolto anche le scadenze più lunghe.

Sebbene lo skew sia spesso più reattivo che predittivo, in questo caso ha rivelato una forte domanda di put — sia come protezione contro un forte drawdown sia come modo per monetizzare la volatilità. Solo due giorni dopo, il mercato ha confermato quel segnale con il più grande evento di liquidazione dal 2021.

Live ChartFlussi Put/Call

Dopo la svendita, il rapporto volume put/call ha mostrato una tendenza al ribasso mentre i trader incassavano profitti sulle put in-the-money e altri ruotavano su call più economiche. Lo skew rafforza questo quadro: le opzioni a breve e media scadenza rimangono fortemente orientate sulle put, rendendo la protezione downside costosa rispetto all’upside. Per chi ha una visione costruttiva fino a fine anno, questo squilibrio crea opportunità — sia accumulando call a costi relativamente bassi sia finanziandole tramite la vendita di esposizione downside ben prezzata.

Live ChartGamma Overhang

L’open interest totale sulle opzioni è vicino ai massimi storici e si ridurrà bruscamente alla scadenza di venerdì mattina, per poi ricostruirsi verso dicembre. Per ora, il mercato si trova in una zona di gamma massima, dove anche piccoli movimenti di prezzo costringono i dealer a coperture aggressive. I dealer sono posizionati short gamma sul downside e long gamma sull’upside, una struttura che amplifica le svendite mentre limita i rally. Questa dinamica inclina il rischio di volatilità di breve termine verso il basso, rafforzando la fragilità fino a quando la scadenza non ripristinerà il posizionamento.

Live ChartConclusione

Il ritracciamento di Bitcoin dopo il FOMC riflette uno schema classico di “compra sulla voce, vendi sulla notizia”, ma il contesto generale indica un crescente esaurimento. On-chain, l’attuale drawdown dell’8% è modesto rispetto ai cicli passati, ma arriva dopo tre grandi ondate di afflussi di capitale che hanno portato il realized cap a $678B, quasi il doppio del ciclo precedente. I detentori di lungo termine hanno già realizzato profitti su 3,4M BTC, sottolineando la forte distribuzione e la maturità del rally.

Allo stesso tempo, gli afflussi negli ETF che in precedenza assorbivano l’offerta sono rallentati, creando un equilibrio fragile. I volumi spot sono aumentati per le vendite forzate, i futures hanno visto un forte deleveraging e i mercati delle opzioni hanno prezzato il rischio downside con lo skew in aumento. Insieme, questi segnali suggeriscono un mercato a corto di carburante, dominato da oscillazioni guidate dalla liquidità.

A meno che la domanda da parte di istituzioni e detentori non si riallinei, il rischio di un raffreddamento più profondo rimane elevato, evidenziando una struttura macro che assomiglia sempre più all’esaurimento.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Condanna di Do Kwon: il co-fondatore di Terraform Labs riceve 15 anni di carcere

La bandiera ribassista di Solana indica un obiettivo di 131$ mentre incombe una barriera di vendita a 163$

Ethereum affronta una svolta a 3.300 dollari mentre la Golden Zone incontra un avvertimento Doji