Revisione degli asset di Grayscale per il terzo trimestre: cosa guiderà la performance del quarto trimestre?

Recentemente, quattro temi principali hanno dominato il mercato: Digital Asset Treasury (DAT), l'adozione delle stablecoin, l'aumento del volume di scambi sulle exchange e la crescita dei contratti perpetui decentralizzati.

Original Article Title: Grayscale Research Insights: Crypto Sectors in Q4 2025

Original Source: Grayscale

Original Translation: Jinse Finance

Punti Chiave di Questo Articolo:

· Nel terzo trimestre del 2025, i rendimenti di prezzo di tutti e sei i settori delle criptovalute sono stati positivi, mentre i cambiamenti fondamentali sono stati misti. I "settori delle criptovalute" sono un quadro proprietario che abbiamo sviluppato in collaborazione con il fornitore di indici FTSE/Russell per organizzare il mercato degli asset digitali e misurare i rendimenti.

· La performance di Bitcoin è stata inferiore rispetto ad altre criptovalute, e il modello di rendimento delle altre criptovalute può essere visto come una "Alt Season" — anche se diversa dal passato.

· La classifica dei primi 20 token prima del terzo trimestre (basata sui rendimenti di prezzo aggiustati per la volatilità) ha evidenziato l'importanza della regolamentazione e dell'adozione delle stablecoin, l'aumento del volume di scambi sulle exchange centralizzate e la rilevanza delle Digital Asset Treasuries (DAT).

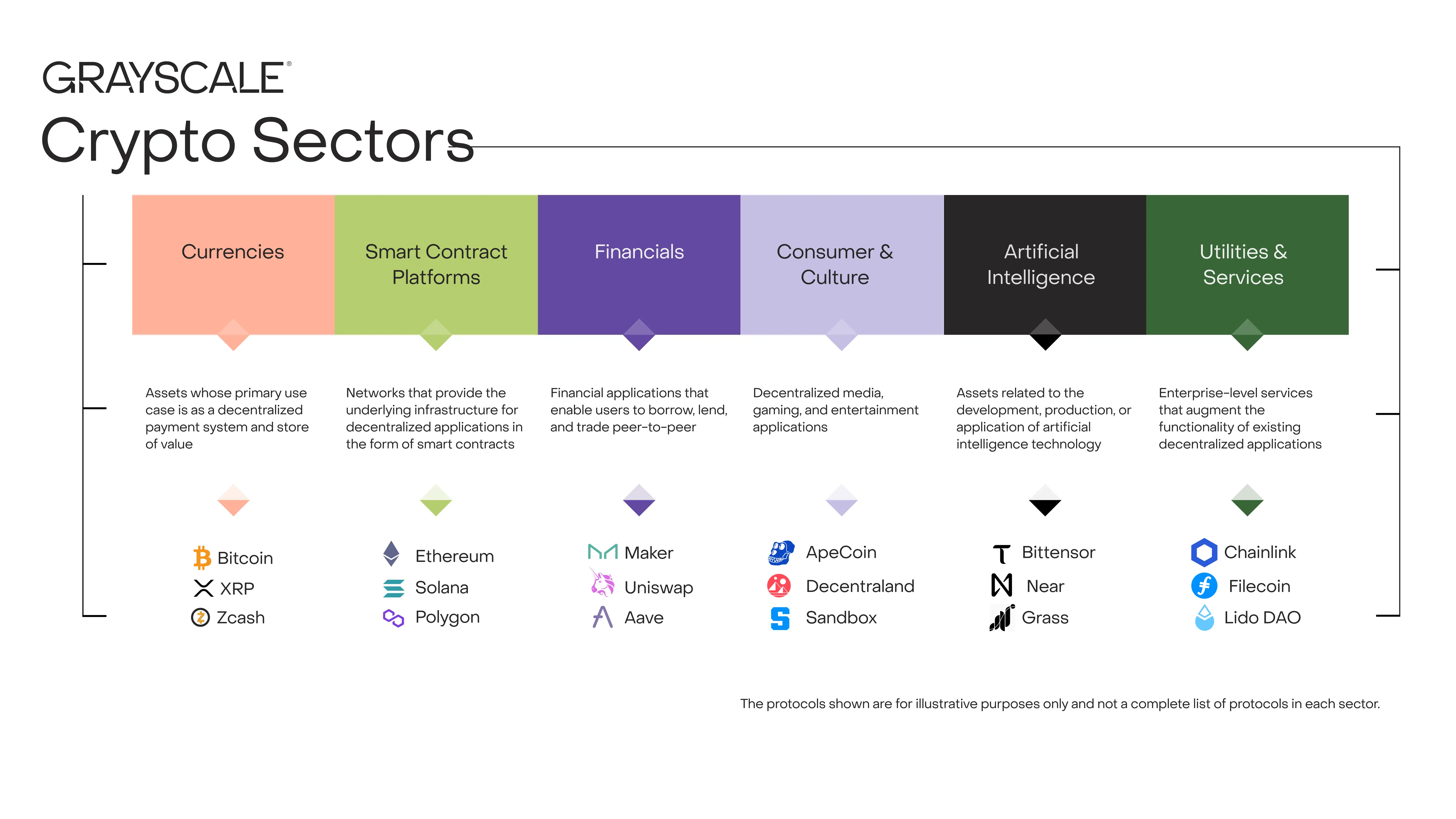

Ogni asset nel settore delle criptovalute è in qualche modo collegato alla tecnologia blockchain e condivide la stessa struttura di mercato sottostante — ma qui finiscono le somiglianze. Questa classe di asset copre una vasta gamma di tecnologie software applicate nella finanza al consumo, nell'intelligenza artificiale (AI), nei media e nell'intrattenimento, tra gli altri settori. Per organizzare ordinatamente i dati, Grayscale Research utilizza una classificazione proprietaria e una serie di indici sviluppati in collaborazione con FTSE/Russell, ovvero i "Crypto Sectors". Il quadro dei "Crypto Sectors" copre sei diversi sotto-mercati (Grafico 1). Insieme, comprendono 261 token con una capitalizzazione di mercato totale di 3,5 trilioni di dollari.

Grafico 1: Il quadro dei "Crypto Sectors" aiuta a organizzare il mercato degli asset digitali

Misurare i Fondamentali della Blockchain

La blockchain non è un'azienda, ma la sua attività economica e la sua salute finanziaria possono essere misurate in modo simile. Le tre metriche chiave dell'attività on-chain sono utenti, transazioni e commissioni di transazione. Poiché la blockchain è anonima, gli analisti utilizzano tipicamente gli "indirizzi attivi" (indirizzi blockchain con almeno una transazione) come proxy imperfetto per il numero di utenti.

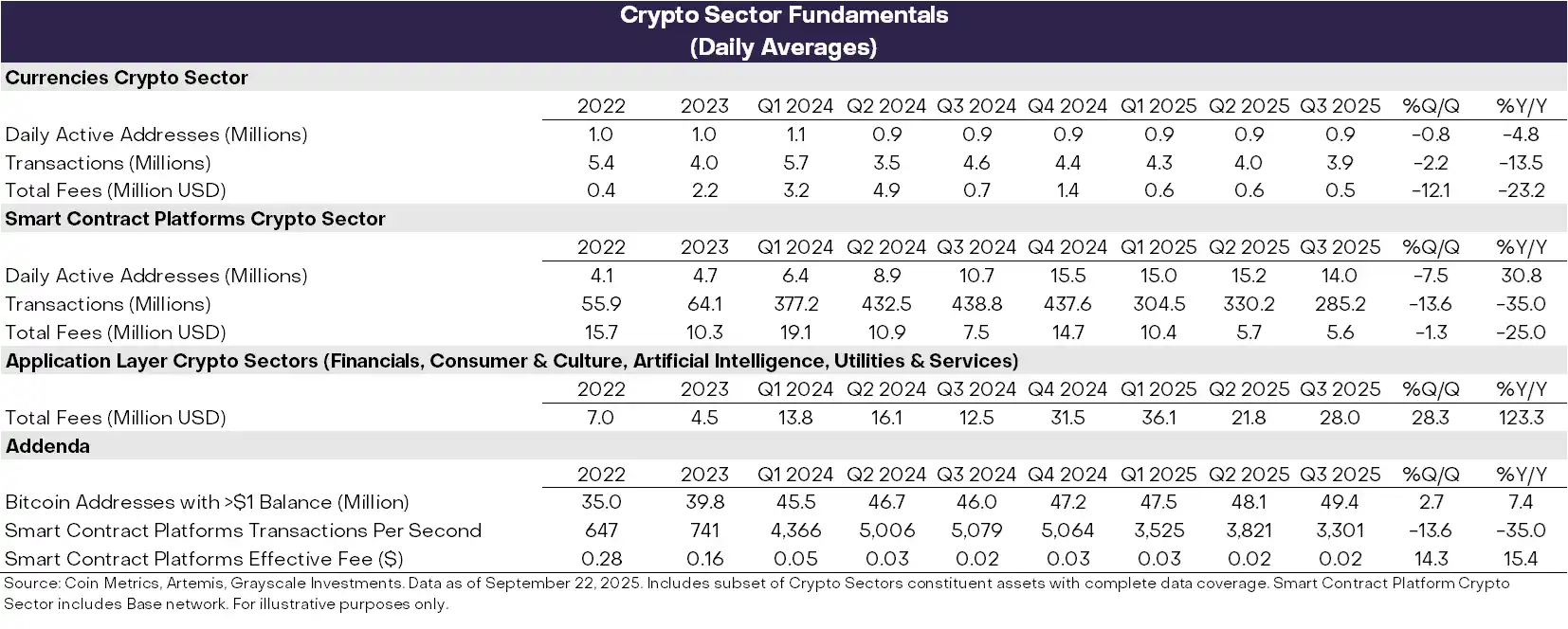

Nel terzo trimestre, gli indicatori fondamentali della salute della blockchain hanno subito fluttuazioni (Grafico 2). Dal lato negativo, il numero di utenti, il volume delle transazioni e le commissioni per i settori delle criptovalute di valuta e delle piattaforme di smart contract sono diminuiti rispetto al periodo precedente. Complessivamente, dal primo trimestre 2025, l'attività speculativa legata alle Meme coin è diminuita, portando a una riduzione del volume delle transazioni e dell'attività.

Ancora più incoraggiante è che il fatturato delle commissioni delle applicazioni basate su blockchain è cresciuto del 28% trimestre su trimestre. Questa crescita è stata trainata principalmente dall'attività di alcune applicazioni di primo piano in termini di fatturato delle commissioni: (i) Jupiter, una exchange decentralizzata basata su Solana; (ii) Aave, un protocollo leader nel lending di criptovalute; e (iii) Hyperliquid, una delle principali piattaforme di contratti perpetui. Su base annualizzata, il fatturato delle commissioni dello strato applicativo ha ora superato i 10 miliardi di dollari. La blockchain funge sia da rete per le transazioni digitali sia da piattaforma per le applicazioni. Pertanto, commissioni applicative più elevate possono essere viste come un segno dell'aumento dell'adozione della tecnologia blockchain.

Figura 2: Performance Fondamentale dei Settori delle Criptovalute nel Q3 2025

Monitorare la Performance dei Prezzi

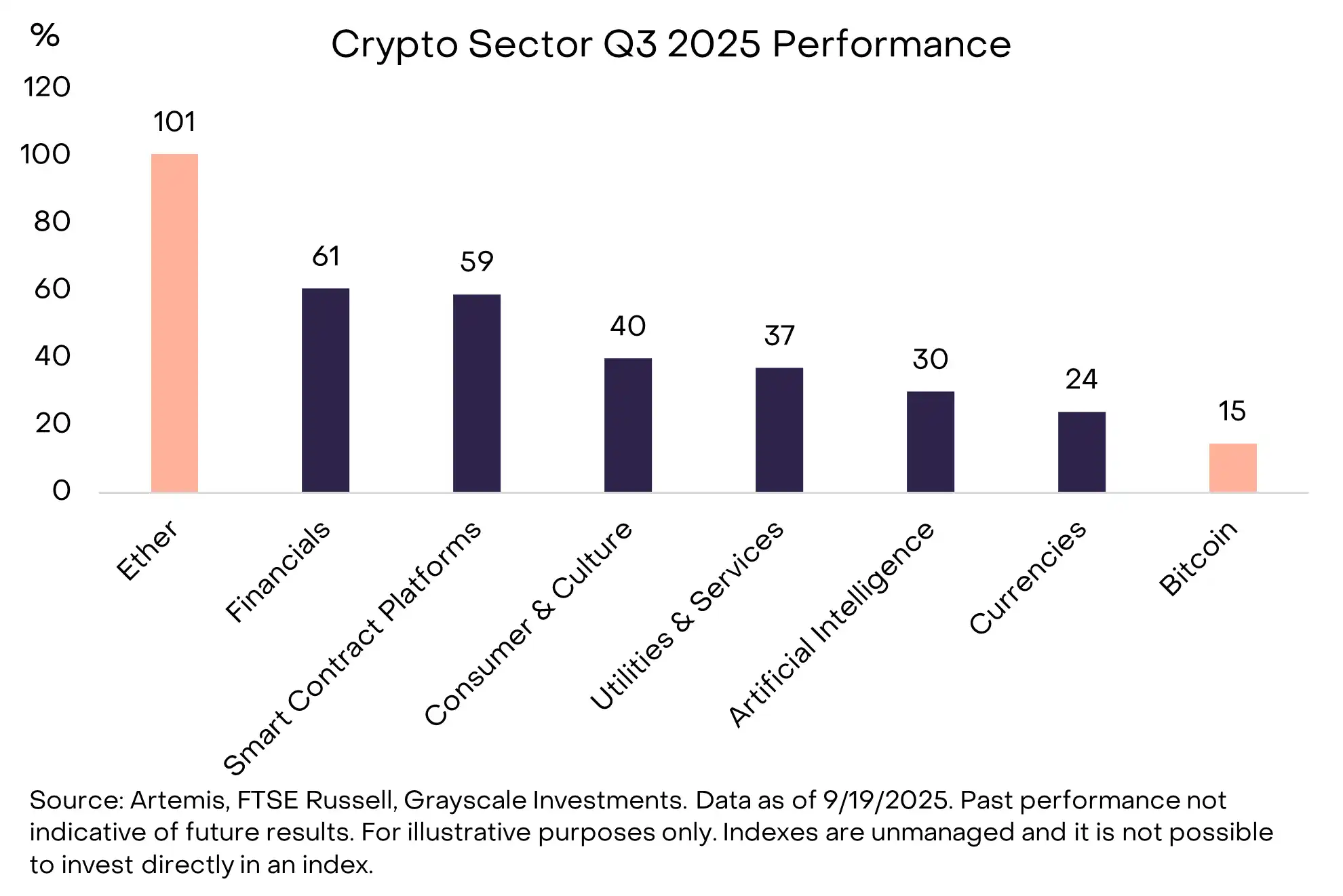

Nel terzo trimestre 2025, il rendimento dell'investimento per tutti e sei i settori delle criptovalute è stato positivo (Grafico 3). La performance di Bitcoin è stata inferiore rispetto agli altri sotto-mercati, un modello di rendimento che può essere visto come una "altcoin season" per le criptovalute—anche se diversa da altri periodi di declino della dominanza di Bitcoin nel passato. Trainato dall'aumento del volume di scambi sulle exchange centralizzate (CEX), il settore crypto finanziario ha guidato i guadagni, mentre il settore delle piattaforme di smart contract potrebbe aver beneficiato dalla legislazione e dall'adozione delle stablecoin (le piattaforme di smart contract sono reti in cui gli utenti effettuano transazioni con stablecoin per pagamenti peer-to-peer). Sebbene tutti i settori crypto abbiano ottenuto rendimenti positivi, il settore crypto dell'intelligenza artificiale è rimasto indietro rispetto agli altri sotto-mercati, riflettendo un periodo di sottoperformance dei titoli AI. Anche il settore crypto delle valute ha sottoperformato, riflettendo un aumento di prezzo relativamente moderato di Bitcoin.

Figura 3: La Performance di Bitcoin è Inferiore agli Altri Settori delle Criptovalute

La diversità delle classi di asset delle criptovalute implica frequenti rotazioni di temi dominanti e leadership di mercato. Il Grafico 3 mostra i primi 20 token idonei all'indice classificati per rendimento di prezzo aggiustato per la volatilità nel Q3 2025. L'elenco include alcuni token a grande capitalizzazione con una capitalizzazione di mercato superiore a 100 miliardi di dollari, come ETH, BNB, SOL, LINK e AVAX, così come alcuni token con una capitalizzazione di mercato inferiore a 5 miliardi di dollari. Il settore crypto finanziario (sette asset) e il settore delle piattaforme di smart contract (cinque asset) hanno avuto la maggiore rappresentanza nella top 20 di questo trimestre.

Figura 4: Asset con la Migliore Performance in Ogni Settore Crypto Basata su Rendimenti Aggiustati per il Rischio

Riteniamo che ci siano 4 temi principali che si sono distinti nella recente performance di mercato:

(1) Digital Asset Treasury (DAT): Nell'ultimo trimestre, l'ammontare delle DAT è aumentato notevolmente: società pubbliche che detengono criptovalute nei loro bilanci come riserva di tesoreria e come strumento di investimento per gli investitori azionari. Tra i primi 20 token, diversi potrebbero beneficiare dalla creazione di nuove DAT, tra cui ETH, SOL, BNB, ENA e CRO.

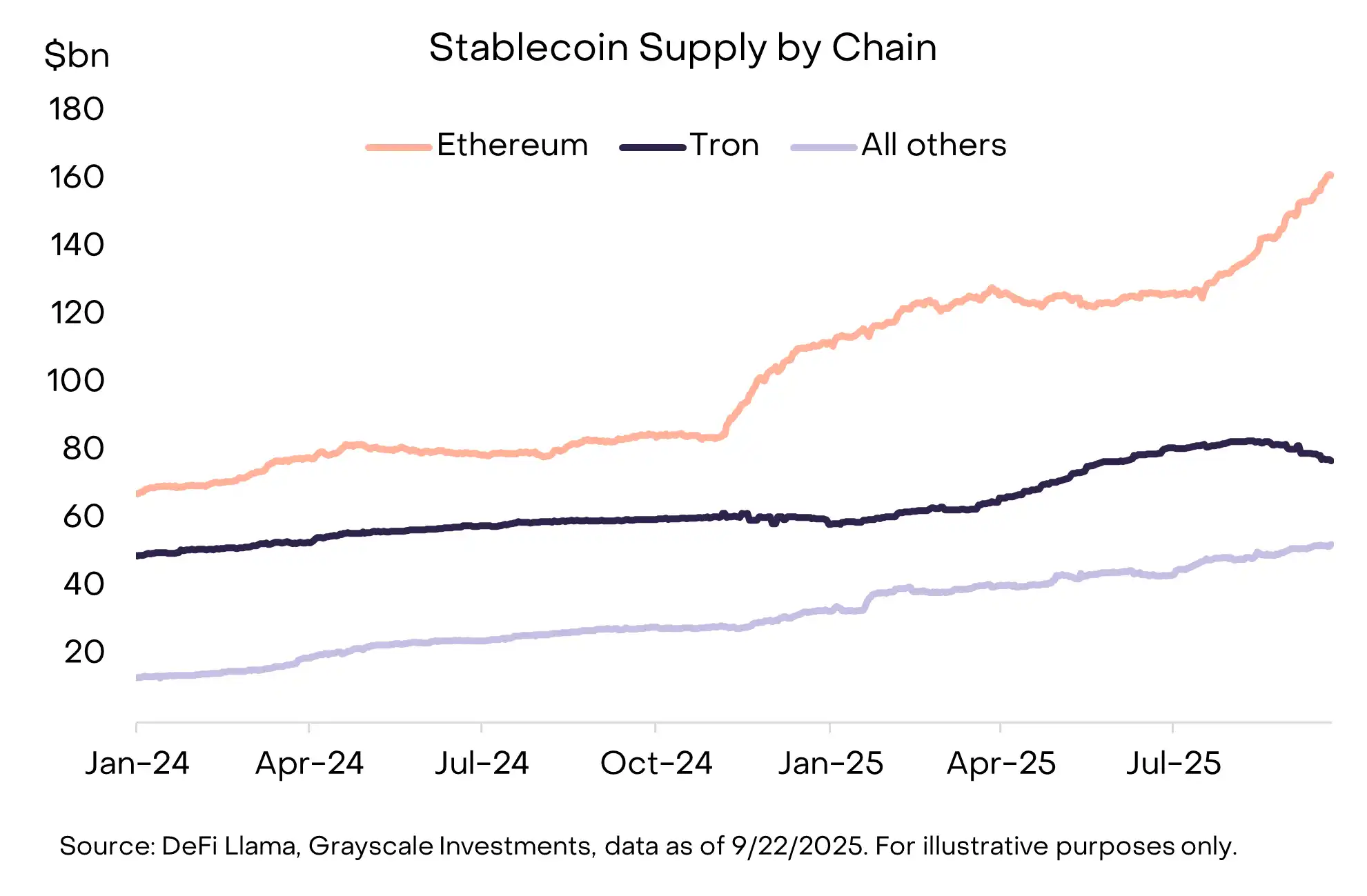

(2) Adozione delle Stablecoin: Un altro tema chiave dell'ultimo trimestre è stata la legislazione e l'adozione delle stablecoin. Il 18 luglio, l'ex presidente Trump ha firmato il "Stablecoin Act" (GENIUS Act), fornendo un quadro normativo completo per le stablecoin negli Stati Uniti. Dopo l'approvazione di questa legge, l'adozione delle stablecoin è accelerata, con l'offerta in circolazione cresciuta del 16% a oltre 290 miliardi di dollari (Grafico 4). I principali beneficiari sono state le piattaforme di smart contract che ospitano stablecoin, tra cui ETH, TRX e AVAX—dove AVAX ha visto un aumento significativo del volume delle transazioni in stablecoin. Anche l'emittente di stablecoin Ethena (ENA) ha registrato una forte performance di prezzo, anche se la sua stablecoin USDe non soddisfa i requisiti dello "Stablecoin Act" (USDe è ampiamente utilizzata nella finanza decentralizzata, mentre Ethena ha lanciato una nuova stablecoin conforme alla legge).

Grafico 5: Crescita dell'Offerta di Stablecoin in Questo Trimestre, Guidata da Ethereum

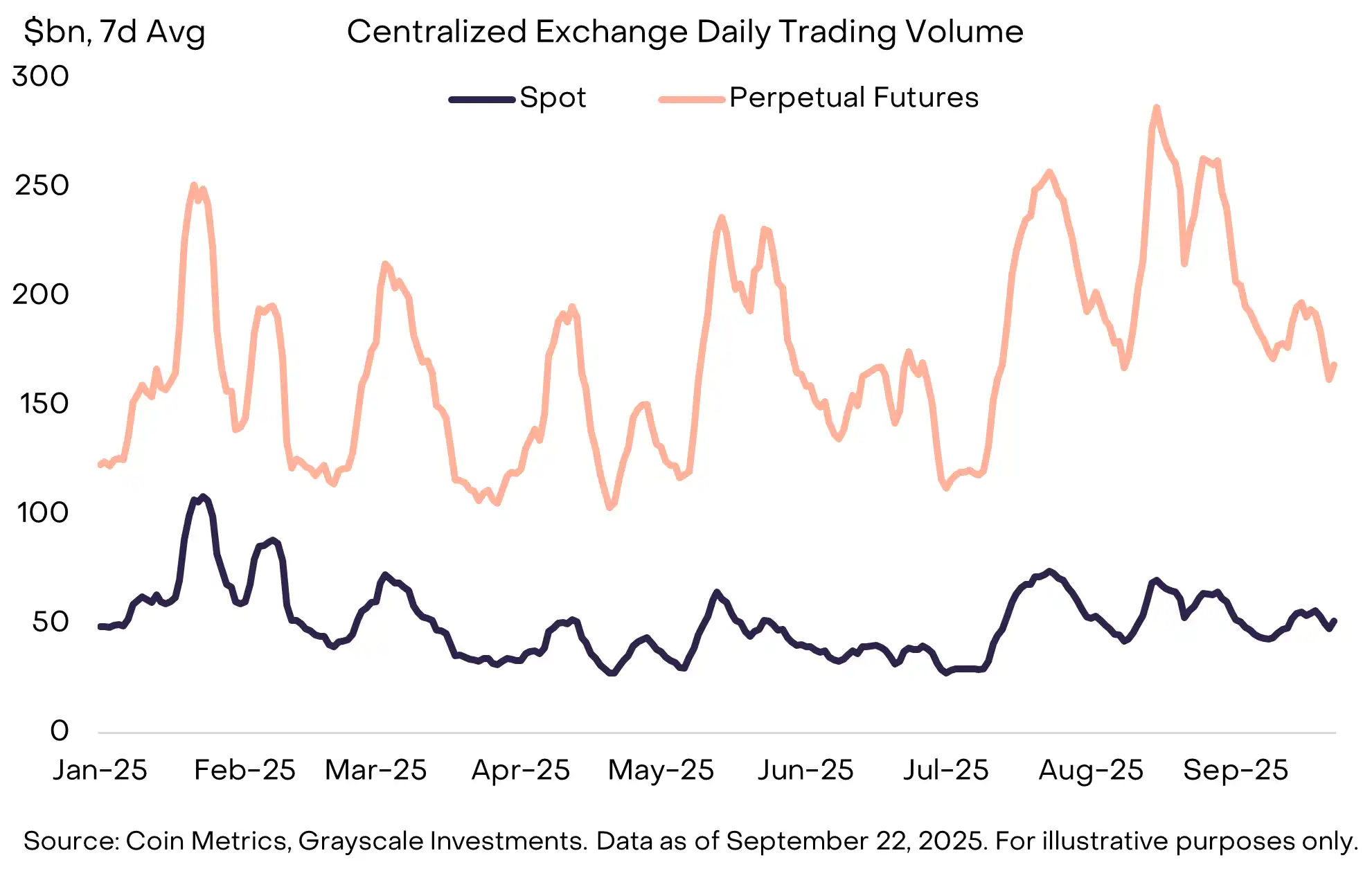

(3) Aumento del Volume di Scambi sulle Exchange: Le exchange sono state un altro tema importante, con i volumi di scambio sulle exchange centralizzate che hanno raggiunto un nuovo massimo da gennaio ad agosto (Grafico 5). L'aumento del volume di scambi sembra aver favorito diversi asset associati alle exchange centralizzate, tra cui BNB, CRO, OKB e KCS, tutti presenti nella top 20 (in alcuni casi, questi asset sono anche collegati alle piattaforme di smart contract).

(4) Nel frattempo, i contratti perpetui decentralizzati hanno continuato il loro forte slancio. La principale exchange di contratti perpetui Hyperliquid ha registrato una crescita rapida, classificandosi tra le prime tre per fatturato da commissioni in questo trimestre. Il concorrente più piccolo DRIFT è entrato nella top 20 del settore delle criptovalute dopo una crescita significativa del volume di scambi. Un altro protocollo decentralizzato di contratti perpetui, ASTER, lanciato a metà settembre, è passato da una valutazione di mercato di 145 milioni di dollari a 3,4 miliardi di dollari in appena una settimana.

Grafico 6: Il Volume di Scambi dei Contratti Perpetui su CEX in Agosto ha Raggiunto un Massimo Annuale

Nel Q4 2025, i rendimenti nel settore crypto potrebbero essere guidati da una serie di temi unici.

Innanzitutto, dopo l'approvazione bipartisan alla Camera dei relativi disegni di legge a luglio, il comitato del Senato degli Stati Uniti ha iniziato a lavorare sull'elaborazione della legislazione sulla struttura del mercato delle criptovalute. Questo segna una legislazione completa sui servizi finanziari per l'industria delle criptovalute, che potrebbe fungere da catalizzatore per la sua profonda integrazione con il settore dei servizi finanziari tradizionali.

In secondo luogo, la SEC degli Stati Uniti ha approvato uno standard di quotazione universale per i prodotti negoziati in borsa (ETP) basati su materie prime. Questo potrebbe portare a un aumento del numero di asset di criptovalute disponibili per gli investitori statunitensi tramite la struttura ETP.

Infine, l'ambiente macro potrebbe continuare a evolversi. La settimana scorsa, la Federal Reserve ha approvato un taglio dei tassi di 25 punti base e ha lasciato intendere altri due tagli entro la fine dell'anno. In condizioni invariate, gli asset di criptovalute dovrebbero beneficiare dei tagli dei tassi della Fed (poiché i tagli dei tassi riducono il costo opportunità di detenere denaro non remunerato e possono sostenere l'appetito per il rischio degli investitori).

Nel frattempo, la debolezza del mercato del lavoro statunitense, la crescita delle valutazioni del mercato azionario e l'incertezza geopolitica potrebbero essere tutte viste come fonti di rischio al ribasso nel quarto trimestre.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Condanna di Do Kwon: il co-fondatore di Terraform Labs riceve 15 anni di carcere

La bandiera ribassista di Solana indica un obiettivo di 131$ mentre incombe una barriera di vendita a 163$

Ethereum affronta una svolta a 3.300 dollari mentre la Golden Zone incontra un avvertimento Doji