Comprendere Yieldbasis: un motore di liquidità a leva che elimina le perdite impermanenti

Yieldbasis ha recentemente completato un finanziamento di 5 milioni di dollari tramite Kraken e Legion (pari al 2,5% dell'offerta totale), con una FDV di 200 milioni di dollari.

Fonte: Alea Research

Traduzione: Zhou, ChainCatcher

Yieldbasis potrebbe essere uno dei progetti DeFi più attesi del quarto trimestre.

Il progetto è stato creato dal fondatore di Curve Finance, Michael Egorov, con l'obiettivo di trasformare i pool AMM a prodotto costante (constant-product AMM) in “arbitraggio carry trade” resistenti all’impermanent loss (IL), partendo da Bitcoin. YieldBasis non accetta il presupposto che gli LP debbano necessariamente sostenere l’IL, ma mantiene invece una posizione a leva 2x costante nel pool BTC/stablecoin, tracciando il prezzo di BTC in rapporto 1:1, continuando comunque a guadagnare le commissioni di trading.

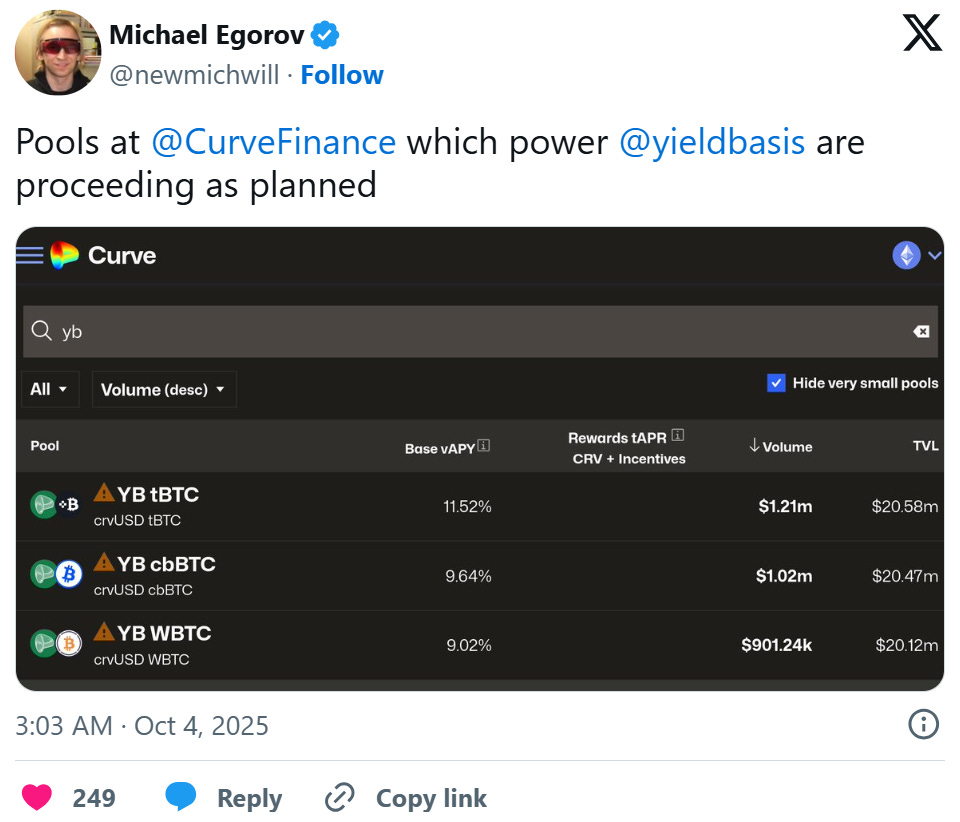

Curve ha fornito una linea di credito in crvUSD da 60 milioni di dollari per lanciare tre pool BTC, utilizzando lo stesso meccanismo di ripartizione dinamica delle commissioni e di governance ispirato al modello veCRV di Curve.

In questo articolo verrà analizzato come YieldBasis elimina l’impermanent loss, il suo motore di liquidità a leva e il design delle commissioni, oltre alla recente vendita di Legion, che ha raccolto quasi 200 milioni di dollari di FDV attraverso una distribuzione basata sulle performance.

Eliminare l’IL tramite leva sulla liquidità

L’impermanent loss è sempre stato un peso per chi fornisce liquidità ai DEX. Progetti come Uniswap v3 offrono liquidità concentrata per mitigare l’IL, mentre altri progetti sovvenzionano i liquidity provider (LP) tramite l’emissione di token.

YieldBasis affronta il problema dell’IL trasformando l’AMM a doppio asset in un arbitraggio su singolo asset, assicurando che il pool mantenga sempre un’esposizione netta del 100% in BTC (tramite leva 2x), prendendo in prestito stablecoin per finanziare l’altra parte. Questo approccio è simile al basis trading nel TradFi, dove gli utenti prendono in prestito contanti per acquistare futures o spot, traendo profitto dallo spread di finanziamento e dalla volatilità dei prezzi.

Concetti chiave:

Deposito e prestito: quando un utente deposita BTC, il protocollo prende rapidamente in prestito un equivalente in dollari di crvUSD e aggiunge entrambi gli asset al pool Curve BTC/crvUSD. I token LP risultanti vengono utilizzati come collaterale, si prende in prestito crvUSD e si rimborsa il flash loan, lasciando una posizione 50% debito/50% equity (leva 2x).

Rebalancing AMM e pool virtuali: con la volatilità del prezzo di BTC, il rebalancing AMM e i pool virtuali espongono piccole differenze di prezzo, incentivando gli arbitraggisti a ripristinare la leva 2x. Quando il prezzo di BTC sale, il sistema conia più crvUSD e LP; quando il prezzo scende, il sistema rimborsa il debito e brucia LP. Gli arbitraggisti guadagnano dallo spread, allineando gli incentivi con la salute del pool.

Esposizione lineare: mantenendo una leva costante 2x, la posizione dei liquidity provider (LP) cresce linearmente con il prezzo di BTC, invece che proporzionalmente alla sua radice quadrata. Questo significa che l’esposizione degli LP corrisponde 1:1 al prezzo di BTC, continuando a guadagnare le commissioni di trading di Curve.

Il flywheel di Curve

Questo design sfrutta anche appieno il flywheel dell’ecosistema Curve. YieldBasis prende in prestito crvUSD direttamente dalla linea di credito di Curve (se approvata).

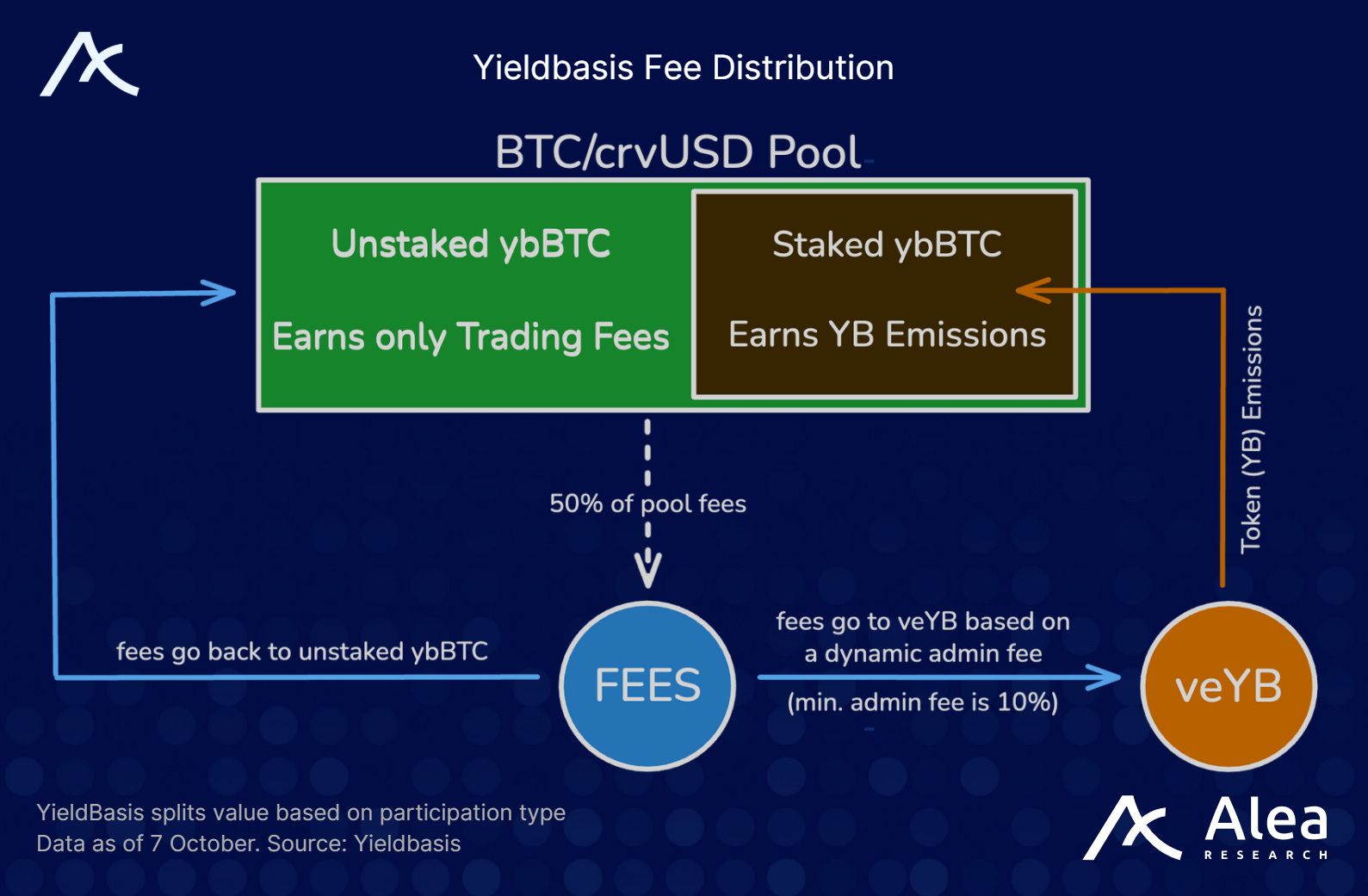

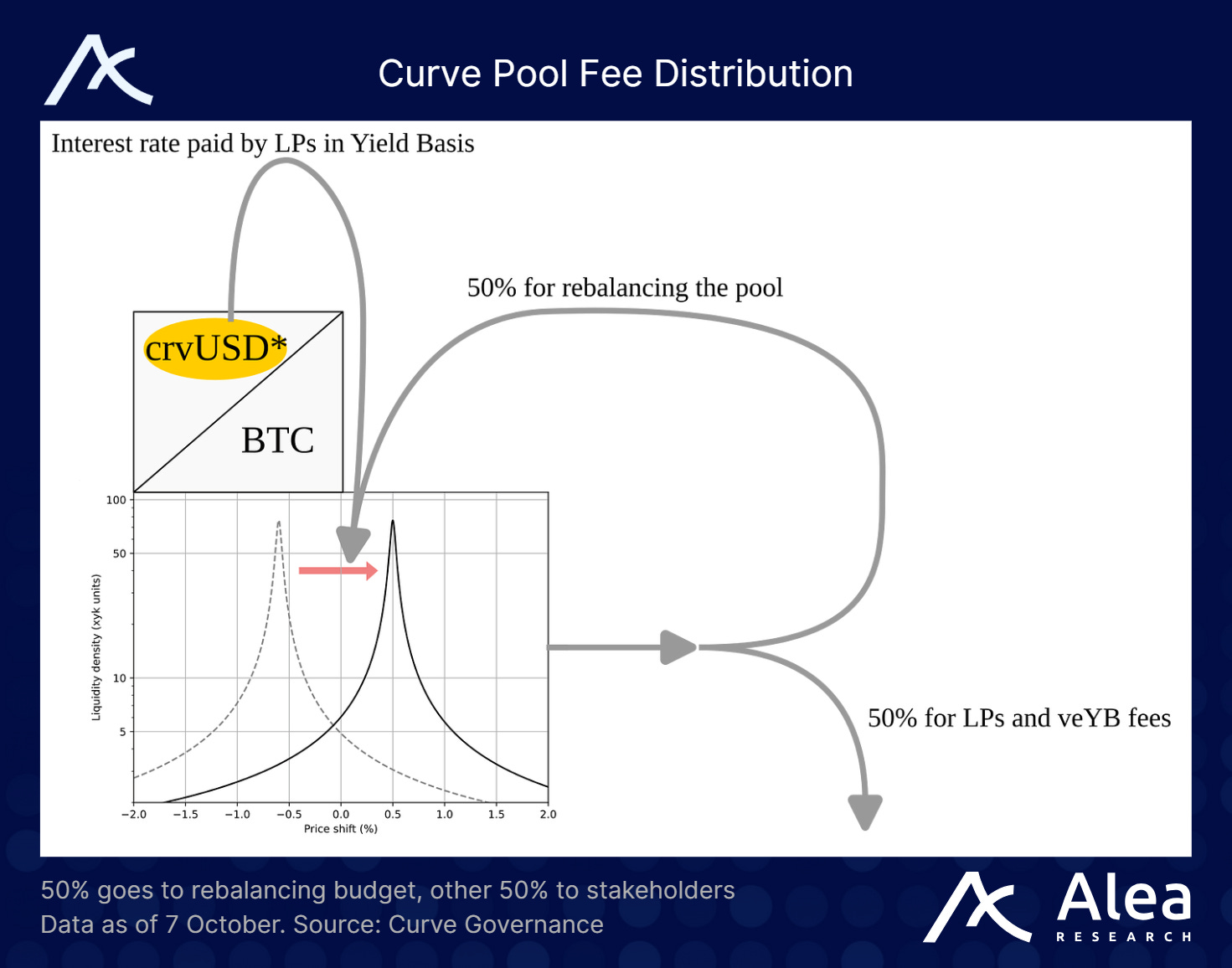

Le commissioni di trading del pool BTC/crvUSD vengono distribuite ai liquidity provider (LP) di YieldBasis e ai detentori di veYB sotto forma di commissioni di gestione dinamiche. Il 50% delle commissioni viene utilizzato per il ribilanciamento, mentre il restante 50% viene distribuito tra i liquidity provider (LP) non in staking e i detentori di veYB in base alla quota di staking di ybBTC. Se molti LP fanno staking per guadagnare emissioni YB, le commissioni di gestione aumentano, pagando così più commissioni ai veYB. Se invece lo staking è basso, gli LP ricevono più commissioni denominate in BTC.

Questo meccanismo bilancia gli incentivi e ricostruisce il sistema di misurazione di Curve.

Finanziamento da 5 milioni di dollari con Legion e Kraken Launch

Yieldbasis ha recentemente completato un finanziamento da 5 milioni di dollari tramite Kraken e Legion (pari al 2,5% dell’offerta totale), con una FDV di 200 milioni di dollari. Di questi, 2,5 milioni sono stati assegnati alla vendita pubblica “basata sul contributo” di Legion, e 2,5 milioni a Kraken Launch. Questi token sono sbloccati al 100% al TGE.

La vendita pubblica è stata suddivisa in due fasi:

Fase 1: fino al 20% dei token riservati agli utenti con un punteggio di reputazione elevato su Legion (basato su attività on-chain, social e contributi su GitHub, ecc.).

Fase 2: la quota rimanente è stata aperta contemporaneamente su Kraken e Legion, in ordine di arrivo.

La vendita di Legion ha registrato una sovrascrizione di 98 volte. La selezione finale ha incluso la rimozione di sybil e bot, adottando una logica di distribuzione “a doppio peso”:

Assegnare più fondi ai top contributor (coloro che possono aumentare il TVL, portare visibilità, contribuire al codice, ecc.);

Allo stesso tempo, migliaia di altre aziende hanno ricevuto una piccola allocazione, combinando i vantaggi di un round angel con una distribuzione ampia.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il prezzo di Ethereum scende a $3.030 mentre i deflussi dagli ETF e la riduzione della leva da parte delle whale dominano novembre

Il prezzo di Ethereum ha chiuso novembre in calo del 21%, ma il posizionamento nel mercato dei derivati e una rinnovata domanda da parte delle whale suggeriscono un inizio positivo per dicembre.

CoinShares ritira le richieste di ETF spot USA per XRP, Solana e Litecoin prima della quotazione al Nasdaq

Il gestore patrimoniale europeo CoinShares ha ritirato le registrazioni presso la SEC per gli ETF pianificati su XRP, Solana (con staking) e Litecoin. CoinShares chiuderà inoltre il suo ETF su future bitcoin a leva. Il ritiro avviene mentre la società si prepara a una quotazione pubblica negli Stati Uniti tramite una fusione SPAC da 1.2 billions di dollari con Vine Hill Capital. Il CEO Jean-Marie Mognetti ha spiegato che il cambiamento di strategia è dovuto al dominio dei giganti della finanza tradizionale nel mercato degli ETF crypto negli Stati Uniti.

Decodificare VitaDAO: una rivoluzione di paradigma nella scienza decentralizzata

Rassegna mattutina di Mars | ETH torna sopra i 3000 dollari, la fase di estrema paura è superata

Il Beige Book della Federal Reserve mostra che l’attività economica degli Stati Uniti è rimasta quasi invariata, mentre la polarizzazione del mercato dei consumi si è intensificata. JPMorgan prevede un taglio dei tassi della Federal Reserve a dicembre. Nasdaq ha richiesto un aumento del limite delle opzioni sull’ETF bitcoin di BlackRock. ETH torna sopra i 3000 dollari, con un miglioramento del sentiment di mercato. Hyperliquid è al centro di una controversia a causa del cambio del simbolo del token. Binance si trova ad affrontare una causa per terrorismo da 1 miliardo di dollari. Securitize ha ricevuto l’approvazione dell’Unione Europea per operare un sistema di trading tokenizzato. Il CEO di Tether risponde al downgrade del rating di S&P. Le balene di bitcoin stanno aumentando i depositi sugli exchange. Resoconto generato da Mars AI. Questo riassunto è stato creato dal modello Mars AI, la cui accuratezza e completezza sono ancora in fase di miglioramento.