Il crollo delle criptovalute di ottobre mostra un netto contrasto rispetto alle vendite del 2021, secondo un analista

Il comportamento degli investitori dopo il flash crash delle criptovalute di venerdì scorso rivela una significativa divergenza rispetto alle vendite guidate dal panico osservate nei cicli precedenti, in particolare nel 2021.

Gli analisti suggeriscono che l’attuale fase ribassista non rappresenta la fine del bull run, ma piuttosto un segnale della rinnovata convinzione degli investitori retail.

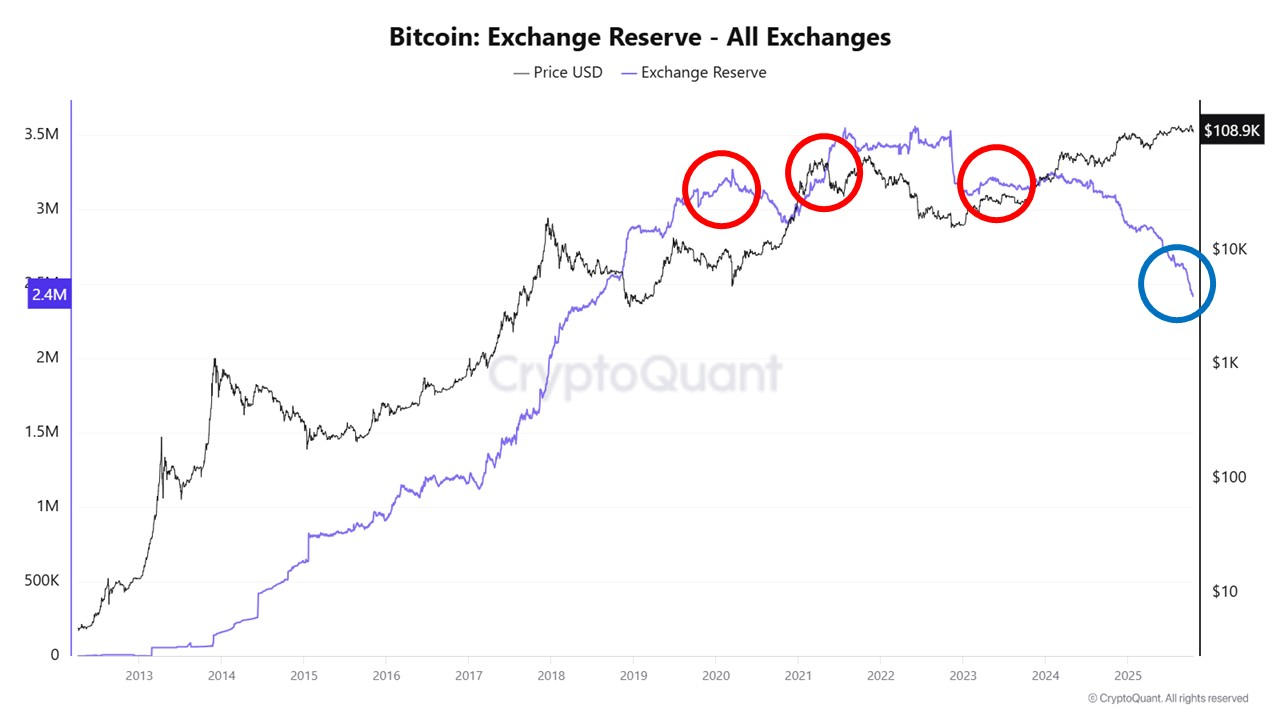

I saldi sugli exchange raggiungono minimi storici

Un analista della piattaforma di dati on-chain CryptoQuant ha pubblicato venerdì un’analisi dettagliando questo cambiamento.

“Bitcoin ha affrontato ancora una volta un forte calo, ma la struttura di mercato di oggi è fondamentalmente diversa dal 2020 o dal 2021”, ha dichiarato l’analista.

La differenza più notevole riguarda i saldi di criptovalute sugli exchange centralizzati (CEX). Durante i forti cali del 2020 e del 2021, i saldi di criptovalute sui CEX sono aumentati mentre si diffondeva il panico, indicando un accumulo di token pronti per essere venduti.

Al contrario, l’analista riporta che i saldi sugli exchange rimangono vicini ai minimi storici dopo l’ultimo crash. Questo basso inventario di monete vendibili sugli exchange suggerisce un potenziale limitato per un calo dei prezzi profondo e sostenuto.

L’analista ritiene inoltre bassa la probabilità di una tendenza ribassista a lungo termine.

Anche il comportamento degli holder di lungo termine racconta una storia diversa. Nel 2020 e nel 2021, il Long-Term Holder SOPR (LTH-SOPR) è sceso sotto 1 per diversi mesi, segnalando capitolazione e perdite realizzate. Questa volta il rapporto rimane vicino alla neutralità.

Questa stabilità suggerisce che gli investitori di lungo termine stanno realizzando profitti in modo prudente piuttosto che vendere per paura. Questi holder consolidati stanno mantenendo le loro posizioni nonostante la volatilità, rafforzando così la resilienza della rete.

Analizzando i principali cali degli ultimi cinque anni, l’analista di CryptoQuant ha osservato che tipicamente segue una ripresa a V dopo una liquidazione della leva finanziaria, spesso guidata dall’accumulazione delle whale.

Ad esempio, durante il calo del 30% nel maggio 2021 in seguito alle notizie relative a Tesla e alla regolamentazione cinese, le whale hanno venduto circa 50.000 BTC ma ne hanno riacquistati 34.000 vicino al minimo.

Allo stesso modo, la correzione del 15% nell’agosto 2023 causata dal downgrade del rating del debito degli Stati Uniti ha visto un breve calo del SOPR, seguito rapidamente da un rimbalzo. Ogni evento ha risolto l’eccesso di leva e ha inaugurato una nuova fase di accumulazione.

I piccoli holder si fanno avanti

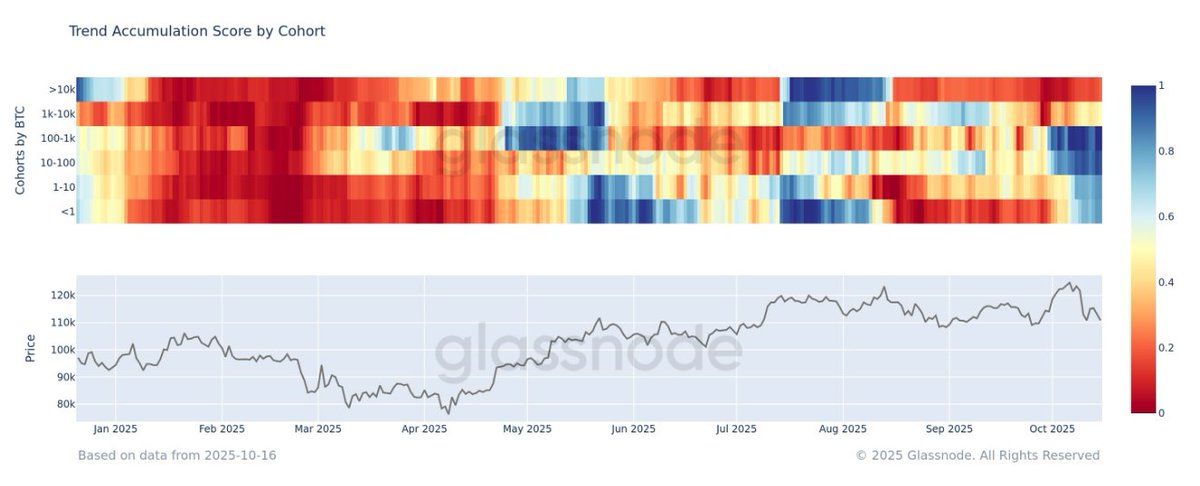

Questo sentimento è ulteriormente rafforzato dai dati “Bitcoin Trend Accumulation Score by Cohort” di Glassnode.

Questa metrica monitora se diversi gruppi di investitori (whale, retail, holder intermedi) stanno accumulando (acquistando e mantenendo) o distribuendo (vendendo). Un colore blu intenso indica un forte acquisto, mentre il rosso segnala una forte vendita.

Glassnode ha osservato: “I piccoli holder di $BTC si stanno facendo avanti.” Una forte accumulazione è ora evidente tra le coorti che detengono tra 1 e 1.000 BTC.

Nel frattempo, gli investitori whale che detengono oltre 1.000 BTC, che in precedenza guidavano le forti vendite, sembrano rallentare la loro distribuzione.

L’articolo October Crypto Crash Shows Stark Contrast to 2021 Selloffs, Analyst Finds è apparso per la prima volta su BeInCrypto.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Previsioni dei prezzi 12/12: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, BCH, HYPE, LINK

I trader di Bitcoin a breve termine sono stati redditizi per il 66% del 2025: i profitti aumenteranno nel 2026?

Bitcoin oscilla a 92.000$ mentre un trader prevede la fine del calo “manipolativo” del prezzo di BTC

Di cosa sta parlando oggi la comunità crypto internazionale

Nelle ultime 24 ore, quali sono stati gli argomenti di maggiore interesse per gli stranieri?