Difendere i $100k

Bitcoin si stabilizza vicino ai $100K dopo essere sceso sotto livelli chiave di costo base, segnalando una domanda in calo e vendite da parte dei detentori di lungo termine. Con gli ETF che registrano deflussi e i trader di opzioni ancora prudenti, il mercato si trova in una posizione precaria: cauto, ipervenduto, ma non ancora in una fase di capitolazione profonda.

Executive Summary

- Bitcoin è sceso al di sotto del Cost Basis dei detentori a breve termine (~$112,5K), confermando una domanda in calo e ponendo fine alla precedente fase rialzista. Il prezzo ora si consolida vicino ai $100K, circa il 21% sotto l’ATH.

- Circa il 71% dell’offerta rimane in profitto, coerente con correzioni di metà ciclo. La Relative Unrealized Loss al 3,1% suggerisce una fase ribassista moderata piuttosto che una capitolazione profonda.

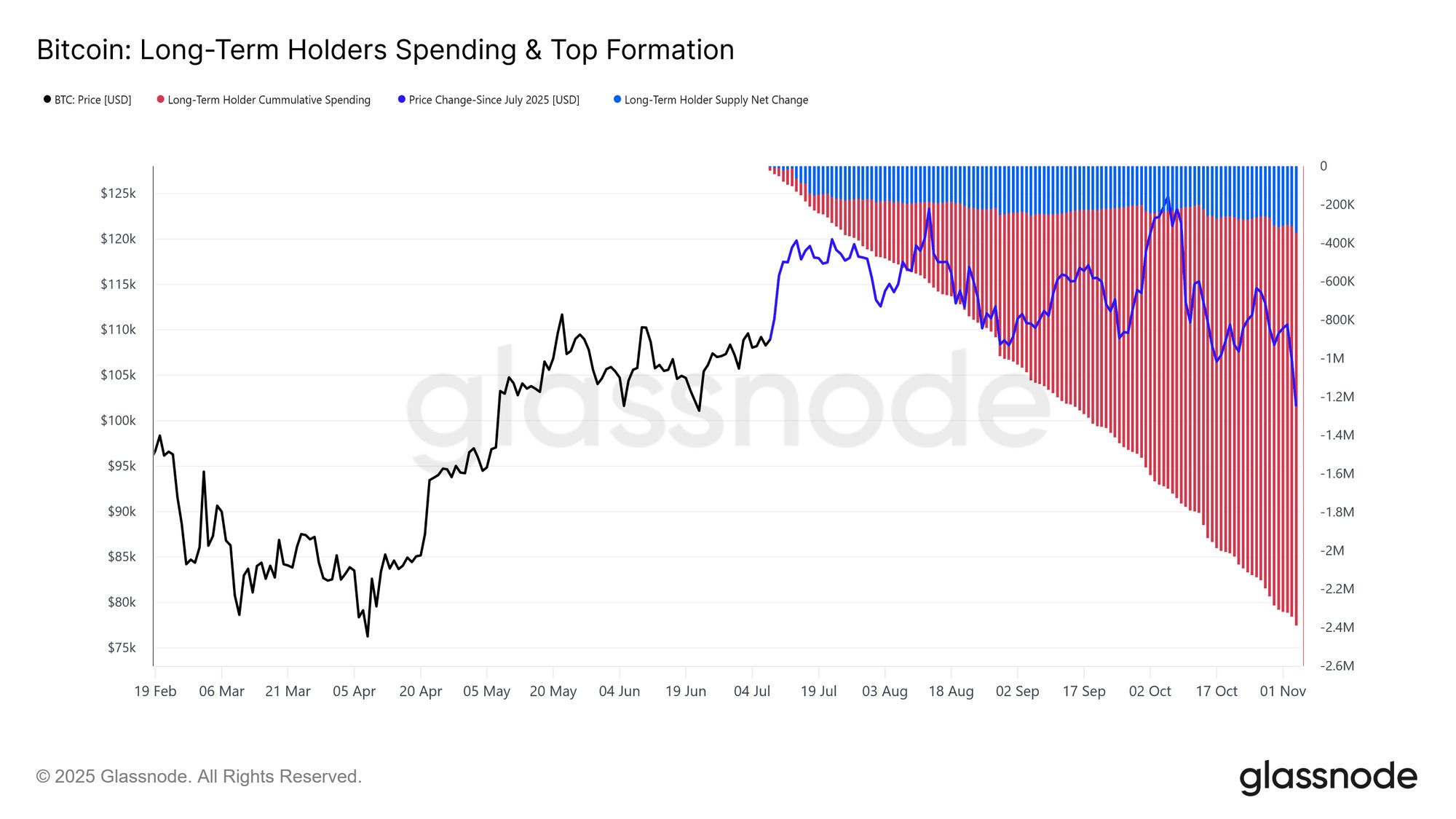

- Da luglio, l’offerta degli LTH è diminuita di 300K BTC, segnando una distribuzione continua anche mentre il prezzo scende, a differenza delle fasi precedenti del ciclo in cui le vendite avvenivano durante i rally.

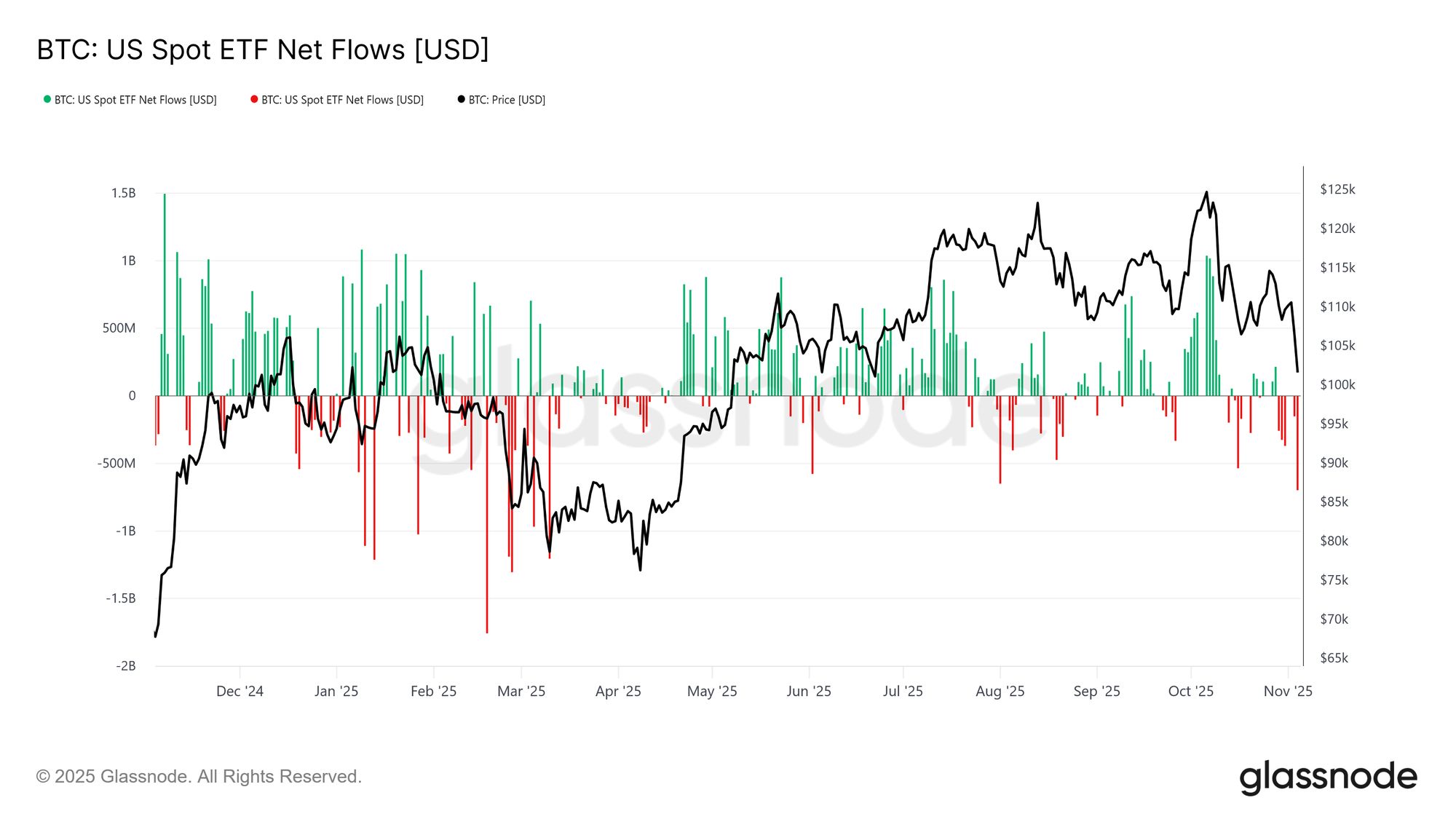

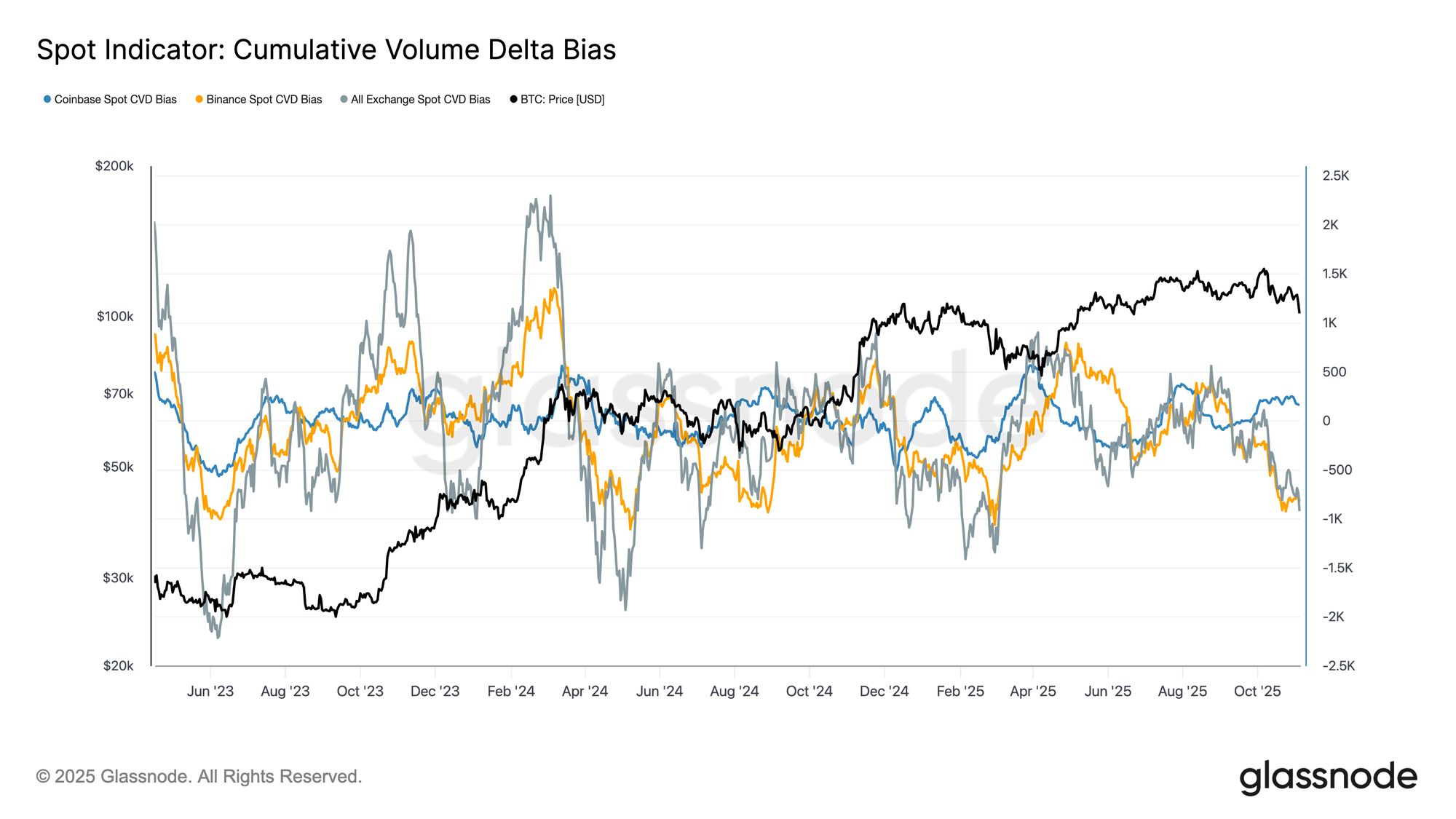

- Gli ETF spot statunitensi hanno registrato deflussi costanti (–$150M/giorno fino a –$700M/giorno), mentre i CVD spot sui principali exchange mostrano una persistente pressione di vendita e una domanda discrezionale in calo.

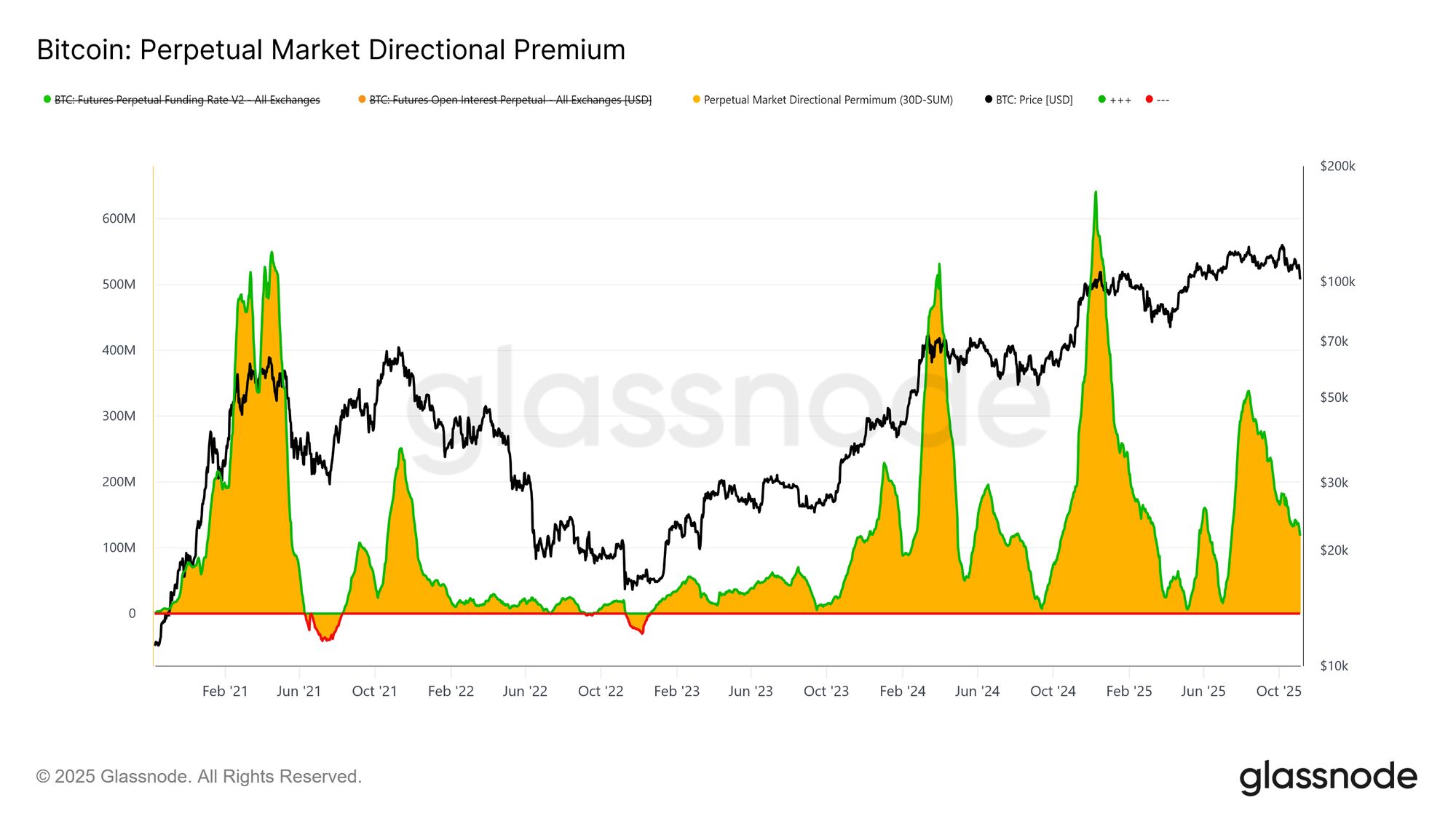

- Il Perpetual Market Directional Premium è sceso da $338M/mese ad aprile a $118M/mese, indicando che i trader stanno riducendo le posizioni long a leva.

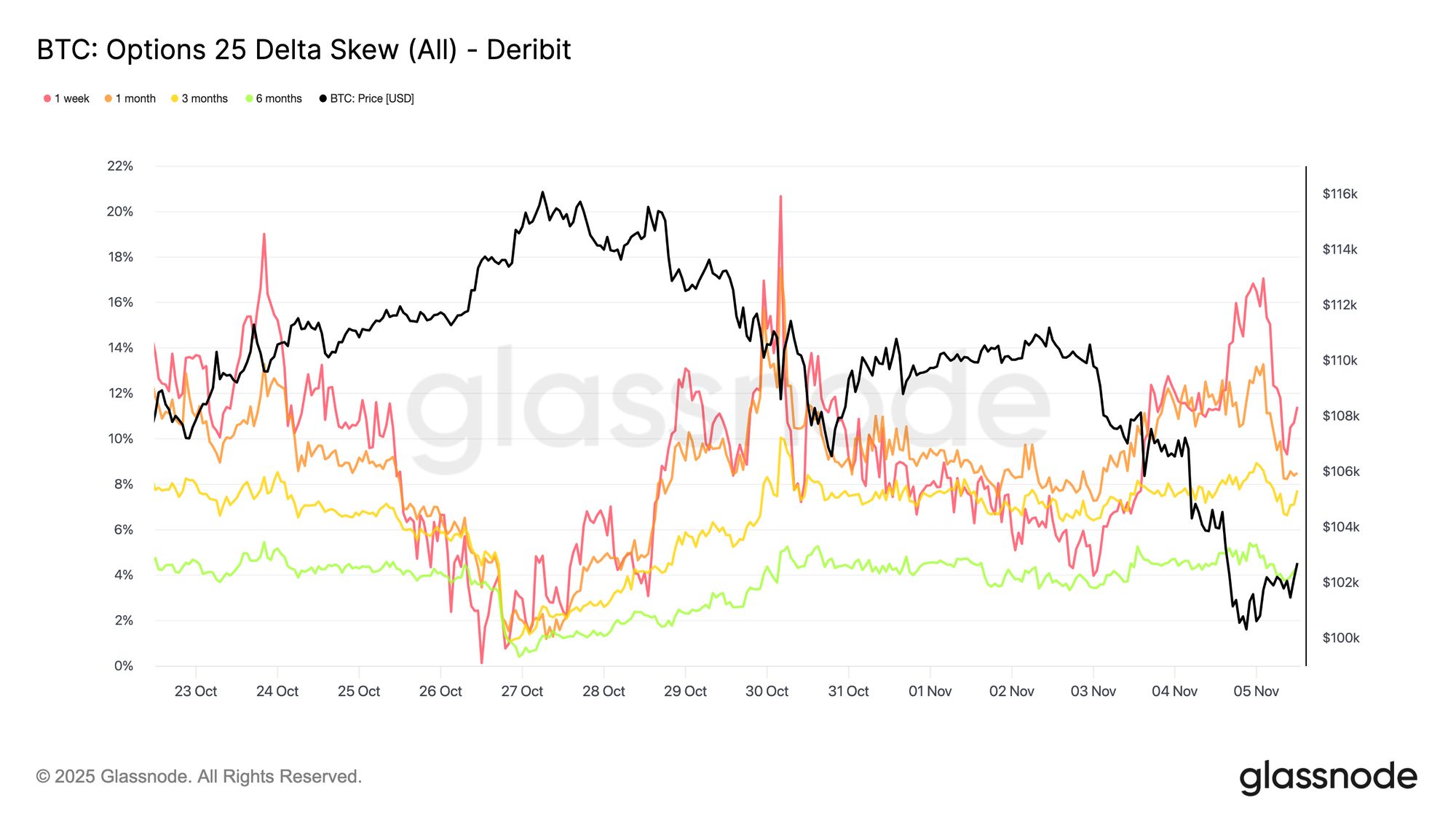

- L’elevata domanda di put e i premi più alti allo strike $100K mostrano che i trader stanno ancora coprendosi, non comprando sul ribasso. La volatilità implicita a breve termine rimane sensibile alle oscillazioni di prezzo ma si sta stabilizzando dopo il picco di ottobre.

- Nel complesso, il mercato rimane in un equilibrio fragile, con domanda debole, perdite controllate e alta cautela. Una ripresa sostenuta richiede nuovi afflussi e il recupero della regione $112K–$113K come supporto.

On-chain Insights

Dopo il report della scorsa settimana, Lacking Conviction, Bitcoin è sceso sotto la soglia psicologica dei $100K dopo aver ripetutamente fallito il recupero del cost basis dei detentori a breve termine. Questa rottura conferma il calo della domanda e la persistente pressione di vendita da parte degli investitori di lungo periodo, segnando un chiaro allontanamento dalla fase rialzista.

In questa edizione, utilizziamo modelli di prezzo on-chain e indicatori di spesa per valutare la debolezza strutturale del mercato, per poi passare alle metriche di mercato spot, perpetual e opzioni per misurare il sentiment e il posizionamento del rischio per la settimana a venire.

Testing the Lower Bound

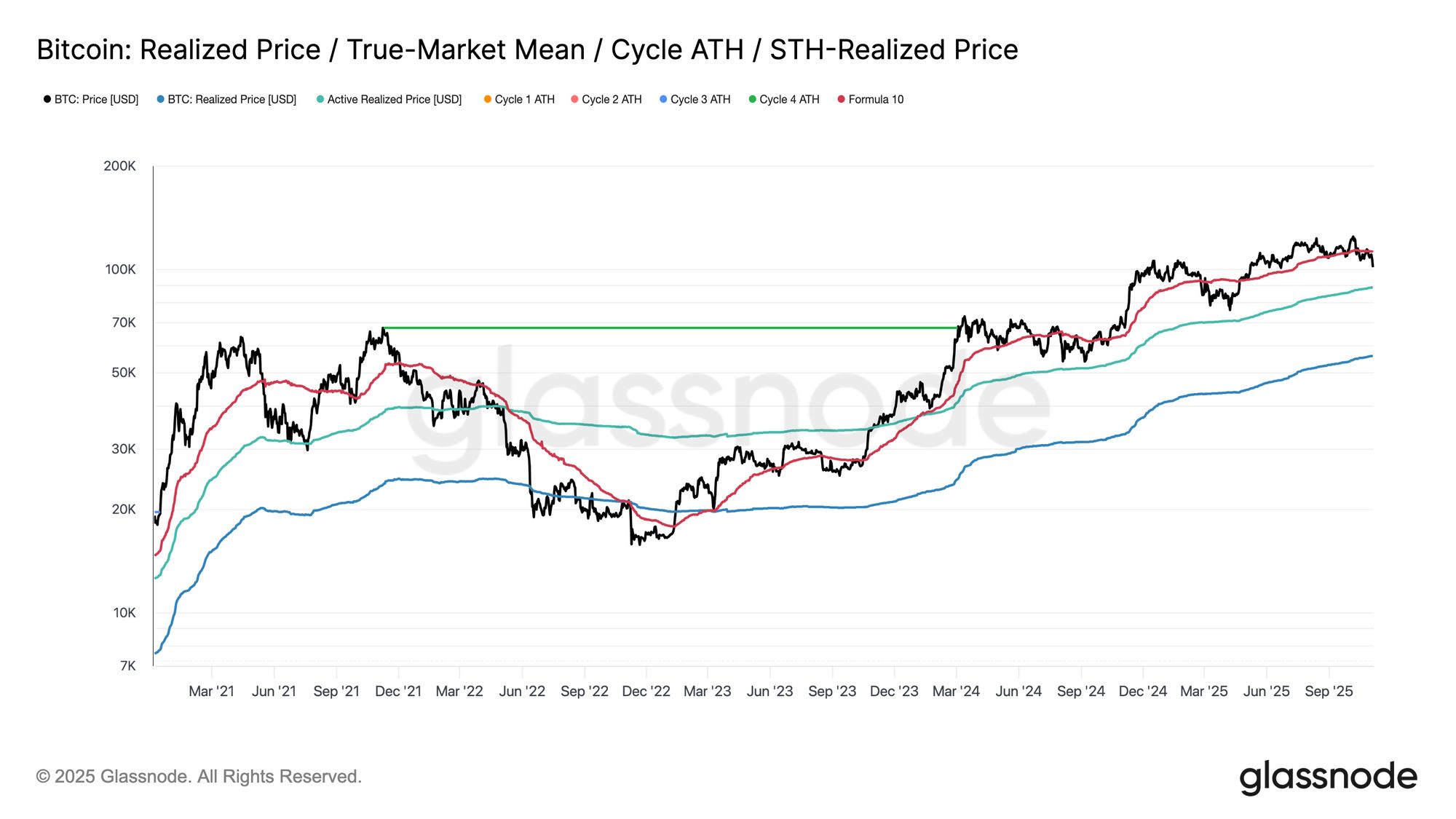

Dalla ripartenza del mercato il 10 ottobre, Bitcoin ha faticato a mantenersi sopra il cost basis dei detentori a breve termine, subendo un brusco calo verso i $100K, circa l’11% al di sotto di questa soglia chiave a $112,5K.

Storicamente, sconti di questa entità da questo livello hanno aumentato la probabilità di ulteriori ribassi verso supporti strutturali inferiori, come l’Active Investors’ Realized Price, attualmente vicino a $88,5K. Questa metrica traccia dinamicamente il cost basis dell’offerta attivamente circolante (escludendo le monete dormienti) e spesso ha rappresentato un punto di riferimento critico durante fasi correttive prolungate nei cicli precedenti.

Live Chart

Live Chart At a Crossroad

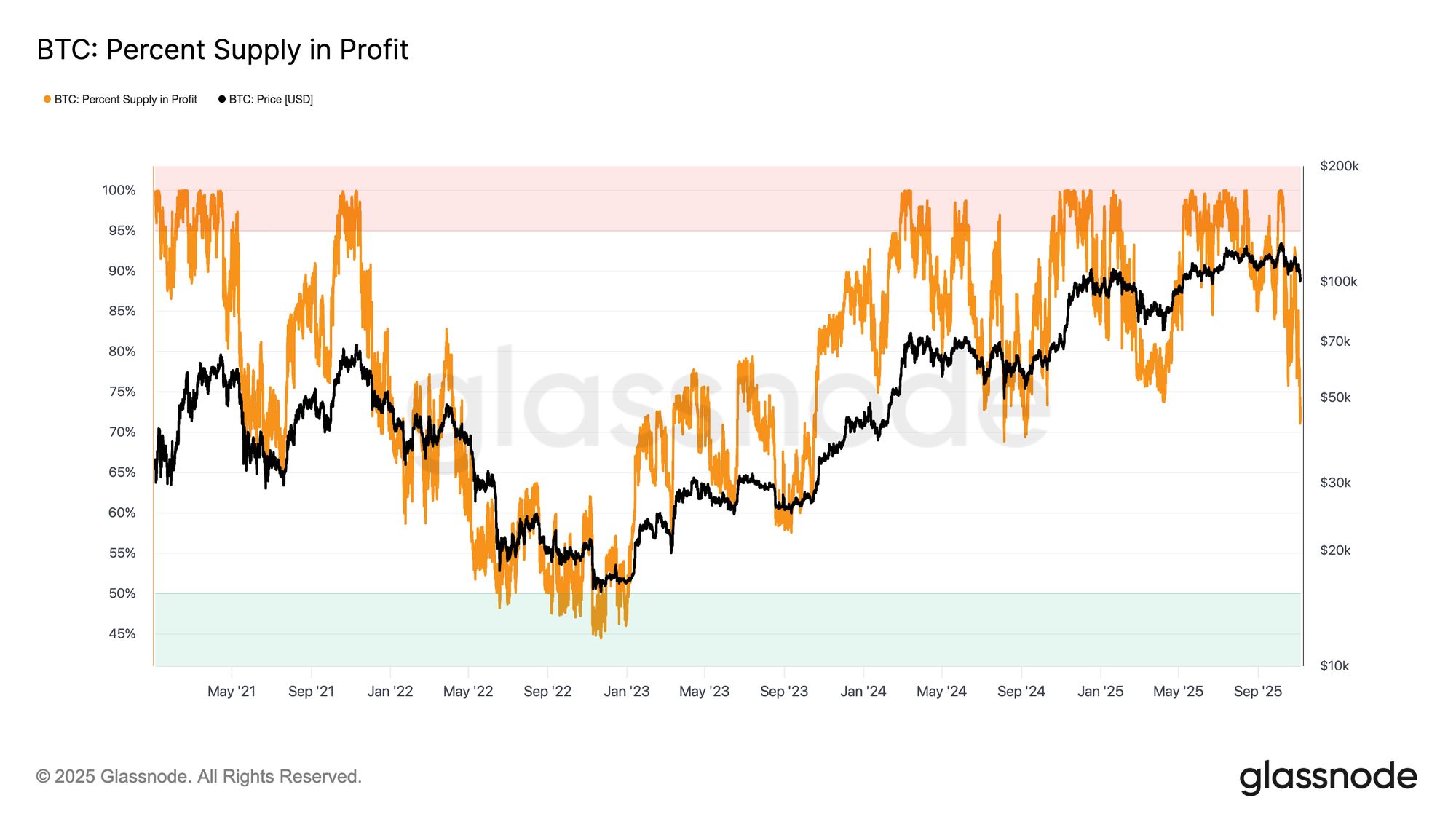

Estendendo questa analisi, la recente correzione ha formato una struttura simile a quella di giugno 2024 e febbraio 2025, periodi in cui Bitcoin si trovava a un bivio tra recupero e contrazione più profonda. A $100K, circa il 71% dell’offerta rimane in profitto—posizionando il mercato vicino al limite inferiore della tipica fascia di equilibrio 70%–90% osservata durante i rallentamenti di metà ciclo.

Questa fase spesso presenta brevi rally di sollievo verso il cost basis dei detentori a breve termine, anche se una ripresa sostenuta richiede generalmente una prolungata fase di consolidamento e nuovi afflussi di domanda. Al contrario, se un’ulteriore debolezza spinge una quota maggiore dell’offerta in perdita, il mercato rischia di passare dall’attuale moderato trend ribassista a una fase bear più profonda, storicamente definita da capitolazione e riaccumulazione prolungata.

Live Chart

Live Chart Losses Still Contained

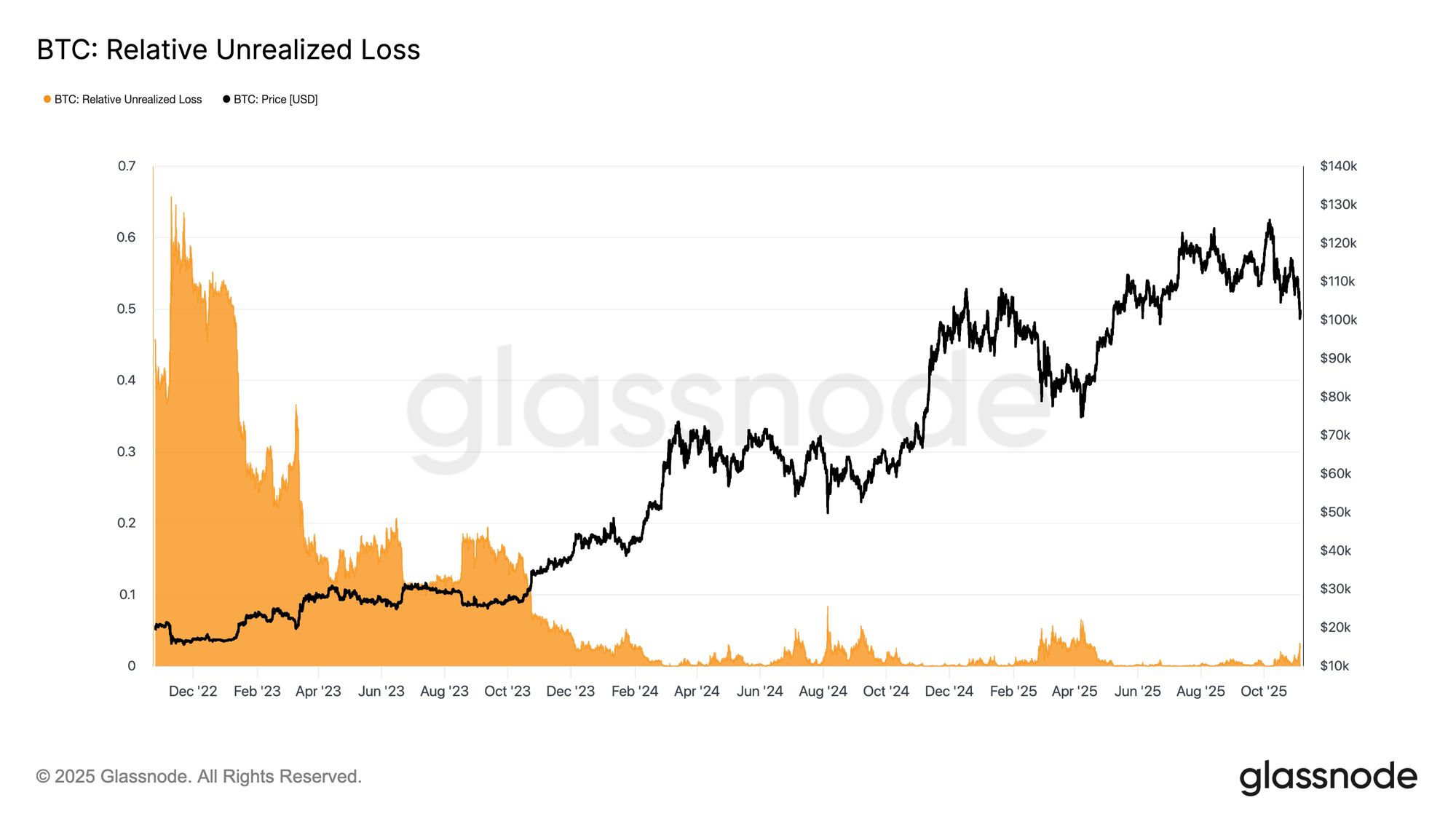

Per distinguere ulteriormente il drawdown attuale, è utile valutare la Relative Unrealized Loss, che misura le perdite non realizzate totali in USD rispetto alla capitalizzazione di mercato. A differenza del bear market 2022–2023, dove le perdite hanno raggiunto livelli estremi, il valore attuale del 3,1% suggerisce solo uno stress moderato, paragonabile alle correzioni di metà ciclo nel Q3–Q4 2024 e Q2 2025, tutte rimaste sotto la soglia del 5%.

Finché le perdite non realizzate rimangono in questo intervallo, il mercato può essere classificato come una fase bear moderata caratterizzata da una rivalutazione ordinata piuttosto che dal panico. Tuttavia, un drawdown più profondo che portasse questo rapporto sopra il 10% probabilmente innescherebbe una capitolazione più ampia e segnerebbe il passaggio a un regime bear più severo.

Live Chart

Live Chart Persistent Long-Term Distribution

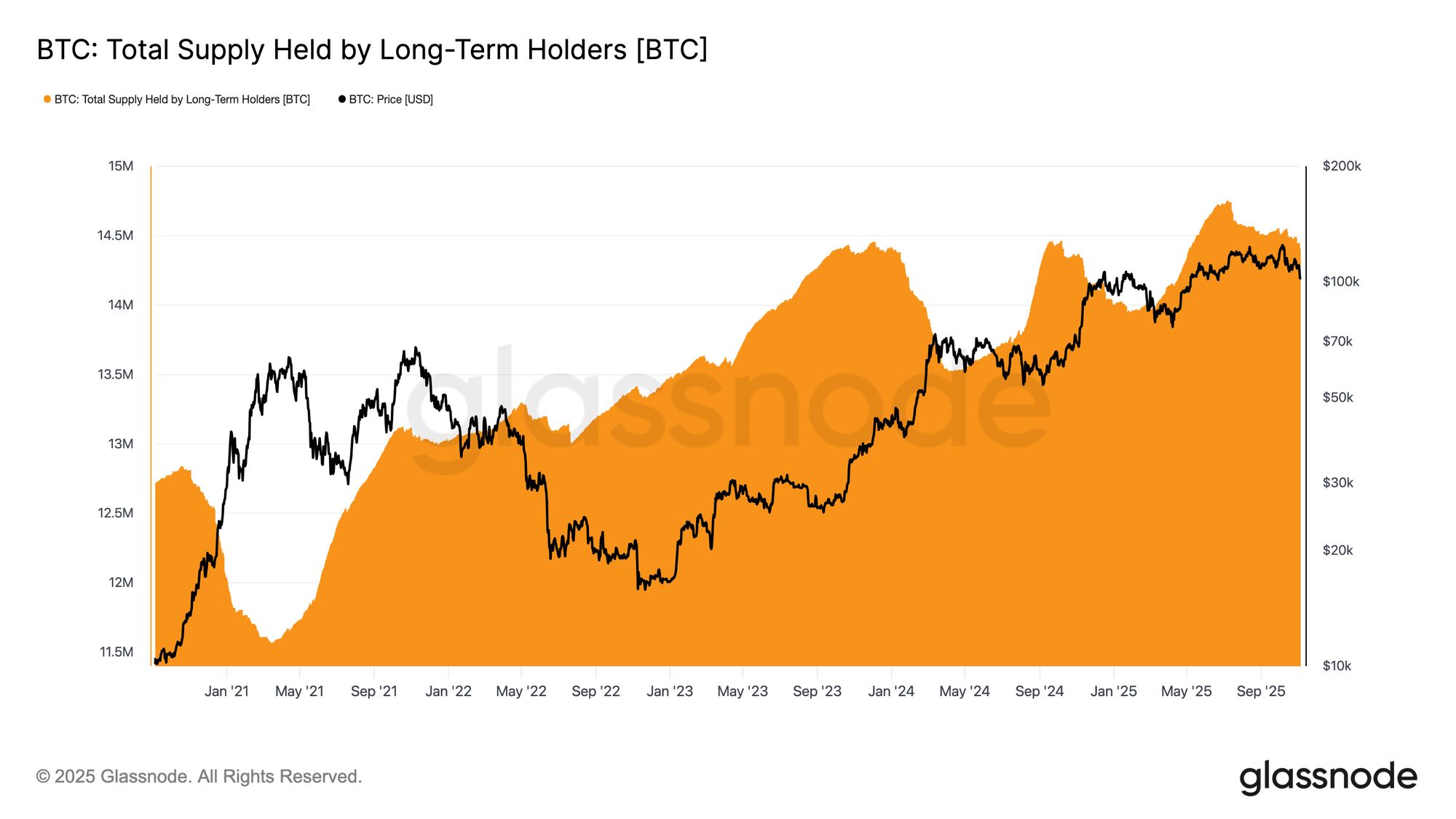

Nonostante l’intensità delle perdite sia relativamente contenuta e il drawdown moderato del 21% dal massimo storico di $126K, il mercato rimane sotto una pressione di vendita silenziosa ma persistente da parte dei detentori di lungo periodo (LTH). Questa tendenza è in atto da luglio 2025, anche mentre Bitcoin raggiungeva un nuovo picco a inizio ottobre, cogliendo molti di sorpresa.

Durante questo periodo, la LTH Supply è diminuita di circa 300K BTC (da 14,7M a 14,4M BTC). A differenza delle precedenti ondate di distribuzione all’inizio del ciclo, quando i detentori di lungo periodo vendevano durante i forti rally, questa volta stanno vendendo nella debolezza. In altre parole, stanno liquidando monete mentre il prezzo oscilla e continua a scendere. Questo cambiamento comportamentale segnala una stanchezza più profonda e una minore convinzione tra gli investitori esperti.

Live Chart

Live Chart Unpacking the Quiet Distribution

Per comprendere meglio la distribuzione in corso degli LTH, è importante riconoscere che i cambiamenti nell’offerta degli LTH riflettono due forze: monete spese e monete che maturano oltre circa 155 giorni. Da luglio 2025, il ritmo della spesa ha superato quello della maturazione, creando una forma “silenziosa” di distribuzione sotto la superficie.

Confrontando la spesa cumulativa degli LTH con il cambiamento netto dell’offerta si nota che i detentori di lungo periodo hanno speso circa 2,4M BTC in questo periodo, mentre le nuove maturazioni hanno compensato gran parte di questo deflusso, risultando in un calo netto dell’offerta di 0,3M BTC. Escludendo l’effetto maturazione, questa spesa rappresenta circa il 12% dell’offerta circolante (2,4M / 19,4M). Si tratta di un flusso sostanziale che aiuta a spiegare la persistente pressione di vendita nonostante un’azione di prezzo relativamente stabile.

Live Chart

Live Chart Off-Chain Insights

Low on Ammo

Spostando l’attenzione sulla domanda istituzionale, gli ETF spot Bitcoin statunitensi hanno registrato un netto rallentamento nelle ultime due settimane, con deflussi netti costanti tra –$150M e –$700M al giorno. Questo contrasta nettamente con la forte ondata di afflussi osservata durante settembre e inizio ottobre, che aveva sostenuto la resilienza dei prezzi in quel periodo.

La tendenza recente indica una moderazione nell’allocazione di capitale istituzionale, poiché la presa di profitto e la minore propensione a nuove esposizioni pesano sulla pressione d’acquisto aggregata degli ETF. Questo raffreddamento dell’attività si allinea strettamente con la più ampia debolezza dei prezzi, evidenziando un calo della convinzione d’acquisto dopo diversi mesi di accumulo persistente.

Live Chart

Live Chart Heavy Bias

L’attività sul mercato spot ha continuato a indebolirsi nell’ultimo mese, con il Cumulative Volume Delta (CVD) Bias in calo su tutti i principali exchange. Sia Binance che i CVD spot aggregati sono diventati negativi a –822 BTC e –917 BTC rispettivamente, segnalando una pressione di vendita netta sostenuta e una limitata aggressività d’acquisto spot. Coinbase rimane relativamente neutrale a +170 BTC, mostrando poche prove di un assorbimento significativo dal lato acquisti.

Questo deterioramento della domanda spot riflette il più ampio rallentamento degli afflussi negli ETF, suggerendo un calo della convinzione degli investitori discrezionali. Insieme, questi segnali rafforzano un tono di mercato raffreddato, dove l’interesse d’acquisto rimane contenuto e i rally vengono rapidamente sfruttati per prendere profitto.

Live Chart

Live Chart Spoiled Appetite

Nel mercato dei derivati, il Perpetual Market Directional Premium—l’interesse pagato dai long per mantenere le posizioni—è diminuito bruscamente dal picco di aprile di $338M al mese a circa $118M al mese. Questa riduzione significativa segnala un ampio disimpegno dalle posizioni speculative e un chiaro raffreddamento dell’appetito per il rischio.

Dopo un periodo prolungato di funding positivo elevato fino a metà anno, il costante calo della metrica indica che i trader stanno riducendo la leva direzionale, preferendo la neutralità rispetto a esposizioni long aggressive. Questo cambiamento riflette l’attenuazione generale osservata nella domanda spot e negli afflussi ETF, sottolineando una transizione nei mercati perpetual da un bias ottimistico a un atteggiamento più cauto e risk-off.

Live Chart

Live Chart Still Paying for Protection

Con Bitcoin che oscilla intorno al livello psicologico dei $100K, la skew delle opzioni continua a segnalare una forte domanda di put, come prevedibile. I dati mostrano che il mercato delle opzioni non si sta posizionando per un’inversione o per “comprare sul ribasso”, ma piuttosto paga premi elevati per proteggersi da ulteriori ribassi. Put costose su un livello di supporto chiave indicano che i trader rimangono focalizzati sulla protezione piuttosto che sull’accumulazione. In breve, il mercato continua a coprirsi, non a cercare un bottom (almeno per ora).

Live Chart

Live Chart Risk Premium Turns Back Up

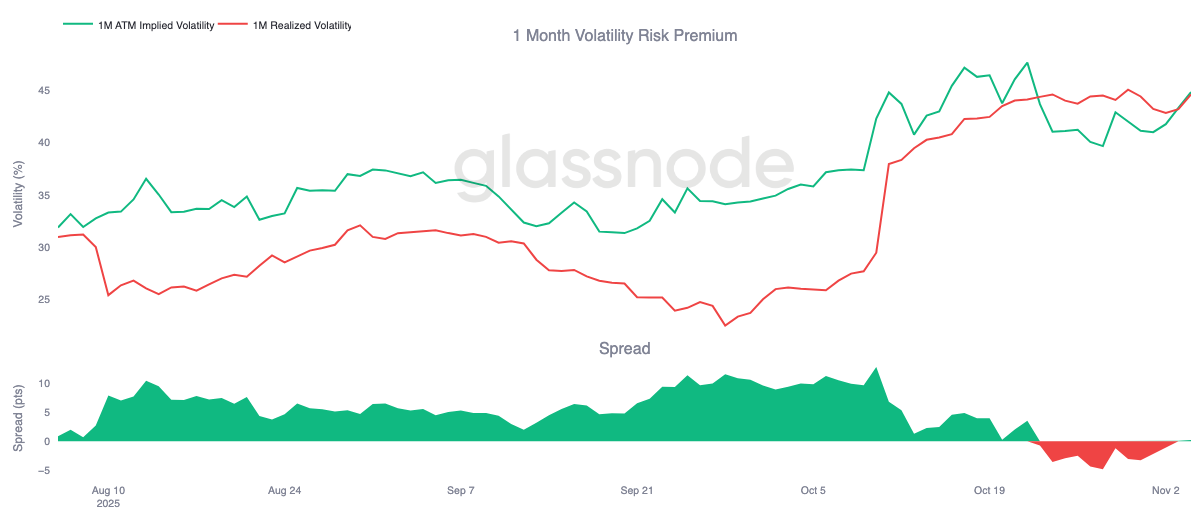

Il premio di rischio sulla volatilità a un mese è tornato leggermente positivo dopo dieci giorni consecutivi in territorio negativo. Come previsto, il premio è tornato verso la media, con la volatilità implicita che si è riprezzata al rialzo dopo un periodo difficile per i venditori di gamma.

Questo cambiamento riflette un mercato ancora dominato dalla cautela, dove i trader sono disposti a pagare prezzi elevati per la protezione, consentendo ai market maker di posizionarsi dalla parte opposta. È anche notevole come la volatilità implicita abbia reagito quando Bitcoin è sceso a $100K, salendo in tandem con il rinnovato posizionamento difensivo.

Live Chart

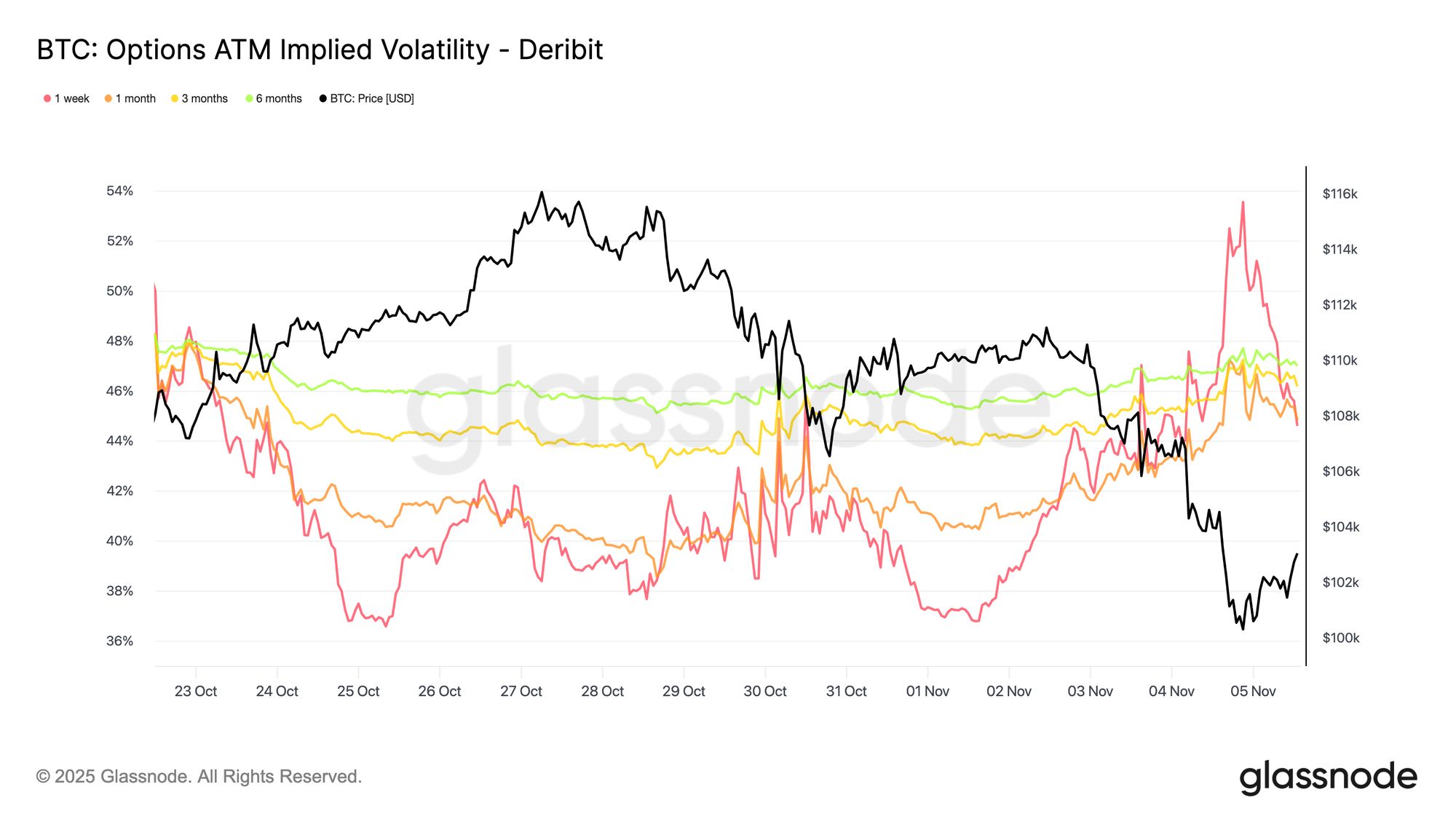

Live Chart Volatility Spikes Lower

La volatilità implicita a breve termine rimane strettamente e inversamente legata all’azione dei prezzi. Quando Bitcoin è stato venduto, la volatilità è aumentata bruscamente, con la IV a una settimana che è salita al 54% prima di ritracciare di circa 10 punti di volatilità una volta che si è formato un supporto vicino ai $100K.

Anche le scadenze più lunghe sono salite, con la scadenza a un mese in aumento di circa 4 punti di volatilità e la scadenza a sei mesi che ha guadagnato circa 1,5 punti rispetto ai livelli pre-correzione vicino a $110K. Questo schema sottolinea la classica relazione panico-volatilità, dove rapidi cali di prezzo continuano a guidare picchi di volatilità a breve termine.

Live Chart

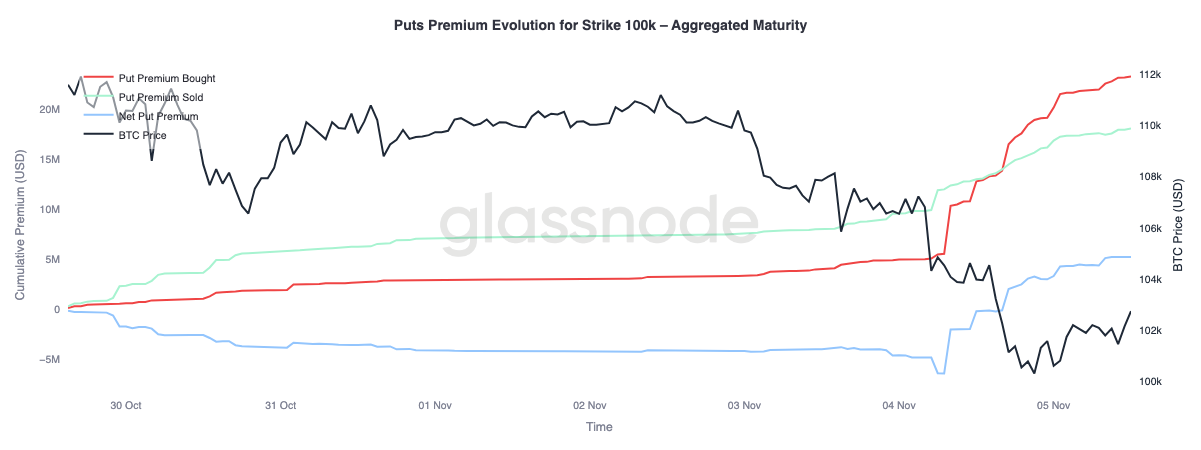

Live Chart Defensive at 100K

L’analisi del premio delle put allo strike $100K offre ulteriori spunti sul sentiment attuale. Negli ultimi quattordici giorni, i premi netti delle put sono aumentati gradualmente, per poi impennarsi ieri mentre cresceva il timore che il ciclo rialzista potesse essere finito. Il premio è salito durante la svendita e continua a rimanere elevato, anche se Bitcoin si stabilizza vicino al suo livello di supporto. Questa tendenza conferma che l’attività di copertura rimane attiva, con i trader che preferiscono ancora la protezione rispetto a un rinnovato appetito per il rischio.

Live Chart

Live Chart Flows Stay Defensive

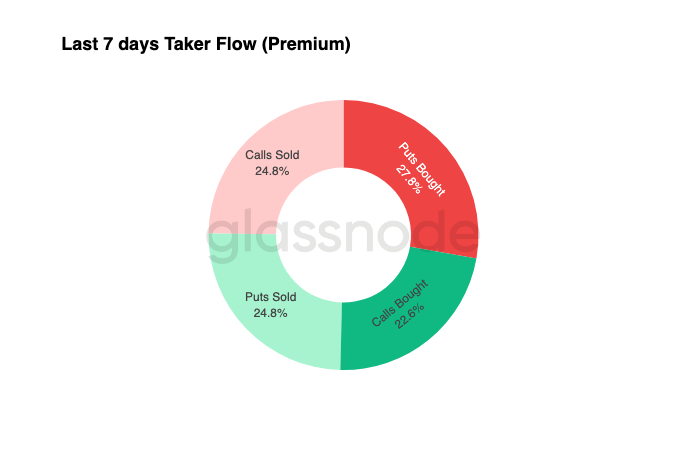

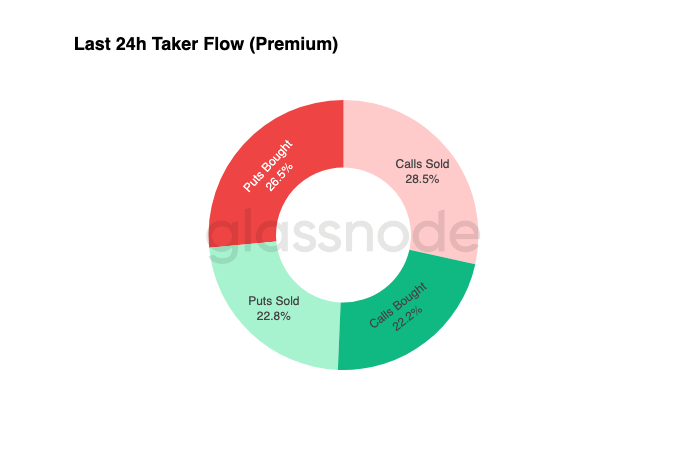

I dati sui flussi degli ultimi sette giorni mostrano che l’attività dei taker è stata dominata da posizionamenti delta negativi, principalmente tramite put acquistate e call vendute. Le ultime 24 ore non mostrano ancora segnali chiari di un bottom. I dealer rimangono long gamma, avendo assorbito un rischio significativo dai trader in cerca di rendimento, e probabilmente monetizzeranno le oscillazioni di prezzo in entrambe le direzioni.

Questa configurazione mantiene la volatilità elevata ma controllata, mantenendo un tono cauto. Nel complesso, l’ambiente continua a favorire la difensiva rispetto a prese di rischio aggressive, in assenza di un chiaro catalizzatore rialzista. Tuttavia, poiché la protezione dal ribasso rimane costosa, alcuni trader potrebbero presto iniziare a ridurre quel premio di rischio alla ricerca di valore.

Il successo nel trading di opzioni consiste nel monetizzare posizioni costruite prima del movimento. Un libro profittevole richiede di ridurre l’esposizione durante la forza e di prendere profitto sulle coperture quando la paura domina il mercato. Al momento, i trader non stanno comprando sul ribasso, ma l’attuale configurazione offre ancora opportunità asimmetriche—consentendo ai partecipanti disciplinati di posizionarsi in anticipo per la prossima gamba una volta che volatilità e sentiment inizieranno a resettersi.

Conclusion

La rottura di Bitcoin sotto il Cost Basis dei detentori a breve termine (~$112,5K) e la successiva stabilizzazione intorno ai $100K segnano un cambiamento decisivo nella struttura di mercato. Finora, questa correzione rispecchia i precedenti rallentamenti di metà ciclo, con il 71% (70%-90%) dell’offerta ancora in profitto e la Relative Unrealized Loss contenuta al 3,1% (<5%), suggerendo una fase bear moderata piuttosto che una capitolazione profonda. Tuttavia, la distribuzione sostenuta dei detentori di lungo periodo da luglio e i continui deflussi dagli ETF sottolineano una convinzione in calo sia tra retail che istituzionali.

L’Active Investors’ Realized Price (~$88,5K) rimane un riferimento critico al ribasso se le vendite dovessero persistere, mentre il recupero del Cost Basis dei detentori a breve termine segnalerebbe un rinnovato vigore della domanda. Nel frattempo, sia il Perpetual Market Directional Premium che il bias CVD indicano un ritiro dalla leva speculativa e una partecipazione spot in calo, rafforzando un ambiente risk-off.

Nel mercato delle opzioni, l’elevata domanda di put, i premi in aumento allo strike $100K e un modesto rimbalzo della volatilità implicita confermano un tono difensivo. I trader continuano a privilegiare la protezione rispetto all’accumulazione, riflettendo esitazione nel chiamare un bottom.

Nel complesso, il mercato rimane in un equilibrio fragile; ipervenduto ma non in panico, cauto ma strutturalmente integro. Il prossimo impulso direzionale dipenderà probabilmente dal fatto che una domanda rinnovata possa assorbire la distribuzione in corso dei detentori di lungo periodo e recuperare la regione $112K–$113K come supporto solido, o se i venditori manterranno il controllo estendendo l’attuale trend ribassista.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Mercato orso di Bitcoin o trappola per orsi? Ecco cosa dicono i tuoi "quants"

Il ciclo quadriennale di Bitcoin è morto o i market maker sono in fase di negazione?

Il prezzo dell'hash di Bitcoin scende al minimo di 2 anni mentre la svolta verso l'IA divide i miner

In tendenza

Altro【Selezione quotidiana delle notizie di Bitpush】Il presidente del World Economic Forum avverte: AI, criptovalute e debito rischiano di diventare le tre principali bolle; Ripple completa un finanziamento da 500 milioni di dollari, guidato da Fortress e Citadel Securities; Balancer pubblica il rapporto preliminare sull’attacco: sfruttato un errore di arrotondamento nella logica delle transazioni di scambio in batch; Il CEO di JPMorgan: ci aspetta una recessione economica con impatto sul credito

Mercato orso di Bitcoin o trappola per orsi? Ecco cosa dicono i tuoi "quants"