Quando i mercati finanziari tradizionali falliscono, il settore delle criptovalute diventerà una "valvola di sfogo" per la liquidità?

Il crepuscolo della finanziarizzazione: quando il ciclo del debito può solo generare una crescita nominale.

Il crepuscolo della finanziarizzazione: quando il ciclo del debito può solo generare crescita nominale.

Autore: arndxt

Traduzione: AididiaoJP, Foresight News

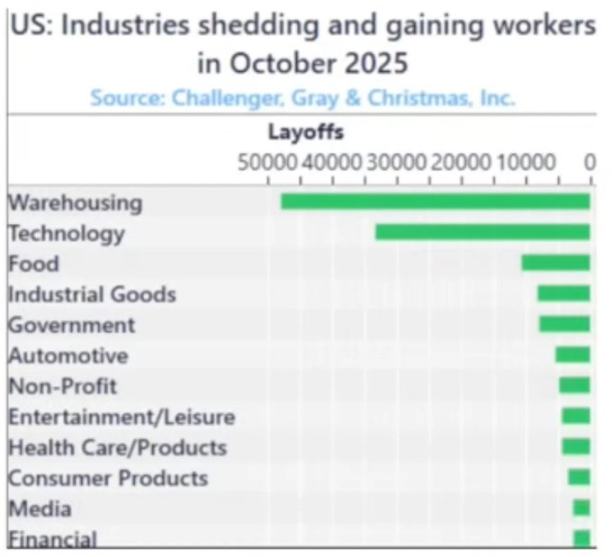

L’economia statunitense si è divisa in due mondi: da una parte i mercati finanziari prosperano, dall’altra l’economia reale è in una lenta recessione.

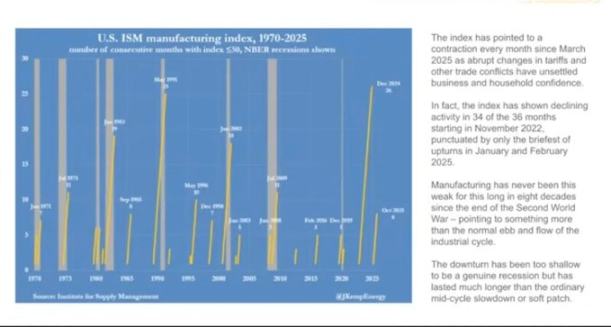

L’indice PMI manifatturiero è in contrazione da oltre 18 mesi consecutivi, il periodo più lungo dalla Seconda Guerra Mondiale, ma il mercato azionario continua a salire perché i profitti si concentrano sempre più nei giganti tecnologici e nelle società finanziarie. (Nota: il “PMI manifatturiero” è l’acronimo di “Purchasing Managers’ Index”, un barometro dello stato di salute del settore manifatturiero.)

Questa è in realtà “inflazione da bilancio”.

La liquidità continua a far salire i prezzi degli asset simili, mentre la crescita dei salari, la creazione di credito e la vitalità delle piccole imprese rimangono stagnanti.

Il risultato è una spaccatura economica, in cui durante la ripresa o i cicli economici, settori diversi vanno in direzioni completamente opposte:

Da una parte: mercati dei capitali, detentori di asset, settore tecnologico e grandi aziende in rapida ascesa (profitti, prezzi azionari, ricchezza).

Dall’altra: lavoratori salariati, piccole imprese, settori operai → in calo o stagnanti.

Crescita e difficoltà coesistono.

Fallimento delle politiche

La politica monetaria non riesce più a beneficiare realmente l’economia reale.

I tagli dei tassi della Federal Reserve fanno salire i prezzi di azioni e obbligazioni, ma non portano nuova occupazione né crescita salariale. Il quantitative easing facilita il credito alle grandi aziende, ma non aiuta lo sviluppo delle piccole imprese.

Anche la politica fiscale sta arrivando al capolinea.

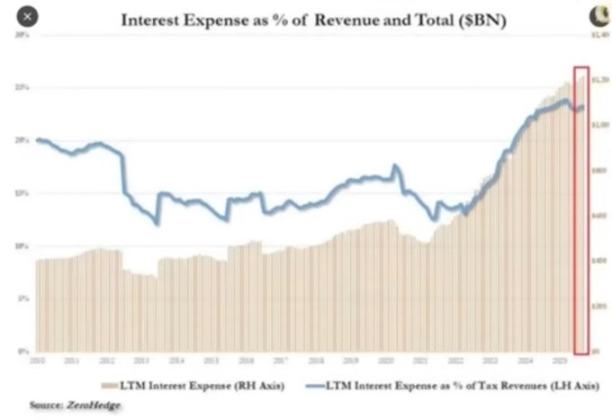

Oggi quasi un quarto delle entrate governative viene utilizzato solo per pagare gli interessi sul debito pubblico.

I responsabili politici sono così in un vicolo cieco:

Se restringono la politica per combattere l’inflazione, il mercato si blocca; se la allentano per stimolare la crescita, i prezzi tornano a salire. Il sistema è ormai autoreferenziale: ogni tentativo di ridurre la leva finanziaria o il bilancio colpisce il valore degli asset su cui si regge la stabilità.

Struttura di mercato: raccolta efficiente

I flussi di capitali passivi e l’arbitraggio sui dati ad alta frequenza hanno trasformato il mercato aperto in una macchina di liquidità a circuito chiuso.

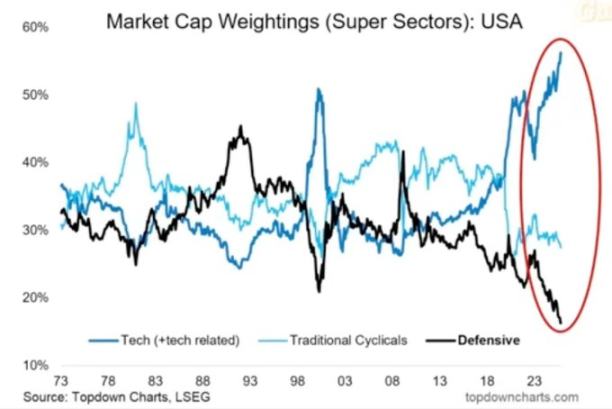

La disposizione delle posizioni e la fornitura di volatilità contano più dei fondamentali. I piccoli investitori sono di fatto la controparte delle istituzioni. Questo spiega perché i settori difensivi vengono abbandonati, le valutazioni delle tech volano e la struttura di mercato premia chi insegue i rialzi, non il valore.

Abbiamo creato un mercato con un’efficienza dei prezzi altissima, ma un’efficienza del capitale bassissima.

Il mercato aperto è ormai una macchina di liquidità autoreferenziale.

I capitali fluiscono automaticamente → tramite fondi indicizzati, ETF e trading algoritmico → generando una pressione d’acquisto continua, indipendentemente dai fondamentali.

I movimenti di prezzo sono guidati dai flussi di capitale, non dal valore.

Il trading ad alta frequenza e i fondi sistematici dominano le transazioni giornaliere, mentre i piccoli investitori sono dall’altra parte della transazione. I rialzi e ribassi azionari dipendono dalla disposizione delle posizioni e dai meccanismi di volatilità.

Così le tech continuano a gonfiarsi, mentre i settori difensivi restano indietro.

Reazione sociale: il prezzo politico della liquidità

La creazione di ricchezza di questo ciclo si concentra al vertice.

Il 10% più ricco detiene oltre il 90% degli asset finanziari; più sale la borsa, più si allarga il divario tra ricchi e poveri. Le politiche che fanno salire i prezzi degli asset erodono contemporaneamente il potere d’acquisto della maggioranza.

Senza una reale crescita salariale e con la casa fuori portata, gli elettori finiranno per chiedere cambiamento, sia tramite redistribuzione della ricchezza, sia tramite turbolenze politiche. Entrambe aggravano la pressione fiscale e spingono l’inflazione.

Per i responsabili politici la strategia è chiara: mantenere la liquidità abbondante, far salire i mercati, proclamare la ripresa economica. Sostituire la riforma reale con una prosperità di facciata. L’economia resta fragile, ma almeno i dati reggono fino alle prossime elezioni.

Le criptovalute come valvola di sfogo

Le criptovalute sono uno dei pochi ambiti in cui è possibile detenere e trasferire valore senza dipendere da banche o governi.

I mercati tradizionali sono ormai sistemi chiusi, dove il grande capitale si prende la maggior parte dei profitti già prima della quotazione tramite investimenti privati. Per le nuove generazioni, bitcoin non è più solo speculazione, ma anche opportunità di partecipazione. Quando tutto il sistema sembra manipolato, almeno qui c’è ancora una possibilità.

Nonostante molti piccoli investitori siano stati danneggiati da token sopravvalutati e vendite dei VC, la domanda di base resta forte: le persone desiderano un sistema finanziario aperto, equo e sotto il proprio controllo.

Prospettive

L’economia statunitense si muove in un ciclo “riflesso condizionato”: stretta → recessione → panico politico → allentamento → inflazione → ripetizione.

Il 2026 potrebbe segnare l’inizio del prossimo ciclo di allentamento, a causa del rallentamento della crescita e dell’aumento del deficit. La borsa festeggerà per un po’, ma l’economia reale non migliorerà davvero, a meno che il capitale non si sposti dal sostegno agli asset agli investimenti produttivi.

In questo momento stiamo assistendo alla fase avanzata dell’economia finanziarizzata:

- La liquidità sostituisce il PIL

- Il mercato diventa uno strumento politico

- Bitcoin diventa la valvola di sfogo sociale

Finché il sistema continuerà a trasformare il ciclo del debito in bolle di asset, non avremo una vera ripresa, solo una stagnazione lenta mascherata dall’aumento dei numeri nominali.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

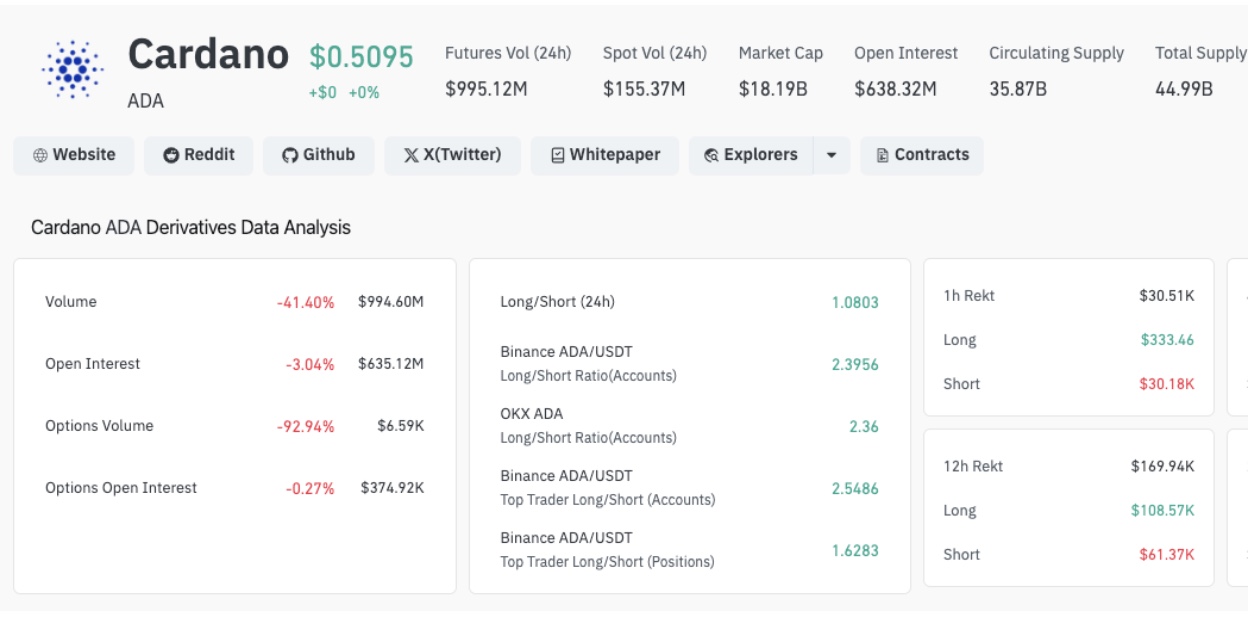

Il sostegno di Hoskinson all’American Bitcoin scatena reazioni contrastanti sul mercato ADA

Cardano si è indebolito questo fine settimana dopo che il fondatore Charles Hoskinson ha confermato un importante investimento in American Bitcoin, scatenando una reazione volatile nei mercati ADA.

Il mercato crypto mantiene i 3,35 trilioni di dollari nonostante deflussi settimanali dagli ETF per 1,8 miliardi di dollari e paura estrema

L'indice Fear and Greed raggiunge quota 10 mentre gli ETF Bitcoin statunitensi registrano un deflusso netto di 1.1 billions di dollari, tuttavia la capitalizzazione di mercato globale aumenta dell'1,3%.

"Stiamo comprando": Michael Saylor afferma che "non c'è verità" nella voce secondo cui Strategy avrebbe venduto 47.000 bitcoin

In precedenza, venerdì, un popolare account su X ha affermato che i dati di Arkham mostravano che Strategy aveva ridotto le sue partecipazioni in bitcoin da 484.000 a circa 437.000. "Stiamo acquistando. In realtà stiamo acquistando parecchio, e riferiremo i nostri prossimi acquisti lunedì mattina," ha dichiarato Saylor alla CNBC.

Harvard triplica la sua scommessa su bitcoin acquistando ETF spot dal più grande fondo di dotazione accademica del mondo

Quick Take Harvard ha dichiarato di possedere quasi sette milioni di azioni dell’ETF spot bitcoin IBIT di BlackRock al 30 settembre, con un aumento del 257% rispetto alle precedenti dichiarazioni. Al quella data, il valore delle partecipazioni di Harvard era di 442,8 milioni di dollari, ma da allora è sceso a 364,4 milioni di dollari a causa del calo del prezzo di IBIT. Tuttavia, IBIT rimane la più grande partecipazione dichiarata da Harvard negli Stati Uniti, rappresentando circa lo 0,6% del più grande fondo di dotazione universitaria del mondo. Anche Emory University e un fondo sovrano di Abu Dhabi hanno recentemente aumentato le loro partecipazioni.