Bitcoin è rapidamente sceso dal massimo storico di 125.000 dollari di ottobre 2025, scendendo sotto i 90.000 dollari in appena un mese. Un drawdown superiore al 25% ha spinto gli investitori a chiedersi: la familiare legge del ciclo quadriennale è ancora valida?

Dall’halving di aprile 2024 al nuovo massimo di 120.000 dollari nell’ottobre 2025, Bitcoin ha impiegato quasi 18 mesi. Se si guarda solo a questo percorso, sembra che stia ancora seguendo la legge del ciclo: halving come minimo, massimo entro un anno, poi correzione.

Ma ciò che davvero lascia perplesso il mercato non è se ci sia stato un rialzo, ma il fatto che non sia stato come al solito. Non ci sono stati i ripetuti rally del 2017, né il fervore di massa del 2021.

Ancora più confuso è il fatto che Bitcoin sia sceso sotto i 90.000 dollari meno di un mese dopo aver segnato un nuovo massimo, con un drawdown superiore al 25%. Questo non è il tipico “finale di bolla” di un ciclo, ma piuttosto sembra che il mercato si sia spento prima ancora di scaldarsi davvero.

I. Tre principali segnali di un ciclo che non funziona più

Questa fase di Bitcoin “non quadra”. Secondo la storia, nei 12-18 mesi dopo l’halving, il mercato dovrebbe vivere una fase di forte crescita e di euforia. In effetti, nell’ottobre 2025, Bitcoin ha raggiunto il nuovo massimo di 125.000 dollari.

Ma il vero problema è che questa fase non ha visto quella frenesia finale, né un passaggio di testimone all’euforia di massa.

1. Prezzi che salgono lentamente, debolmente e per poco tempo

● Rispetto ai precedenti cicli con rialzi di dieci o decine di volte, questa volta Bitcoin è salito solo di 7-8 volte dal minimo di fine 2022 al massimo;

● Calcolando dall’halving, il rialzo è stato inferiore a 2 volte, cosa mai vista nella storia.

Dopo il primo halving del 2012, Bitcoin è passato da 12 a 1.160 dollari, un rialzo di 96 volte;

Nel secondo halving del 2016, il prezzo è salito da 650 a 19.700 dollari, un aumento di 30 volte;

Nel terzo halving del 2020, il prezzo di partenza era 8.700 dollari e il massimo è stato 67.000 dollari, un rialzo ridotto a 7,7 volte;

Nell’ultimo halving del 2024, Bitcoin è partito da 70.000 dollari e ha raggiunto un massimo di 126.000 dollari, un rialzo di circa 1,8 volte.

2. L’emozione è scomparsa: le altcoin non salgono, i retail non arrivano

● Nei precedenti massimi di mercato, i capitali on-chain erano attivi, le altcoin salivano vertiginosamente e i retail entravano in massa. In questo ciclo, la dominance di Bitcoin è ancora vicina al 59%.

● Ciò indica che la maggior parte dei capitali resta sulle principali criptovalute, le altcoin non seguono e la rotazione manca di forza esplosiva.

3. Dopo il dominio degli ETF, il ritmo del mercato è cambiato

● Dopo il lancio degli ETF, le istituzioni hanno iniziato ad acquistare costantemente, diventando la forza principale del mercato. Gli istituzionali sono più razionali e abili nel controllare la volatilità, il che riduce l’ampiezza delle oscillazioni emotive e rende il ritmo delle contrattazioni più regolare.

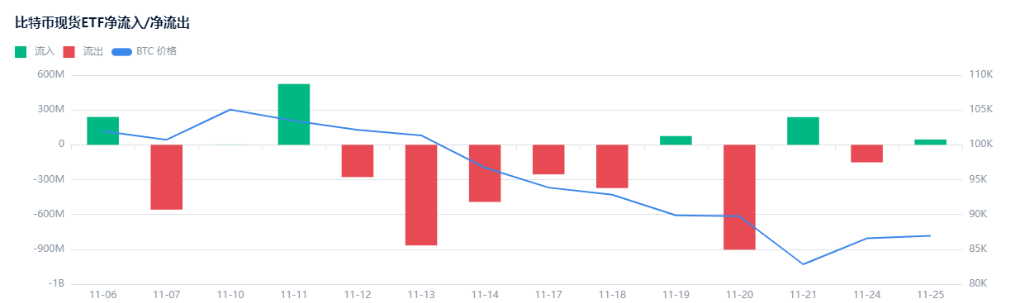

● Nell’ultima settimana, i capitali istituzionali sono usciti in massa: ad esempio, due giorni fa, gli ETF Bitcoin statunitensi hanno registrato deflussi netti giornalieri fino a 523 milioni di dollari, per un totale mensile superiore a 2 miliardi di dollari.

II. Logica di fondo: quali regole cicliche restano valide

Nonostante la confusione apparente, un’analisi approfondita rivela che la logica del ciclo quadriennale non è del tutto scomparsa. I fattori fondamentali come i cambiamenti di domanda e offerta causati dall’halving sono ancora in gioco, ma si manifestano in modo più attenuato rispetto al passato.

1. La logica di lungo termine dell’halving sull’offerta

● Bitcoin si dimezza ogni quattro anni, il che significa che la nuova offerta continua a diminuire. Questa meccanica, nel lungo termine, resta una chiave per sostenere il prezzo. Nell’aprile 2024, Bitcoin ha completato il quarto halving, con la ricompensa per blocco scesa da 6,25 BTC a 3,125 BTC.

● Sebbene la fornitura totale di Bitcoin sia già vicina al 94%, il cambiamento marginale di ogni halving si riduce, ma le aspettative di scarsità non sono scomparse.

2. Ciclicità degli indicatori on-chain

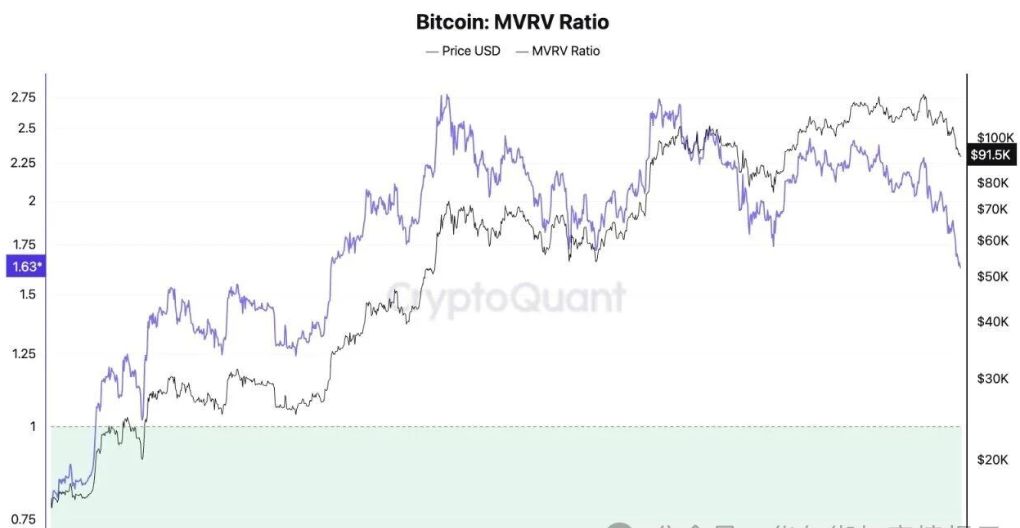

Il comportamento degli investitori in Bitcoin mostra un ciclo di “accumulo-realizzazione dei profitti”, ancora visibile nei dati on-chain.

● MVRV è il rapporto tra valore di mercato e valore realizzato; quando il valore MVRV aumenta, Bitcoin è sopravvalutato. A fine 2023, MVRV è sceso a 0,8; durante il buon mercato del 2024 è salito a 2,8; durante la correzione di inizio 2025, è sceso sotto 2.

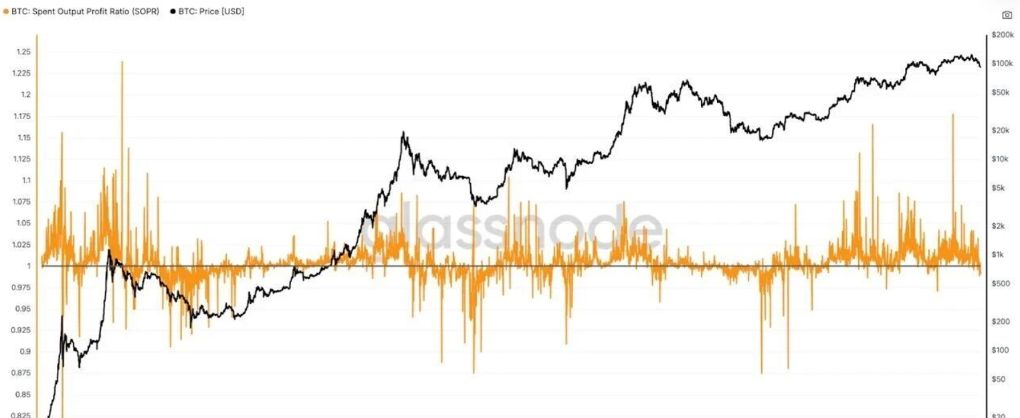

● SOPR può essere semplicemente inteso come prezzo di vendita/prezzo di acquisto. Ciclicamente, SOPR=1 è considerato il confine tra bull e bear market.

● In questo ciclo, durante il bear market del 2022, SOPR è rimasto sotto 1; dal 2023 è salito sopra 1 entrando in una fase di profitti. Nel bull market 2024-2025, questo indicatore è rimasto per lo più sopra 1, in linea con la regola ciclica.

3. La diminuzione dei rialzi sembra inevitabile

Da un altro punto di vista, il picco di ogni ciclo rispetto al precedente è sempre più basso, il che è parte della normale evoluzione del ciclo.

● Dal massimo del 2013 a quello del 2017, il rialzo è stato di circa 20 volte; dal 2017 al 2021, il rialzo si è ridotto a circa 3,5 volte; in questo ciclo, da 69.000 a 125.000 dollari, il rialzo è circa dell’80%.

● Questa diminuzione marginale è il risultato dell’espansione del mercato e della minore spinta dei nuovi capitali, ma non significa che la logica ciclica sia fallita.

III. Tre forze che “deformano” il ciclo

Se il ciclo esiste ancora, perché questa fase è così difficile da interpretare? Perché il ritmo unico dell’halving è ora disturbato da molteplici forze.

1. Impatto strutturale di ETF e capitali istituzionali

Dall’introduzione degli ETF spot su Bitcoin nel 2024, la struttura del mercato è cambiata in modo significativo.

● Gli ETF sono “capitali lenti”: acquistano costantemente durante i rialzi e aumentano le posizioni durante i ribassi. Tuttavia, va notato che nell’ultima settimana i capitali istituzionali sono usciti in massa.

● Gli ETF non solo portano nuovi capitali, ma aumentano la stabilità dei prezzi e il costo medio delle posizioni è circa 89.000 dollari, fornendo un supporto efficace. Questo rende il ritmo del mercato Bitcoin più lento e stabile.

2. Narrazioni frammentate e rotazione accelerata dei trend

● Nell’ultimo bull market (2020–2021), DeFi e NFT hanno fornito una chiara linea di valore, mentre il mercato attuale sembra un insieme di trend frammentati.

● Dalla fine del 2023 all’inizio del 2024, il mercato è stato dominato dagli ETF Bitcoin e dal boom degli inscription, poi dal 2024 sono emerse le narrazioni su Solana e Meme, seguite da Crypto AI, AI Agent, InfoFi, Binance alpha, prediction market e x402 nel 2025.

● La rotazione delle narrazioni è troppo rapida, la durata dei trend è breve, i capitali si spostano ad alta frequenza e manca una configurazione di medio-lungo termine.

3. Rafforzamento della riflessività

● Oltre a ETF, capitali e narrazioni, dobbiamo affrontare un altro fenomeno: il ciclo sta “auto-influenzandosi”, cioè la riflessività. Poiché tutti conoscono la regola dell’halving, molti si posizionano e realizzano profitti in anticipo, anticipando i movimenti del mercato.

● Allo stesso tempo, detentori di ETF, market maker istituzionali e miner regolano le strategie in base al ciclo. Quando il prezzo si avvicina al massimo teorico, molti realizzano profitti in anticipo, anticipando il picco del ciclo.

IV. Come vedono gli esperti il futuro del ciclo

Di fronte all’incertezza del mercato, diversi KOL hanno espresso opinioni diverse; attraverso queste opinioni possiamo comprendere meglio il sentiment attuale.

I ribassisti credono che il ciclo sia morto.

● @BTCdayu ritiene che il ciclo quadriennale non esista più: Bitcoin è passato da essere guidato dall’halving a essere guidato dalle istituzioni, con il peso dei retail destinato a diminuire.

● Il CEO di Bitwise, @HHorsley, ha twittato che il tradizionale modello del “ciclo quadriennale” non è più applicabile, poiché la struttura del mercato crypto è profondamente cambiata. Secondo lui, il mercato è entrato in bear market già sei mesi fa ed è ora nella fase finale.

I rialzisti insistono sulla validità del ciclo.

● @Wolfy_XBT ritiene che il ritmo dell’halving non abbia mai perso efficacia: il bull market si è concluso il 6 ottobre e il mercato è ora nella fase iniziale del bear market. La regola del ciclo quadriennale resta valida; le narrazioni macro e le emozioni di breve termine sono solo rumore.

Le opinioni intermedie ritengono che il ciclo sia deformato.

● @0xSunNFT afferma che il ciclo esiste ancora, sia a livello di halving quadriennale che di trend locali. Ogni ciclo ha una fase di stasi; la chiave è comprendere il ritmo.

● @lanhubiji, in linea con questo articolo, ritiene che il ciclo non sia scomparso, ma sia stato “deformato”. Meme in eccesso, altcoin inefficaci e mercato frammentato richiedono nuovi metodi di analisi ciclica.

● Nella conversazione tra Raoul Pal e Chris Burniske, sono emerse opinioni diverse. Chris Burniske pensa che questo ciclo sia già finito, mentre Raoul Pal ritiene che il ciclo sia ancora in corso.

● Chris Burniske ha sottolineato: “Nel quadro più semplice, se segui il ciclo quadriennale, Bitcoin sta ora formando un top; se credi in questo schema, giusto? Allora ti aspetteresti un minimo tra circa 12 mesi.”

V. Come sopravvivere in un mercato che cambia

Per noi piccoli investitori, la cosa più realistica non è prevedere il ciclo, ma costruire la propria sensibilità di mercato, ad esempio imparando a usare i dati per supportare le decisioni ed evitare le trappole delle emozioni.

1. Non giudicare più bull e bear solo con il “calendario dell’halving”

Oggi i fattori che influenzano il mercato sono molti di più: flussi di capitali ETF, liquidità macro, struttura della leva, posizioni istituzionali, forza delle narrazioni sulle altcoin, pressione di vendita dei miner, tassi dei Treasury USA, cicli azionari, ecc. Il ciclo è ormai un “sistema multivariabile”.

2. Seguire i dati on-chain e i flussi di capitali istituzionali

Impara a leggere indicatori on-chain come MVRV, SOPR, ecc., per capire in quale fase ciclica si trova il mercato. Segui attentamente i flussi di capitali negli ETF: ingressi o deflussi costanti sono un indicatore diretto dell’atteggiamento istituzionale di breve termine.

3. Adotta una strategia “barbell” per bilanciare rischio e rendimento

Per la maggior parte di chi entra ora nel mercato crypto, almeno il 50% del portafoglio dovrebbe essere su Bitcoin, il resto può essere allocato su altri asset. Se il tuo punto di ingresso è ottimo e riesci a uscire prima che l’asset segni nuovi massimi, questo è un tuo vantaggio.

4. Gestisci le emozioni ed evita il FOMO

Chiunque abbia usato la leva è stato danneggiato, soprattutto chi ha fatto leva sui prezzi di Binance, subendo gravi perdite. Il danno maggiore è che la domanda sulle long tail asset era già ferma e gli eventi catastrofici hanno aggravato questa pausa.

VI. Dove va il ciclo di Bitcoin

● I cambiamenti nella struttura di mercato potrebbero essere permanenti. Con il lancio degli ETF Bitcoin e la maggiore partecipazione istituzionale, il mercato è cambiato radicalmente.

Questi cambiamenti includono una maggiore adozione e investimento istituzionale, una maggiore integrazione con i mercati finanziari tradizionali e una maggiore trasparenza normativa nelle principali economie. Questi fattori contribuiscono a un ambiente di mercato più maturo e potenzialmente meno volatile.

● L’impatto dei fattori macro è sempre più evidente. Il mercato crypto ha vissuto forti oscillazioni nell’ultima settimana, con i trader che hanno reagito ai cambiamenti degli indicatori macroeconomici, in particolare alle aspettative sui tassi d’interesse USA.

Quando le minute della Fed sono risultate hawkish, riducendo le aspettative di un taglio dei tassi a dicembre, il mercato crypto ha subito vendite. Quando un funzionario della Fed ha rilasciato commenti inaspettatamente dovish, il sentiment è cambiato quasi immediatamente.

● Il ciclo potrebbe allungarsi, non scomparire. Il noto analista crypto Michaël van de Poppe afferma che il ciclo di Bitcoin e delle altcoin non ha ancora raggiunto il picco: continuerà più a lungo e raggiungerà livelli di prezzo più alti, il tradizionale ciclo quadriennale è ormai storia.

Questa opinione sfida le previsioni cicliche basate sull’halving, suggerendo che la dinamica del mercato sta evolvendo grazie all’adozione istituzionale, ai progressi normativi e ai fattori macroeconomici.

L’analista Benjamin Cowen ha ricordato: “Attenzione, i precedenti death cross hanno segnato i minimi locali del mercato. Ovviamente, quando il ciclo finisce, il rimbalzo dopo il death cross fallisce. Se il ciclo non è ancora finito, il rimbalzo di Bitcoin inizierà la prossima settimana.”

La struttura del mercato è cambiata, i partecipanti sono cambiati, anche il modo in cui si diffonde il sentiment è cambiato. Il vecchio metodo di puntare su bull o bear guardando solo il calendario sta diventando obsoleto: serve leggere il quadro più ampio. Il ciclo non è scomparso, è solo diventato più complesso e serve uno sguardo più sofisticato per riconoscerlo.