ビットコイン価格8月の終値:高層ビルの基礎固めか、それともブルマーケットが一時停止か?

ビットコイン市場は重要な転換点にあり、8月には価格が初めて108,000ドルまで下落し、110,000ドルのレジスタンスに直面しています。過去のデータによると、9月はビットコインが弱含む時期であり、市場のセンチメントは分かれていて、アナリストの短期的な見通しも一致していません。

ビットコイン市場は再び重要な転換点に差し掛かっています。本日9月1日現在、ビットコインの8月の終値は108,000ドル付近となり、これは4月以来初めて月足で下落を記録しました。

現在の恐怖と強欲指数は市場の中立である47まで低下し、個人投資家は月初のビットコインの連続高値更新による熱狂を失い、クジラたちも継続的な下落の中で買い増しか売却かを迷っています。

市場は同時に、歴史的な「9月のジンクス」と新高値突破のテクニカルな強気シグナルとの激しい綱引きに陥っています。このような矛盾と不確実性が9月相場の伏線となっています。

歴史的パターン、9月はビットコインの伝統的な弱含み期

ビットコインが取引され始めて以来、9月は常にパフォーマンスが弱いことで知られています。

ビットコイン月間リターン率

ビットコイン月間リターン率

Coinglassの過去データによると、ビットコインは9月に平均3.77%下落しており、年間で平均リターンがマイナスとなる2つの月のうちの一つです。

データを深く分析すると、過去14年間で10回、9月にビットコインは下落しており、下落確率は71.4%に達します。特に2011年9月には、ビットコインが37.65%暴落し、史上最悪の月間パフォーマンスを記録しました。

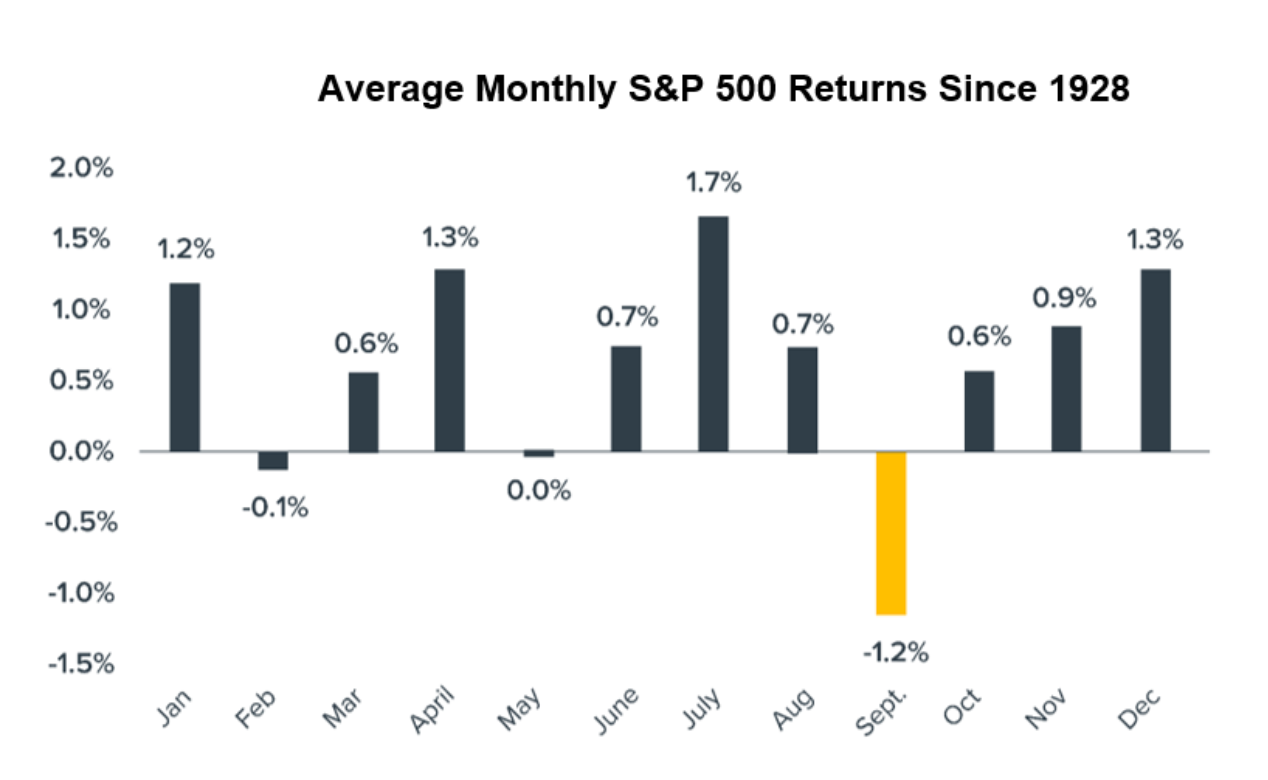

S&P500指数の1928年以降の平均月間リターン率

S&P500指数の1928年以降の平均月間リターン率

伝統的な株式市場にも「9月効果」が存在します。1928年以降、S&P500指数の9月の平均リターンは約-1.2%で、この指数で唯一継続的にマイナスとなる月です。この季節的な弱含みは、ほぼ1世紀にわたり市場を悩ませています。

この規則的な下落の背後には市場メカニズムがあります。ミューチュアルファンドは通常9月に会計年度を終えるため、損失確定のための売却やポートフォリオのリバランスが発生し、市場に大量の売り注文が放出されます。

複数要因、9月の弱さを形成する深層的な理由

「レッドセプテンバー」の形成は偶然ではなく、複数の要因が重なった結果です。

スイスの暗号流動性プロバイダーFinchTradeのアドバイザーYuri Bergは、「このパターンは予測しやすい。SNS上でのネガティブな議論が8月25日頃に急増し、その後48~72時間以内にビットコインの取引所への入金量が増加する」と指摘しています。

流動性の縮小が主要な要因の一つです。夏季休暇が終わり、トレーダーが職場に戻ると、数カ月間流動性が低迷した後でポジションを再評価します。同時に、レイバーデー後は債券発行が急増し、機関投資家の資金が株式やリスク資産から債券などの固定収益商品にシフトします。

FRBの政策不透明感も市場のボラティリティを高めています。FRB連邦公開市場委員会(FOMC)は9月に会合を開き、この政策の不透明感が買い注文を凍結させ、政策の方向性が明確になるまで様子見ムードが広がります。

暗号資産分野では、これらのプレッシャーがさらに増幅されます。ビットコインは24時間365日取引されており、売りが加速しても「サーキットブレーカー」はありません。さらに、全体の時価総額が小さいため、クジラの資金移動の影響を受けやすいのです。

直近の動向、市場は既に疲弊し下落圧力が顕在化

市場は8月末にすでに弱含みの兆候を示していました。8月26日、ビットコインは108,717ドルまで下落し、4日連続で下落しました。イーサリアムも大幅に調整し、4,314ドルまで下落、過去最高値から13%の下落となりました。その後の8月29日、ビットコインは一時的な反発後、再び大幅に下落し最安値107,300ドルを記録し、これらの連続した下落が大規模な清算を引き起こしました。

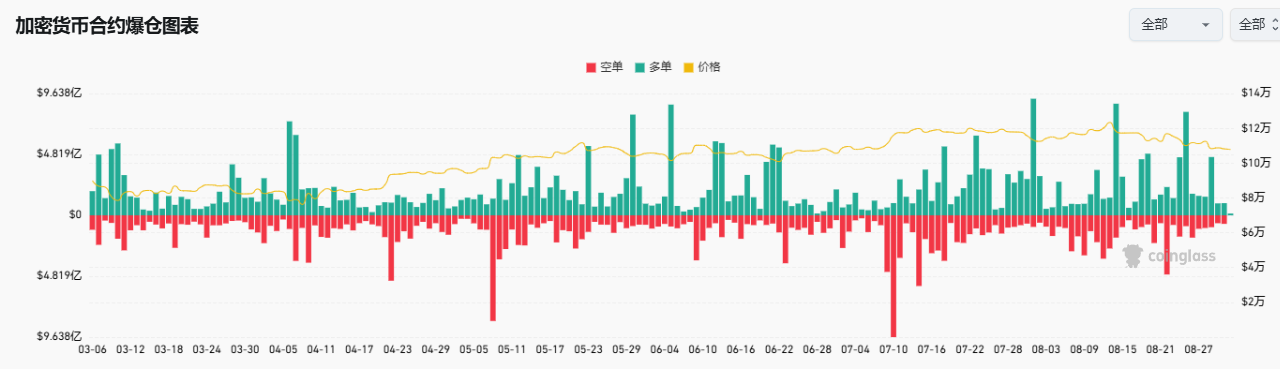

CoinGlassのデータによると、直近1カ月のロングポジションの清算量は1月~7月を大きく上回り、市場の連鎖反応は迅速で、主要アルトコインも全面的に圧力を受けています。

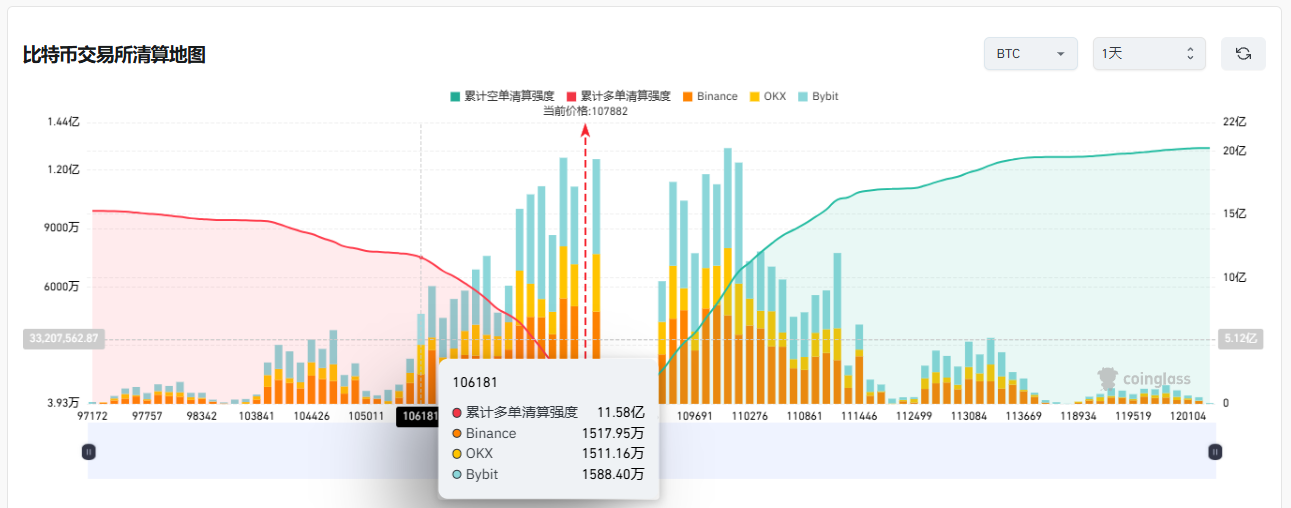

Coinglassのデータによると、ビットコインが106,000ドルまで下落した場合、11億ドル超のロングポジションが清算される可能性があります。

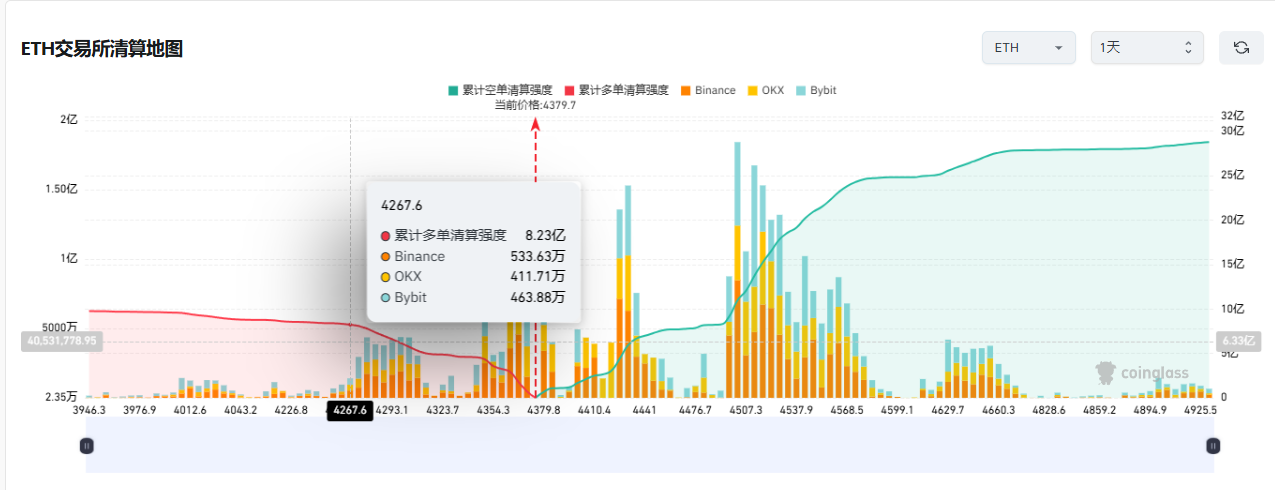

Coinglassのデータによると、イーサリアムが4,260ドルまで下落した場合、8億ドル超のロングポジションが清算される可能性があります。

ETF資金流入の鈍化が弱気圧力をさらに強めています。過去2週間で、ビットコインETFから約15億ドルが流出し、機関投資家の信頼が弱まっていることを示しています。

オンチェーンデータも構造的なシグナルを示しています。Glassnodeは、すべてのビットコイン保有者グループが「集団的に分配フェーズに入った」と指摘しており、この一貫性が市場で広範な売り圧力が発生していることを浮き彫りにしています。

異なる見通し、市場アナリストの意見は分裂

複雑な市場環境を前に、アナリストたちの短期的な見通しは明確に分かれています。

一部のアナリストは、ビットコインが再び100,000ドルの節目をテストする可能性があると考えています。

Dr. Profitは9月に10万ドルを割り込む可能性があり、その後回復する見込みと予測しています。

Doctor Profitはマクロと心理面から悲観的な判断を補足しています。彼は、9月のFRBの利下げは好材料というよりも、不確実性を引き起こす導火線だと考えています。2024年の「ソフトランディング型利下げ」とは異なり、今回は本当の意味での「大きな転換点」になる可能性があります。

しかし、異なる意見を持つアナリストもいます。Rekt Fencerは「ビットコインは今サイクルで10万ドルを割り込まず、再び新高値を更新するだろう」と述べています。

アナリストのRekt Fencerは、ビットコインの2017年のパフォーマンスに基づき、今年「9月の暴落は起こらない」と述べています。

2017年と2025年のチャートを重ねると、ほぼミラーイメージの様相を呈しています。この2つのサイクルでは、ビットコインは8月末に大きく下落し、重要なサポートで踏みとどまった後、反転して上昇しています。

2017年と2015年のBTC/USD日足価格トレンド比較。

2017年と2015年のBTC/USD日足価格トレンド比較。

2017年当時、その再テストはBTC価格が20,000ドルに急騰する前の最後の調整となりました。

現在に戻ると、ビットコインは再び105,000ドルから110,000ドルの数カ月にわたるベース付近を推移しており、この水準が再びパラボリックな上昇の出発点となる可能性があります。

マクロ環境、ドル安が追い風となる可能性

マクロ経済環境の変化がビットコインをサポートする可能性があります。米国経済の減速やFRBの利下げ期待が市場心理に圧力をかける中、為替トレーダーはドルに弱気になり始めています。彼らは今年ドルがさらに8%下落すると予想しており、Donald TrumpによるFRB批判がこの下落を加速させています。

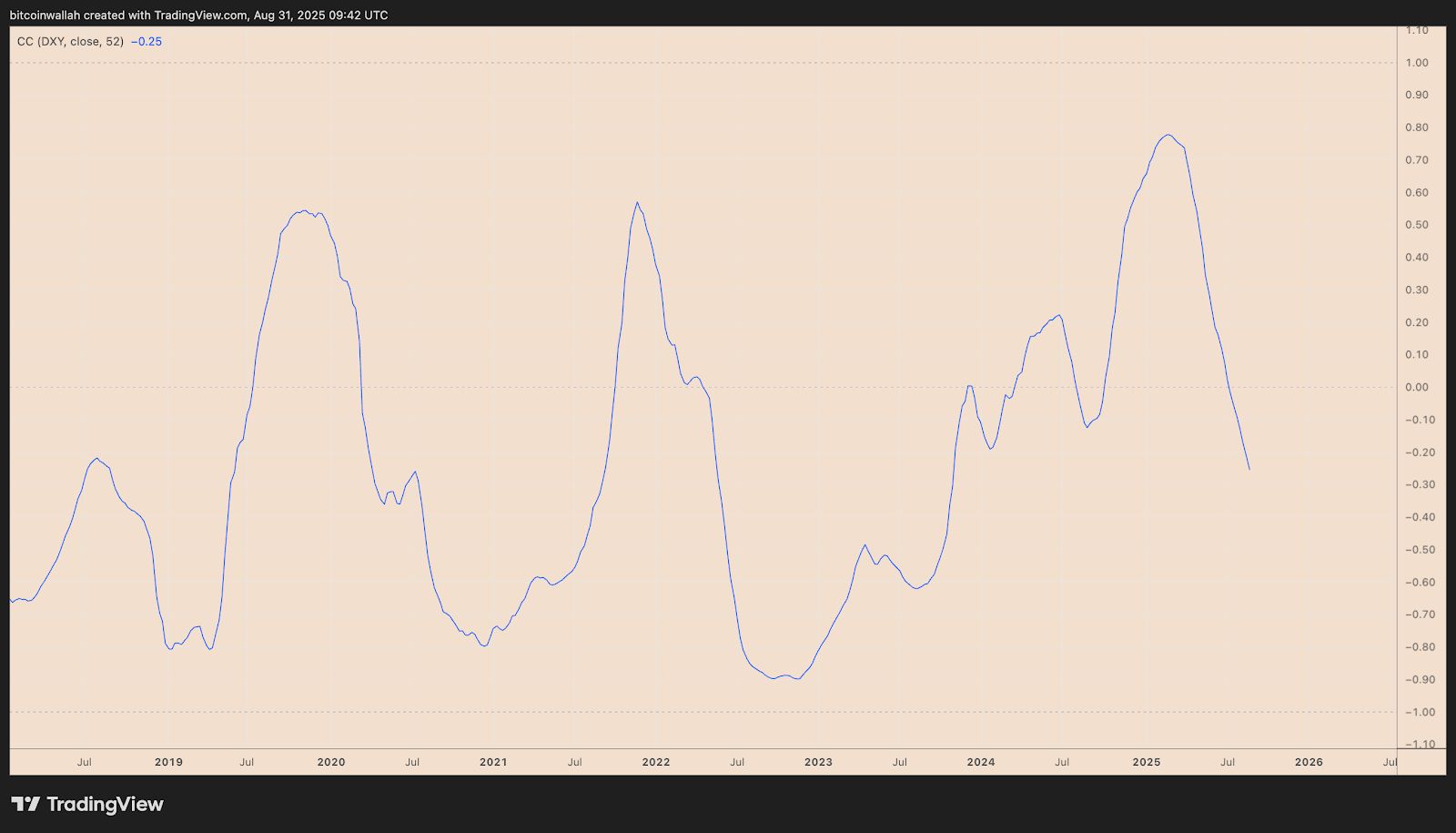

BTC/USDとDXYの52週相関係数。

BTC/USDとDXYの52週相関係数。

直近では、ビットコインとドルインデックス(DXY)の52週相関係数は-0.25まで低下し、過去2年で最低水準となっています。この負の相関関係が強まることで、ドルがさらに下落すればビットコインが上昇する可能性が高まります。

FRBの政策動向は依然として重要な変数です。市場は9月18日の会合でFRBが再び利下げを行うと広く予想しています。しかし、コアインフレ率は依然として3.1%で停滞し、2つの戦争が世界のサプライチェーンを混乱させており、これらの要因が「パーフェクトストーム」を形成しています。

アナリストのAsh Cryptoは「FRBは今年第4四半期に印刷機を再稼働させる」と述べ、「2回の利下げで数千億ドルが暗号資産市場に流入する。私たちはパラボリックな段階に突入し、アルトコイン価格は10倍から50倍に急騰するだろう」と付け加えています。

3つのシナリオ、9月相場の可能な展開パス

現状の市場状況を踏まえ、筆者は3つの可能性のあるシナリオを指摘しています。

急騰前の一時下落——BTCが下落した場合、価格は100,000ドルから104,000ドルまで下落し、過度なレバレッジのロングポジションを一掃する可能性があります。その後、強い反発で130,000ドルまで上昇し、106,000ドル付近のブルマーケットサポートバンド(BSB)が跳躍台となるでしょう。

底堅く推移——一方で、BTCが107,000ドルから110,000ドルのレンジを維持できれば、114,500ドルを素早く回復し上昇に転じる可能性があり、特に利下げが追い風となる場合はその傾向が強まります。

最悪のベアマーケットシグナル——本当のリスクはさらに深い下落です。50週移動平均線(92,000ドルから98,000ドル)まで下落すれば、弱気トレンドへの転換を示唆します。過去の例では、この水準を割り込むとサイクルの天井となっており、2017年や2021年がその例です。

現在、市場では広いレンジでのボックス相場/レンジ相場が最も可能性が高いと見られています。このシナリオでは、強気・弱気材料が交錯し、市場に明確な方向性がなく、買い手と売り手の力が拮抗し、価格は大きなレンジ内で上下動します。

まとめ

過去のデータを見ると、ビットコインは「9月のジンクス」の影からなかなか逃れられないことが分かります。

しかし、テクニカル分析が示す異なる景色にも注目すべきです。100,000ドルから106,000ドルの重要なサポートゾーン、隠れた強気ダイバージェンス、そしてドル安というマクロ環境、これらの要素が重なれば、ビットコインが9月に予想外の反発を見せる可能性もあります。

市場は常に不確実性の中で方向性を探ります。9月はビットコインにとって試練の月かもしれませんが、それは同時にチャンスでもあります——ボラティリティはリスクを意味しますが、それはまた潜在的なリターンも意味します。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ETFが相次いで上場しているのに、コイン価格は下落中。ETFの承認は本当に好材料と言えるのか?

一方でVanguardがbitcoin ETF取引を開始する一方、CoinSharesはXRP、Solana Staking、LitecoinのETF申請を撤回しており、機関投資家の各コインETFに対する姿勢に大きな分化が見られている。

暗号資産市場が活況、Ethereumの上昇とARBコインの潜在力が高まる

要約:米連邦準備制度理事会(Fed)の会�合を前に、暗号資産市場は活発な動きを見せている。Ethereumの堅調なパフォーマンスが幅広い関心を呼んでいる。ARB Coinは、TVLの継続的な成長により今後の可能性を示している。

93,500ドルでの拒否がbitcoinのテクニカルな問題をさらに悪化