利下げの好材料はすでに織り込まれており、ボラティリティの刃がまもなく振り下ろされる!

出典:Web3践行者

原題:利下げが実現、市場の狂喜は今が適切なタイミングか?

東八区 2025年9月18日未明、Federal Reserveは予定通り25ベーシスポイントの利下げを発表し、市場の初期反応は典型的な予想通りであった:米国債利回りは低下し、ドルは弱含み、リスク資産は全面高となった。しかし1時間後、Federal Reserve議長Jerome Powellが記者会見を開き、市場の動きは完全に逆転——ドルインデックスはV字回復、金は歴史的高値から大幅に下落、米国株はまちまちとなり、全体として著しい混乱に陥った。

今回の市場混乱の核心は、25ベーシスポイントの利下げ自体ではない。CME FedWatchツールのデータによると、市場は今回の利下げを96%の確率で織り込んでおり、ほぼ既定路線だった。真の引き金は、金融政策決定の背後で意図的に演出されたが明らかに綻びのある「団結」の表象である。その中で、ホワイトハウスの「特使」Stephen Miranが投じた唯一の反対票は、Federal Reserveが伝統的金融システムの中核機関として標榜する「独立性」という虚像に亀裂を入れ、意外にもBitcoinという非中央集権的資産に新たな価値の裏付けを与えた。

一、「データ依存」からの転換:利下げの必要性ロジック

今回の会議の特殊性を解析する前に、Federal Reserveがこのタイミングで緩和政策を開始した核心的な動機を明確にする必要がある——雇用市場が明確なリスクシグナルを発している。

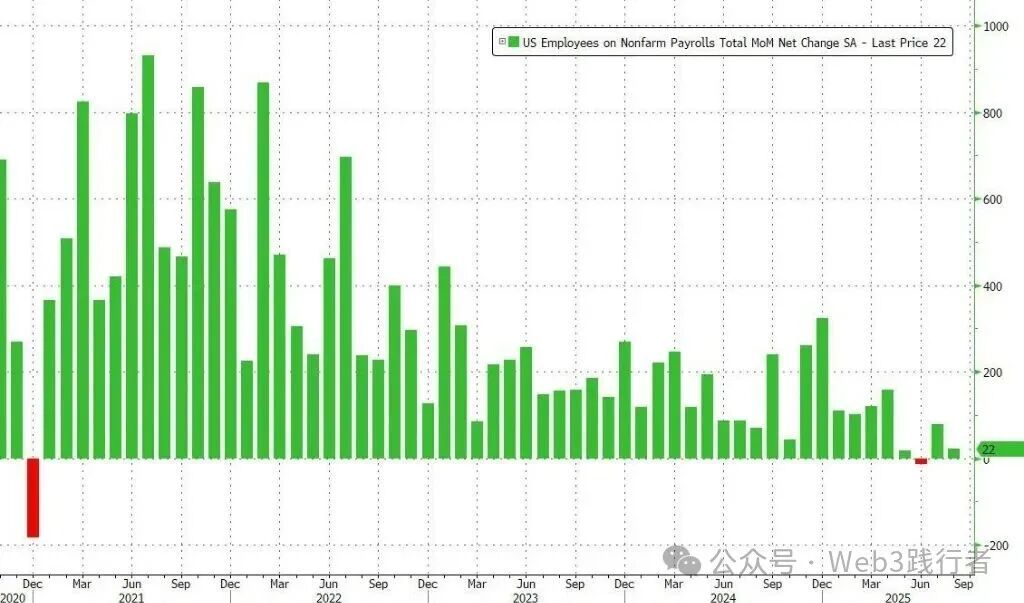

米国労働省のデータによると、2025年8月までの3か月間、米国の月平均非農業部門雇用者数の増加はわずか2.9万人で、2010年以来(パンデミックの影響を除く)最低水準となった。より深刻な雇用指標も圧力を受けている:新規失業保険申請者数は過去4年のピークに達し、長期失業(26週超の失業)者数も2021年11月以来の最高値となった。実際、Powellは2025年8月末のジャクソンホール世界中央銀行年次総会ですでにシグナルを発しており、「雇用市場の下振れリスクが高まっている」と明言した。これはFederal Reserveの政策重心が「インフレ対策」から「完全雇用の維持」へと明確にシフトしたことを示している。

市場は今回の利下げをFederal Reserveの「ハト派転換」の明確な動きと見なしているが、三つの核心的な懸念の存在により、今回の会議の影響は通常の金融政策調整をはるかに超え、市場を複雑な局面へと押し上げた。

二、三つの懸念:政策路線の不確実性と政治的介入

(一)懸念一:分裂したドットプロットと曖昧な利下げ路線

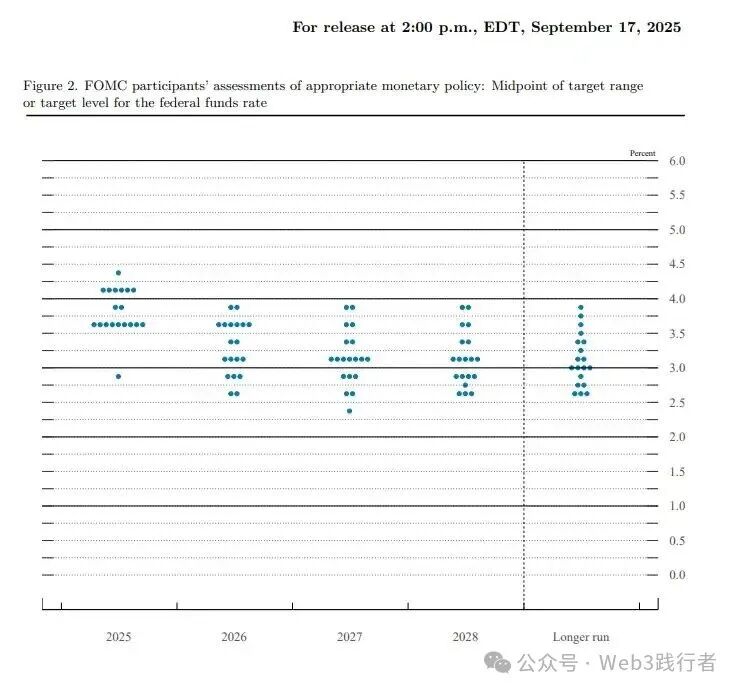

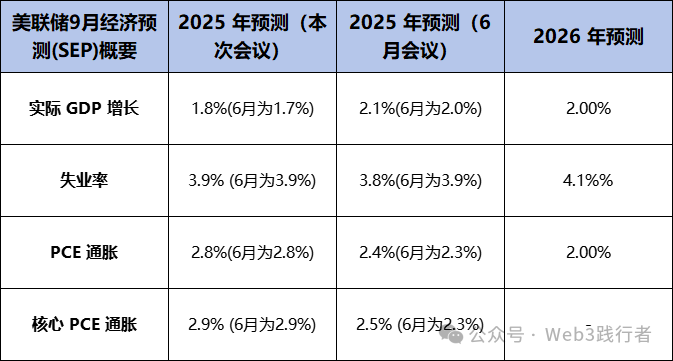

市場の核心的な関心は「年内残りの期間でFederal Reserveがあと何回利下げを行うか」に集中している。25ベーシスポイントの利下げはすでに市場に完全に織り込まれており、今後の金利路線を示す「ドットプロット(Dot Plot)」が重要な指針となっている。表面上は、ドットプロットの中央値はFederal Reserveの政策決定者が2025年内にさらに2回の利下げ、合計50ベーシスポイントの利下げを見込んでいることを示しており、明確な方向性を示しているように見える。

しかし、詳細に分析すると、政策決定層内部には深刻な意見の相違があることが分かる:19人の投票委員のうち9人が年内さらに2回の利下げを支持し、別の9人は最大でもあと1回の利下げを支持、一部の委員はむしろ利上げを主張している。さらに極端なのは、一つの予測(市場はこれがMiranによるものと見ている)が年内に125ベーシスポイントの利下げを提案していることだ。Goldman Sachsのエコノミストは以前、「ドットプロットが2回の利下げを示していても、『政策決定層の意見の相違が小さい』という市場の期待は楽観的すぎる」と警告していた。このように著しく分裂した予測分布は、ドットプロットが政策指針としての有効性を大きく損なっている。

公式な政策シグナルの曖昧さと市場の積極的な織り込みは鮮明な対比をなしている。CME金利先物のデータによると、会議終了後、トレーダーは2025年10月・12月の追加利下げの確率を70%以上に急速に引き上げた。これは今後、市場が二つの可能な路線に直面することを意味する:一つはFederal Reserveが慎重な立場を堅持し、市場の積極的な期待と衝突して新たな市場変動を引き起こすこと、もう一つはFederal Reserveが政治的圧力と市場期待の双方に妥協し、予想を超える緩和サイクルを開始すること。いずれの路線でも、「不確実性」が今後数か月の市場の主旋律となるだろう。

(二)懸念二:Powellの「バランス術」と政策決定の困難

内部の意見の相違と外部からの圧力に直面し、Powellは今回の利下げを「リスク管理型(risk management)オペレーション」と定義した。この表現の核心ロジックは「両端を考慮する」ことにある:内部的には、雇用市場の弱さを認めることで利下げの合理性を支え、外部的にはインフレリスクが依然として存在することを強調し、今後の緩和は慎重に進めることを示唆してホワイトハウスの積極的な圧力に応えた。

しかし、この「八方美人」的なバランス戦略は、かえって市場を「政策解釈の分裂」に陥らせた。Powellが記者会見の終盤で述べたように、「現在、リスクのない政策路線は存在しない」——利下げ幅が大きすぎればインフレ再燃を招き、幅が小さすぎればホワイトハウスの不満を招くという、この核心的な矛盾は解決されていない。

(三)懸念三:前例のない政治的介入とFederal Reserveの独立性危機

今回の会議で最も核心的な潜在リスクは、行政権力による中央銀行の独立性への直接的な侵食——この「部屋の中の象」(明らかだが意図的に回避されている問題)がついに表面化したことである。

TrumpのチーフエコノミストStephen Miranは今回のFOMC会議の前日に正式に就任し、即座に投票権を得た。市場はこれをホワイトハウスが「大幅利下げ」を推進するために取った対策的な人事と広く見ている。同時に、TrumpがFederal Reserve理事Lisa Cookの解任を試みた騒動は裁判所によって一時停止されたが、関連訴訟は進行中である。これらの出来事は偶然ではなく、行政権力が中央銀行の政策決定に直接介入している明確なシグナルであり、Miranが今回の会議で投じた唯一の反対票こそが、その最終的な表れである。

ウォール街がドットプロットの分裂や矛盾する経済予測(利下げしつつ将来のインフレ予測を引き上げる)に悩んでいる一方で、暗号資産市場はそこからより深いマクロストーリーを読み取っている:2009年1月3日、Satoshi NakamotoはBitcoinのジェネシスブロックに「The Times 03/Jan/2009 Chancellor on brink of second bailout for banks」という銘文を残した。その核心的な批判は、中央集権的金融システムが危機時に脆弱でルールが柔軟であることにある。

16年後の今日、Miranの介入はこのシステムへの問いかけを経済面から政治面へと押し上げた——世界で最も重要な中央銀行の金融政策がもはや完全に経済データに基づいておらず、短期的な政治的アジェンダに直接影響されるとき、法定通貨の長期的な信用基盤はすでに弱体化している。それに対し、Bitcoinの「コードが法律」「ルールが権力に先立つ」という特性、2100万枚の固定供給上限、予測可能な発行ペース、単一主体に支配されない非中央集権的属性は、現在のマクロ混乱の中で独特の「確実性のオアシス」を形成している。

三、短期リスク:「靴が落ちた」後の市場の駆け引き

マクロロジックはBitcoinの長期的な価値を支えるものだが、「市場の狂喜を始めるべきかどうか」を判断するには、長期的なストーリーと短期的な取引ロジックを明確に区別する必要がある。今回の利下げ実現後の市場のV字反転は、まさに短期リスクの現実性を浮き彫りにした。

まず、今回の利下げは「過度な期待の実現」である——あるイベントの発生確率が市場で96%まで織り込まれた時、そのイベント自体はもはや新たな好材料とはならず、むしろ投機資金の「利益確定」のタイミングとなり、「噂で買い、ニュースで売る」(Buy the rumor, sell the news)という典型的な市場原則に合致する。次に、Powellの「リスク管理型」表現の曖昧さやドットプロットの深刻な分裂は、「新たな緩和サイクルの開始」という明確なシグナルを市場に伝えられず、これまで先行していた投機的な強気センチメントが挫折した。

Bitcoinの価格動向は市場の迷いをより直感的に示している:2025年9月18日午前2時(UTC+8)に決定が発表された際、市場の初期反応は失望気味で、Bitcoin価格は急速に114,700ドル付近まで下落し、典型的な「ニュースで売る」展開となった。しかし、金や主要米国株が継続的に下落したのとは異なり、Powellの発言が進むにつれて市場はよりハト派的なシグナルを読み取り、BitcoinはすぐにV字回復し、117,000ドルを突破し、伝統的なリスク資産とは異なる動きを見せた。

この現象は、短期的にはBitcoinが依然として市場で「高ベータリスク資産」と分類されており、その価格変動がマクロ流動性の期待と高度に関連していることを示している。したがって、今後短期的には市場の変動がさらに激化する可能性があり、主流の予想に反する雇用データやインフレデータが出れば、暗号資産を含むリスク資産全体が激しい調整を受ける可能性がある。

四、結語:ドットプロットを超えた核心ポイント

総合的に見ると、「利下げ実現が市場の狂喜の始まりを意味するかどうか」は、短期取引と長期価値の二つの視点からそれぞれ答える必要がある:

短期取引の視点からは、答えは否定的である。現在のFederal Reserveの政策路線は不確実性に満ちており、初回利下げの好材料はすでに完全に織り込まれているため、慎重を保ち、変動に警戒することがより理性的な選択である。

長期的な価値投資とマクロストーリーの視点からは、今回の出来事は序章に過ぎない。行政権力による中央銀行の独立性への介入、金融政策決定の矛盾と苦悩のたびに、非中央集権的金融システムへの現実的な裏付けとなり、暗号資産の長期的な価値主張の支えを積み重ねている。予測が分裂し混乱するドットプロットよりも注目すべきは、Federal Reserve内部で繰り広げられている「権力闘争」である——その最終的な結末はドルの信用の行方を決めるだけでなく、次のマクロサイクルにおける暗号資産の核心的な役割を大きく定義することになるだろう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Coinpediaダイジェスト:今週の暗号資産ニュースハイライト|2025年11月29日

QNT価格がフォーリングウェッジを突破:強気の構造は150ドルまで押し上げることができるか?

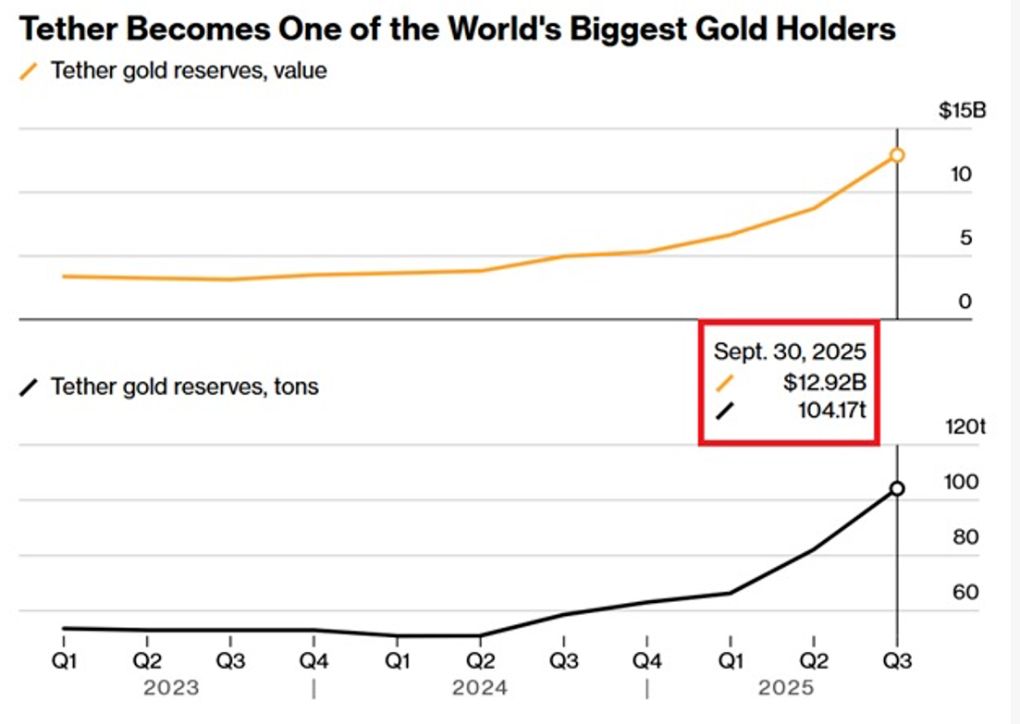

デジタルドルが金を蓄積、Tetherの金庫は驚くべきもの!

暗号資産の大暴落が一時停止:底打ちは近いのか?