DeFiの仕組み

DeFiシステム運用の基本要素:TVLの機能不全、循環的なリターン、借入額、および未知のシステムレバレッジ。

DeFiシステム運用の基本要素:TVLの機能不全、循環収益、借入量と未知のシステムレバレッジ。

執筆:@lakejynch

翻訳:AididiaoJP,Foresight News

DeFiの評価システムはすでに機能不全に陥っており、私たちの多くはそれにすら気づいていません。本日は、この指標がレンディング分野でどのように使われているかを検証します。

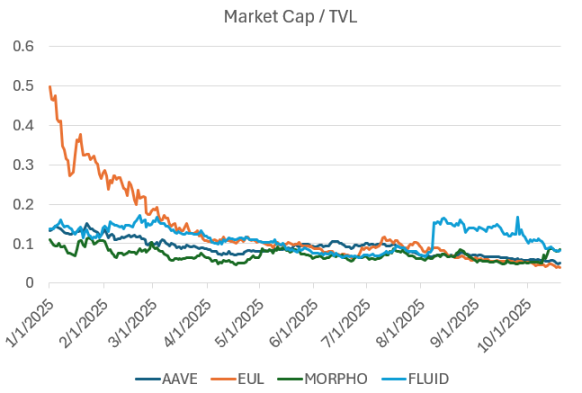

レンディング市場はTVL比率で取引される

TVLはレンディングプロトコルの評価代理指標として使用されています。主要なDeFiレンディングチームの多くと交流した結果、TVLが明らかにするよりも隠していることの方が多いと私たちは考えています。

私たちは表面的な成長の裏側にある、DeFiシステムを本当に動かしている基本要素を探ろうとしています。

以下が私たちの発見です:

TVLはレンディングにとって悪い指標である

2019年、私たちはTVLを評価基準としていました。初期のDeFi(Maker、Compound、Uniswap、Bancorなど)で実験が行われていた時、Scott LewisとDeFi PulseチームがTVL指標を発明し、異なるプロジェクトを比較する方法として使われました。自動化マーケットメーカーしかなかった時代には、TVLは良い指標でした。しかし業界が成熟し、資本効率の最適化(Uniswap v3、Pendle & Looping、Euler、Morpho)が進むにつれて、TVLは比較価値を失い始めました。

言い換えれば、DeFiの運用ロジックは「できるかどうか」から「どれだけうまくできるか」へと変化しました。TVLは前者を追跡しますが、今日私たちは後者を測るためのより良い指標が必要だと明確に認識しています。

TVLがレンディングで抱える問題の一つは、次のことを指している点です:

- 資本の総供給量(借入比率を考慮しない)。もし10億ドルの貸し手資本が預け入れられていれば、プロトコルのTVLは10億ドルと表示されます(借入額がいくらであっても)。

- 資本の総供給量から借入額を差し引いたもの。10億ドルの貸し手資本が預け入れられ、そのうち5億ドルが借り出されていれば、プロトコルのTVLは5億ドルと表示されます。

これがアンダーライターに混乱をもたらします。上記2つの例の間でも、「TVL」は全く異なる資本基盤を指している可能性があります。

さらに、この2つの測定方法にはどちらも欠陥があり、プロトコルの健全性をほとんど明らかにしません。

- 総供給量は、プロトコルが実際にどれだけの貸出を促進したかを示しません。

- 総供給量から借入額を差し引いたものは資本効率を示さず、単に遊休資本を評価するだけです。

有効なレンディングプロトコルは、貸し手と借り手を効率的かつ大規模にマッチングできるものですが、既存のTVL定義ではこのダイナミクスを捉えることができません。

良く言えば、TVLはアンダーライターに「規模の大きさ」のおおよその値しか与えません。

レンディングプラットフォームは過去、主にレバレッジ取引とリスクエクスポージャー管理に使われていた

しかし、これはすでに変わりました。

レンディング市場は歴史的にレバレッジロング/ショートのリスクエクスポージャーに使われてきましたが、Hyperliquidの登場により、KYC不要で(決して無視できないが)カウンターパーティリスクを低減したパーペチュアル取引所が提供され、パーペチュアル契約が広く使われ、方向性の見解を表現するより良いツールとみなされています。

レンディング市場はまた、格付けが低い可能性のある資産を追加しない傾向があります。しかし、パーペチュアルDEXはこれらの資産をいかに早く上場できるかを競っています。トレーダーにとって、手動でレバレッジを回す必要がなく、より早く新しい資産にアクセスできることは、ユーザー体験の大きな改善です。

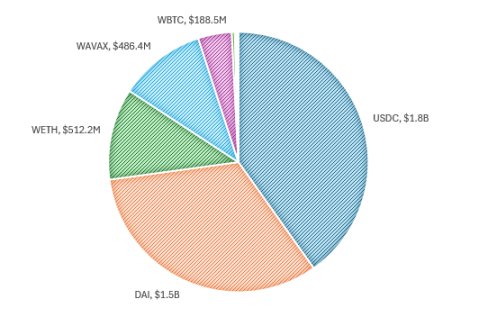

比較例として、Aaveの初期、つまり前回サイクルの終わり頃の主流資産を見てみましょう。

Aaveのトップ資産、2022年4月26日

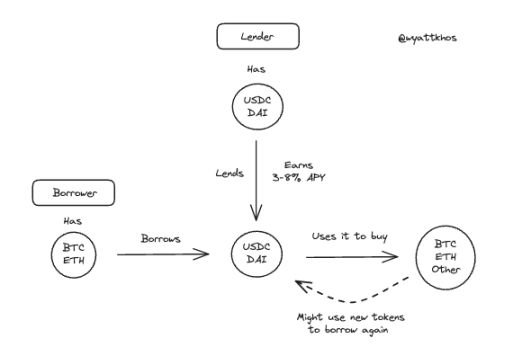

当時のユーザーモデルは非常にシンプルでした。貸し手はステーブルコイン(主にUSDCとDAI)を提供し、年率3~8%の利回りを得ていました(市場状況による)。一方、借り手はBTCやETHなどのブルーチップ資産を担保として預け、ステーブルコインを借り入れ、リスクエクスポージャーを維持しつつ資金を他で再運用したり、レバレッジをかけて同じ資産をさらに購入したりしていました。

初期の典型的なAaveユーザーフロー

このモデルは今も存在しますが、現在ではそれほど主流ではありません。パーペチュアル契約は担保ベースのロング/ショートのより競争力のある、あるいはより良い方法となり、レンディング市場は他の用途へとシフトしています。

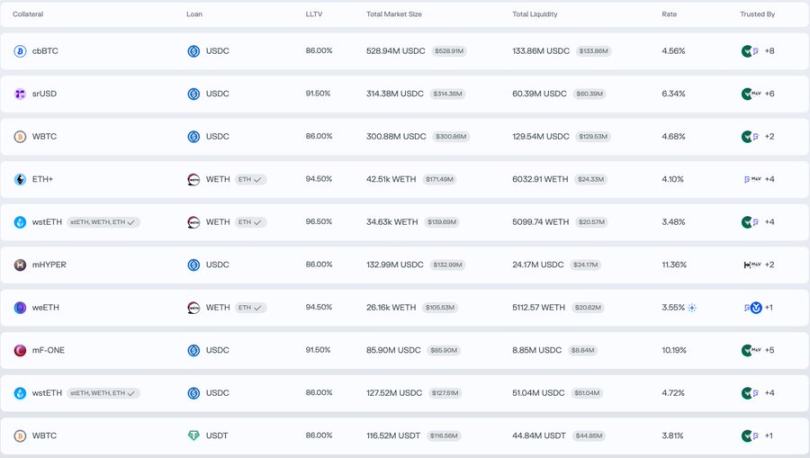

今日のレンディング市場の利用方法を理解するには、Morphoの主要市場を見ると参考になります。大規模なBTC市場(cbBTCとWBTC)を除き、トップの取引ペアは、方向性レバレッジよりも、利回りや流動性の最適化に関する異なる活動パターンを示しています:

- ETH+を預け入れ、WETHを借りる

- wstETHを預け入れ、WETHを借りる

- mHYPERを預け入れ、USDCを借りる

- mF-ONEを預け入れ、USDCを借りる

これにより、私たちは次のことを理解できます...

利回り循環が現在のDeFiレンディング市場の主なユースケースである

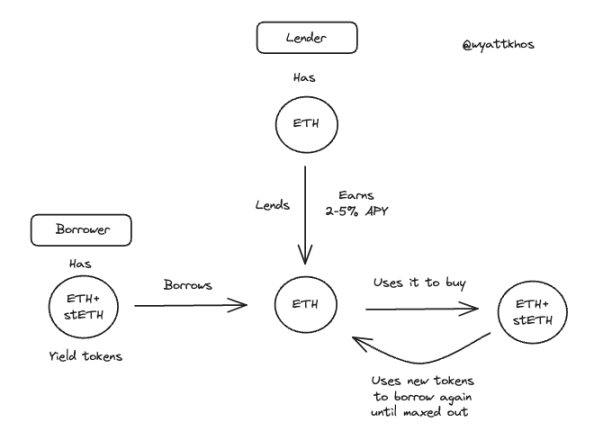

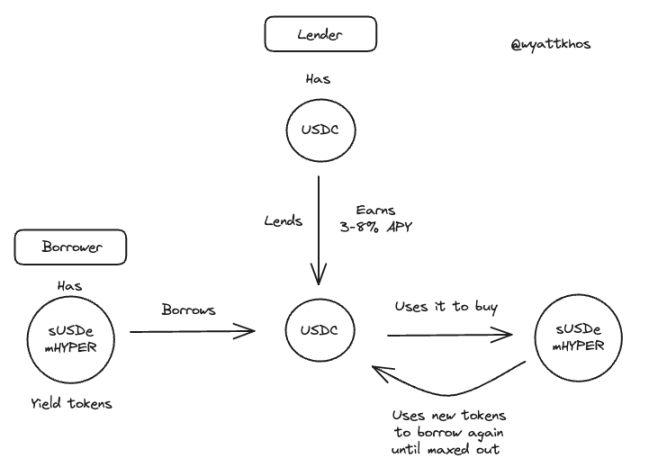

上記のMorphoの例では、ユーザーは利回りを生む資産を預け入れ、利回りを生まない対応資産を借り、借りた資金で元の利回り資産をさらに購入し、このプロセスを繰り返してリターンを拡大しています。

以下は、現在進行中の循環取引のいくつかの例です。

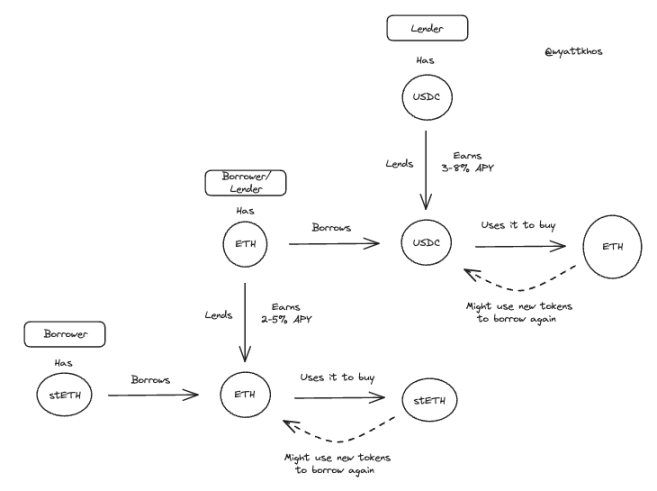

ETH - stETH循環取引

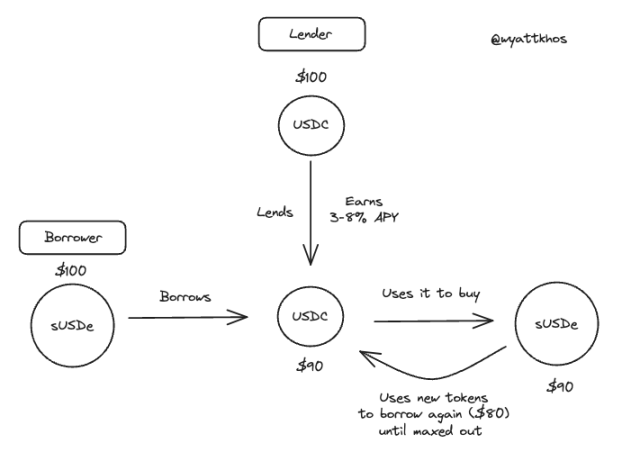

sUSDe/mHYPER - USDC循環取引

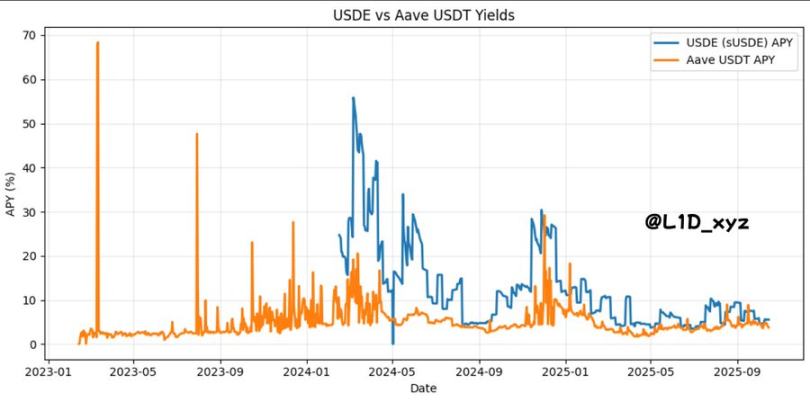

EthenaのUSDeは、最近の利回り循環戦略の急増の重要な要因です。この現在広く使われている取引は主にAaveとPendleに依存していますが、他の利回り資産でも再現可能です。この戦略の持続性は、基礎となる利回りの質と安定性に直接依存します。@shaundadevensは8月にこの市場行動を素晴らしく説明したツイートをしています。

これらの循環戦略は通常、3つの要素を組み合わせています:

- 利回りを生む「ステーブルコイン」

- Pendle(利回り分離用)

- レバレッジ用のレンディング市場

しかし、2つの重要な制約がこの取引の規模を制限しています。

1 一般資産の流動性

借り入れ可能な十分なステーブルコイン流動性が必要です。

2 戦略の利回りが借入金利を上回る必要がある

借入コストが基礎利回りに近づくか上回ると、この戦略は崩壊します。したがって、新しい循環戦略はUSDeを上回る利回りを生み出す必要があります。なぜなら、下のグラフが示すように、USDe利回りは実質的にDeFiの資本コスト、すなわちリスクフリー金利となっているからです。同様に、ETHのリスクフリー金利は最も信頼できるETH利回り(通常はステーキング報酬)を追跡します。

これらの相互に関連する金利がDeFiの設計空間に与える影響は過小評価すべきではありません。

言い換えれば、これを受け入れがたい方もいるかもしれませんが、現時点ではUSDe利回りを私たちの業界の国債利回りと見なすことができます。

ここには確かに詩的なものがあります。私たちのデジタル国家は投機の上に築かれているため、私たち版の国債利回りは投機の代理であり、ベーシス取引の高い利益から生まれるのは理にかなっています。

レンディングプロトコルが十分な「一般資産」(USDC、USDT、DAIなどのステーブルコインやETH、wBTCなどの基礎資産)供給を維持できる限り、循環戦略はTVLの急速な拡大を実現できます。

これが、TVLをレンディングプロトコルの指標とする際の問題につながります。借り手はある資産を預けて担保にし、借り入れた資金を再度預け入れ、ローン・トゥ・バリュー比率の制限に従ってこの循環を5~10回繰り返すことが一般的です。その結果、TVLデータは誇張されます:プロトコルは元の貸し手資本、借り手の初期預け入れ、循環中の各再預け入れをすべて計上します。

sUSDe - USDC循環取引(100ドル例)

この場合、取引が発生する前は、借り手がレンディングプロトコルに預け入れた100ドルはTVLとして100ドルとカウントされます。

しかし、取引が発生し、借り手が預け入れた100ドルを循環利用した後、TVLは次のようになります:

TVLはプラットフォーム上の供給量の代理指標ですが、供給量自体は良い指標ではありません。むしろ本当に重要なのは:

借入量と一般資産の供給量がレンディング市場の成功を測る最良の方法である

資産が借り出されていなければ、その供給は収益を生みません。借り出されて初めて収益を生みます。

アンダーライターの仕事は、ビジネスの収益ドライバーとそのボトルネックを理解することです。レンディング市場では、借入が発起手数料やサービス手数料を通じてビジネスを駆動し、一般資産の供給がそのボトルネックとなります。

より多くの一般資産、特により多くのステーブルコインがレンディング市場の成功の核心指標です。

「もし今日2億ドルの新しいUSDCを受け取ったら、明日にはすべて借り出されているだろう」

したがって、主にUSDC、次いでETHやステーキング利回りを持つ大型資産の深い供給が、レンディング市場がユーザーに提供できる主な価値であり、彼らが追求するものです。より多くのステーブルコインがあれば、より多くの循環が可能になり、より多くの活動が生まれ、より多くの手数料が発生します。レンディング市場がより多くの一般資産を引き付けることができれば、より多くの借入/貸出マッチングを生み出し、より多くのユーザーを引き付け、より多くの収益を得ることができます。

逆に、ロングテール資産はレンディング市場にほとんど寄与せず、複雑な仕組みにリスクを追加するだけです。これらの資産は手数料に敏感でないユーザーを引き付けるかもしれませんが、タダ飯はありません。

彼らはどのようにしてより多くの一般資産を引き付けるのでしょうか?

より良い流通と、これら一般資産のより高い利回りです。

何が一般資産のより高い利回りを生み出すのでしょうか?

それは再び、借り手がどこで利回りを得ているか、市場で認識されている「安全」な利回りがいくらかに戻ります。

多くの現代レンディング市場では、借り手が担保として預け入れた資産(例:USDCを借りるために預け入れたsUSDe)は、その後他のユーザーが借りるための貸出資本としても利用できます。担保資産が何かによって、それが他のユーザーにとって一般的に有用(例:ETHの場合)か、そうでないか(例:stETHの場合)が決まります。

例えばEulerでは、一般的なステーブルコイン(RLUSD、USDC)の利用率は非常に高い一方、ロングテールの利回り派生資産はほとんど借りられていません。

もしレンディング市場にロングテールトークンが多すぎ、一般資産が相対的に少ない場合、それは利用可能な資産が全体的に少ないことを示し、マイニングやインセンティブ付き遊休流動性が存在する可能性を示唆します。

では、プロトコルはどのようにして供給と借入資産、そしてそれらが志向する取引においてより効率的になれるのでしょうか?

資産をリンクさせる(再担保化)は有用である

レンディング市場にとって、特定の取引ペアは他のペアよりも有用、あるいは「より収益性が高い」です。いくつかの例を挙げて説明します。

ユーザー1がstETH(ステーキングされたETH)を預け入れ、ETHを借りてさらにstETHを購入するケースを考えます。これは非常に良い取引で、ユーザーがstETH報酬より低い金利でETHを借りられるなら実行すべきです。しかし、他のユーザーがユーザー1が供給しているstETHを借りたいとは思わないでしょう。これはレンディングプロトコルにとって悪くないビジネスですが、この例ではチェーンはここで終わります。

または、ユーザー2がETHを預け入れ、USDCを借りてさらにETHを購入する場合。この例はレンディングプロトコルにとってより収益性が高いです。なぜなら、ユーザー1の取引全体がユーザー2の預け入れたETHで完結できるからです。つまり、ユーザー2の行動が追加の循環取引のためのETHを提供します。一般資産が希少な世界では、こう考えられます:ユーザー2の行動により、レンディングプロトコルは2つの完全な循環取引を促進でき、ユーザー1の行動では1つだけです。

ユーザー1と2の模範的なレンディングフロー

これこそが「資本効率」と利用率を本当に駆動する要素です。全体として、プロトコルが一般資産間でより多くの活動を生み出せれば、BTCを預けてUSDCを借りる、ETHを預けてUSDCを借りるなど、これらは非常に価値があり、その上でより多くの活動を支えることができます。

ほとんど特定できないシステムレバレッジ、これは危険である

まとめると、おそらく最も懸念すべき発見は、すべての借入、リンク、循環が絡み合う中で、システム全体でどれだけのレバレッジが使われているかを特定するのが非常に難しいということです。

例えば、あるプロトコルに10億ドルのstETHがあり、ローン・トゥ・バリュー比率が75%に設定されている場合。それは5億ドルの初期預け入れと5億ドルの借入でしょうか?3億ドルの初期預け入れと7億ドルの借入でしょうか?どう判断すればよいか良い答えはなく、大規模な清算や市場全体の低迷で人々が資産を引き出す場合、どれだけが清算されるかは推測するしかありません。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

レポート:Cysic Networkプロジェクト詳細&CYS時価総額分析

ウォール街30年の経験から解読:競馬、ポーカー、そしてbitcoinの非対称なチャンス

競馬のレース、一冊のポーカーブック、そして三人の伝説的な投資家の知恵が、私のキャリアの中で最も過小評価されていたベットのチャンスを見つけさせてくれました。

FRBが再利下げ:内部対立が顕著に、3票の反対は過去6年で初

今回の決定は、米連邦準備制度内で異例の意見の相違が浮き彫りとなったものであり、2019年以来初めて3票の反対が出ました。

Antalphaは、Bitcoin MENA 2025で業界リーダーとの「ビットコイン支援型デジタルバンク」ビジョンへの高い一致を強調

Antalphaは戦略方向を確認し、bitcoinを基盤準備資産とする将来性について述べた。