恐怖にヘッジされた市場

Bitcoinは主要なコストベース水準を下回って取引されており、需要の枯渇とモメンタムの低下を示しています。長期保有者は強気相場で売却しており、オプション市場ではプット需要の増加とボラティリティの上昇により、防御的な姿勢が見られ、持続的な回復前の慎重な局面となっています。

抜粋

Bitcoinは主要なコストベース水準を下回って取引されており、需要の枯渇と勢いの減退を示唆しています。長期保有者は強気相場で売却しており、オプション市場は防御的な姿勢に転じ、プット需要の増加と高いボラティリティが見られ、持続的な回復前の慎重な局面を示しています。

要約

- Bitcoinは短期保有者のコストベースおよび0.85分位点を下回って取引されており、勢いの減退と市場疲労の拡大を示唆しています。これらの水準を繰り返し回復できないことで、より長い調整局面に入るリスクが高まっています。

- 長期保有者は7月以降売却を加速しており、現在は22K BTC/日を超えています。これは持続的な利益確定を示し、市場の安定性に引き続き圧力をかけています。

- オープンインタレストは新たな過去最高値に達しましたが、トレーダーはコールよりもプットを好むため、センチメントは弱気に傾いています。短期的な上昇は楽観ではなくヘッジで対応されています。

- インプライド・ボラティリティは高止まりし、リアライズド・ボラティリティも追いついてきており、静かな低ボラティリティ局面は終わりました。ディーラーのショートガンマポジションは下落を増幅し、上昇を抑制しています。

- オンチェーンおよびオプションデータの両方が慎重で移行期的な局面を示唆しています。市場回復は現物需要の再燃とボラティリティの緩和にかかっています。

Bitcoinは最近の過去最高値から徐々に離れ、短期保有者のコストベースである$113.1kを下回って安定しています。歴史的に、この構造は中期的な弱気局面の始まりを示すことが多く、弱い投資家が投げ売りを始める傾向があります。

本レポートでは、市場の現在の収益性を評価し、長期保有者の売却規模と持続性を調査し、最後にオプション市場のセンチメントを評価して、今回の調整が健全なコンソリデーションなのか、さらなる疲弊の前兆なのかを判断します。

オンチェーンインサイト

確信のテスト

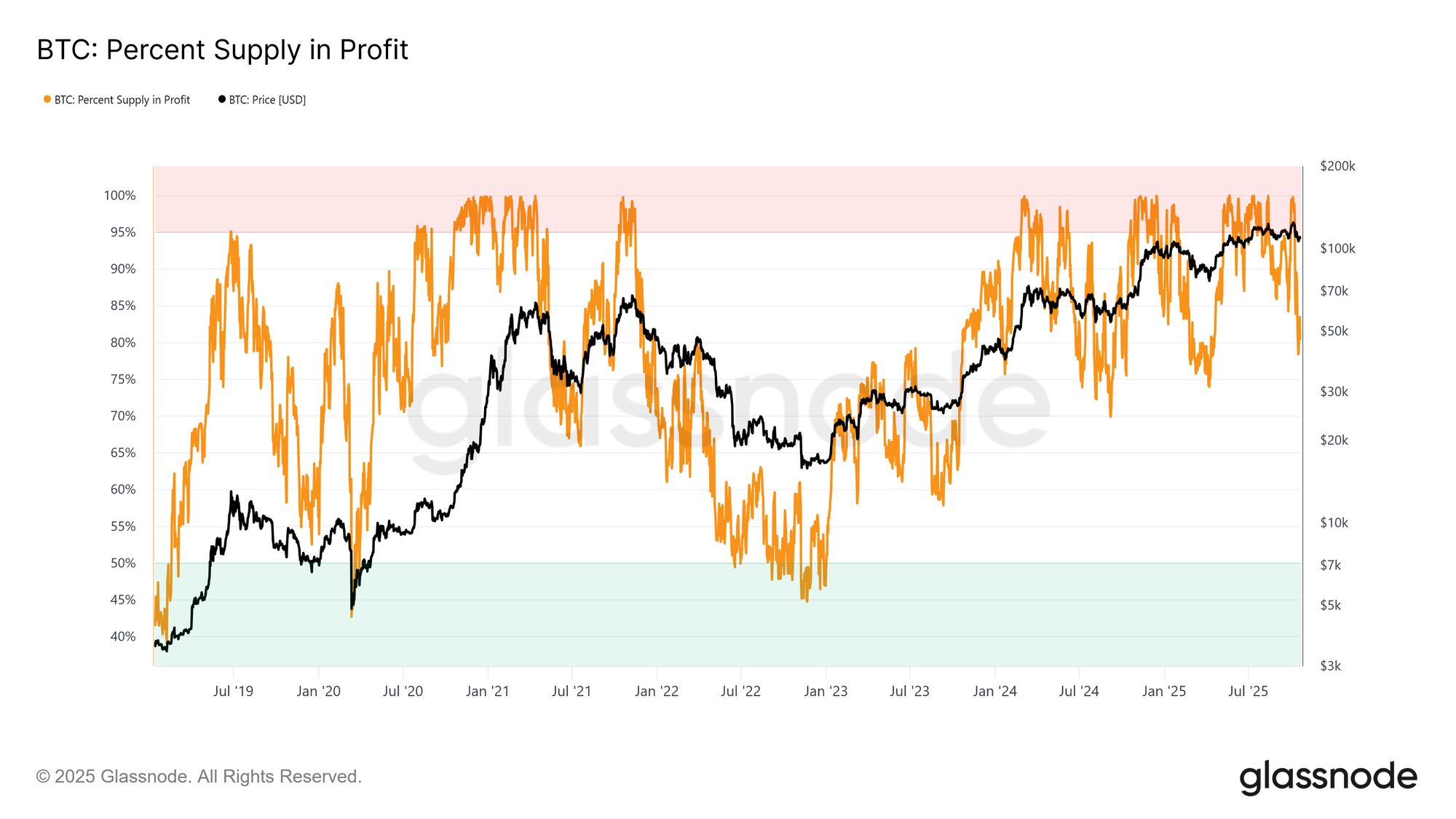

短期保有者のコストベース付近での取引は、最近の高値付近で購入した投資家の確信を試す重要な局面です。歴史的に、新たなATH後にこの水準を下回ると、利益状態の供給割合(Percent of Supply in Profit)は約85%まで低下し、15%以上の供給が損失状態となることを意味します。

現在、このパターンは今サイクルで3回目となります。Bitcoinが~113.1kを回復できない場合、より深い収縮がより多くの供給を損失状態に追い込み、最近の買い手のストレスを増幅させ、市場全体の大規模な投げ売りの舞台となる可能性があります。

Live Chart

Live Chart 重要な閾値

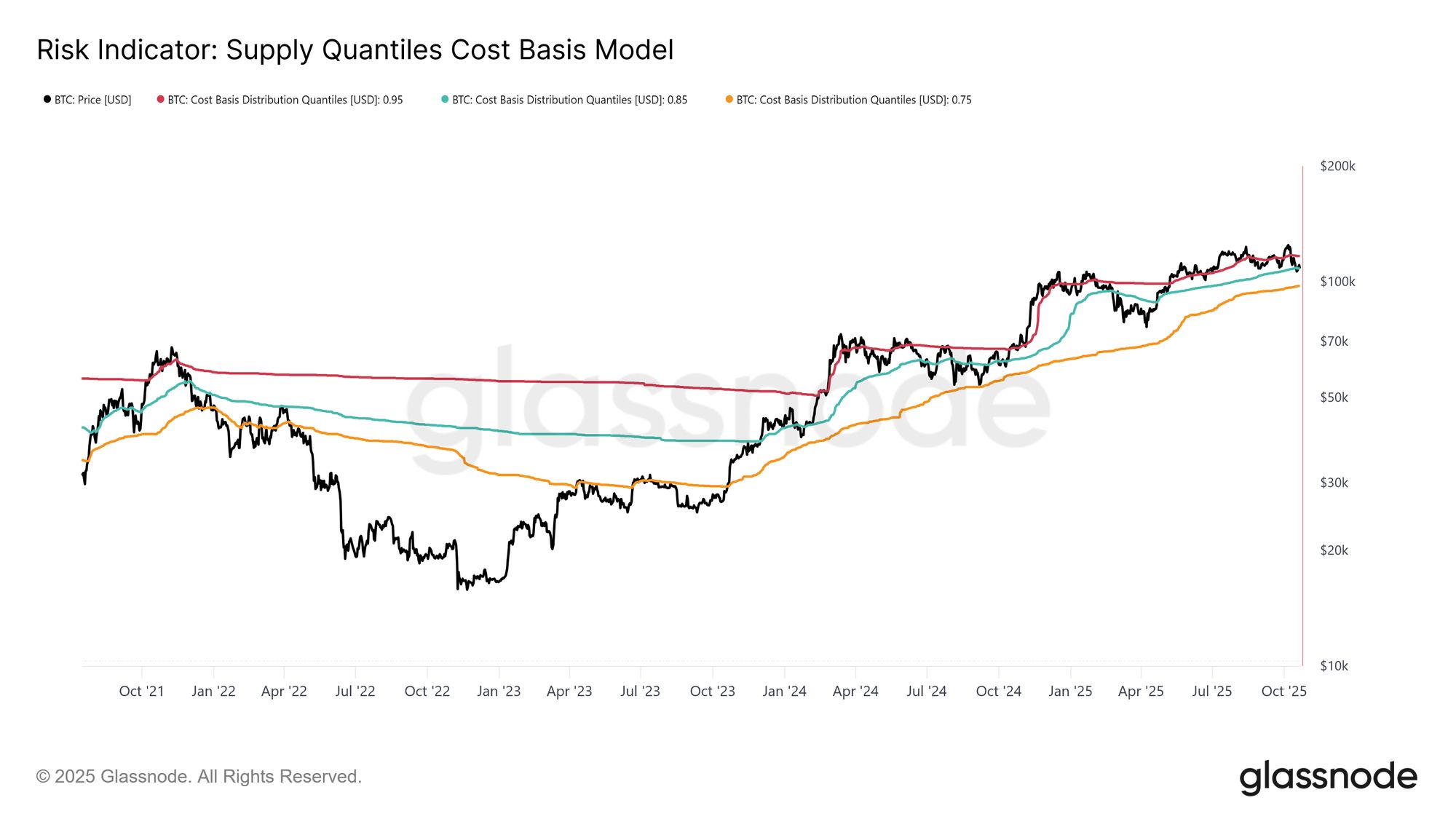

この構造をさらに文脈化するためには、短期保有者のコストベースを回復することが強気局面維持にとってなぜ重要なのかを理解する必要があります。Supply Quantile Cost Basisモデルは、0.95、0.85、0.75分位点をマッピングし、それぞれ5%、15%、25%の供給が損失状態にある水準を示します。

現在、Bitcoinは短期保有者のコストベース($113.1k)だけでなく、0.85分位点である$108.6kも下回って推移しています。歴史的に、この閾値を維持できない場合、市場構造の弱さを示し、より深い調整(現在$97.5k付近の0.75分位点)に先行することが多いです。

Live Chart

Live Chart 需要の枯渇

短期保有者のコストベースおよび0.85分位点を今サイクルで3度下回ったことは、構造的な懸念を高めます。マクロ的な観点から、繰り返される需要の枯渇は、市場が力を取り戻すためにより長い調整局面を必要とする可能性を示唆します。

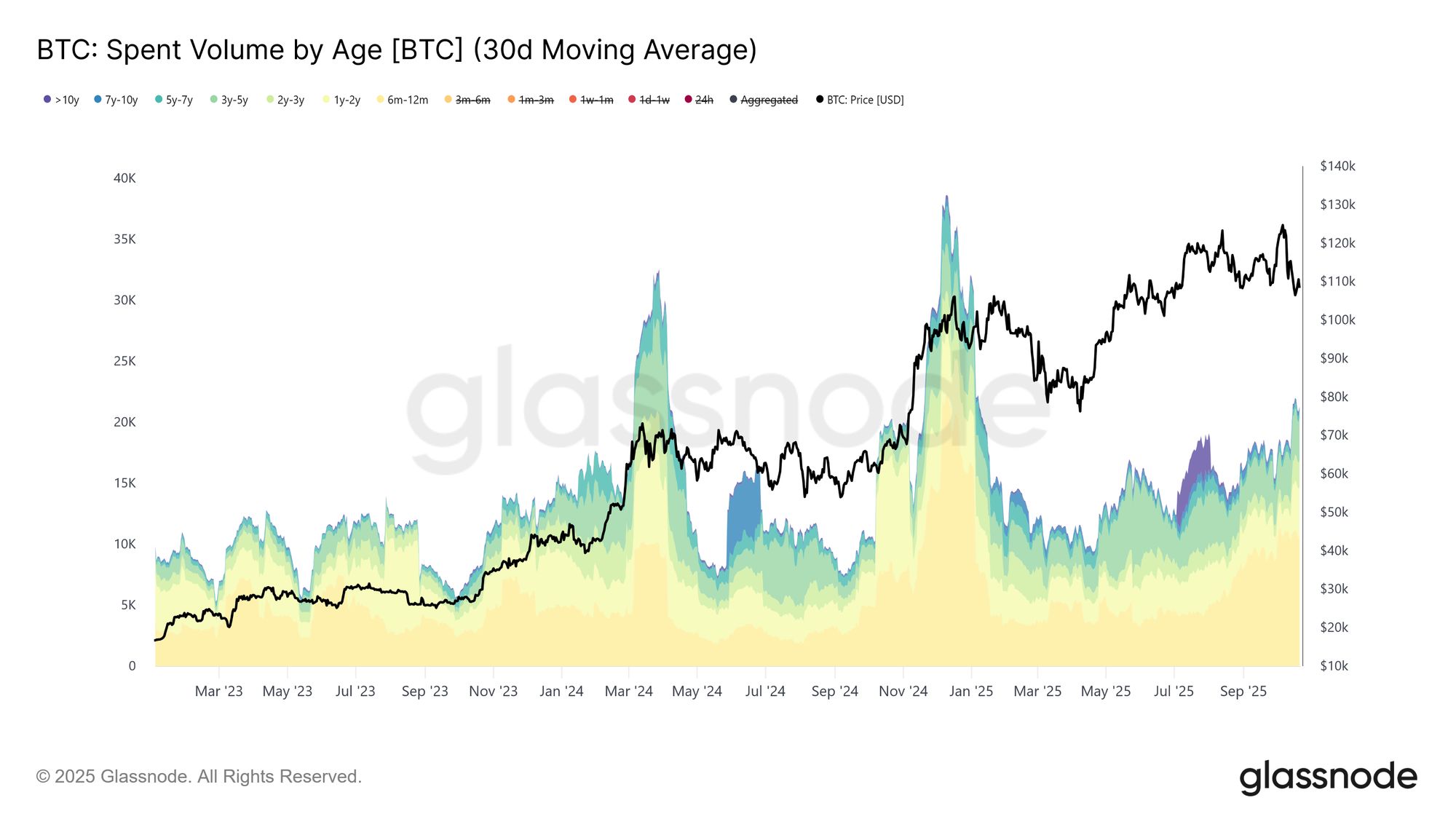

この枯渇は、長期保有者の売却量を見るとより明確になります。2025年7月の市場ピーク以降、長期保有者は売却を着実に増やしており、30日SMAは10K BTC(基準値)から22K BTC/日を超えるまで上昇しています。このような持続的な分配は、経験豊富な投資家による利益確定圧力を示し、市場の現在の脆弱性の主因となっています。

Live Chart

Live Chart 需要枯渇による長期的な弱気局面のリスクを評価した後、次はオプション市場に目を向け、短期的なセンチメントと不確実性の高まりの中で投機家がどのようにポジションを取っているかを見ていきます。

オフチェーンインサイト

オープンインタレストの上昇

Bitcoinオプションのオープンインタレストは新たな過去最高値に達し、拡大を続けており、市場行動の構造的な進化を示しています。現物売却ではなく、投資家はますますオプションを使ってエクスポージャーをヘッジしたり、ボラティリティに投機したりしています。このシフトは現物市場での直接的な売り圧力を減らしますが、ディーラーのヘッジ活動によって短期的なボラティリティを増幅させます。

オープンインタレストが増加するにつれ、価格変動は先物やパーペチュアル市場でのデルタ・ガンマ主導のフローから発生しやすくなります。これらのダイナミクスを理解することが重要になっており、オプションのポジショニングが短期的な市場動向を形成し、マクロやオンチェーンの要因への反応を増幅する主要な役割を担っています。

Live Chart

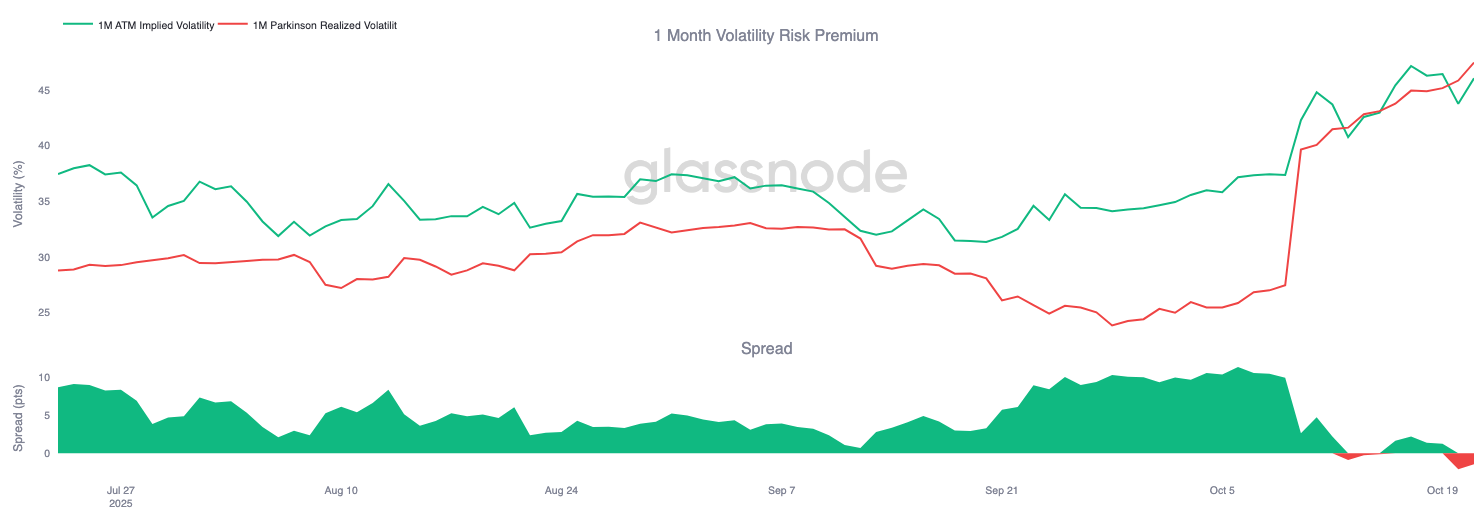

Live Chart ボラティリティ体制の変化

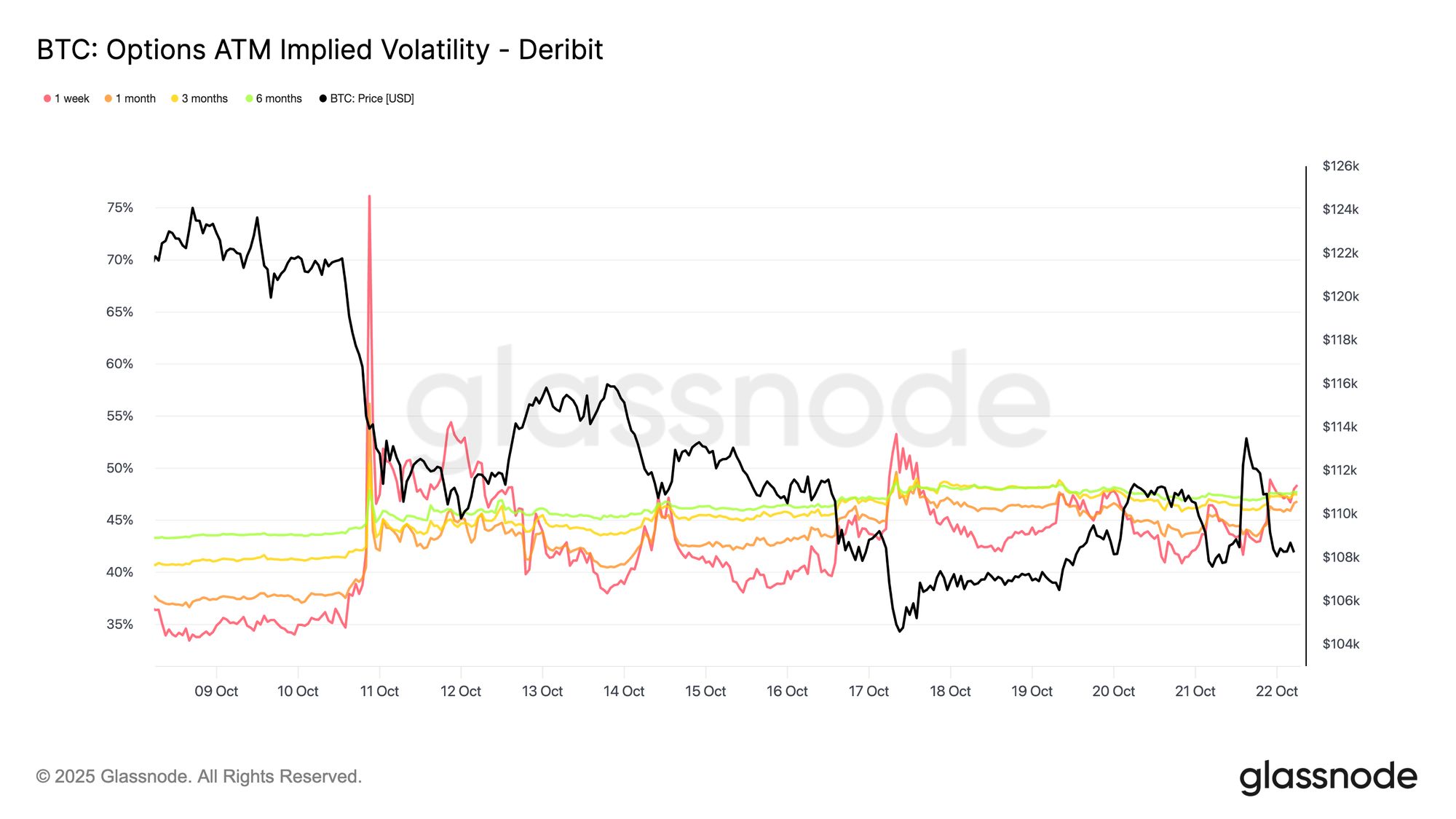

10日の清算イベント以降、ボラティリティの状況は明らかに変化しました。インプライド・ボラティリティ(IV)は現在、満期を問わず48付近で推移しており、2週間前の36–43と比べて上昇しています。市場はショックを完全には消化しておらず、マーケットメイカーは慎重な姿勢を保ち、安易にボラティリティを売っていません。

30日リアライズド・ボラティリティは44.1%、10日リアライズドは27.9%です。リアライズド・ボラティリティが徐々に落ち着くにつれ、IVも追随し、今後数週間で正常化することが期待されます。現時点ではボラティリティは高止まりしていますが、これは持続的な高ボラ局面の始まりというより短期的な再評価に見えます。

Live Chart

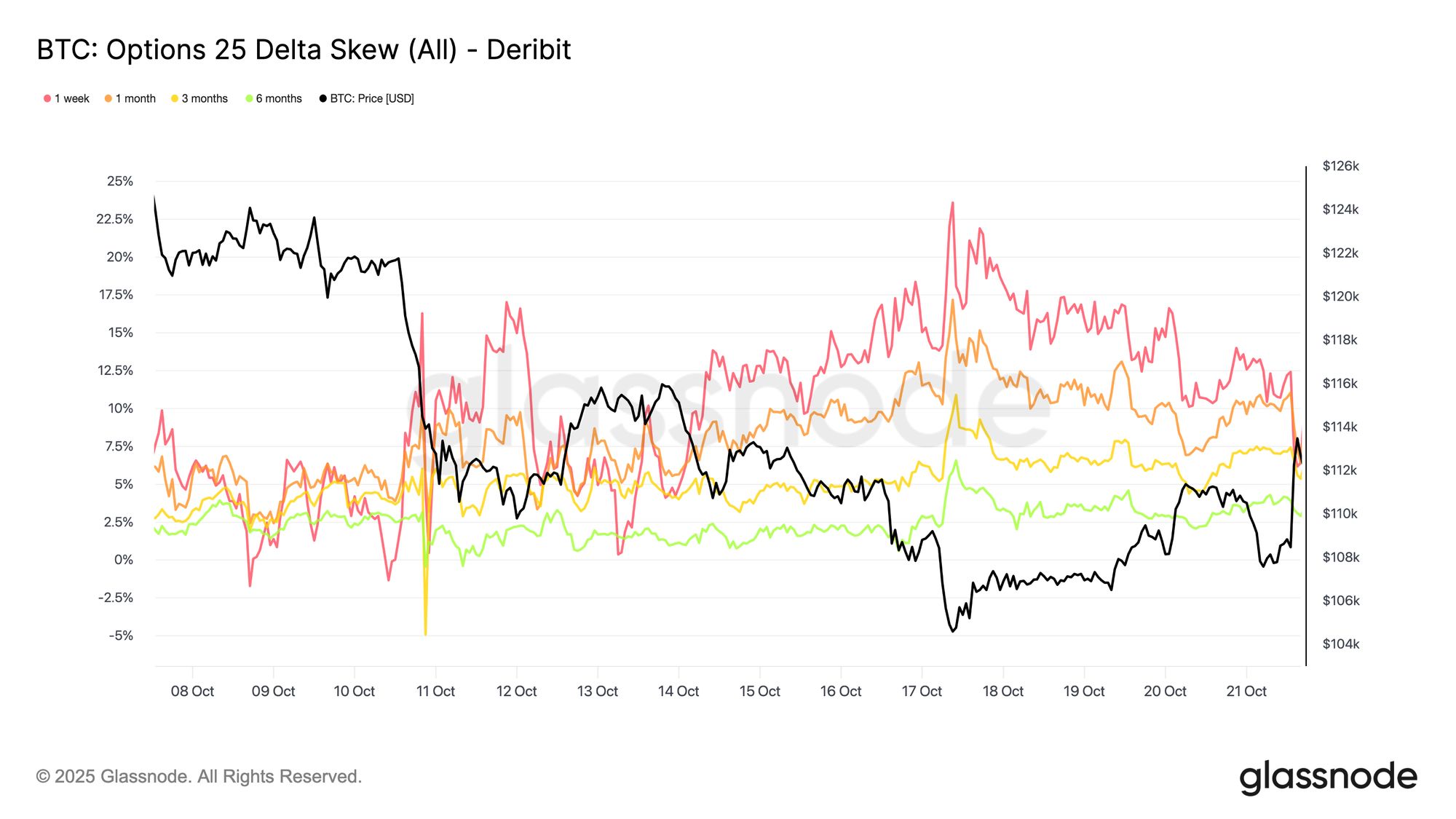

Live Chart プットスキューの拡大

同じテーマに沿って、過去2週間でプットへのスキューが着実に拡大しています。大規模な清算によってプットスキューは急上昇し、一時的にリセットされたものの、その後は構造的に高い水準で安定しており、プットがコールよりも高価な状態が続いています。

過去1週間、1週間満期は不安定でしたが高い不確実性ゾーンにとどまり、他の満期はすべて2–3ボラポイント分プット側にシフトしました。この満期(テナー)全体での拡大は、慎重さがカーブ全体に広がっていることを示しています。

この構造は、下落リスクへのヘッジには積極的だが、上昇には限定的なエクスポージャーしか持たない市場心理を反映しており、短期的な恐怖と長期的な自信のバランスを取っています。 10月21日(火)の小幅な上昇では、プットプレミアムが数時間で半減し、センチメントの神経質さが示されました。

Live Chart

Live Chart リスクプレミアムの転換

1ヶ月ボラティリティリスクプレミアム(インプライドとリアライズドの差)はマイナスに転じました。数ヶ月間、インプライド・ボラティリティは高止まりし、リアライズドの動きは抑制されていたため、ショートボラトレーダーは安定したキャリーを享受していました。

現在、リアライズド・ボラティリティが急上昇しインプライドに追いついたことで、その優位性は消えました。これは静かな局面の終焉を意味します。ボラティリティセラーはもはや受動的な収益に頼れず、より荒れた状況下で積極的なヘッジを強いられています。市場は静かな安堵から、よりダイナミックで反応的な環境へと移行し、ショートガンマポジションは実際の価格変動が戻る中で圧力にさらされています。

Live Chart

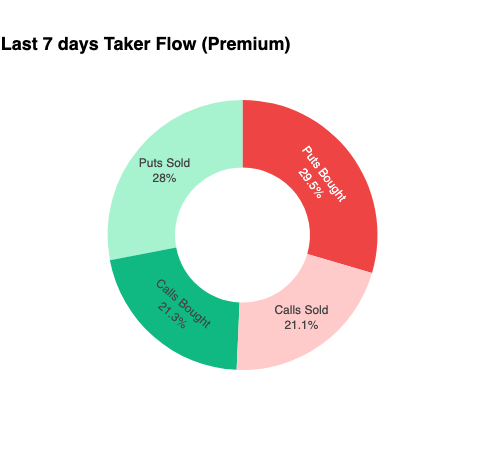

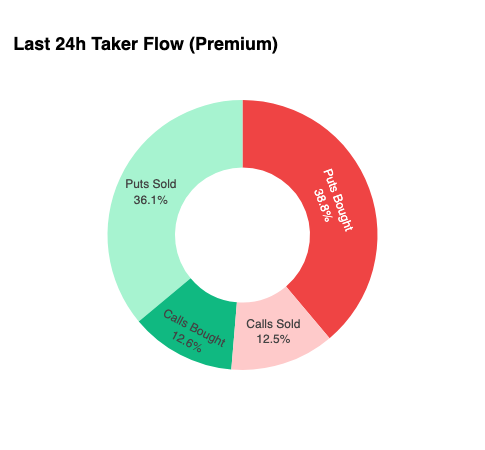

Live Chart フローは防御的なまま

分析をごく短期に絞るため、直近24時間のオプションポジショニングの反応を見てみます。$107.5Kから$113.9Kへの6%の上昇にもかかわらず、コール買いによる確認はほとんど見られませんでした。代わりに、トレーダーはプットエクスポージャーを増やし、より高い価格水準を実質的にロックインしました。

このポジショニングにより、ディーラーは下落時にショートガンマ、上昇時にロングガンマとなり、通常は上昇を抑制し下落を加速させる構造となります。このダイナミクスはポジションがリセットされるまで逆風として作用し続けます。

プレミアムが物語るもの

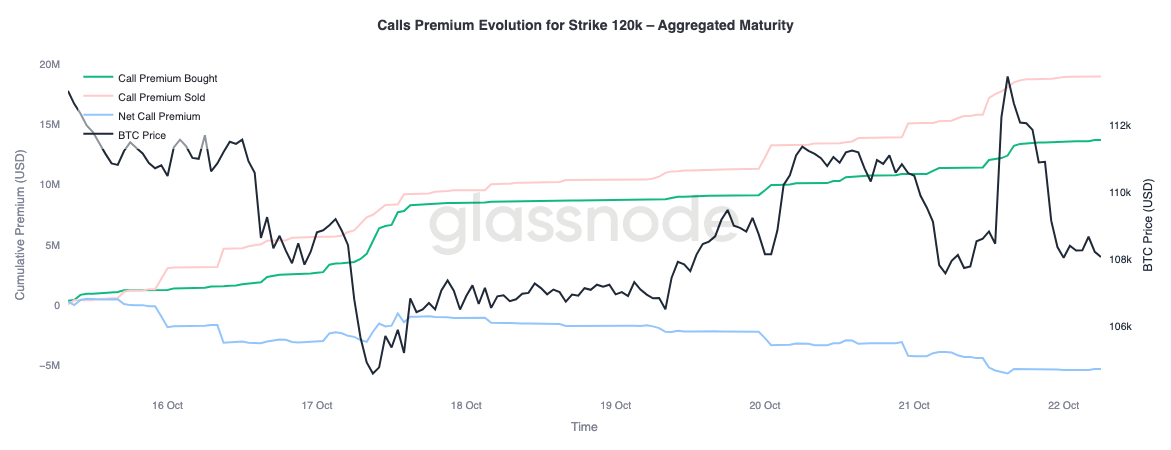

Glassnodeの集計プレミアムデータも、ストライクごとに分解すると同じパターンを確認できます。$120Kコールでは、価格上昇とともに売却されたプレミアムが増加しており、トレーダーは上昇を短命と見てボラティリティを売っています。短期利回り狙いの投資家は、インプライド・ボラティリティの急騰を利用してコールを売り、上昇を追いかけていません。

Live Chart

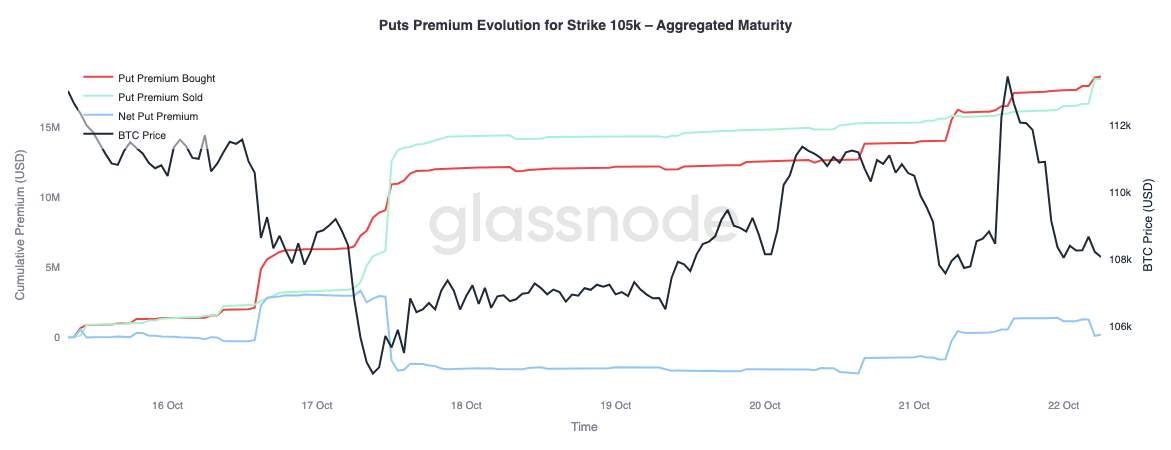

Live Chart 105Kプットプレミアムを見ると、パターンは逆転しており、我々の仮説を裏付けます。価格が上昇するにつれ、105Kプットのネットプレミアムも増加しました。トレーダーは上昇のコンベクシティを買うよりも、下落リスクへのヘッジを優先しています。つまり、最近の上昇は確信ではなくヘッジで対応されたということです。

Live Chart

Live Chart 結論

Bitcoinが短期保有者のコストベース($113.1k)および0.85分位点($108.6k)を下回った最近の調整は、需要の枯渇が進行していることを浮き彫りにしています。市場は新たな資金流入を引き付けるのに苦戦し、長期保有者は分配を続けています。この構造的な疲労は、ネットワークが信頼を再構築し、消費された供給を吸収するために、より長い調整局面を必要とする可能性を示唆します。

一方、オプション市場も同様に慎重なトーンを反映しています。過去最高のオープンインタレストにもかかわらず、ポジショニングは防御的で、プットスキューは高止まりし、ボラティリティセラーは圧力を受け、短期的な上昇は楽観ではなくヘッジで対応されています。これらのシグナルは、市場が移行期にあることを示しています。熱狂は薄れ、構造的なリスクテイクは抑制され、回復は現物需要の回復とボラティリティ主導のフローの緩和にかかっています。

取引所データを利用する際は、当社のTransparency Noticeをお読みください。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

朝刊 | Circleがアブダビ・グローバル・マーケットで金融サービスライセンスを取得;Bitget Walletが20億ドルの評価額で資金調達中;HASHKEYがIPOの詳細を公開

12月9日の主な市場イベント一覧

Tether:100億ドル規模の「危険な」ポジションチェンジ?

Bitwise CIO:2026年は非常に強力な年になるだろう;ICOが再び盛り上がる