ビットコインは流動性競争に注目、FRBが290億ドルを注入し、中国が市場に資金を投入

連邦準備制度理事会(Fed)は金曜日、オーバーナイトレポ取引を通じて294億ドルを米国銀行システムに注入しました。これはドットコム時代以来最大の一日での動きです。同時に、中国の中央銀行も国内銀行部門を強化するため、過去最大規模の資金供給を実施しました。

これらの協調的な流動性供給は、特にBitcoin(BTC)を含むグローバルなリスク資産にとって転換点を示しています。トレーダーたちは、2026年を前に中央銀行が市場安定化のためにどのように行動するかを注視しています。

Fedの流動性供給が市場の緊張を浮き彫りに

Fedによる異例の大規模なオーバーナイトレポ取引は、米国債の急激な売りと短期信用市場のストレス増大を受けて行われました。

BREAKING 🚨U.S. Banks

— Barchart (@Barchart) November 1, 2025

Fed Reserve just pumped $29.4 Billion into the U.S. Banking System through overnight repos 🤯 This amount far surpasses even the peak of the Dot Com Bubble 👀 Probably Fine, carry on pic.twitter.com/NsaoeJix0n

オーバーナイトレポは、機関投資家が証券と現金を交換し、市場が逼迫している時に即時の流動性を提供する仕組みです。10月31日の資金注入は、ドットコムバブル時代と比較しても数十年ぶりの記録となりました。

多くのアナリストは、この動きを米国債市場のストレスへの明確な対応と解釈しています。債券利回りが上昇し、資金調達コストが高騰する際、Fedはしばしばシステミックリスクを抑えるために介入します。

これらの介入はマネーサプライを拡大し、これはしばしばBitcoinのようなリスク資産の上昇と相関しています。

一方、Fed理事のChristopher Wallerは最近、12月の利下げを求めており、より緩和的な政策への転換の可能性を示唆しています。

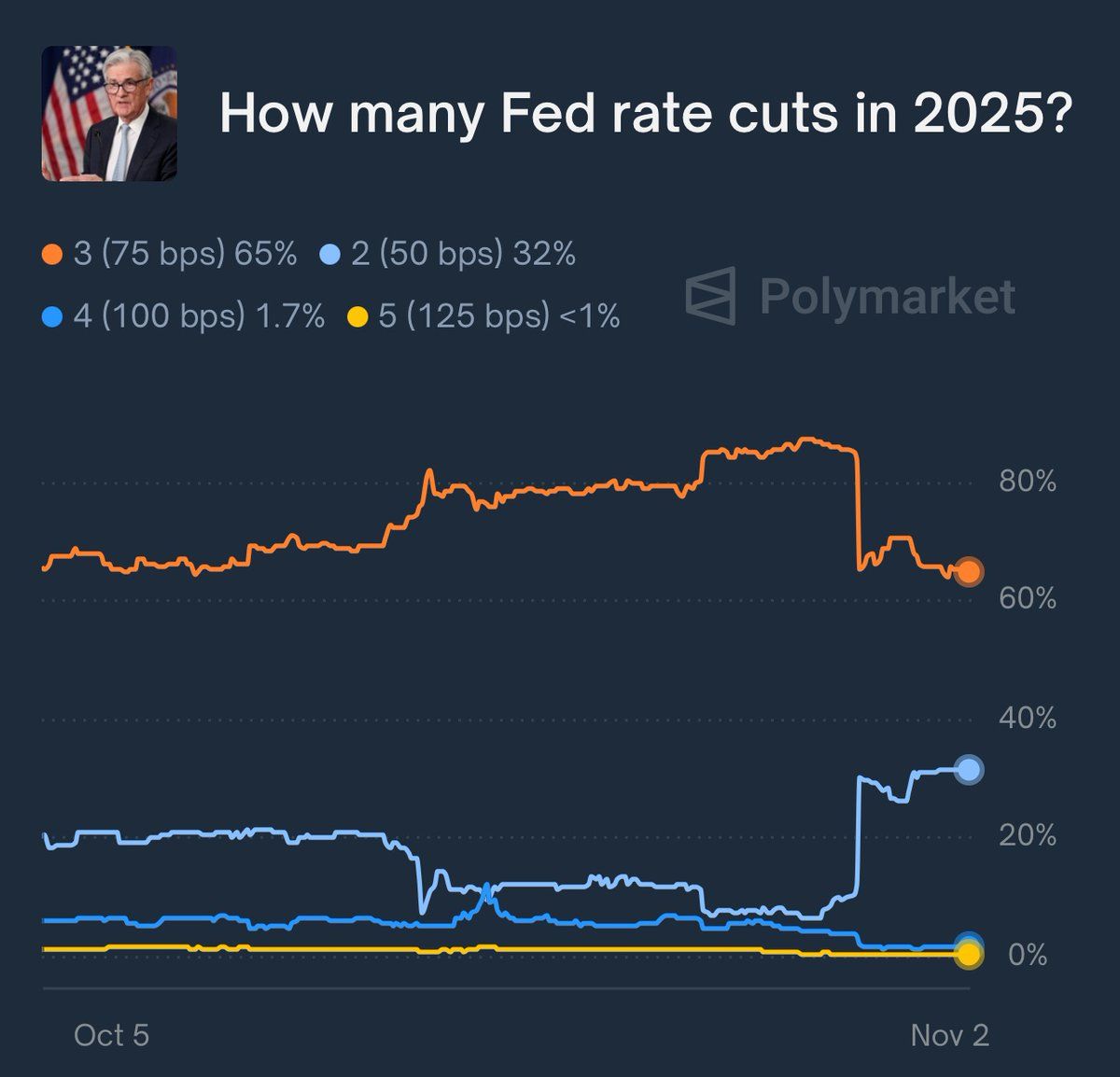

これは、Fed議長Jerome Powellによる以前のタカ派的な発言とは対照的であり、その慎重な姿勢が市場の不確実性を高めてきました。Polymarketのデータによると、2025年に3回目の利下げが行われる確率は65%に低下しており、以前の90%から下がっています。これは金融政策への期待の変化を示しています。

Fedがこれらの期待に応えられない場合、市場は急激な下落に直面する可能性があります。投資家はすでに緩和的な政策を織り込んでおり、方針転換があればリスク資産から資本が流出するかもしれません。

流動性供給と金利政策の難しいバランスは、Fedがインフレと金融安定の両立を図る上での課題を浮き彫りにしています。

中国の過去最大の資金供給がグローバル流動性を押し上げ

一方、中国の中央銀行も国内銀行への過去最大規模の資金注入を実施し、需要の減速下で経済成長を支える狙いです。中国人民銀行(PBOC)は、貸出活動を活発に保ち、信用収縮を防ぐために流動性を拡大しました。この措置は、北京がデフレや不動産セクターの弱体化に対処する中で行われています。

🏦 China’s M2 Just Surpassed the U.S. by Over $25 Trillion

— Alphractal (@Alphractal) November 1, 2025

For the first time in modern history, China’s M2 Money Supply is now over twice the size of the United States.

🇨🇳 China M2: ≈ $47.1 trillion

🇺🇸 U.S. M2: ≈ $22.2 trillion

That’s a $25 trillion gap — a difference that… pic.twitter.com/sfneKs7JVV

PBOCの今回の動きは、過去の危機時の対応と同規模です。追加資金を供給することで、中央銀行は借入コストを引き下げ、信用成長を促進しようとしています。

このような景気刺激策はグローバルなマネーサプライも拡大させ、株式や暗号資産の資産インフレに寄与する可能性があります。

歴史的に、FedとPBOCによる同時の流動性供給は、Bitcoinの大規模な上昇に先行してきました。2020~2021年のブルランは、COVID-19発生後の積極的な金融緩和と並行して起こりました。

現在、暗号資産トレーダーは同様の傾向を注視しており、流動性の増加が通貨価値の下落ヘッジとして代替資産への投資を促す可能性があります。

China’s liquidity has shown a stronger correlation with Bitcoin’s price than that of the U.S.

— Joao Wedson (@joao_wedson) November 1, 2025

Many analysts still focus exclusively on U.S. macroeconomic data — and of course, America’s influence is undeniable.

But for almost two decades, other global powers have been gaining… https://t.co/oy0RUtaGHX

マクロアナリストは、この状況を「ワシントンと北京の間の流動性綱引き」と表現しています。Fedはインフレと金融安定のバランスを取り、PBOCはさらなる債務拡大を招かずに成長を促進しようとしています。その結果はリスク選好に影響し、2025年の資産パフォーマンスの方向性を決定づけるでしょう。

Bitcoinのマクロ見通しは継続的な流動性に依存

Bitcoinの価格はここ数週間安定しており、トレーダーが中央銀行の動向を見極める中、狭いレンジ内で推移しています。

この先駆的な暗号資産はコンソリデーションの兆しを見せており、Coinglassのデータによると、オープンインタレストは10月の10万契約超から11月初旬には9万契約近くまで減少しています。この減少はデリバティブトレーダーの慎重姿勢を示しています。

取引活動が低調であるにもかかわらず、グローバルな流動性が拡大し続ければ、Bitcoinにとって好材料となる可能性があります。米国のインフレ率低下とマネーサプライの拡大は、リスクテイクを後押しします。

多くの機関投資家は、特に金融緩和によって従来の通貨の購買力が圧迫される際、Bitcoinを価値の保存手段と見なしています。

しかし、Bitcoinの上昇は中央銀行の決定に左右される可能性があります。Fedがレポ取引の縮小や予想外の利上げによって流動性を早期に引き締めれば、ポジティブな勢いはすぐに消えるかもしれません。

同様に、中国の景気刺激策が経済を回復させられなければ、グローバルなリスク選好が弱まり、投機的資産に影響を与えるでしょう。

今後数週間で、中央銀行が流動性支援を維持するのか、それともインフレ抑制を優先するのかが明らかになります。Bitcoinにとって、その結果は2026年に再び強気相場が訪れるのか、あるいはコンソリデーションが続くのかを左右するでしょう。

The post Bitcoin Eyes Liquidity Race As Fed Injects $29 Billion While China Floods Markets appeared first on BeInCrypto.

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

XRP対Ethereumニュース:Eggmanに基づく最高の仮想通貨プレセール、今買うべき、2025年11月に注目すべきトップ3アルトコイン

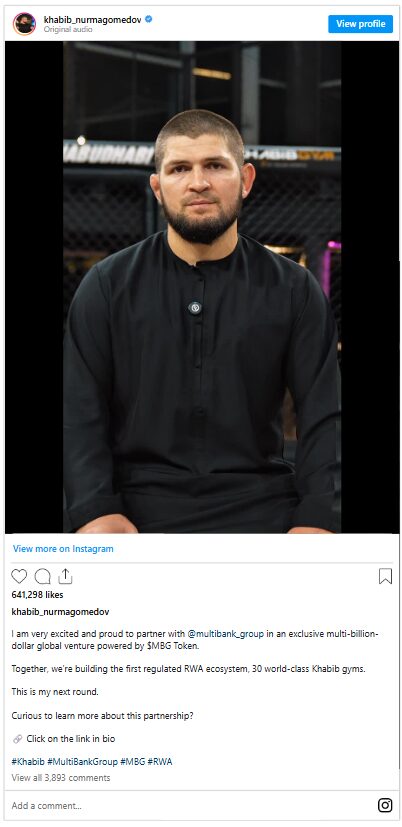

UFCスターのKhabib NurmagomedovがMultiBankと提携し、彼のグローバルジムブランドをMavrykでトークン化

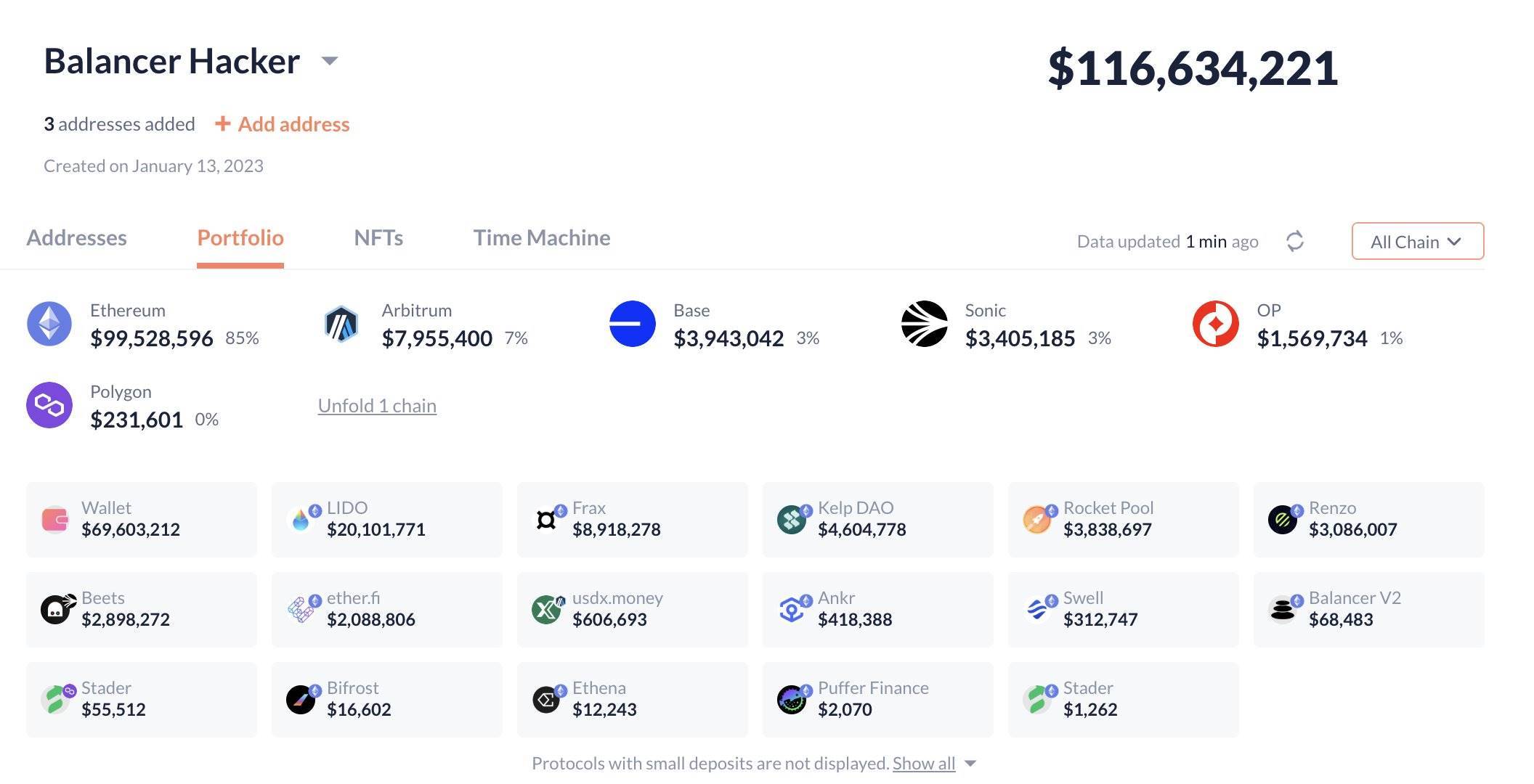

5年間で6回の事故、損失は100 millionsを突破、老舗DeFiプロトコルBalancerのハッキング被害の歴史

傍観者にとって、DeFiは新しい社会実験のように映りますが、参加者にとっては、DeFiのハッキング被害は高くつく教訓となります。

振り返り Warplet:小さなNFTがどのようにしてFarcasterブームを巻き起こしたのか?

ひとつのミーム、ひとつのミニアプリ、そして数回のクリックで、Farcasterコミュニティは全く新しい共通のストーリーを手に入れました。