なぜアメリカ政府が再開しないとbitcoinは上昇できないのか?

米国政府のシャットダウンは36日目に突入し、グローバル金融市場の下落を引き起こしています。シャットダウンにより財務省一般口座(TGA)からの資金流出が停止され、市場の流動性が吸い上げられ、流動性危機が発生しています。銀行間の貸出金利が急上昇し、商業用不動産や自動車ローンの延滞率が高まり、システミックリスクが拡大しています。市場の今後の動向については意見が分かれており、悲観的な見方では流動性ショックが継続するとされ、楽観的な見方ではシャットダウン終了後に流動性が解放されると予想されています。 要約はMars AIによって生成されました 本要約はMars AIモデルによって生成されており、その内容の正確性・完全性は継続的に改善されています。

アメリカ政府のシャットダウンは正式に記録的な36日目に突入しました。

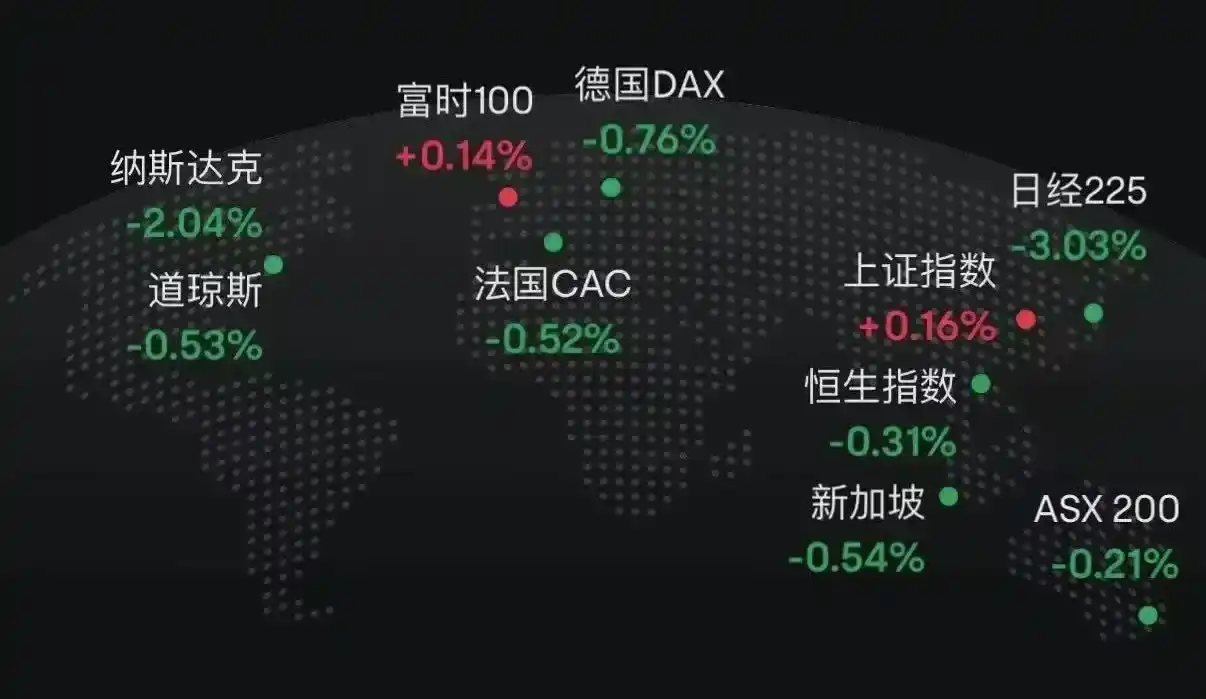

過去2日間、世界の金融市場は急落しました。ナスダック、bitcoin、テック株、日経平均、さらには安全資産とされる米国債や金でさえも例外ではありませんでした。

市場のパニック感情が広がる中、ワシントンの政治家たちは予算を巡って依然として争っています。アメリカ政府のシャットダウンと世界金融市場の下落には関係があるのでしょうか?その答えが明らかになりつつあります。

これは単なる通常の市場調整ではなく、政府のシャットダウンによって引き起こされた流動性危機です。財政支出が凍結され、数千億ドルが財務省の口座にロックされて市場に流れ込めず、金融システムの血液循環が遮断されています。

下落の「真犯人」:財務省の「ブラックホール」

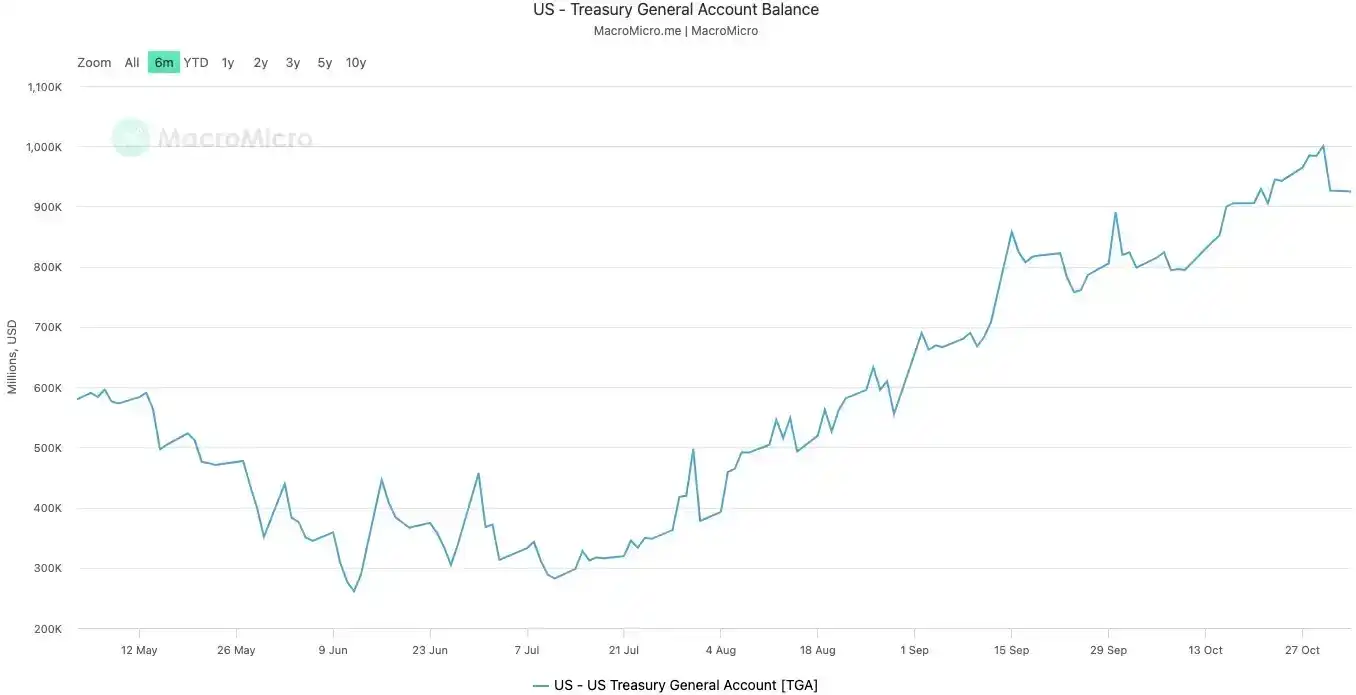

アメリカ財務省一般口座(Treasury General Account)、略してTGA。これはアメリカ政府がFRBに開設している中央当座預金口座と理解できます。すべての連邦収入、税収であれ国債発行によるものであれ、この口座に入金されます。

そしてすべての政府支出、公務員の給与支払いから国防費まで、この口座から支出されます。

通常、TGAは資金の中継地点として機能し、動的なバランスを維持しています。財務省が資金を受け取り、すぐに市場に支出し、資金が民間金融システムに流れ込み、銀行の準備金となり、市場に流動性を提供します。

政府のシャットダウンはこの循環を断ち切りました。財務省は依然として税収や債券発行で資金を集めており、TGAの残高は増加し続けています。しかし議会が予算を承認していないため、多くの政府部門が閉鎖され、財務省は計画通りに支出できません。TGAは資金が入るだけで出ていかない金融のブラックホールとなっています。

2025年10月10日のシャットダウン開始以降、TGAの残高は約8000億ドルから10月30日には1兆ドルを突破しました。わずか20日間で、2000億ドル以上の資金が市場から吸い上げられ、FRBの金庫にロックされました。

アメリカ政府のTGA残高|出典:MicroMacro

分析によると、政府のシャットダウンは1か月間で市場から約7000億ドルの流動性を吸い上げました。この効果は、FRBが複数回利上げや量的引き締めを加速したのと同等です。

銀行システムの準備金がTGAに大量に吸い上げられると、銀行の貸出能力と意欲は大幅に低下し、市場の資金コストが急騰します。

最初に寒さを感じるのは、常に流動性に最も敏感な資産です。暗号資産市場は10月11日、シャットダウン2日目に暴落し、清算規模は約200億ドルに達しました。今週はテック株も揺らぎ、ナスダック指数は火曜日に1.7%下落、MetaやMicrosoftは決算後に大幅下落しました。

世界の金融市場の下落は、この隠れた引き締めの最も直感的な表れです。

システムが「発熱」している

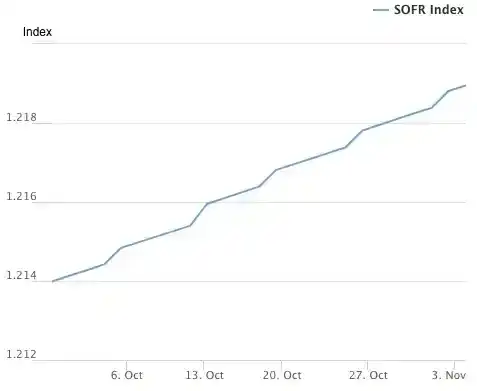

TGAは流動性危機の「病因」であり、急騰するオーバーナイトレートは金融システムの「発熱」の最も直接的な症状です。

オーバーナイト市場は銀行同士が短期資金を貸し借りする場所で、金融システムの毛細血管です。その金利は銀行間の「資金の締まり具合」を測る最もリアルな指標です。流動性が豊富な時は銀行間の資金調達が容易で金利は安定しますが、流動性が枯渇すると銀行は資金不足となり、より高いコストを払ってでもオーバーナイトで資金を借りようとします。

2つの重要な指標が、この高熱がどれほど深刻かを明確に示しています:

1つ目の指標はSOFR(担保付き翌日物調達金利)です。10月31日、SOFRは4.22%に急騰し、過去1年で最大の日次上昇幅を記録しました。

これはFRBが設定したフェデラルファンド金利4.00%の上限を上回るだけでなく、FRBの実効ファンド金利を32ベーシスポイントも上回り、2020年3月の市場危機以来の最高水準となりました。銀行間市場の実際の借入コストはすでに制御不能となり、中央銀行の政策金利を大きく上回っています。

担保付き翌日物調達金利(SOFR)指数|出典:Federal Reserve Bank of New York

2つ目のさらに驚くべき指標は、FRBのSRF(常設リバースレポファシリティ)の利用額です。SRFはFRBが銀行に提供する緊急流動性ツールで、市場で資金調達できない場合、銀行は高格付け債券を担保にFRBから現金を調達できます。

10月31日、SRFの利用額は503.5億ドルに急増し、2020年3月のパンデミック危機以来の最高記録となりました。銀行システムは深刻なドル不足に陥り、FRBの最後の救済窓口を叩かざるを得なくなっています。

常設リバースレポファシリティ(SRF)利用額|出典:Federal Reserve Bank of New York

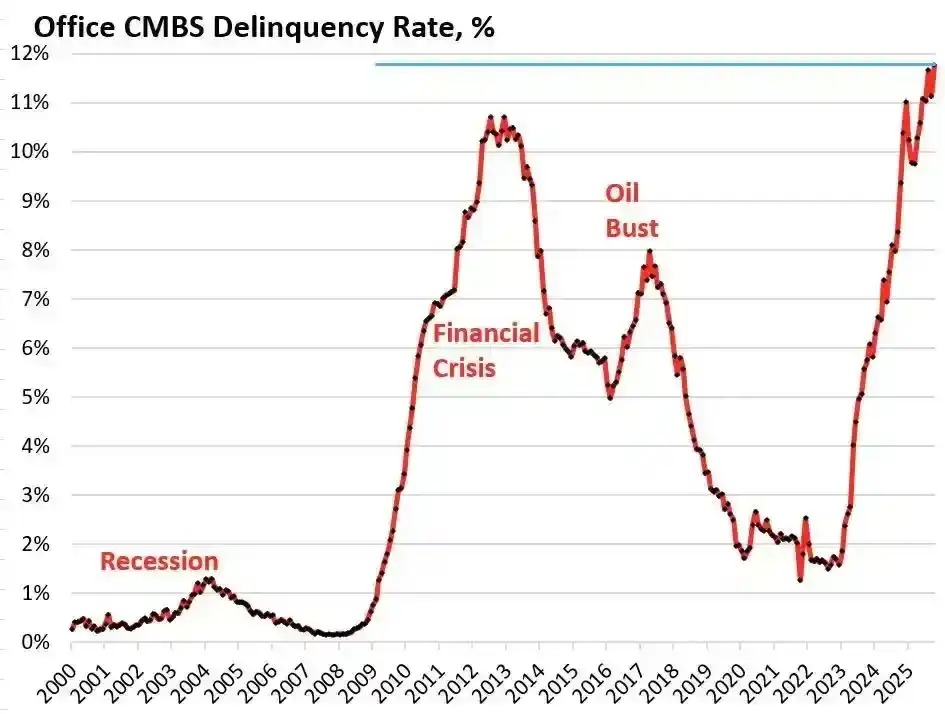

金融システムの高熱は、実体経済の脆弱な部分にプレッシャーを伝播し、長らく潜在していた債務爆弾を爆発させています。現在最も危険な2つの分野は商業用不動産と自動車ローンです。

調査機関Treppのデータによると、アメリカのオフィスビルCMBS(商業用不動産担保証券)のデフォルト率は2025年10月に11.8%に達し、過去最高を記録、2008年金融危機時の10.3%のピークすら上回りました。わずか3年で、この数字は1.8%から約10倍に急増しました。

アメリカのオフィスビルCMBS商業用不動産担保証券のデフォルト率|出典:Wolf Street

ワシントン州ベルビュー市のBravern Office Commonsは典型的なケースです。かつてMicrosoftが全館を賃借していたこのオフィスビルは、2020年には6.05億ドルの評価額でしたが、Microsoftの撤退により評価額は56%下落し2.68億ドルとなり、すでにデフォルト手続きに入っています。

この2008年以来最も深刻な商業用不動産危機は、地方銀行、不動産投資信託(REITs)、年金基金を通じて、金融システム全体にシステミックリスクを拡散させています。

消費者側でも自動車ローンの警報が鳴っています。新車価格は平均5万ドルを超え、サブプライム借り手は18-20%もの高金利に直面し、デフォルトの波が到来しています。2025年9月時点で、サブプライム自動車ローンのデフォルト率は約10%に達し、全体の自動車ローン延滞率は過去15年で50%以上増加しました。

高金利と高インフレの圧力下で、アメリカの低所得層消費者の財務状況は急速に悪化しています。

TGAによる隠れた引き締めから、オーバーナイトレートのシステム高熱、そして商業用不動産や自動車ローンの債務爆発まで、明確な危機伝播のチェーンが浮かび上がっています。ワシントンの政治的膠着が偶発的に点火した導火線が、アメリカ経済内部に長く存在していた構造的な弱点を爆発させています。

トレーダーたちは今後をどう見ているか?

この危機に直面し、市場は大きな意見の分裂に陥っています。トレーダーたちは分岐点に立ち、今後の方向性について激しく議論しています。

Mott Capital Managementを代表する悲観派は、市場が2018年末に匹敵する流動性ショックに直面していると考えています。銀行準備金は危険水準まで減少しており、2018年のFRBバランスシート縮小による市場混乱時と極めて似た状況です。政府のシャットダウンが続き、TGAが流動性を吸い上げ続ける限り、市場の苦しみは終わりません。唯一の希望は、11月2日の財務省による四半期再調達発表(QRA)です。もし財務省がTGAの目標残高を引き下げる決定をすれば、市場に1500億ドル以上の流動性が放出される可能性があります。しかし財務省が目標を維持または引き上げれば、市場の冬はさらに長引くでしょう。

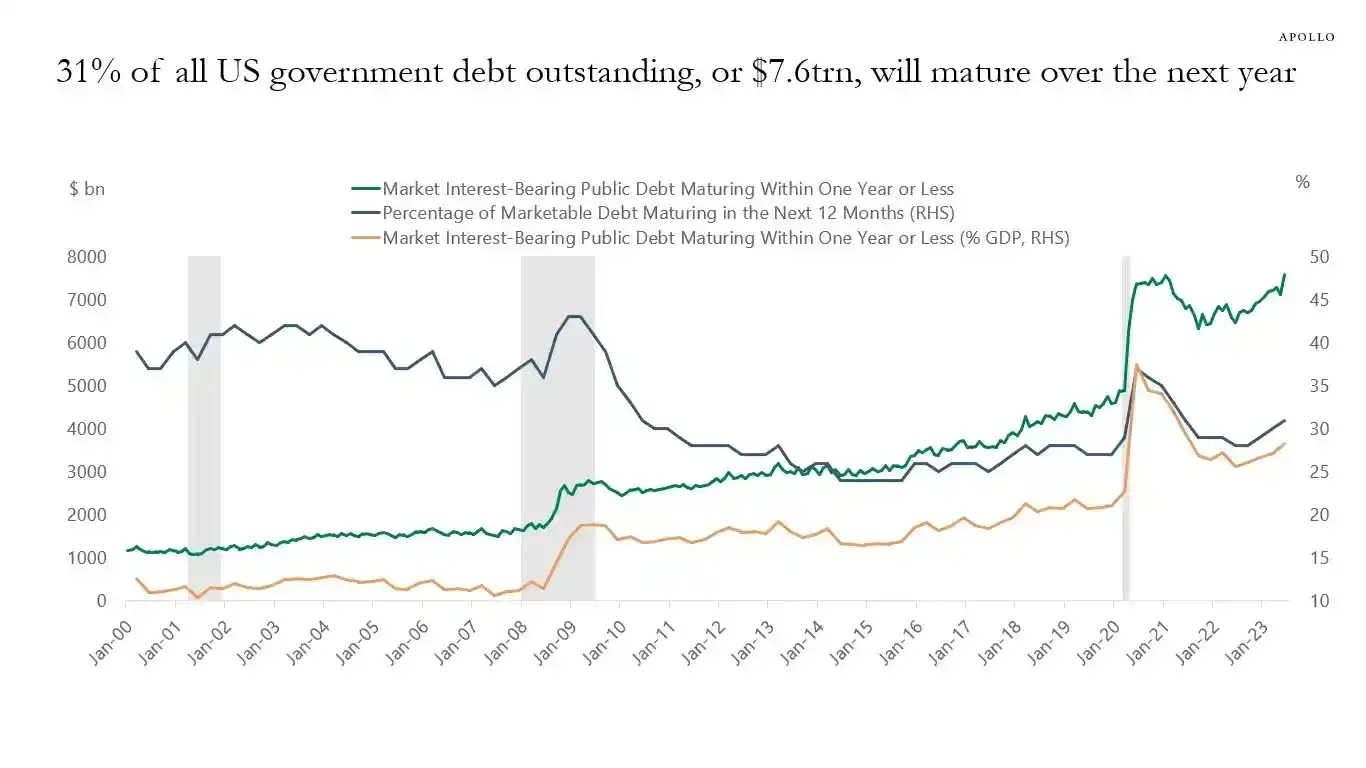

著名なマクロアナリストRaoul Palを代表とする楽観派は、興味深い「痛みの窓」理論を提唱しています。彼は、現在市場が流動性引き締めの痛みの窓にあることを認めつつ、その後には流動性の洪水がやってくると確信しています。今後12か月でアメリカ政府は最大10兆ドルの債務をロールオーバーする必要があり、市場の安定と流動性確保が不可欠です。

アメリカ政府債務の31%(約7兆ドル)が今後1年以内に満期を迎え、新規債務発行を加えると総規模は10兆ドルに達する可能性|出典:Apollo Academy

政府のシャットダウンが終われば、抑えられていた数千億ドルの財政支出が洪水のように市場に流れ込み、FRBの量的引き締め(QT)も技術的に終了、あるいは方向転換する可能性があります。

2026年の中間選挙を控え、アメリカ政府はあらゆる手段で経済を刺激するでしょう。利下げ、銀行規制の緩和、暗号資産法案の可決などが含まれます。中国や日本も流動性拡大を続ける中、世界は新たな金融緩和の波を迎えるでしょう。現在の調整はブルマーケットの中の一時的な洗い出しに過ぎず、本当の戦略は押し目買いだとしています。

Goldman Sachs、Citiなどの主流機関は比較的中立的な見方を示しています。彼らは、政府のシャットダウンは今後1~2週間以内に終わると予想しています。膠着が解消されれば、TGAにロックされていた巨額の現金が迅速に市場に放出され、流動性圧力が緩和されるでしょう。しかし長期的な方向性は、財務省のQRA発表とFRBの今後の政策に依存します。

歴史は繰り返すようです。2018年のバランスシート縮小パニックも、2019年9月のレポ危機も、最終的にはFRBの方針転換と流動性再注入で終息しました。今回も、政治的膠着と経済リスクの二重圧力の中で、政策決定者たちは再びおなじみの分岐点に立たされています。

短期的には、市場の運命はワシントンの政治家たちの一存にかかっています。しかし長期的には、世界経済はすでに債務―金融緩和―バブルの循環から抜け出せなくなっているようです。

この政府シャットダウンによって偶発的に引き起こされた危機は、次のより大規模な流動性狂潮の序章に過ぎないかもしれません。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ビットコインがベアマーケットを回避するために必要な3つのこと

英国、米国に遅れを取らないため、11月10日にステーブルコイン規制に関する協議を発表へ:報道

ブルームバーグによると、イングランド銀行は予定通り11月10日にステーブルコイン規制に関する協議文書を公開する予定です。提案には、個人および企業のステーブルコイン保有額に一時的な上限が設けられる見込みです。

Stream Financeが9300万ドルの損失を被る—DeFiユーザーが資金にアクセスできず

5000億ドルの評価額を持つ巨大企業が、水面下から現れつつある

OpenAIに匹敵する評価額を持ち、SpaceXやByteDanceを凌駕していることで、Tetherが大きな注目を集めています。