著者:Ray Dalio

翻訳:Golden Ten Data

現地時間11月5日、Bridgewater Associatesの創設者であるDalio氏がSNSで投稿し、以下は彼の見解です:

あなたはFRBが量的引き締め(QT)を停止し、量的緩和(QE)を開始すると発表したことに気づきましたか?

これは「技術的な操作」と説明されていますが、いずれにせよ、これは緩和的な措置です。これは私(Dalio)が前著で説明した「大きな債務サイクル」の動的進展を追跡するために使用している指標の一つであり、注意深く観察する必要があります。Powell議長が言ったように:「……ある時点で、準備金を徐々に増やし始め、銀行システムや経済の規模に合わせていく必要があります。したがって、ある時点で準備金を増やします……」彼らがどれだけ増やすかが注目すべきポイントです。

FRBの仕事の一つは「バブル期に銀行システムの規模をコントロールする」ことなので、これを注意深く観察し、同時に新たなバブルの中で利下げによる緩和のスピードを見守る必要があります。より具体的には、バランスシートが顕著に拡大し始め、金利が引き下げられ、財政赤字が大きい場合、私たちの見解では、これはFRBと財務省が典型的な金融・財政の相互作用を行い、政府債務をマネタイズしていることを意味します。

もしこの状況が発生し、民間信用および資本市場の信用創造が依然として強く、株価が新高値を更新し、クレジットスプレッドが低水準にあり、失業率が低水準、インフレが目標を上回り、AI(人工知能)関連株がバブル状態にある(私のバブル指標によれば、実際にそうです)、この場合、私の見解では、FRBがバブルを刺激しているように見えます。

現政権および多くの他の人々が、制限を大幅に緩和し、「成長を全力で追求する」方法で金融・財政政策を策定すべきだと考えていること、そして今後巨額の赤字/債務/債券の需給問題が発生することを考慮すると、これが単なる技術的な問題ではないと疑うのは当然かもしれません。

私はFRBが資金市場のリスクに非常に注意を払っていることを理解しています。これは、特に現在の政治環境下では、積極的なインフレ対策よりも市場の安定を優先する傾向があることを意味しますが、同時に、これが大規模な純購入を伴う完全かつ古典的な刺激的量的緩和になるかどうかは、まだ分かりません。

この時点で、米国債の供給が需要を上回り、FRBが「紙幣を印刷」して債券を購入し、財務省が長期債の需要不足を補うために発行債務の期間を短縮しているという事実を無視すべきではありません。これらはすべて、典型的な「大きな債務サイクル」の後期段階のダイナミクスです。私は著書『国家如何にして破綻するか:大サイクル』でこれらの仕組みを詳しく説明していますが、ここではこの古典的なマイルストーンが今回の大きな債務サイクルで近づいていることを指摘し、その仕組みを簡単に振り返りたいと思います。

私は市場メカニズムについての考えを共有し、起こっていることを示すことで教育したいと考えています。これは、私の考えを共有し、起こっていることを指摘することで釣りの仕方を教えるようなものであり、残りはあなたに任せます。その方があなたにとって価値があり、私があなたの投資アドバイザーになることを避けられるので、私にとっても良いことです。以下は私が見ている仕組みです:

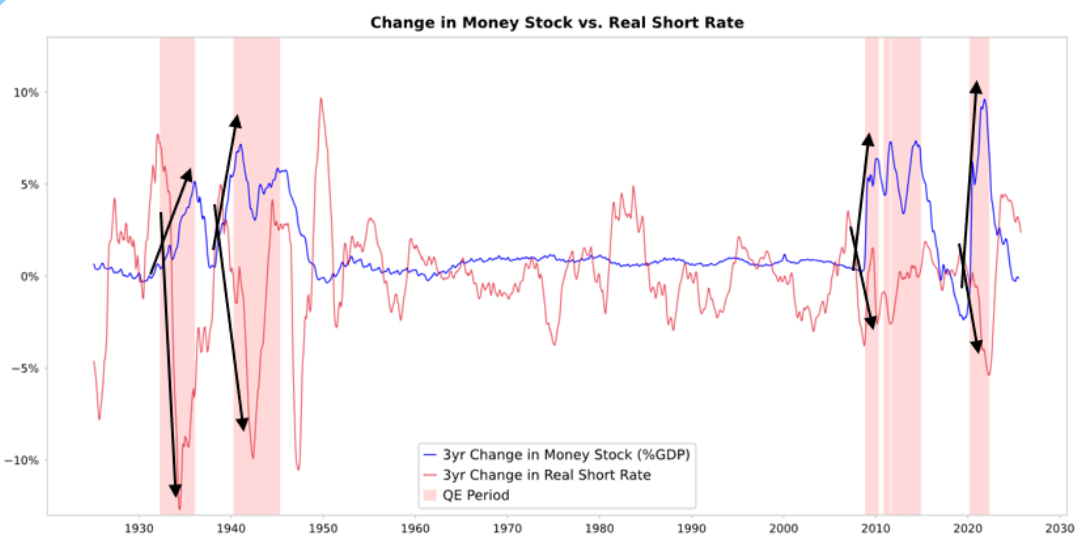

FRBや他の中央銀行が債券を購入すると、流動性が生まれ、実質金利が下がります。下図の通りです。その後、何が起こるかは流動性がどこに向かうかによります。

マネーサプライの変化と短期実質金利の比較

流動性が金融資産にとどまる場合、金融資産価格を押し上げ、実質リターンを低下させることでPERが拡大し、リスクスプレッドが縮小し、金価格が上昇し、「金融資産インフレ」が発生します。これにより、金融資産の保有者は非保有者に比べて恩恵を受け、貧富の格差が拡大します。

これは通常、ある程度は商品、サービス、労働市場にも波及し、インフレを押し上げます。この場合、自動化による労働力の代替が進むため、通常よりも波及の程度は低くなるようです。もしインフレが十分に高まれば、名目金利が上昇し、実質金利の低下を相殺し、債券や株式に名目・実質の両面でダメージを与えることになります。

仕組み:量的緩和は相対価格を通じて伝播する

私の著書『国家如何にして破綻するか:大サイクル』で説明したように、すべての金融フローと市場の動きは絶対的な魅力ではなく、相対的な魅力によって駆動されており、その説明はここで提供できる以上に包括的です。

要するに、誰もが一定量の資金と信用を持ち、中央銀行はその行動によってこれらの資金と信用に影響を与え、誰もが選択した相対的な魅力に基づいてそれらをどう使うかを決定します。例えば、資金コストと得られるリターンの関係に応じて借り入れたり貸し出したりしますし、どこに資金を投じるかは主にさまざまな代替案の相対的な期待総リターンによって決まります。期待総リターンは資産の利回りと価格変動の合計です。

例えば、金の利回りは0%ですが、10年国債の名目利回りは現在約4%です。したがって、金の価格上昇が年間4%未満と予想するなら、債券を保有したいと思うでしょう。4%以上と予想するなら、金を保有したいと思うでしょう。金と債券がこの4%の閾値に対してどう動くかを考える際、インフレ率がどれくらいになるかを考慮するのが自然です。なぜなら、これらの投資は購買力を減少させるインフレを補うだけのリターンをもたらす必要があるからです。

他の条件が同じなら、インフレ率が高いほど金はより上昇します。なぜなら、インフレの大部分は他の通貨の価値と購買力が供給増加によって下落することによるものであり、金の供給増加はわずかだからです。これが私がマネーと信用の供給に注目し、FRBや他の中央銀行の動向を注視する理由です。

より具体的には、長期的に見て金の価値はインフレと連動しています。インフレが高いほど、4%の債券利回りは魅力を失います(例えば、インフレ率が5%なら金の方が魅力的となり金価格を支え、債券は実質リターンが-1%となるため魅力がなくなります)。したがって、中央銀行が作り出すマネーと信用が多いほど、私の予想するインフレ率は高くなり、金に対して債券を好まなくなります。

他の条件が同じなら、FRBが量的緩和を増やすと実質金利が低下し流動性が増加します。これはリスクプレミアムの圧縮、実質リターンの低下、PERの拡大をもたらし、特に長期資産(テクノロジー、AI、グロース株)やインフレヘッジ資産(金やインフレ連動債)のバリュエーションを押し上げます。インフレリスクが再浮上すれば、実物資産企業(鉱業、インフラ、実物資産など)が純粋な長期テクノロジー株をアウトパフォームする可能性があります。

ラグ効果として、量的緩和はインフレを押し上げ、本来あるべき水準を上回ることになります。量的緩和が実質リターンの低下をもたらしつつ、インフレ期待が高まる場合、名目PERは拡大し続けますが、実質リターンは侵食されます。

1999年末や2010~2011年のように、強力な流動性相場が発生し、最終的にはリスクが過度に高まり、抑制せざるを得なくなることが合理的に予想されます。この相場の間、そしてインフレを抑制しバブルを潰すための引き締めが行われる前が、古典的な理想の売り時です。

今回は違う:FRBはバブルに対して緩和している

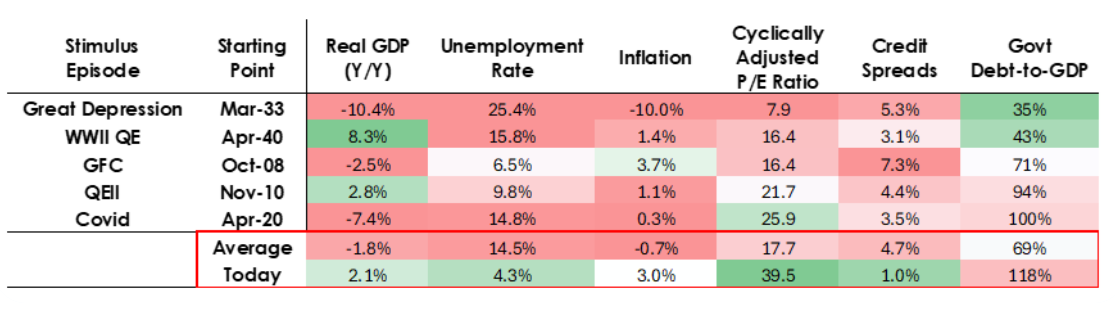

私は仕組みが私の説明通りに機能すると予想していますが、今回の量的緩和が行われる条件は過去とは大きく異なります。なぜなら、今回は不況ではなくバブルに対する刺激だからです。より具体的には、過去に量的緩和が実施された際の状況は:

-

資産バリュエーションが下落し、価格が安いか過大評価されていない。

-

経済が縮小しているか非常に弱い。

-

インフレが低迷または低下している。

-

債務と流動性の問題が深刻で、クレジットスプレッドが広い。

したがって、過去の量的緩和は「不況への刺激」でした。

しかし今、状況は正反対です:

-

資産バリュエーションは高水準で上昇中。例えば、S&P500の益回りは4.4%、10年国債の名目利回りは4%、実質利回りは約1.8%で、株式リスクプレミアムは低水準の約0.3%です。

-

経済は比較的強い(過去1年の実質成長率は平均2%、失業率はわずか4.3%)。

-

インフレは目標を上回り、比較的穏やかな水準(3%強)で、「脱グローバル化」や関税コストによる非効率が価格に上昇圧力をかけています。

-

信用と流動性は潤沢で、クレジットスプレッドは歴史的低水準です。

したがって、今の量的緩和は「バブルへの刺激」です。

米国の異なる段階の経済データ

したがって、現在の量的緩和はもはや「不況への刺激」ではなく、「バブルへの刺激」なのです。

これらの仕組みが通常、株式、債券、金にどのような影響を与えるか見てみましょう。

政府の政策の財政面が現在非常に刺激的である(既存の未償還債務と巨額の赤字が原因で、特に比較的短期で大規模な米国債発行によって資金調達されている)ため、量的緩和は単に民間システムに流動性を再注入するのではなく、政府債務を実質的にマネタイズすることになります。

これが現在起きていることの違いであり、そのやり方はより危険でインフレ的に見えます。これは、大胆で危険な「大勝負」に見えます。成長、特にAIによる成長に賭けており、その成長は財政政策、金融政策、規制政策の非常に自由な緩和によって資金調達されています。私たちはこれを注意深く監視し、適切に対応しなければなりません。