繁栄から復興へ:Arbitrumの三本の矢は、再びL2の栄光を築けるか?

Arbitrum財団は、DRIPインセンティブプログラムの実施、PerpDEX Variational Protocolのインキュベーション、米国株式のトークン化への取り組みという三つの施策を通じて、エコシステムの活性化を図り、将来の金融インフラの構築を目指しています。

Optimismは最初のTGEを実施したL2ですが、ArbitrumこそがL2ブームの本当のパイオニアです。2023年前半、韓国のクジラがGMXでライブ契約取引を行い、DeFi DegenたちはGLPを使ってレゴのようにYield Farmingを組み合わせ、草の根コミュニティは古代の猫や犬のMemeコインを団結して投機していました。Arbitrumは2023年春の相場で最も注目されたセクターの一つでした。

しかし、この華やかなエコシステムの繁栄は、ArbitrumのネイティブトークンARBの壮大なTGEとエアドロップの後、静かに幕を閉じました。

2025年11月のこの時点で振り返ると、この状況が生じた主な理由は三つあります:

--Arbitrumの壮大なエアドロップによる大きな正の外部性が、競合のZkSync、Starknet、Lineaに奪われたこと;

--当時のトップクラスL2のコアビジネスモデルは、自然で有機的なものでも、健全に自立維持されるものでもなく、エアドロップファーマーによる産業化された偽りの繁栄に大きく依存していたこと;

--エアドロップの配分がエコシステム開発者に過剰に与えられ、その多くが巧妙に偽装された上級エアドロップファーマーであったこと。そしてエアドロップを受け取った後、これらの開発者の多くは活動を停止し、一部は大量のARBを利用してDAOガバナンスで自分たちにさらに多くのARBを配分するために投票したこと。

上記の問題に対する最良の解決策は、時間しかありませんでした。

そして約30ヶ月の沈殿を経て、Arbitrum Foundationは時が熟したと判断し、DeFiルネサンスインセンティブプログラム(DRIP)を開始し、Arbitrumエコシステムの活力を再び呼び起こそうとしています。

Arbitrum Foundationの第一の矢は、DRIPシーズン1のARBインセンティブを利用してエコシステムのDeFiレンディングプロトコル(Aave, Morpho, Fluid, Euler, Dolomite, Siloなど)のYield収益を補助し、実際の資金でオンチェーンユーザーを惹きつけることです。

Duneダッシュボードのデータによると、DRIPシーズン1はDeFiの貸出可能資金残高を$1.38Bから$1.67Bに、ローン残高を$967.52Mから$1.17bに引き上げました。

しかし、上記DeFiレンディングプロトコルのL2市場シェアにおいて、Arbitrumの市場シェアは3.09%から3.75%にしか上昇していません。比較として、同時期のBaseは市場シェアが5.04%から6.64%に上昇しています。

これから分かるのは、オンチェーンDeFiレンディングDegenたちにとって、実際の資金による補助は、エアドロップの期待という爆発的な可能性の前ではやや劣るということです。

Arbitrum Foundationの第二の矢は、新たにエコシステムとの結びつきが強いPerpDEXであるVariational ProtocolとEthereal Perpsをインキュベートすることです。

Arbitrumは現在のPerpDEXであるHyperliquidと、英米の特別な関係のような良好な関係を築いており、HyperliquidはArbitrumに$4.59B USDCをブリッジしており、これはArbitrumのUSDC総供給量の69.08%を占めています。

しかし、この$4.59B USDCがArbitrumにもたらす収益は送金のGas代のみであり、その他の高価値な収益や正の外部性はすべてHyperliquidが獲得しています。

この「PerpDEXを制する者が天下を制す」という新しい環境下では、Arbitrumエコシステムにも「自前」のPerpDEXが必要です。そしてVariational ProtocolのOLPメカニズムには、かつてのGMXのGLPの栄光を再現する可能性があります。

Arbitrum Foundationの第三の矢は、Robinhoodと深く連携し、米国株のトークン化を積極的に推進することです。

現在、ArbitrumのRWA資産規模は$1,026.53Mで、主に米国債のトークン化、欧州債のトークン化、そしてトークン化された米国株EXODで構成されています。RWA資産の数は615個で、主にRobinhoodが発行するトークン化米国株です。

現時点の規制制約により、トークン化米国株の構造はオフチェーンのSPVカストディ+CEX/DEXの流動性プールで構成されています。このため、現段階のトークン化米国株には流動性不足、法的地位の不明確さ、決済が中央集権的な実体に依存するなどの問題があります。

しかし、Arbitrum x Robinhoodによる米国株トークン化の急速な進展も、SolanaのICMという新たなストーリーも、どちらもSEC Project Cryptoが描く未来のビジョン、すなわちグローバル金融インフラの完全なブロックチェーン化を指し示しています。

まとめると、Arbitrum Foundationの三本の矢—DRIP計画、Variationalのインキュベート、米国株トークン化への賭け—は、現在に目を向けつつ、未来も見据えています。

Arbitrum Foundationは、今回は本気で動き出しています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

暗号資産価格分析 11-13:BITCOIN:BTC、ETHEREUM:ETH、SOLANA:SOL、DOGECOIN:DOGE、FILECOIN:FIL

暗号資産市場のセクターローテーションは本当に機能しなくなったのか?

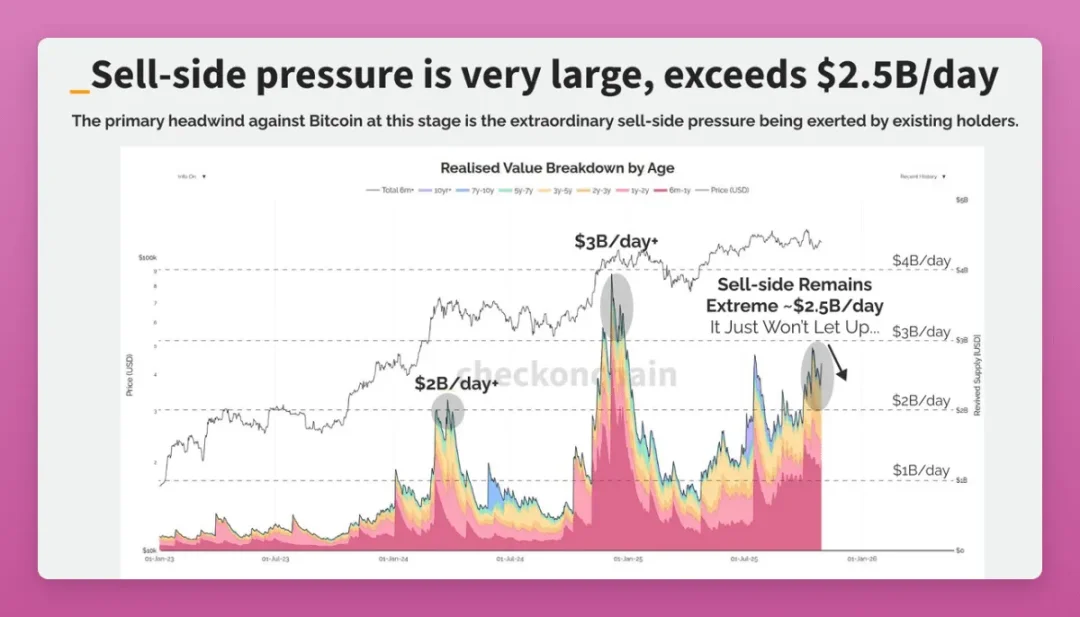

BTCがいち早く成熟し、ETHが遅れて追随し、SOLはまだ時間が必要な状況の中で、私たちはサイクルのどの段階にいるのでしょうか?

イーサリアムプロトコル技術アップグレードの展望分析(1):The Merge

この記事では、ロードマップの第一部(The Merge)を解説し、PoS(プルーフ・オブ・ステーク)においてさらに技術的に改善できる点や、それらの改良を実現する方法について考察します。

DYDX、戦略的な自社株買い決定で市場の動きを活性化

DYDXは、トークンの買戻しに割り当てる収益比率を25%から75%に引き上げました。供給圧力の軽減と戦略的な意思決定により、価格上昇が期待されています。買戻しの増加は、不安定な状況下での重要な財務戦略と見なされています。