初期の巨大ホエールが静かにポジションを減らし、機関投資家の資金が密かに流入する中、市場構造を再構築する富の移転が静かに進行しています。オンチェーンデータ分析によると、bitcoinの長期保有者は30日間で40.5万BTCを売却しており、これはBTC総供給量の1.9%に相当します。

同時に、bitcoin現物ETFは資金を継続的に吸収しており、米国ETFだけで85万BTC以上を保有し、流通量の4.3%を占めています。この静かなトークン大移動は、暗号資産市場の未来の構図を再構築しつつあります。

1. OGホエールの撤退:初期保有者の合理的な退出

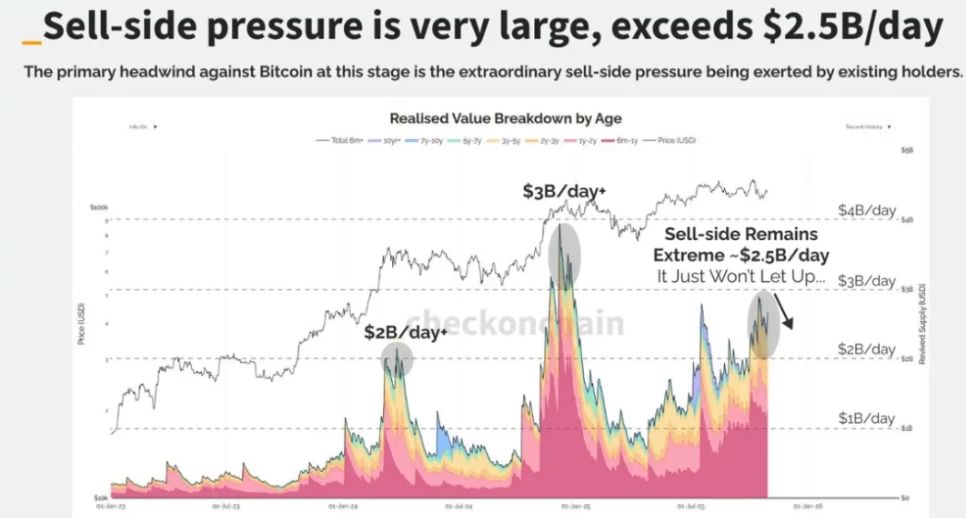

● bitcoin市場は歴史的な富の移転を経験しています。 オンチェーンデータは、初期の巨大ホエールが計画的にポジションを減らし始めていることを裏付けています。Owen Gundenを例に挙げると、彼はBTC初期ホエールの一人であり、関連ウォレットには11,000BTC以上が保有されており、オンチェーン最大級の個人保有者の一人です。

● 最近、彼のウォレットからKrakenへ大量のBTCが移動されており、数千BTCが分割して送金されています。オンチェーンアナリストは、彼が10億ドル以上の価値を持つBTCの大部分を売却する準備をしている可能性があると見ています。

● この撤退はパニック売りではなく、市場の成熟を示す自然な現象です。 2018年以来ツイートしていないGundenの今回の行動は、「大換手」理論に合致しています——初期投資家が税制優遇のためにETFへ移行したり、ポートフォリオの多様化のために売却したりする動きです。

● 長期保有者は30日間で40.5万BTCを売却しており、この数字は市場の注目を集めるに十分ですが、この売却はシステマティックかつ緩やかで、パニック的な売りではありません。

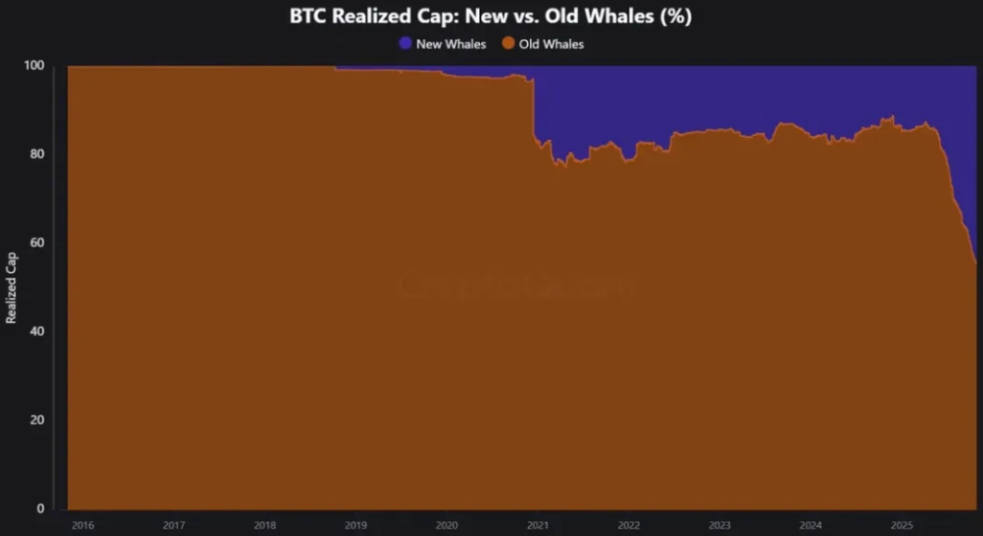

2. 新旧交代:市場構造の静かな変革

● 初期ホエールの減少とともに、新たな勢力が静かに参入しています。 bitcoinの平均取得コストは継続的に上昇しており、新規保有者がより高いコストベースで市場に参入していることを示しています。

● MVRV(現価格÷保有者のコスト価格)の上昇は、所有権が分散化し、より成熟してきていることを示しています。bitcoinは、少数の超低コスト保有者から、より高いコストベースを持つ分散化された保有者層へと移行しています。

● この変化は市場のダイナミクスを根本的に変えています。 新たな投資家は初期の理想主義者とは異なり、より多くが機関投資家やコンプライアンス商品であり、ETFなどを通じて市場に参入しています。

● 現在、約17.8%のBTCが現物ETFおよび大規模トレジャリーによって保有されており、この数字は日々増加しています。Michael SaylorのMicroStrategyは長年にわたりBTCを買い続け、この変化に貢献しています。

この所有権の分散化は実際には強気のシグナルですが、短期的には価格の横ばいと流動性不足を引き起こしています。

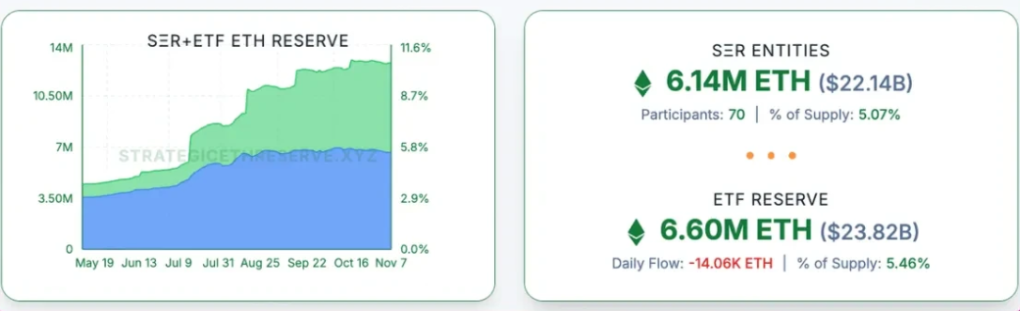

3. Ethereumの追随:異なる道、似た結末

Ethereumも同様の転換期を迎えていますが、その道筋は異なります。 データによると、全ETHの約11%がDATおよびETFによって保有されており、BTCの17.8%に急速に追いついています。

● Ethereumのトークン移転パターンはbitcoinと重要な違いがあります:ETHは個人投資家からホエールへと移転している一方、BTCは古参ホエールから新たなホエールへと移転しています。

● 10万ETH超の大口アカウントの実際の取得価格は急速に上昇しており、新規購入者がより高い価格で参入している一方、小口保有者は売却しています。

● さまざまな規模のウォレットのコストベースが現在同じ水準に収束しています。 これは、古いトークンがほぼ新しい保有者の手に渡ったことを示しており、このコストベースのリセットは通常、蓄積サイクルが終盤に近づき、価格が大きく上昇する前に発生します。

● 構造的に見ると、これはETHの供給がより強力な保有者に集まりつつあり、将来の価格上昇の基盤を築いていることを示しています。

4. Solanaの始動:機関化プロセスは始まったばかり

Solanaの機関化プロセスは遅れて始まりましたが、すでに静かに始動しています。 SOLがトークン移転理論のどの段階にあるかを特定するのは非常に困難であり、機関ウォレットや主要保有者を特定することさえ難しい状況です。

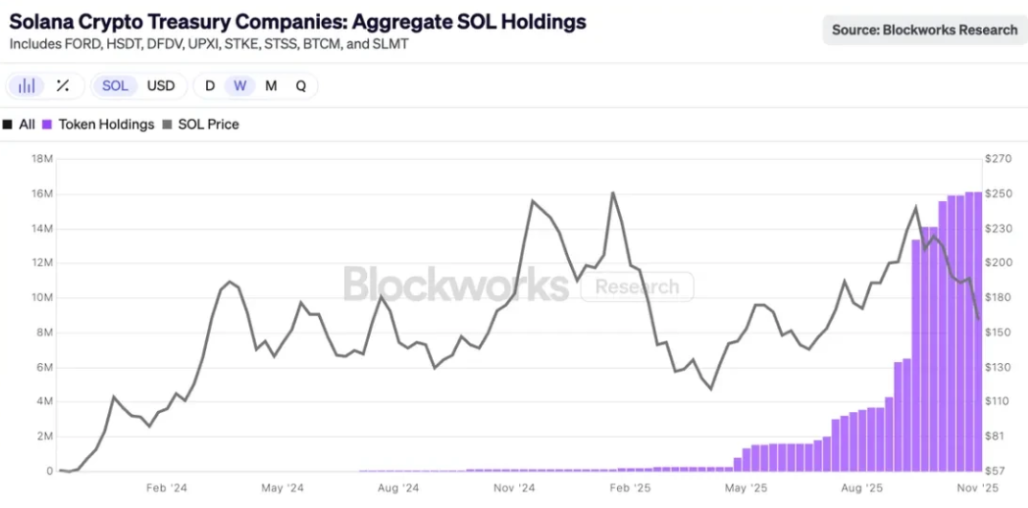

● 先月、市場にSOL現物ETFが静かに登場し、大規模なプロモーションはありませんが、毎日資金が流入しています。一部のDAT企業もSOLの購入を開始しており、その数量はかなりのものです。

● 現在、流通している全SOLのうち2.9%がDAT企業に保有されており、価値は25億ドルです。 SOLのオンチェーンデータは依然として初期のインサイダーやVCウォレットに集中していますが、これらのトークンはETFやトレジャリーを通じて新たな機関投資家の手に徐々に流れ込んでいます。

大換手はすでにSOLにも及んでいますが、発生時期が1サイクル遅れただけです。BTCやある程度ETHの換手が終盤に近づいているなら、SOLの今後も予測しやすいでしょう。

5. 市場ローテーション:新サイクルの投資ロジック

● 暗号資産市場のローテーションパターンが再定義されています。 過去のサイクルでは、戦略はシンプルでした:まずBTCが急騰し、次にETH、そして富の効果がアルトコインへと波及していく。

今回は状況がまったく異なります。BTCはサイクルのある段階で停滞し、価格が上昇しても古参プレイヤーはETFに移行するか、現金化して市場を去り、最終的には暗号資産以外の生活を向上させています。

● 従来の富の効果も波及効果もありません。 市場はより複雑なダイナミクスを示し、アルトコインはもはやBTCと通貨の地位を争うのではなく、実用性、収益性、投機性で競争しています。

● 現在注目すべきカテゴリーには、実際に利用されているブロックチェーン(Ethereum、Solanaなど)、キャッシュフローや実質的な価値増加を持つプロダクト、独自の需要がありBTCで代替できない資産(例:ZEC)、手数料や注目を集めるインフラ、ステーブルコインおよびRWAなどがあります。

6. Uniswap手数料スイッチのマイルストーン的意義

● Uniswapの手数料スイッチの有効化はDeFi分野のマイルストーンとなりました。 この変化は、DeFiプロトコルが純粋なユーティリティツールから持続可能なビジネスモデルを持つオンチェーン企業へと転換することを示しています。

具体的には、v2プールでは流動性提供者の手数料が0.3%から0.25%に引き下げられ、差額がプロトコル手数料となります。v3プールでは、プロトコルが小規模プールLP手数料の1/4、大規模プールの1/6を徴収します。

● この変化は、いわゆる「自立型DeFiエコシステム」を生み出しました。 分析によると、プロトコル手数料スイッチの有効化後、UniswapはUNI保有者に年間1,030万~4,000万ドルの収益をもたらす可能性があります。

● 市場はこれに非常に好意的に反応しており——UNI価格は提案発表後に15%上昇し、さらに発表以降48%も急騰しています。手数料スイッチは思わぬ好影響ももたらしました:詐欺的な資金プールが一夜にして「消滅」したのです。これらのプールはプロトコル手数料がゼロであることに依存していました。

7. 前進する道の暗礁

● 流動性リスクは手数料スイッチが直面する主な課題の一つです。 アナリストは、手数料スイッチが流動性プールの安定性を損ね、特に小規模プールで短期的な流動性リスクを生む可能性を懸念しています。

安定した流動性に依存して暗号決済や取引ソリューションを提供するスタートアップは、小額取引のスリッページ増加、ボラティリティ時の実行信頼性低下、取引をより大きなプールや他の場所に再ルーティングする必要性などの課題に直面する可能性があります。

● 規制の不確実性は依然としてDeFi分野を覆っています。 規制当局はUniswapのような分散型取引所への監視を強化しており、新興暗号企業はコンプライアンスや法的リスクに直面する可能性があります。

● ガバナンスの中央集権化問題はUniswapの提案にも表れています。 調査によると、Uniswapのオンチェーンガバナンスは依然として高度に集中しており、ジニ係数は0.938——投票権の分配が極めて不平等であることを示しています。