スキューを超えて:インプライド・ボラティリティ・データへ��の構造的アプローチ

BTC、ETH、SOL、XRP、BNB、PAXGのデルタおよび満期にわたる補間されたインプライド・ボラティリティがStudioで利用可能となり、当社のオプション市場のカバレッジがさらに拡大しました。

オプション市場は、予想されるボラティリティやテールリスクに関する多くの情報を織り込んでいます。業界内では、25デルタ・スキューがデジタル資産オプション市場を把握するための主要な指標となっています。スキューは強力なシグナルであり、投資家が上昇リスクへのエクスポージャーに対して、下落リスクのヘッジにどれだけ多く支払う意思があるかを示します。しかし、これは最終的には、より豊かなボラティリティ・サーフェスの一部に過ぎません。

この単一ポイントの視点を超え、サーフェス全体を分析的に活用できるようにするため、新しい補間インプライド・ボラティリティ指標群を導入します。これにより、デルタと満期にわたるIVをマッピングできます。ユーザーは、構造を保ちつつノイズを減らし、資産間・テナー間の比較をサポートする、連続的かつモデル駆動の表現を利用できるようになりました。

オプションデータはGlassnodeのプロダクト開発における主要な焦点です。私たちは、ボラティリティ分析ツールの深度を拡張し、分析用途を広げ、市場全体のポジショニングやリスクをより包括的に把握できる新たな指標でカバレッジを拡大しています。

新しい補間IV指標

生データでノイズの多いボラティリティ・サーフェスを、クリーンで標準化されたグリッドに変換し、特定のリスクを精密に切り分けることが可能になりました:

- デルタ:5D、10D、15D、20D、25D、50D

- テナー:1週間、1ヶ月、3ヶ月、6ヶ月

- オプションタイプ:コールおよびプット

- 資産:BTC、ETH、そして新たにSOL、BNB、XRP、PAXG

- 解像度:10分、1時間、1日

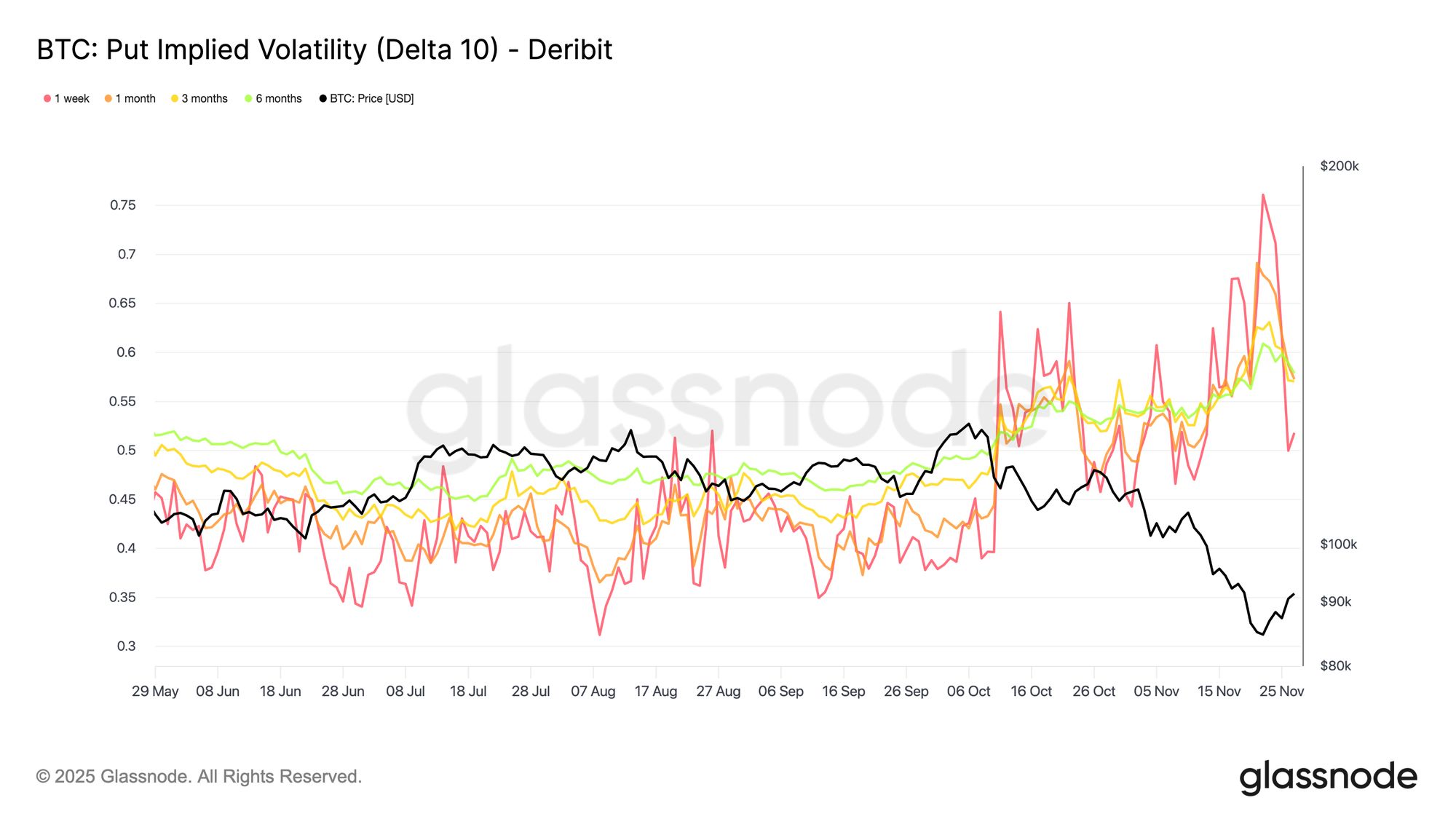

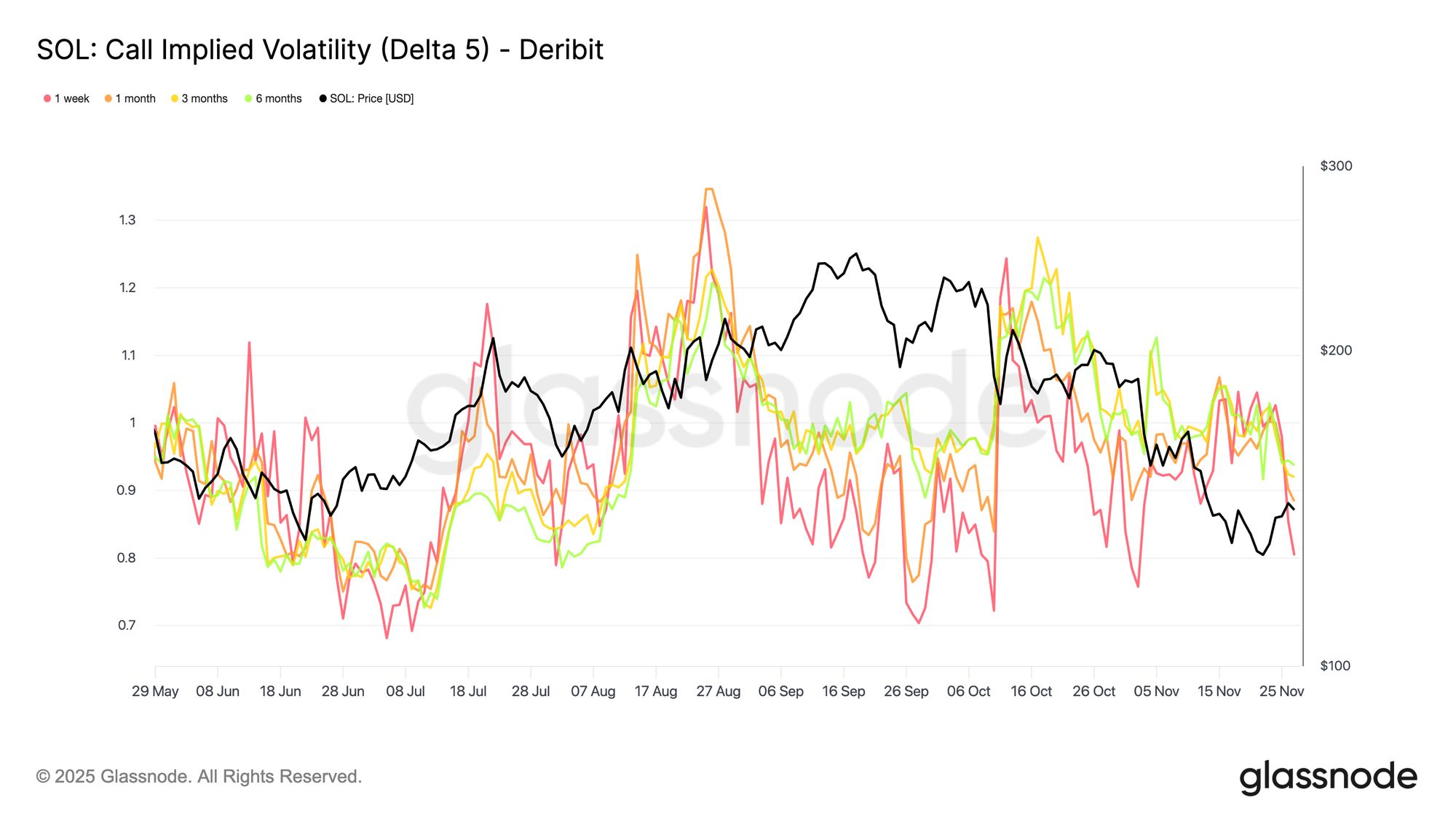

各時系列は、特定の資産、取引所、クォート通貨におけるターゲットデルタとテナーでのモデル補間IVを表します。例えば、「BTC: Put IV Delta 10 (All)」は、ライブサーフェスからクリーンアップ・補間された、テナーごとの10デルタ・プット・インプライド・ボラティリティ曲線です。

Access live chart

Access live chart  Access Live Chart

Access Live Chart なぜ補間が必要なのか?

現実世界のオプションデータは不規則です。取引所は多くのストライクや満期を上場していますが、流動性は均一ではなく、日中に変動します。その結果、生のボラティリティ・サーフェスには構造的なギャップが存在します:特定のデルタはほとんど取引されず、いくつかの満期は流動性が薄く、アナリストが注目するポイント(例:ちょうど1ヶ月の10デルタ・プット)は、実際のクォート市場に全く現れないこともあります。

その時点でたまたま取引されたコントラクトに依存する代わりに(これによりノイズや不安定さが生じる)、隣接するクォートを利用して、各ターゲットデルタとテナーに一貫した値を推定します。手順を簡単に説明すると:

- ターゲットデルタを挟む2つのクォート済みオプション(1つはやや下、もう1つはやや上)を特定する。

- これら隣接クォートを用いて、ターゲットデルタでのインプライド・ボラティリティを推定する。

- 同じロジックを満期全体に適用し、1週間、1ヶ月、3ヶ月、6ヶ月で標準化されたIV値を取得する。

これにより、滑らかで時間的一貫性のあるボラティリティ・サーフェスが生成され、ギャップを回避し、急激なジャンプを除去し、流動性の低いストライクや不規則なストライクに依存しません。アナリストは、マーケットマイクロストラクチャーの影響を受けず、あらゆるタイムスタンプで同じポイントを参照できます。

広範な指標から粒度の高い分析へ

このアップデートにより、広範な指標から、特定のデルタ、満期、オプションタイプごとに市場がリスクをどのように価格付けしているかを調べる、構造化されたポイントごとのIV指標群に焦点が移ります。

25Dスキューを超えて: 5D~50Dでコールとプットを分離し、市場がどこで下落リスクのヘッジに支払い、どこで上昇リスクに入札しているかを正確に把握できます。これにより、すべての情報を1つの値に圧縮するスキューよりも、リスクセンチメントをより精密に評価できます。

資産間リスク比較: これらの指標により、市場がBTCとETHのどちらによりクラッシュリスクを織り込んでいるかを評価できます。10デルタ・プットIVの時系列を重ねることで、ストライクリストや流動性条件の違いに影響されず、どの資産がより高い下落プレミアムを持っているかを直接観察できます。

クロスアセットの機会を特定: 標準化されたデルタバケットは、相対的な需要の変化も明らかにします。例えば、SOLの25DコールIVが上昇し、BTCの25DコールIVが安定している場合、補間シリーズによりその乖離を容易に検出・定量化でき、これは高ベータ資産へのローテーションやアルトコインボラティリティに対する市場期待の変化を示唆する可能性があります。

テームストラクチャーを監視: 標準化されたテナー(1週間~6ヶ月)により、市場が短期的なストレスと長期的なリプライシングをどのように価格付けしているかを観察できます。フロントエンドIVと長期IVのスプレッド拡大は即時の不確実性を示し、フラット化や逆転はマクロや構造的な期待の広範な変化を反映する場合があります。

システマティック戦略の構築: 指標は補間されているため、各時系列はクリーンで安定し、標準テナーに正規化されています。これにより、不規則なストライクや不均一な取引活動によるノイズが除去され、追加の前処理なしでシステマティック戦略、バックテスト、実行モデルに直接統合できるデータとなります。

この指標群は、Glassnodeにおける次世代オプション分析の基盤であり、市場が実際にリスクをどのように価格付けしているかをより精密に把握するための新たな手段です。

- オンチェーン指標、ダッシュボード、アラートについては、Glassnode Studioをご覧ください。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

米国と日本の政策の違い:日本が80%の金利引き上げを実施、世界市場の資金フローは変化したのか?

日本の利上げ、FRBの利下げ、バランスシート縮小の終了――グローバル資本はどこへ流れるのか?

Ethereumの2025年の大規模アップグレードが完了し、より高速で低コストなメインネットが登場

12月4日、Ethereumの今年2回目の大規模アップグレード「Fusaka」(Epoch 411392に対応)がEthereumメインネットで正式にアクティベートされました。

SolanaとBaseが強力なChainlinkブリッジを確立し、流動性を移動

XRPの下降トレンドがサポートに直面、強気のダイバージェンスが出現