Trade war + AI bubble: Kapag nagsanib ang dalawang "bariles ng pulbura", nakatakda na ba ang katapusan ng super cycle?

Ang pandaigdigang ekonomiya ay nahaharap sa panganib ng feedback loop sa pagitan ng mga polisiya, leverage, at paniniwala; sinusuportahan ng teknolohiya ang paglago ngunit tumataas ang fiscal populism, at unti-unting nasisira ang tiwala sa pera. Ang trade protectionism at speculative finance na may kaugnayan sa AI ay nagpapalala ng volatility sa merkado.

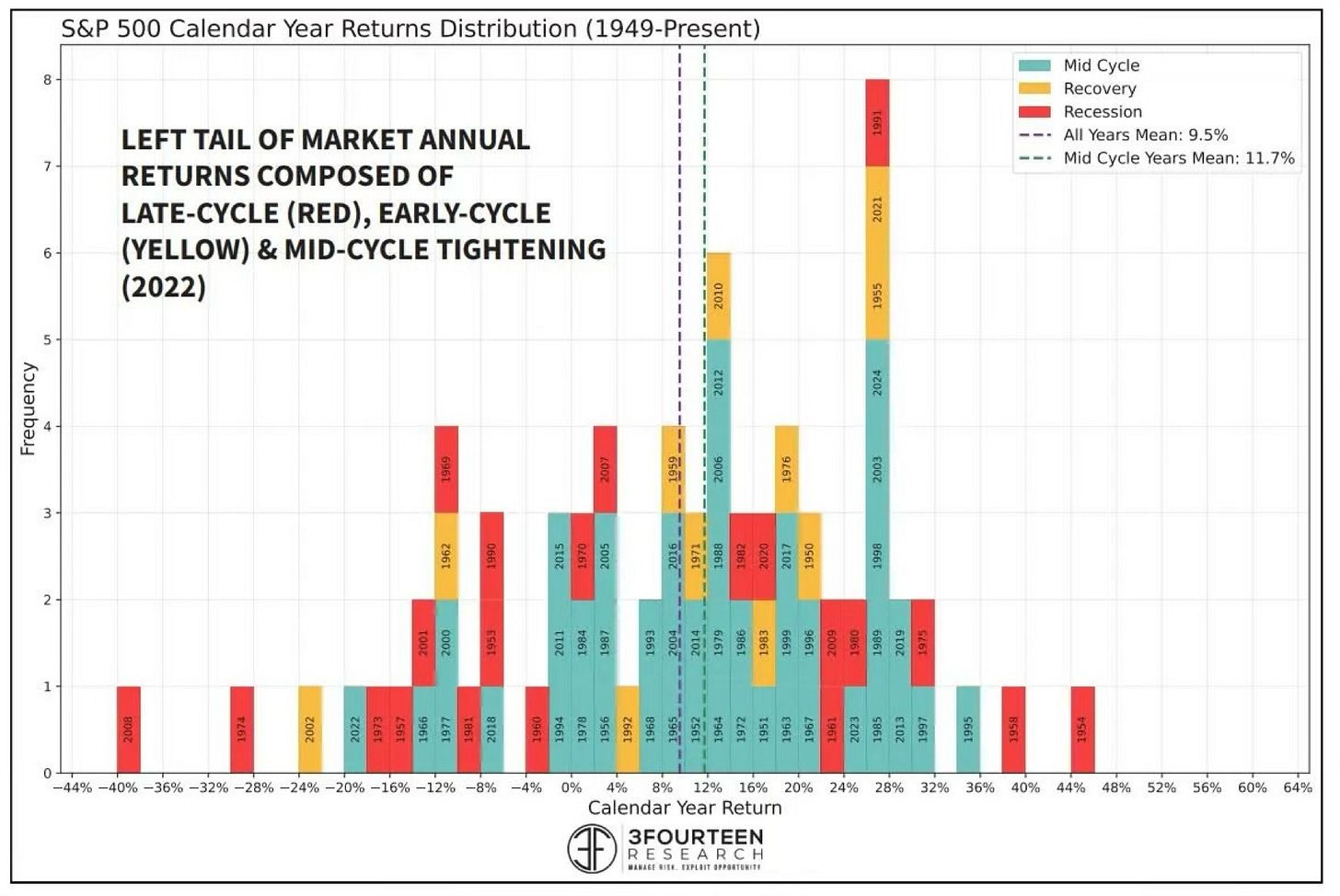

2025 = Taon ng “Gitna ng Siklo”

Ang merkado ay nahuhulog sa isang paradoks.

Sa ilalim ng payapang ibabaw ng optimismo tungkol sa “soft landing,” ang pandaigdigang ekonomiya ay tahimik na nabibiyak sa mga ruta ng patakaran sa kalakalan, pagpapalawak ng kredito, at labis na pagpapalawak ng teknolohiya.

Pangunahing Punto:

Ang susunod na pagkakabigo ng pandaigdigang ekonomiya ay hindi magmumula sa isang solong kabiguan, hindi ito tungkol sa taripa, at hindi rin tungkol sa AI na utang, kundi magmumula sa feedback loop sa pagitan ng mga patakaran, leverage, at paniniwala.

Nakikita natin ang huling yugto ng isang supercycle: ang teknolohiya ang sumusuporta sa paglago, ang fiscal populism ay pumalit sa trade liberalism, at ang tiwala sa pera ay dahan-dahang nauubos.

Hindi pa tapos ang kasaganaan, ngunit nagsimula na itong mabiyak.

Ang pag-uga ng linggong ito ay buod ng kuwentong ito.

Habang muling sumiklab ang takot sa taripa sa pagitan ng China at US, ang VIX index ay tumaas sa pinakamataas mula noong Abril, hanggang sa huling bahagi ng linggo nang kinumpirma ni Pangulong Trump na ang iminungkahing 100% import tariff ay magiging “hindi mapapanatili,” saka lamang bahagyang bumalik ang merkado. Nakahinga ng maluwag ang stock market; nanatiling matatag ang S&P 500. Ngunit ang ginhawang ito ay mababaw, ang mas malalim na naratibo ay ubos na ang mga kasangkapan ng patakaran, at labis na naubos ang optimismo.

1. Ilusyon ng Katatagan

Ang kasunduan sa kalakalan ng US-EU noong Hulyo ay orihinal na nilayon upang magbigay ng angkla sa marupok na sistema.

Gayunpaman, ngayon ay nabibiyak ito dahil sa mga hindi pagkakasundo sa climate regulation at proteksyunismo ng US. Ang kahilingan ng Washington na bigyan ng exemption ang mga kumpanyang Amerikano mula sa ESG (Environmental, Social, and Governance) at carbon disclosure rules ay nagpapakita ng lumalawak na ideolohikal na hidwaan: “Decarbonization” ng Europe laban sa “deregulation” ng US.

Samantala, ang bagong mga limitasyon ng China sa pag-export ng rare earths, kabilang ang pagbabawal sa paggamit ng anumang magnet na naglalaman ng kahit kaunting Chinese metals, ay naglalantad ng estratehikong kahinaan ng global supply chain. Ang tugon ng US—banta ng 100% tariff sa mga produktong inaangkat mula sa China—ay isang political gesture na may pandaigdigang epekto. Kahit na ito ay binawi kalaunan, pinaalalahanan nito ang merkado: ang kalakalan ay naging “weaponized finance”, mas nagsisilbi sa domestic sentiment kaysa sa economic rationality.

Binalaan ng World Trade Organization (WTO) na babagal nang husto ang pandaigdigang kalakalan ng mga produkto pagsapit ng 2026, na sumasalamin sa isang realidad: ang pamumuhunan ng mga negosyo sa supply chain ay hindi na dahil sa kumpiyansa, kundi dahil sa contingency.

2. AI Supercycle

Kasabay nito, isang pangalawang naratibo ang umuusbong sa AI economy, mas banayad ngunit maaaring mas malalim ang epekto.

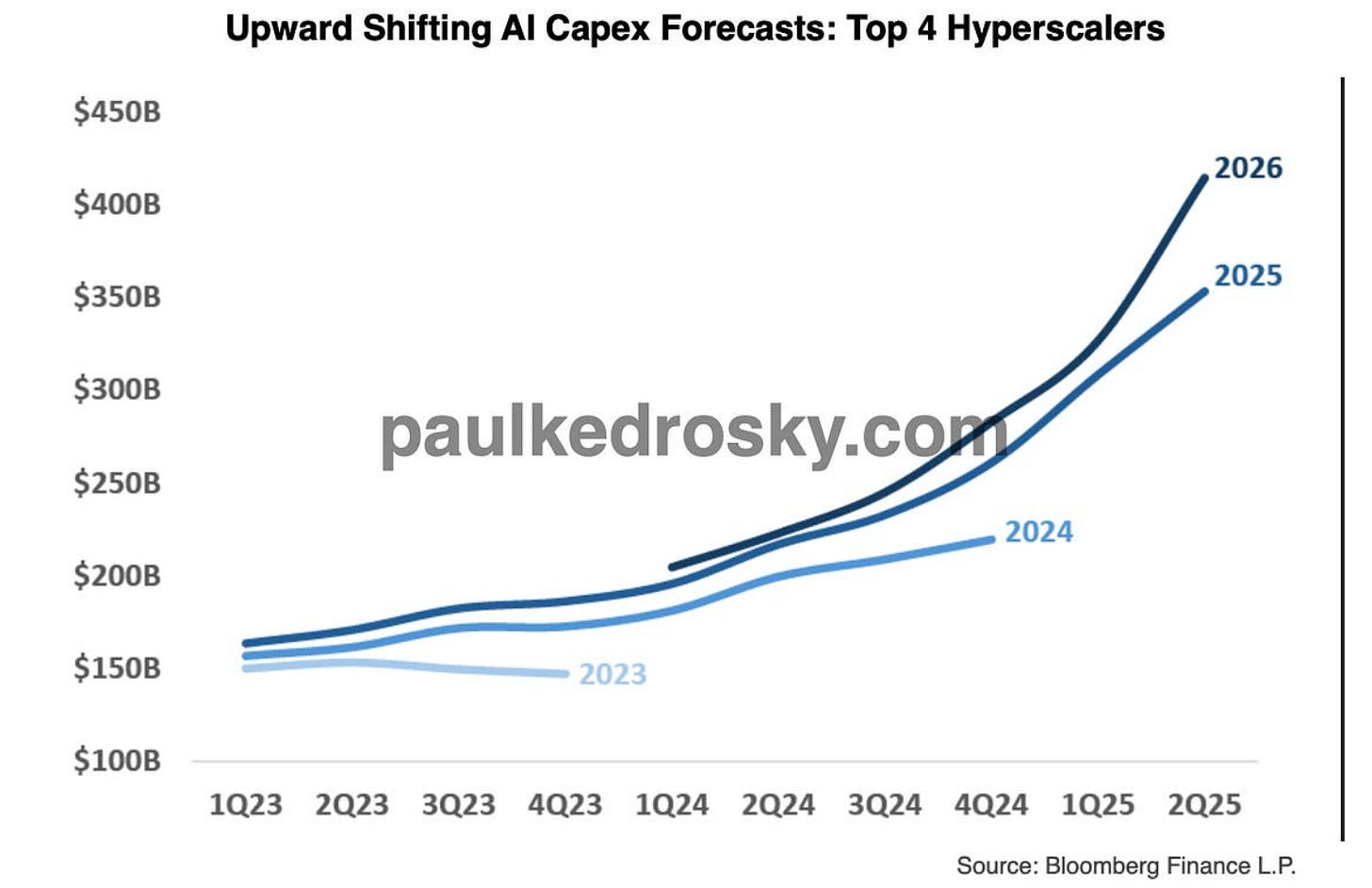

Tayo ay tumatawid mula sa “productive expansion” patungo sa “speculative finance,” na kinikilala sa pamamagitan ng pagtaas ng “vendor financing” at pagbaba ng “coverage ratios.” Ang mga hyperscaler na data center ay gumagamit ng kanilang balance sheet nang mas mabilis kaysa sa paglago ng kita, isang tipikal na senyales ng huling yugto ng siklo ng irasyonal na kasaganaan.

Hindi ito bago. Sa 21 pangunahing investment booms mula 1790, 18 ang nagtapos sa pagkabangkarote, karaniwang nangyayari kapag lumalala ang kalidad ng pondo. Ang kasalukuyang AI capex frenzy ay kahalintulad ng telecom bubble noong huling bahagi ng 1990s: ang tunay na benepisyo ng imprastraktura ay nahahalo sa spekulasyon na pinapalakas ng kredito. Ang SPV (special purpose vehicle), vendor financing, at structured debt—mga kasangkapang minsang nagbunsod ng MBS bubble—ay muling bumabalik, ngayon ay nakabalot sa “computing capacity” at “GPU liquidity.”

Ang irony? Ang AI boom ay talagang may produktibidad, ngunit hindi pantay ang distribusyon. Ang Microsoft ay nagpapalawak gamit ang tradisyonal na bonds, na nagpapakita ng kumpiyansa. Ang CoreWeave ay gumagamit ng SPV financing, na nagpapakita ng pressure. Pareho silang lumalago, ngunit ang isa ay nagtatayo ng matibay na kakayahan; ang isa naman ay nag-iipon ng kahinaan.

3. Volatility bilang Sintomas

Ang pagtaas ng VIX ay sumasalamin sa mas malalim na pagkabahala ng merkado: kawalang-katiyakan sa patakaran, konsentrasyon ng mga nangungunang stock sa merkado (tumutukoy sa ilang malalaking tech stocks), at credit stress sa ilalim ng kasaganaan ng valuations.

Kapag ang Federal Reserve ay nagpapahiwatig ngayon ng pagputol ng interest rate sa panahon ng pagbagal ng paglago, ito ay hindi pampasigla, kundi risk management. Ang yield ng two-year US Treasury ay bumagsak sa pinakamababa mula 2022, na nagsasabi sa atin na ang mga mamumuhunan ay nagpepresyo para sa “deflation of confidence,” hindi lamang para sa interest rate. Maaaring patuloy na magdiwang ang merkado sa bawat dovish turn, ngunit bawat rate cut ay nagpapahina sa ilusyon na “ang paglago ay kayang magpanatili ng sarili nito.”

4. Kalakalan, Teknolohiya at Tiwala

Ang nag-uugnay sa politika ng taripa at irasyonal na kasaganaan ng AI ay ang tiwala, o mas tumpak, ang pagguho ng tiwala.

- Hindi na nagtitiwala ang mga gobyerno sa mga trade partner.

- Hindi na nagtitiwala ang mga mamumuhunan sa pagkakaugnay-ugnay ng mga patakaran.

- Hindi na nagtitiwala ang mga negosyo sa demand signals, kaya sila ay labis na nagtatayo.

Ang pagtaas ng ginto na lumampas sa $4,000 ay hindi tungkol sa inflation, kundi tungkol sa erosion ng paniniwala—sa fiat system, sa globalisasyon, sa kakayahan ng mga institusyon na magtulungan. Ito (tumutukoy sa pagbili ng ginto) ay hindi pag-hedge ng presyo, kundi pag-hedge sa “policy entropy”.

5. Ang Hinaharap

Pumapasok tayo sa isang panahon ng “split prosperity”—isang panahon kung saan ang nominal growth at market highs ay kasabay ng estruktural na kahinaan:

- Ang AI investment ay nagtutulak ng GDP tulad ng mga riles noong ika-19 na siglo.

- Ang trade protectionism ay nagpapataas ng lokal na produksyon ngunit sumisipsip ng global liquidity.

- Ang financial volatility ay umiindayog sa pagitan ng “euphoria” at “policy panic.”

Sa yugtong ito, ang panganib ay naiipon.

Bawat pag-atras ng taripa, bawat anunsyo ng capital expenditure, bawat rate cut, ay nagpapahaba sa siklo, ngunit kasabay nito ay pinipiga ang espasyo para sa huling unwind. Ang tanong ay hindi kung mababasag ang AI o trade bubble, kundi kung gaano na sila kasalimuot na magkaugnay kapag ito ay nangyari.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Evernorth XRP Treasury: $1B Paglikom ng Pondo para Palawakin ang Paggamit ng XRP

Mabilisang Buod: Plano ng Evernorth na magtaas ng mahigit $1 billion sa pamamagitan ng SPAC merger upang maitayo ang pinakamalaking XRP treasury. Suportado ang inisyatibong ito ng Ripple, SBI Holdings, Pantera Capital, at iba pang mga mamumuhunan. Layunin ng treasury na pataasin ang paggamit ng XRP, katatagan ng merkado, at partisipasyon ng mga institusyon. Ipinapakita ng estratehiya ng Evernorth kung paano maaaring magtulungan ang crypto at tradisyonal na pananalapi upang mapataas ang gamit ng digital asset.

Pinalalakas ng Google Cloud ang mga Etherlink developer gamit ang $200K credits at suporta para sa Web3